扫码打开虎嗅APP

本文来自微信公众号:光述Lightell(ID:gh_406badb4b335),作者:言止,编辑:颜汐,头图来自:视觉中国

“我感觉到了世界在动,即使蜷缩在房间里也能真切地感到。但我产生不了任何兴致。一切犹如无声的微风,从我身边倏然掠过。”

在日本泡沫时代巅峰期,村上春树的《舞!舞!舞!》充满了空虚与失意,这与当时沉浸于辉煌巅峰的主流调性并不相符,却预演了几年后大部分日本人的状态。

90年代,当日本资产价格开始下跌的时候,没有引起太多人的警觉,信心爆棚的他们认为调整只是暂时的。毕竟二战之后,日本房价从未经历过任何挫折,上涨才是理所当然的趋势。

但令人想不到的是,漫长的30年过去了,日本90年代资产价格的顶仍然是天花板一样的存在。

随着经济跌入通缩陷阱,日本居民义无反顾地将财富变成存款,任凭政府政策和金融机构再怎么努力,也难以撼动“现金为王”的理念。

因为,如果明天的东西总能比今天更便宜,谁又会想要在今天就消费或者投资呢?

于是,面对集体“躺平”的社会,日本的财富管理行业几乎无能为力:深受重创的银行热衷持有债券,不得人心的股市被外资占据,落寞寂寥的基金坐等央妈输血。

挣扎中的他们一边寻找着结构性转型,一边等待着日本走出通缩的那一天。

一、泡沫的破灭,似乎就在一夜之间

说起买房炒股这件事,日本人曾经也是非常激进的。

1978年,日本GDP一跃成为世界第二,大有超越美国的迹象。日本的高端制造业傲视全球,丰田、索尼、东芝等品牌畅销世界。哈佛学者傅高义于1979年出版的惊世之作《日本第一:对美国的启示》都对其不吝赞美。

当时的日本令一众大国倍感压力,美国国会议员甚至开始公开抵制日货。

报道截图

可《广场协议》后,为了缓解汇率飙升、出口衰退、日本经济下滑的问题,日本央行开启降息,日本银行大肆放贷,加速了日本资产价格泡沫的膨胀。

在那个资金横流的80年代,日本上至公司大老板,下到普通老百姓,纷纷开启了疯狂的炒房炒股模式。打电话给银行申请贷款比从附近的面馆叫荞麦面还要快。售楼处随处可见“卖掉东京房产就能买下整个美国”的标语。

刚毕业的大学生也能从银行贷出几千万日元来买房,月入10万日元的员工也敢扛下20万日元的月按揭。

就这样,曾经痴迷于存款的日本人开始疯狂投资房子和股票,日本家庭现金存款在总资产中大幅下降了14%,土地和房产占比增加了15%接近50%,股票和其他证券一度增加了6.8%接近20%。

电影《妖猫传》中的著名日本演员阿部宽也曾是疯狂“上头”的买房族, 19岁出道的阿部宽,以帅气的外表迅速成为了炙手可热的模特明星。在泡沫顶峰的1987年,他拿出了演艺人生第一桶金投向了楼市,贷款买了几套公寓。

然而,泡沫般的繁荣似乎是在一夜之间戛然而止的。1989年始,日本政府连下5道“收息令”,并对在持房产课以重税,资金开始崩塌式退潮。

投资3年房产的阿部宽不仅颗粒无收,反而欠下银行3亿日元的债务。3亿日元是什么概念?以当时白领的工资来计算,干一辈子差不多是2亿多日元。

雪上加霜的还有伴随泡沫破灭而来的失业,因为奢侈品卖不出去了,“赚钱如流水”的模特业垮了,阿部宽也基本失业了。最潦倒的时候,他一度靠玩赌博机过日子。

后来阿部宽凭借自己的才华转型话剧、电影大获成功。但即便如此,阿部宽依旧过得穷困潦倒。从小鲜肉到大叔,他一直熬了28年才还完所有的债务。

这几乎是当年投身于资产泡沫整整一代日本人的缩影。而没有明星光环的日本普通民众,甚至需要几十年到一百多年,才能还清债务。

二、日本人自己也想不到,去杠杆用了15年

当人们开始怀疑资产价格不再可能上涨时,降低杠杆(还钱)是很自然也是很无奈的事。但如果所有人都这么做,整个日本的资产负债表就难以避免地“躺平”了。

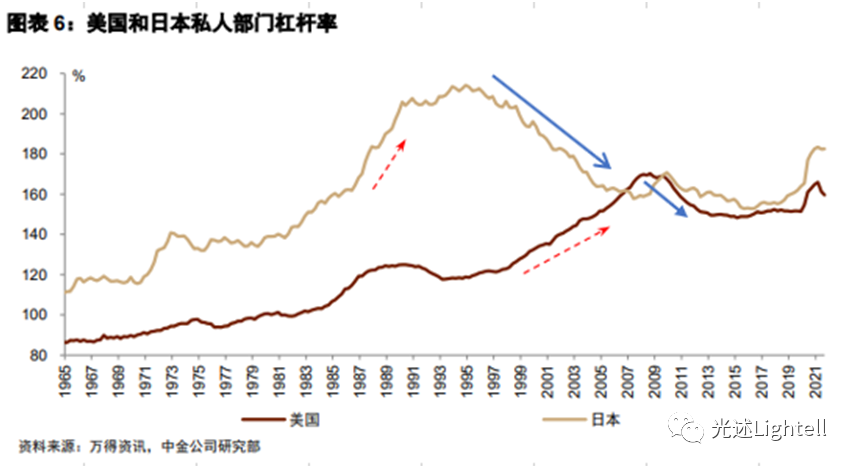

而日本人自己也想不到的是,其他国家5年左右去杠杆的周期,日本却几乎用了15年的时间。

破产制度的僵化、银企的过度依赖以及欠债还钱的文化约束,导致日本的去杠杆过程异常迟缓而滞后。

这15年里,日本的经济增速几乎为零,货币流动性始终低迷,人均收入原地踏步,商业消费信心不足。

到2003年日本股市触底的时候,日本居民资产配置中,地产占比从最高近70%收缩至50%以下,金融资产中,现金存款占总金融资产比例上升10个百分点达到55.3%,保险和养老金占26.8%,保守资产合计比例创历史新高。

与此相对,股票及其他资产缩减至8.4%,风险类资产也创下历史新低。

悲哀的是,存款占比的大幅走高并不是存款总额提升带来的。一直到2012年,日本家庭的整体储蓄几乎没有增长。储蓄在家庭资产中结构的上升,更多是来自分母的变小,即日本居民整体财富资产的收缩和其他资产价值(风险资产)的坍塌。

根据辜朝明在《大衰退》中的测算,地产与股票的下跌造成了1500万亿日元的经济损失,相当于日本三年的GDP。可资产缩水的同时债务并未随泡沫破裂而消失,居民、企业的资产负债表都显著恶化。

在这样的背景下,别说投资理财对日本居民而言早已是一种奢望,甚至就连消费都被挤到了一边(日本个人消费信贷存量90年代高位至2012年下滑了65%)。

泡沫破灭后满目疮痍的日本金融机构急切寻求转型,他们却愕然发现,客户都“躺平”了。

1998~2002年,日本银行业迎来倒闭高峰,累计180家大小银行和金融机构相继破产,行业一片惨淡。

不管是企业还是个人,都不再愿意借钱。这让银行的主要的资金运用从信贷投放,转向了大幅增加持有国债。

日本股市自1990年净资产暴跌12万亿日元后,在日本人眼中已与赌博无异。而住房和土地上的过度负债,也使得日本家庭的负担沉重,严重制约了股票投资的能力。

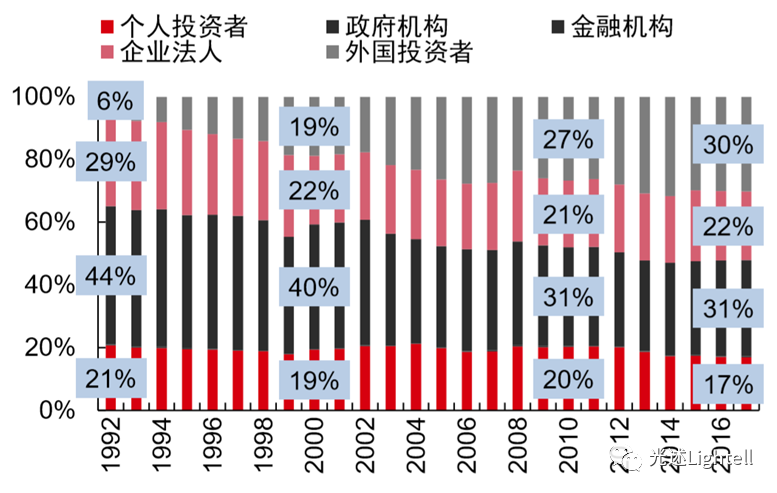

资产泡沫破裂后,随着日本股市的开放,企业、居民和金融机构在股市中的占比日渐压缩,而外资逐渐成为日股的主力。外资在日本股市的持股结构上占比约达到3成,交易结构上占比更是达到了7成,轻松把持了日本股市的定价权。

股市暴跌也使得基金行业遭受沉重打击。1992年进入偿还期的大部分基金亏本,尽管行业界采取了一系列改善措施,都难以挽回民心。

1995年日本股票型基金规模已经收缩至不到巅峰时期的3成。两年后亚洲金融危机爆发,股票型基金的规模再度缩至仅10万亿日元。

而债券型基金的规模尽管在泡沫破裂后头几年显著增加,1999年、2000年甚至一度达到35万亿日元以上,之后也伴随着央行的降息和民众对国债的不信任趋于萧条。2004年~2012年均规模始终低于15万亿日元之下。

基金行业的命运直到日本央行出手才得以扭转。2010年日本央行货币宽松计划CME开始购买ETF,以刺激企业进行主动投资。2013年,日本央行的QQE(利率为负的量化加质化货币宽松)将ETF购买规模大幅提高,此后又多次调高ETF购买规模。

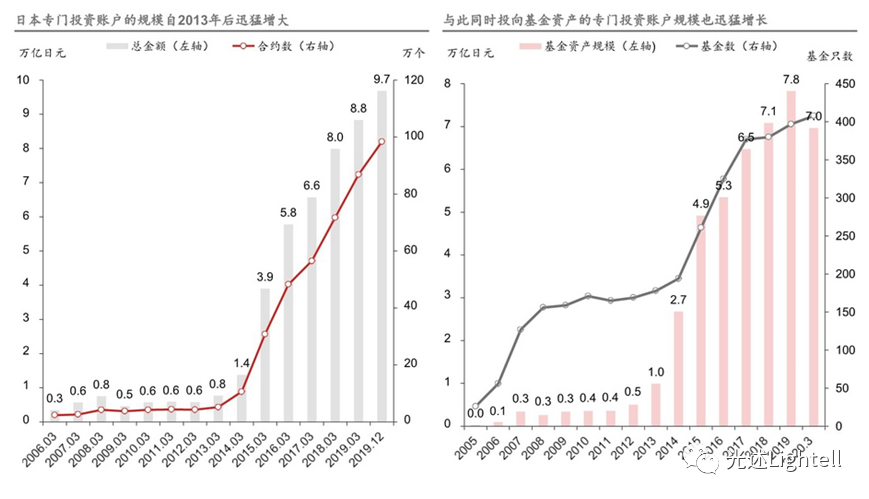

终于,在央行真金白银的加持之下,基金的规模开始显著地增长。2013~2022年,ETF规模增长贡献了公募总规模增长的67.5%。

为了避免集中持有ETF干扰市场,央行会指定的信托银行购买ETF,这还为信托银行带来了管理费收入。头部公司也进一步实现了行业集中,2022年末CR5(业务规模前五名的公司所占的市场份额)提升10个百分点达到70%。

三、存款再创新高,财富管理市场挣扎转型

为了促进储蓄转向投资,日本政府可谓使尽浑身解数,从免税账户到金融市场改革,但效果甚微。

日本居民存款总额和存款占比的进一步上行的趋势不仅没有被改变,居民存款总额还在2022年底再创新高,而存款占比也在2020年达到了峰值。

主流分析将原因归结为:日本居民财富集中于60岁以上人口以及贫富差距拉大;收入信心不足和日本的保守文化。

而从根本上来说,随着经济跌入通缩陷阱,“现金为王”的理念难以被撼动。就好像,如果明天的东西总是和今天一样便宜,甚至比今天更加便宜,谁又会要在今天消费或者投资呢?

当然,在这样极端保守的财富管理市场中,财富管理机构也始终没有放弃挣扎着改变和转型,以寻找结构性方向穿越周期。

1. 着力服务两大客群:老年人和有钱人

针对老年人群包括具有固定收益特征的产品如,日本房地产投资信托基金J-REIT和每月决算型基金,规模分别在10万亿日元和20万亿日元左右。以及面向老年客户各种深度养老和资产传承服务,如三井住友信托集团开发了应对老年痴呆症的资产管理产品体系。

富裕人群也是日本财富管理机构眼中的香饽饽。富裕人群持有权益类资产占比37%,远高于全日本平均水平9%,但存款资产占比仅29%。例如野村证券专门为高净值客户提供的专户投资业务SMA和FundWrap自2013年后便出现快速扩张,6年间已经翻了6倍。

2. 加码布局企业客户:法人财富管理崛起

日本资产泡沫破裂后影响经济增长的核心在于企业成本过高。因此经济政策均长期侧重于“劫民济企”以帮助企业部门复苏。

可以看到,在居民部门提高了消费税(由1989年3%提升至2019年10%)、个人所得税、遗产税的税率及征收力度。而在企业部门增加财政补助、降低企业税。截至2020年个税和企税的剪刀差扩大至9.67万亿日元。因而,日本高净值人群也更倾向于通过“藏富于企”进行避税。

日本企业财富管理约占整体财富管理的半壁江山。以日本最大的信托银行之一三菱UFJ信托银行为例,2020年公司财富管理占总财富管理规模比重为49%。

其法人的财富管理服务,除了提供类似传统个人领域中的财富管理服务外,甚至还融合了企业经营和企业传承。包括企业资金筹措支持;专家人脉及事业相关信息提供;制定事业继承计划;公司股份继承财产分配建议等。

3. 寻找增长“第二曲线”:加快出海进程

2000年以来,由于权益市场长期不景气和国内利率水平走低,海外资产配置成为日本财富增值的重要方式,日本对外投资增速均远高于GDP增速。

日本超富裕阶层中有61%的客户持有海外资产,10%曾有过海外投资经验。截止到2021年末,日本的国际投资规模已达859.4万亿日元。从资产配置角度看,债券占比呈趋势性下降,被权益上升所替代。

日本财富管理机构的出海,主要通过与外资机构的联营合并为主。包括三菱日联金融集团2012年收购三菱UFJ美林证券来加强国际化业务,2019年合并后在财富管理业务上形成了一站式财富管理平台。

三井住友银行收购法国兴业银行日本私人银行,还与瑞银集团共同建立了财富咨询服务。野村证券2018年收购朱利叶斯·贝尔,将其更名为朱利叶斯·贝尔·野村财富管理。

四、尾声

时间来到2023年,日本经济终于开始展现了久违的生机。

日本股市一改颓势,年内最高涨幅约30%。甚至被称为“平成废宅”的年轻人也开始买起股票来了。而日本东京23区的新建公寓平均每户价格也上涨突破1亿日元,比去年同期上涨48%。

日本的通胀数据创下1981年以来的最高值。3月被民间称为“春斗”的工资谈判谈出了30年来的最大涨薪幅度。4月入职的日本大学毕业生的起薪增长是13年以来的最高涨幅。通胀和收入提振消费市场复苏,企业扩产的信心也愈发强烈。

时隔三十年,种种迹象都在表明,日本似乎终于要走出通缩的陷阱了。尽管很多长期挑战依旧是日本前行道路上的阻碍。

但至少“现金为王”这座压在财富管理机构身上30年的大山,正在逐渐消融。挣扎了这么多年的他们也许正在迎来一个新的时代,一个储蓄变活的时代。

本文来自微信公众号:光述Lightell(ID:gh_406badb4b335),作者:言止,编辑:颜汐