扫码打开虎嗅APP

本文来自微信公众号:国泰君安证券研究(ID:gtjaresearch),作者:国泰君安金工团队,题图来自:视觉中国

打开年报季的财经新闻,很多文章将一家上市公司的“管理费用高”作为一个理所当然的负面信号,认为这是公司管理上出现问题的信号。

在《巴菲特教你读财报》一书中,巴菲特对企业“管理费用”也曾发表过类似看法:

在寻找具有持续竞争优势的公司过程中,一定要远离持续高销售管理花费的公司。

如果销售管理的花费与毛利润接近,那公司可能处在一个高度竞争的行业中,在这类行业中,没有任何公司具有可持续的竞争优势。

特别是管理费用中的在职消费,例如差旅费、业务招待费等,投资人普遍认为是管理者谋取私人利益而形成的代理成本,不仅降低了企业盈利,更体现了企业内控的不到位。

言下之意,巴菲特也认为,高管理费用,尤其是高企的代理成本是企业利润的吸血鬼,也是公司失去竞争力的加速器。

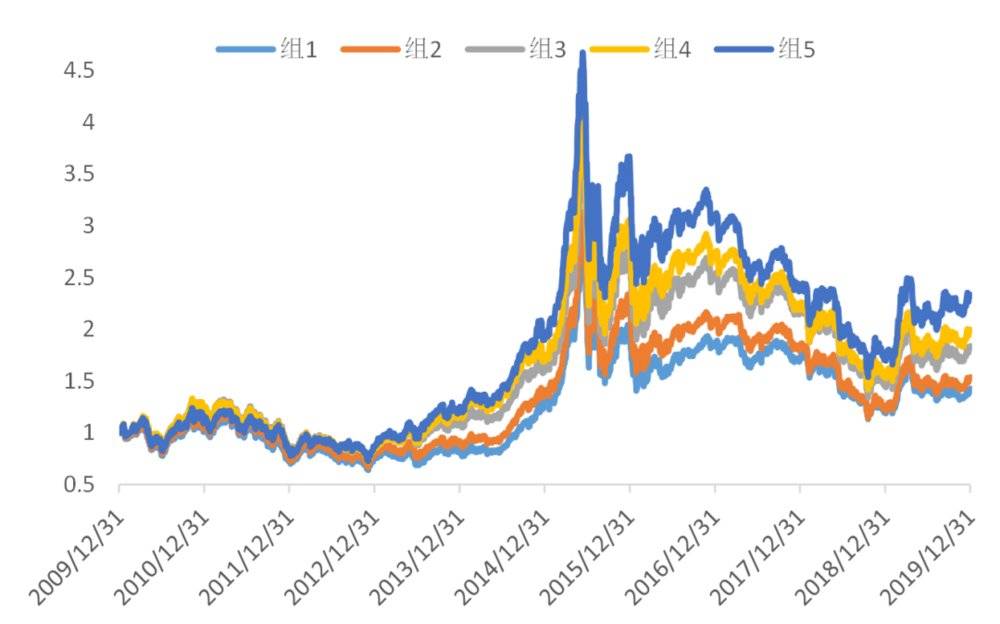

然而有趣的是,如果我们回溯过去十年的A股市场,将上市公司按照管理费用率(管理费用/销售收入)由高至低分成五组,可以看到高管理费用率公司非但没有跑输市场,反而有比市场平均更高的涨幅(下图深蓝线),而低管理费用率组却有明显的负超额收益。

管理费用率分组净值(2010-2019),数据来源:国泰君安证券研究、WIND资讯

究竟是巴菲特错了,还是A股市场错了?如果都没错,这其中的奥妙是什么呢?

国泰君安金工团队在最新一期“量化看财报”系列报告中,就此现象为我们提供了一个更深入的视角——管理费用的黏性,也就是能否及时根据市场情况调整,而非绝对规模的大小,才更能反映一家企业的管理能力。

从这个角度出发,高管理费用在民企、股权集中度高、中等毛利的企业中,是更有可能为个股带来超额收益的。

低管理费用企业,无法跑赢市场

传统观念中,管理费用低的企业更具竞争优势。过高的管理费用,特别是在职消费科目,反映了上市公司在管理方面有缺陷,也有损企业价值。

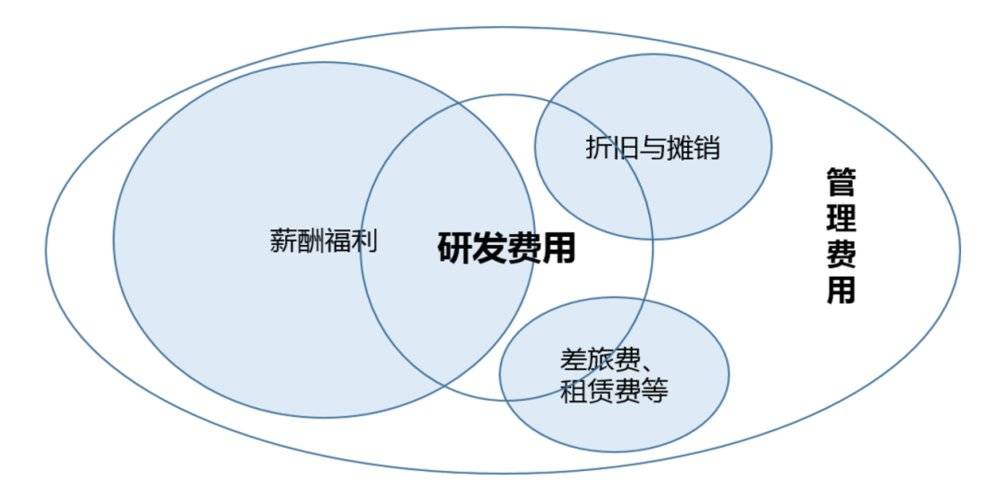

管理费用子科目种类繁多,主要包括薪酬福利、折旧摊销、在职消费(租赁费、业务招待费、车辆使用费、办公费等)和研发费用。

管理费用重要子科目

其中薪酬福利占比最高(约占35%),折旧与摊销次之(约占10%)。

如果我们把管理费用中的四个变量分开,对管理费用和公司股价之间的正反关系进行展示。

a:薪酬福利

b:折旧与摊销

c:在职消费(租赁费、业务招待费、车辆使用费、办公费等)

d:研发费用

1. 剔除薪酬福利和折旧,在职消费和股票收益成正相关

管理费用(剔除薪酬与折旧)/营业收入 纯因子累计收益,数据来源:国泰君安证券研究、WIND资讯

这表明管理费用与股票收益的正相关性,并不来自高管的直接薪酬激励。

2. 剔除研发费用,公司多空收益出现了下降

若在管理费用中剔除研发费用,多空收益出现了下降,表明研发强度能够部分解释管理费用与收益的正相关。

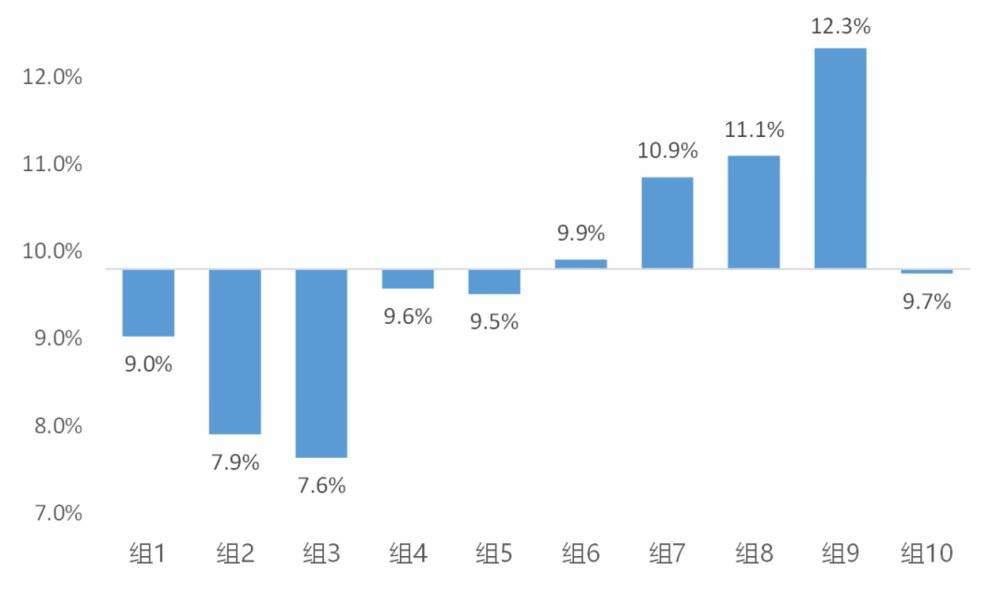

管理费用(剔除研发费用)/营业收入(年频),分组年化收益率(2010-2019),数据来源:国泰君安证券研究,WIND资 注:2018年之后样本池为:全域剔除ST与次新;2018年以前的样本池为:已公布研发费用的公司剔除ST与次新

为了体现研发费用对公司的具体作用,2018年3季度起,监管规定,管理费用中的研发费用要单独在财报中列示。

但长期来看,即使剔除了研发费用后的管理费用,低费用组合仍未跑赢市场平均。

低费用组合组1至组5平均年化收益率在7.6%-9.5%之间,低于样本池市场平均组合收益9.8%。

相反,高费用组合收益除最高分组外,均在市场平均之上。

看来,我们需要进一步的剥茧抽丝。

高管理费高收益现象,存在一定合理性

我们认为,A股市场由于税制、股权及文化等原因,管理费用率的绝对高低并不能反映企业的管理能力。

管理费用高低对企业收益起到正向还是反向的作用,具体情况依企业和市场环境而定,不能生搬硬套海外理论。

在A股市场中有三个比较特殊的背景需要纳入考虑。

1. 我国个人所得税边际税率高,最高可达45%(相比之下,美国的边际税率最高仅有37%)

通过工资薪酬对高管进行激励,不仅大大增加了成本,而且边际激励效果有限。对于部分企业,管理费用可看作是隐形薪酬,而不是代理成本,通过隐性福利,更能起到吸引人才,留住人才的作用。

2. A股市场股权相对集中

美国的制度背景下,有些公司因为高管势力过于强势,股权过于分散,导致了与高管严重的代理问题,出现了在职消费大大增加公司成本的情况。

但A股市场在“八项规定”等反腐政策下,国企的在职消费已经大幅下降。

对于民企而言,其大股东通常有较强的话语权,对公司成本的把控会更加严格。

3. 在层级组织架构下,高管直接薪酬激励容易导致内部薪酬差距过大,不利于基层员工的激励

A股企业公司仍以多层级组织架构为主,扁平化的组织架构较少,员工等级观念强烈,不同层级的差别隐性待遇在保证了内部公平的前提下,维护了组织的稳定。Henderson(1966)也认为,在职消费能够减少员工储蓄,增加员工依赖感,进而提高员工的忠诚度。

因此相对美国企业,有更多的国内公司更愿意通过隐性薪酬的方式激励管理层,而由此产生的管理费用并不会损害企业价值。

因此,高管理费用率并不一定是企业管理问题,我们需要对其产生的原因区分对待。

高管理费用在哪些情况下更容易带来高收益?

为了更好地判断管理费用和营业收入之间的详细关系,我们将纯管理费用率定义为:

纯管理费用率=(管理费用-研发费用) / 营业收入(年频)

我们对2018年公司年报中的管理费用数据进行统计,并验证管理费用率和股票未来收益率的关系,具体方式请见报告全文。

经过初步验证,我们得出以下结论:

不同企业性质下管理费用率对预期收益的影响:非国有企业更有可能主动通过管理费用激励管理层

虽然2012年12月《关于改进工作作风、密切联系群众的八项规定》出台以来,国企的管理费用率出现了显著的下降,但对于支付了过高管理费用的国企而言,其是否能够产生创造经济利益仍需进一步判断。

从分域检验结果来看,国企管理费用过高会产生一定的负超额收益,而民企管理费用的影响偏正面。

从检验结果来看,国有企业与非国有企业的RankIC异号,非国有企业RankIC显著不等于0。

国有企业与非国有企业管理费用率因子检验(2010-2019)数据来源:国泰君安证券研究,WIND资讯 注:由于附录中含研发费用的国有企业数量较少,默认未公布研发费用的国企,研发费用为0,并在计算IC与因子收益时只控制市值风格。

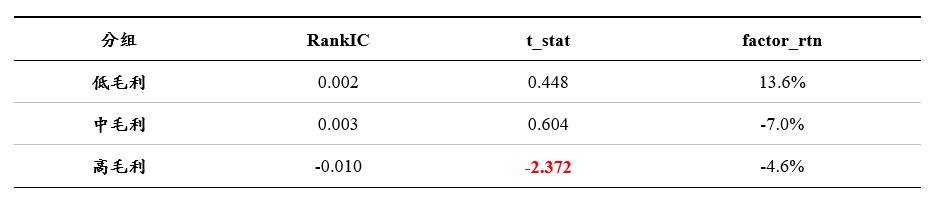

2. 不同毛利水平下管理费用率对预期收益的影响:中等毛利企业比高毛利企业更能发挥管理费用的积极作用

若企业毛利率较高,一方面企业自由现金流相对充裕,容易产生代理问题;另一方面,管理最终的目的也是为了增加利润。当毛利率已经很高时,通过管理来增加利润的边际改善空间不大,因而其激励效果有限,因此过高的管理费用更有可能是代理成本。

若企业毛利不高,企业对成本的控制反而较为严格,此时管理费用更具积极的影响。

从检验结果来看,在其他条件相同的情况下,高毛利企业显著带来负超额收益,RankIC绝对值大于0.01。

各毛利分组内管理费用率因子检验(2010-2019) 数据来源:国泰君安证券研究,WIND资讯

3. 不同股权集中度下管理费用率对预期收益的影响:股权集中度较高的企业,更不容易发生管理费用浪费的现象

若第一大股东持有低于20%的股份,则管理者与股东存在典型的代理问题。此类企业过高的管理费用可能是其公司治理不到位的体现。

因此,激励作用对于股权集中的企业更为有效。

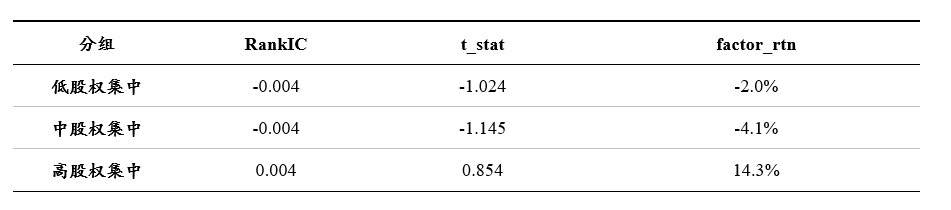

根据第一大股东持股比例,我们把股票池等分为三组,高股权集中度组,管理费用影响偏正面,更有可能是主动通过管理费用激励管理层,而中、低股权集中度组,管理费用率与预期收益相关性为负。

各股权集中度分组内管理费用率因子检验(2010-2019),数据来源:国泰君安证券研究,WIND资讯

初步总结一下,高管理费用率在以下情况下,更有可能为个股带来超额收益:

1. 民企

2. 毛利率中等

3. 股权集中度高

而国企、低股权集中度、高毛利的企业过高的管理费用更有可能是代理成本,纯管理费用率与预期收益负相关。

管理费用粘性,而非大小,更反映管理能力

那么,如何通过管理费用刻画上市公司的管理能力?是否存在一个具有稳定预测能力的指标?

国泰君安金工团队提出了一个刻画管理能力高低的指标——管理费用粘性。

一般情况下,管理费用通常与销售收入进行比较,以此来反映管理费用的合理大小。

但管理费用作为成本类科目,存在较大的成本粘性,其发生不随销售收入的变化而变化,尤其是当销售收入大幅下降的时候,管理费用大幅下降的可能性不大。

然而,优秀企业有能力基于当前企业的业务状况,对管理费用中的薪酬福利、在职消费等类目做出及时调整。

比如,销售收入下滑时,有能力削减各项开支,避免整体利润下滑。销售收入上升时,能够及时给与员工薪酬激励,激发积极性。

我们将这种能力定义为“管理费用粘性”——费用调整能力越强,管理费用粘性越低。

在数学上,我们通过管理费用(G&A Expense)和营业收入(Sales)的相关性来刻画企业的费用调整能力,即管理费用粘性。

#分指数验证:

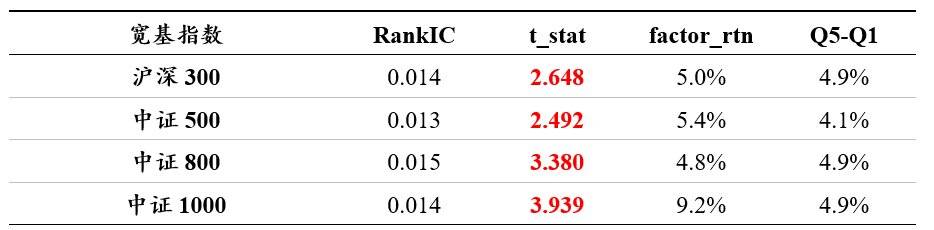

分组检验来看,因子分域表现稳定,各宽基成分股内选股能力差异不大,沪深300、中证500、中证800、中证1000成分股内均通过了显著性检验。

宽基内单因子检验统计,数据来源:国泰君安证券研究,WIND资讯

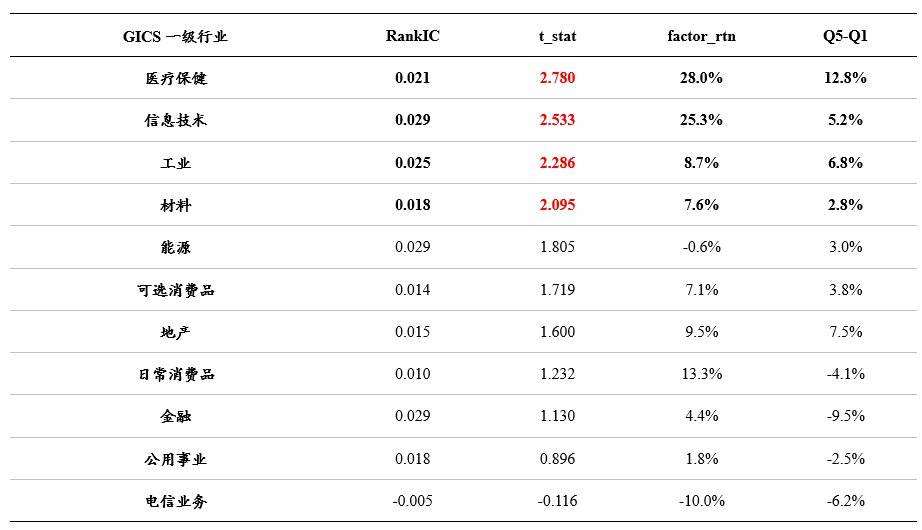

#分行业验证:

从不同行业来看,因子在医药、信息技术、工业和材料等科技创新类板块均有显著的预测能力。其中信息技术RankIC最高,医药板块因子收益率最高。

GICS一级行业内单因子检验统计,数据来源:国泰君安证券研究,WIND资讯

#分风格检验:

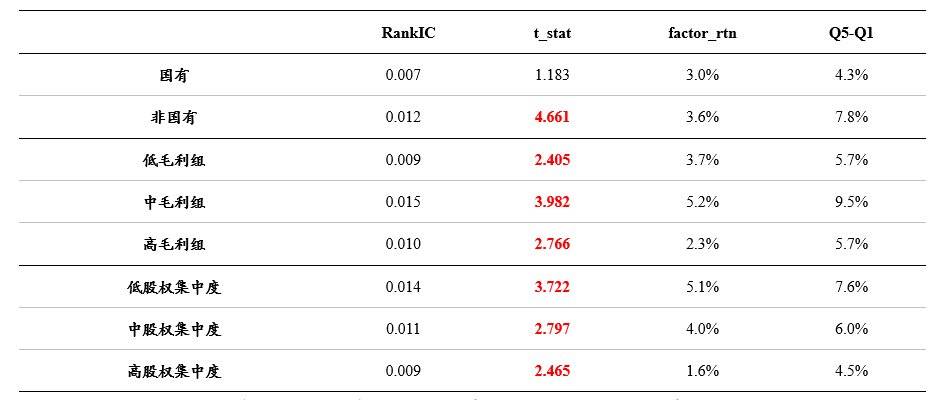

管理费用率指标在国企民企、不同毛利、不同股权集中度条件下,表现大相径庭。

那么管理费用粘性因子是否会在不同分域上有表现上的差异呢?

我们对此进行了分组检验:

1. 非国有企业管理费用调整更为灵活,因子显著性与因子收益率更高

2. 处于成长期的中等毛利企业因子效果最好

3. 而低股权集中度公司代理问题突出,管理费用粘性低的公司内控到位,更容易战胜费用粘性高的公司

分风格单因子检验统计,数据来源:国泰君安证券研究,WIND资讯

能控制住管理费用的企业就是好企业

总结以上分析,我们认为管理费用率并不能较好反映上市公司的管理水平,并提出“管理费用粘性”这一更客观的指标——

在相同条件下,管理费用能够随营业收入作出及时调整的企业管理能力较强,预期收益越高。

通过我们的分行业、分指数、分风格检验,结果显示该指标和未来收益率相关性显著较高,可以作为量化选股的指标之一。

本文来自微信公众号:国泰君安证券研究(ID:gtjaresearch),作者:国泰君安金工团队