扫码打开虎嗅APP

本文来自微信公众号:时贞易(ID:shizhenyilondon),作者:时贞易,原文标题:《疫情、印钞和未来:世界最大基金老板达里奥最新2万字长文精华注释版》,头图来自:视觉中国

一

世界最大基金桥水的创始人达里奥 4 月 24 日刚刚发布了 2 万字长文,以剖析在长期债务周期中,货币、信贷和债务的相互运作方式,以及它们驱动全球经济和政治变化的方式。

为了让大家更好更快地理解,我录制了解读视频,1分钟教你读懂达里奥最新2万字长文:

此外,我还把达里奥的 2 万字长文,用中文编译出 5000 字精华浓缩版并配合独家注释,供大家一起思考学习正在悄悄变化的世界格局与宏观周期,希望对你能够有帮助。

首先说一下,为什么要这么做呢?因为,近期很多投资大鳄的看法特别值得我们注意。新冠病毒引发了全球经济和市场的低迷,我称之为 2008 年金融危机以来最波澜壮阔的历史节点。

比如,2020 年 4 月 17 日,巴菲特的合伙人查理芒格接受采访还说,巴菲特相信美联储开闸放水刺激经济对此次大衰退有一定的缓解作用,但印钱本身可能会引致更深更大的问题,所以他们很担心,暂时并没有买入。

如何理解达里奥和巴菲特的观点,以及正在变化的世界格局对我们意味着什么?

我们每一个人、每个家庭在全球金融市场的动荡中,都应该学习怎么来保卫个人和家庭资产,怎样能够聪明地投资,让我们的财富增值,保值,或至少不贬值。

我最近经常说,应该“做好同时迎接03年非典和08年全球金融危机一起到来的挑战”,而没准备是危险,有准备是机会。

如果想要转危为机,你需要真正看懂投资大鳄们担忧具体可能是什么,以及如何在投资上操作与应对。

所以,我开始原文编译注释一系列大佬的亲笔文章,就是因为我发现目前中文语境中对于顶级投资看法的报道都是失真的,给投资者以严重误导。

比如上面所提到的查理芒格最新的观点,“查理芒格说巴菲特觉得美国一直在印钱确实缓解了大衰退但印钱同时可能引致更大的担忧”,巴菲特的原话到中文媒体这里,竟然报道的统一口径变成了:巴菲特和芒格认为这次不会大衰退。

这有很大的误导性,与我而言甚至就是在犯罪。

这样断章取义,能从首富思路里学到东西帮助读者自身的财富增长吗?如果误导了非成熟投资者的交易行为并产生亏损,算谁的呢?

所以我们要正本清源地去学习名门正派的原文,并且听懂金融的实战专家的讲解,才能不走弯路。读完我中文编译的达里奥 2 万字长文之精华,才能更好地在全球金融市场的动荡中,聪明地投资与交易。

要知道,巴菲特、达里奥的投资秘决,才不是那些掌握巨额资金的人才可以使用的专利,前提是你得愿意静下心来学习。

Abstract:

世界历史就是一个绑定某资产到自己随便印的循环,比如美国老印钱,自己美元地位就会下降,然后就会不被信任,从而丢失老大资格。巨额通胀 然后就是再次捆绑固定的数量限制自己不许乱印。

由时贞易中文编译注释5000字精华:

如果不理解二十年代债务泡沫和贫富差距是如何产生的、债务泡沫的破裂又是如何导致了三十年代的大萧条,以及大萧条和过度的贫富差距如何引发了世界各地的冲突,那么也就无法理解是什么力量导致了富兰克林·罗斯福当选总统,以及在他当选后不久所推出的新计划(中央政府和美联储将共同提供大量的资金和信贷)。

就是这些改变了当时的世界秩序,而这又与现在正在发生的事情颇为相似。了解其背后的机制和原理,将有助于更好地理解新冠病毒大流行的背景下,接下来会发生什么。

如果一个人赚的比花的多,他就会有利润,从而使他的储蓄增加。而如果一个人的支出大于收入,那么他的储蓄就会减少,或者他不得不通过借钱或来弥补差额。

由于一个人的债务是另一个人的资产,债务违约会减少其他实体的资产,进而要求它们削减开支,从而导致债务下降和经济收缩。(时贞易:戴维斯双杀)

拥有储备货币的国家更容易通过大量借贷摆脱困境。原因在于,世界上其他国家倾向于持有这些债务和货币,因为它们可以用来在世界各地消费。

货币本质上是一种交换媒介,也可以用来储存财富。

当人们有更多的钱和信贷时,他们就会想消费更多。从某种程度上说,消费增加了经济生产,提高了商品、服务和金融资产的价格,这可以说是增加了财富,因为拥有这些资产的人在我们衡量财富的方式下变得“更富有”。(时贞易:戴维斯双击)

这种形式的财富增加,更像是一种幻觉。因为事物的内在价值并不会增加。

举个例子,如果你有一套房子,政府创造了大量的货币和信贷,你的房子的价格会上升,但它仍然是原来的样子。你的实际财富没有增加,只是你计算财富的单位增加了。

同样地,如果政府创造了大量的货币和信贷,用于购买商品、服务和金融资产(如股票、债券和房地产),那么你计算所得的财富数量就会增加,但实际财富仍将保持不变。

时贞易:短期都一样,长期不一样。买好的股票复利上去比商品更有变化,当然商品也会有,比如新能源革命产生的新需求,或者房子当地的变化。

短期债务周期即“商业周期”通常持续 8 年左右。因为可能很多人的一生只会出现一次长期债务周期,所以大多数人都没有意识到。

时贞易:个人觉得纯粹看周期没有意义,这个所谓通常太模糊实际操作没有实操价值,但脑子里必须要有一个概念,所谓醉汉遛狗,时高时低。

当一个人没有足够的收入/钱来偿还债务时,如何解决?

债务重组,减少债务和债务负担。这对债务人和债权人都是有问题的,因为一个人的债务就是另一个人的资产。

央行印钱、中央政府发放货币和信贷,以填补收入和资产负债表的漏洞(这也是现在正在发生的事情)。

贬值是无法避免的。商品和服务的数量总是有限的,因为数量受到生产能力的限制。随之而来的是债务危机、违约和货币贬值。

当信贷周期达到极限时,中央政府和中央银行创造大量债务,印钞用于购买商品、服务和金融资产,以保持经济运行,这既是合乎逻辑的,也是经典的反应。

这就是 2008 年债务危机期间的做法,当时利率已经降到了 0% ,无法再下调。

时贞易:而现在,达里奥指出,债务和货币的创造量比二战以来的任何时候都要大。

如果“印钞”过于激进,没有得到有效利用,人们将不再把它用作财富的储藏手段,而是将财富转移到其他东西上。纵观历史,当硬通货的未偿债权远大于硬通货、商品及服务时,总是会发生大量违约或大量印钞和贬值。

在几乎所有情况下,政府都在其行动中积累了债务,并成为了一个大债务人,当债务泡沫破裂时,通过印钞和贬值来拯救自己和其他人。

当政府有债务问题时,他们如何应对?

毫无例外,如果债务是他们自己的货币,他们就会印钞并将其贬值。当中央银行印钞票,购买债务,将钱投入金融系统,抬高金融资产的价格,进而扩大了贫富差距。

当政府印了很多钱,买了很多债,钱和债的数量都增加了,其价格就降低了,这实际上就是对拥有这些货币的人征税,使得债务人和借款人更容易得到它们。

当这种情况发生到一定程度,他们会试图出售他们的债务资产和/或借入资金,这样就可以用廉价的钱来偿还。他们还经常将财富转移到其他地方,如黄金、某些类型的股票等。

重回“硬通货”

当这种情况发展到极端时,政府通常不得不回到某种形式的硬通货,以重建人们对货币作为财富存储的价值的信心,从而恢复信贷增长。

长期债务周期概述

几千年来,一直有三种货币制度:硬通货(如金属硬币)、“纸币”和硬通货挂钩,以及法定货币。

纵观历史,各国在这些不同类型的体系之间过渡,都有合乎逻辑的原因。当一个国家需要的货币和信贷比现有数量更多时,无论是出于应对债务、战争还是其他原因,它自然会从第一种体系过渡到第二种体系,或从第二种体系过渡到第三种体系,这样它就有了更大的印钞灵活性。

从宋朝到魏玛时期的德国,历史上有很多这样的例子。有很多国家从约束型货币体系全面过渡到法定货币,然后随着旧的法定货币极度膨胀,又回到约束型货币体系。

如前所述,世界新秩序始于1945年第二次世界大战结束后,布雷顿森林协定在1944年确立了美元作为世界主要储备货币的地位。

在战争结束时,美国政府持有世界上约三分之二的黄金(而黄金是当时的世界货币),占世界经济生产的50%,是占主导地位的军事力量。

新的货币制度属于第二类,其他国家的央行可以35美元/盎司的价格将“纸质美元”兑换成黄金。美国政府持有的每盎司黄金就有50美元的纸币,所以几乎有100%的黄金作为后盾。

其他与美国结盟的主要国家(如英国、法国和英联邦国家)或受美国控制的国家(如德国、日本和意大利),其货币与美元挂钩。

美联储所允许建立的黄金债权数量(如美元计价的货币和信贷),远远超过了能以 35 美元价格兑换成的黄金实际数量。

1971 年 8 月 15 日,布雷顿森林货币体系崩溃。当时,美国总统尼克松(Nixon)和 1933 年 3 月 5 日的罗斯福(Roosevelt)一样,未能履行美国的承诺,即允许纸币持有者将美元兑换成黄金。因此,美元对黄金和其他货币贬值。那就是美国和所有国家转向第三种法定货币制度的时候。

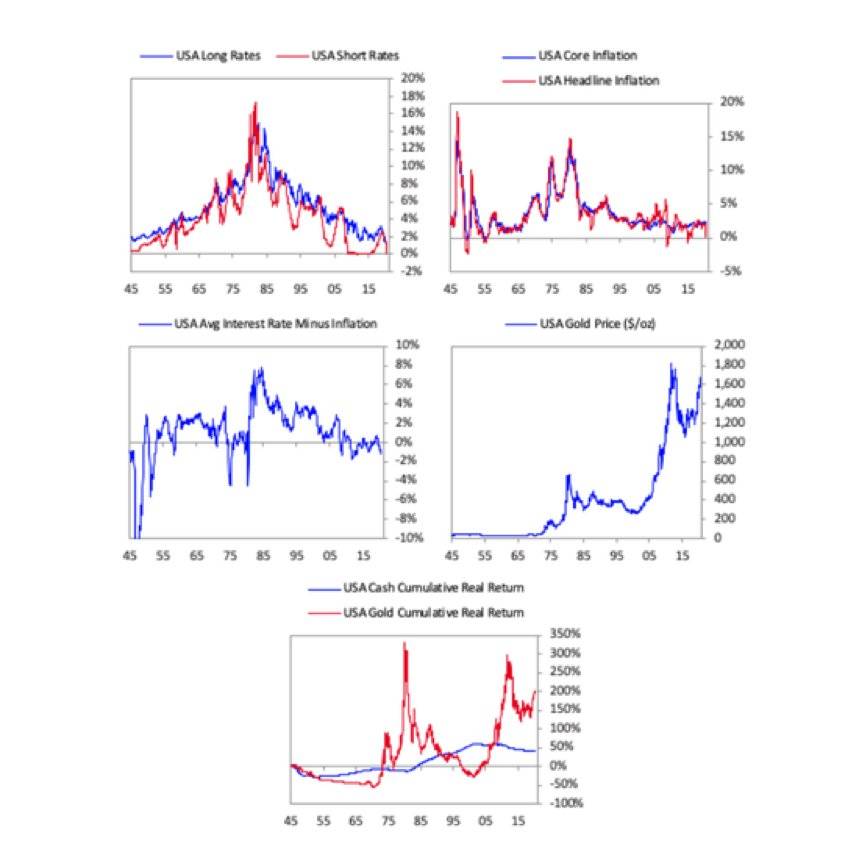

此举使美联储和其他中央银行得以创造大量以美元计价的货币和信贷,从而导致了上世纪 70 年代的通货膨胀,其特点是从美元和美元债逃向商品、服务以及黄金等可以对冲通胀的资产。

对美元债务的恐慌还导致了利率上升,推动金价从 1944 年设定的每盎司 35 美元的水平升至 1980 年每盎司 670 美元的峰值。

在上世纪 70 年代,通过这种方式管理货币和信贷,借入美元并将其转化为商品和服务是有利可图的,因此许多国家的许多实体主要通过美国银行来借入美元。结果,以美元计价的债务在全球范围内迅速增长,美国各银行向这些借款人发放了大量贷款。

这种贷款导致了债务周期中典型的债务泡沫。恐慌情绪从美元和美元债务资产转向通胀对冲资产,并加速了美元的快速借贷和债务增加。这导致了 1979 年至 1982 年的货币和信贷危机,在此期间,美元和以美元计价的债务有可能不再是公认的财富储备。

当然,普通公民并不了解这种货币和信贷的动态是如何运作的,但他们却以高通胀和高利率的形式感受到了它。

1971 年至 1991 年的整个经济周期影响了世界上几乎所有人,这是美国放弃金本位的结果。它导致了 70 年代的通胀和通胀对冲资产的飙升,随后又带来1979~1981 年的紧缩、非美债务人大量的通缩债务重组、通胀率下降,以及1980年代债券和其他通缩资产的出色表现。

这整个时期都有力地证明了拥有世界储备货币的美国具有怎样的力量,以及储备货币管理方式对世界各国的影响。

从 1979~1981 年以美元计价的通胀和美元计价的利率的峰值到现在,通胀率和利率都已降至近 0%。从下图可以清楚地看到,自从新的以美元计价的货币体系建立以来,整个利率和通胀率的大起大落。

在整个这段时间里,世界上以美元计价的货币、信贷和债务以及其他非债务性负债(如养老金和医保等)相对于收入而言持续上升。因为美联储有独特的能力来支撑这种债务增长,上述情况在美国尤为明显。

20 世纪 80 年代债务重组完成后, 90 年代全球货币、信贷和债务的新增长又开始了,这又一次带来了繁荣,导致用债务融资购买投机性投资,形成了 2000 年破裂的互联网泡沫。这导致经济在 2000 ~2001 年衰退,促使美联储放松货币和信贷,将债务水平推向新高,并创建另一个繁荣。

这在 2007 年变成了一个更大的泡沫,于 2008年 破裂,导致美联储和其他储备货币国家的中央银行放松,进而又导致了最近刚刚破裂的下一个泡沫。然而,这一次,应对经济衰退所需的货币和信贷创造被重新设计。

时贞易:不能因为 2000~2008 以及 2009~2020 就觉得 10 年就是个周期,历史从不简单重复,而且现在随着政府强金融调节周期也越来越快。30 年要十年 08 年一年,今年可能就一个月。当然了所谓药吃多了会有副作用,其体现未来再看。

短期利率在 2008 年达到了 0% ,这一降幅不足以创造所需的货币和信贷扩张。通过降低利率来刺激货币和信贷增长是央行的首选货币政策(以下称之为“货币政策1”)。

上一次他们需要这么做是因为利率从 1933 年开始触及 0%,并一直持续到战争年代。

正如 1933 年开始所做的那样,通过印钞和购买债券,央行维持了货币和债务扩张周期。他们通过购买这些债券,推高了债券价格,并向这些债券的卖家提供现金,导致他们购买其他资产。这推高了这些资产的价格,而随着价格的上涨,未来的预期回报率也随之下降。

由于利率低于其他投资的预期回报率,而相对于投资者为其各种支出义务提供资金所需的回报率而言,债券收益率和其他未来预期回报率的水平都很低,因此,投资者越来越频繁地借钱购买他们认为收益将高于借贷成本的资产。

这既推高了这些资产的价格,也制造了一个新的债务泡沫脆弱性,如果他们购买的资产所产生的收入回报低于借贷成本,就会产生新的债务泡沫。

因此,在我们经历由大流行引发的经济衰退之前,我们就已经为这条路做好了准备,一旦经济陷入衰退,就必须走这条路。

新冠病毒引发了全球经济和市场的低迷,造成了收入和资产负债表的漏洞,特别是那些收入受到经济低迷影响的负债实体。

传统的做法是,中央政府和中央银行必须创造货币和信贷,把钱贷给他们想要从金融上拯救的实体,如果没有这些货币和信贷,这些实体是无法生存的。

因此,在 2020 年 4 月 9 日,美国中央政府(总统和国会)和美联储宣布了一个大规模的货币和信贷创造计划。这和罗斯福 1933 年 3 月 5 日的声明是一样的。

当这种病毒引发了金融和经济的衰退时,欧洲中央银行,日本央行,以及(在较小程度上)中国人民银行也采取了类似的措施,尽管最重要的是美联储的作为,因为它是美元的创造者,而美元仍然是世界上占主导地位的货币和信贷。

美元目前占全球国际交易、储蓄和借贷的 55% 左右。欧元区的欧元约占 25% ,日元占不到 10% ,人民币约占 2% 。其他大多数货币虽然在国内使用,但在国际上并不用作交换媒介或财富储存手段。

那些其他的货币,即使是那些国家的聪明人,以及那些国家以外的几乎所有人,也不会持有作为财富储备的货币。相比之下,储备货币是世界上大多数人喜欢储蓄、借贷和交易的货币。

拥有世界储备货币的国家拥有惊人的力量,储备货币可能是最重要的力量,甚至超过军事力量。

比如美国中央政府最近刚刚决定,将借贷给美国人发放美元和美元信贷,美联储则决定购买美国政府的那笔国债和美国人其他的债务,帮助他们度过这次金融危机。

可以理解的是,这些钱几乎没有多少会流向外国人。世界上大多数人无法像美国人那样,得到他们所需要的钱和信贷来填补收入和资产负债表的“大洞”。这种国家无法获得他们所需要的硬通货的动态就像 1982-1991 年期间发生的事情一样,只是这次无法再靠大幅削减利率解决问题,而那个时候可以。

时贞易:4 月 24 号美国政策又是 5000 亿左右帮助中小企业。

与此同时,非美国人(即新兴市场、欧洲国家和中国)持有的美元债总额约为20 万亿美元(比 2008 年时高 50% 左右),其中短期债务不到一半。这些美元债务人将不得不拿出美元来偿还这些债务,还要拿出更多的美元来在世界市场上购买商品和服务。

因此,通过将美元作为世界储备货币、并有权将所需美元交到美国人的手中,美国就可以比其他国家的政府更有效地帮助本国公民。同时,美国也有可能会因为制造了太多的货币和债务而失去这种特权地位。

Conclusion:

每次看达里奥的东西都觉得,方生方死,方死方生的绕来绕去,可这篇还行,有很多基本例子可以让我们学习,所以我专门注释解读一下。

再说回来,其实达里奥的原文和愿景太长,对于实际操作意义不大,而且他这次本身自己也亏了很多钱,去年开始做空被强拉,然后年底反多导致今年巨亏,爆出来他的做空期权也只是他对冲的一小部分。

所以,我们实际操作的时候也许并不需要想那么大的周期,当然了基本的经济学原理必须要懂,这也是我来解析的主要原由。

本文来自微信公众号:时贞易(ID:shizhenyilondon),作者:时贞易