扫码打开虎嗅APP

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:见闻君,头图来自pixabay

我们见证了负油价的历史,未来我们可能还会反复见证历史。

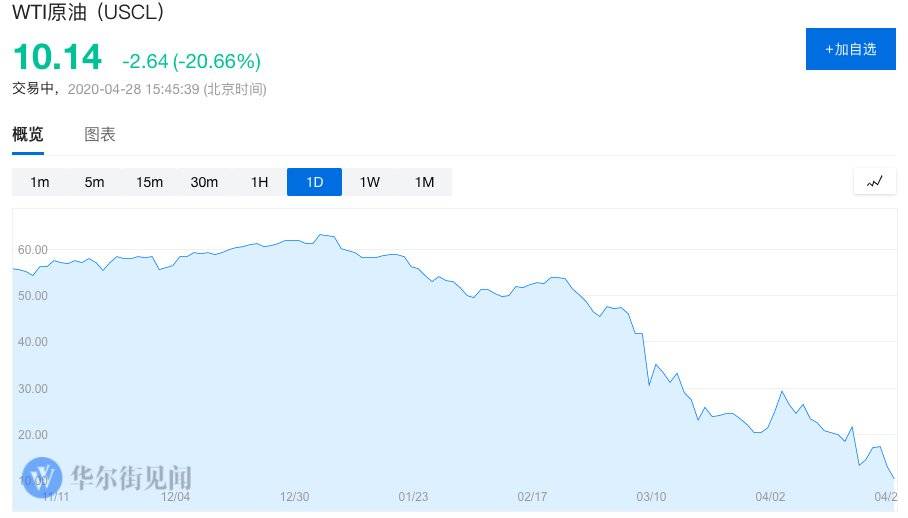

WTI 5月合约跌到负数的场景还历历在目,没过多久,作为主力合约的6月合约又面临压力了。

周一,美国最大原油ETF USO表示将在4天内抛售手中所有的WTI 6月合约,直接导致WTI 6月合约周一跌幅将近25%。周二亚盘期间,标准普尔全球公司(S&P Global Inc.)告诉客户, 立即将标普高盛商品指数全部WTI原油6月合约转换至7月合约,WTI 6月合约延续下跌超20%,一度逼近10美元。

一、油价还会跌到负数吗?

理论上讲,每个月都有可能。

教科书上的知识告诉我们,商品的价值决定了价格,而供需关系会影响价格。众多抄底的投资者也是抱着原油有“价值”的想法,做多原油。

但教科书也告诉我们,极端的情况下,供需关系甚至会直接决定价格。大萧条时期美国奶农倒掉牛奶的故事大家都耳熟能详,而负油价的故事跟“奶农倒牛奶”其实没有什么区别。

在原油供需关系中,库存起到的是一个缓冲作用:

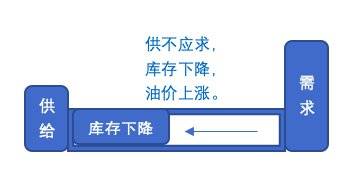

当原油供小于求时,油价上涨,原油库存下降,也在一定程度上弱化油价上涨的力度。

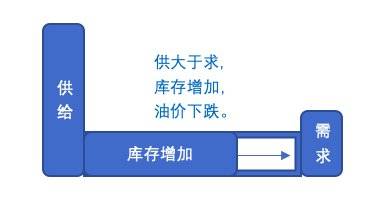

当原油供大于求时,油价下跌,原油库存上升,在一定程度上抵消油价下跌的幅度。

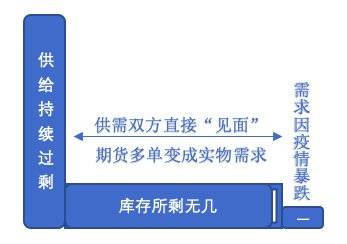

而当前的情况是,原油供给长期过剩(俄、沙还在此时爆发价格战),需求端又因疫情极度收缩,全球库存空间所剩无几,供需之间的缓冲地带不见了。

此时的原油期货多单,已经不再是一种虚拟需求,而是直接变成了实物需求——“纸原油”多头和原油生产商直接见面了。

没有能力收取原油现货的多头不得不花钱来放弃“收货权”,这也就是“负油价”的根本意义。

二、“近月换远月”的策略有效吗?

由于负油价过于骇人听闻,此前也从未发生过。因此直到WTI 5月合约交割前两天,大量的多头合约不得不平仓时,才引发了价格的踩踏。

到了6月合约,同样的戏码已经开始上演。

ING新加坡商品策略主管沃伦·帕特森(Warren Patterson)表示:“没有人愿意成为到期前最后一批平仓的人,因为大家都见过五月合约到期前的结果。6月合约将变得越来越缺乏流动性,因此,在到期之前,油价波动性可能会加剧。”

因为“纸原油”多头无法接收现货的先天性缺陷,注定了这些多单只能以平仓的方式了结。因此,空头可以在每个月合约到期前疯狂施压,而多头毫无还手之力。一旦流动性告急,负油价随时可能出现。

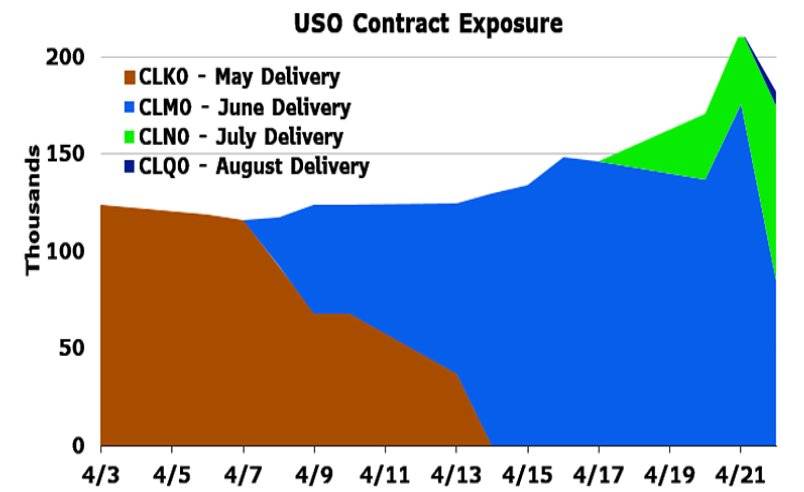

对于这种情况,市场上许多参与者已经看得很清楚。比如USO ETF在过去两周内已五次更改其投资政策,提前启动移仓,将大量的近月合约换到远月合约。

如下图所示,该图表描绘了截至上周五收盘时ETF的持仓量:

但这种“近月换远月,时间换空间”的做法并没有从根本上解决问题。只要原油需求没有起色,库存无法下降,这种换仓的结果也只是“躲得了初一,躲不过十五”。

不仅如此,大量的近月多头合约换到远月,还会让近月合约的多空力量进一步失衡,反而会加剧流动性紧张的局面。

因此,未来油价大幅波动的可能性急剧上升,短线暴跌暴涨的情况会显著增加。

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:见闻君