扫码打开虎嗅APP

出品|虎嗅大商业组

作者|敲敲格

题图|IC Photo

消费品是个新品频出、浪花不断的行业,想在这样一个行业里冒头,需要长时间的投入与打磨——比如,卖了20余年饮料的东鹏。

4月24日,证监会网站显示,“功能饮料第二名“东鹏饮料已递交招股说明书,拟在上交所挂牌上市,预计发行不超过4001万股,占发行后总股本的比例不低于10%,预计共募资14.9亿元。在IPO完成后,东鹏饮料将成为“功能饮料A股第一股”。

此时距离这家企业完成第一期上市辅导,刚刚过去7个月。在一众想要登陆资本市场的食品饮料类企业里,东鹏饮料的上市进程推进得很快。

但东鹏饮料的发家史是漫长的——26年前,东鹏饮料从一个小饮料厂起步,9年后完成改制,此后经营一直不温不火;在推出瓶装“东鹏特饮”后的几年时间里,坚持只在东莞市场售卖,反响不错;2013年,通过请代言人、铺广告的方式,东鹏特饮逐步打开华南市场、进军全国,成为功能饮料品类中仅次于行业老大红牛的品牌。

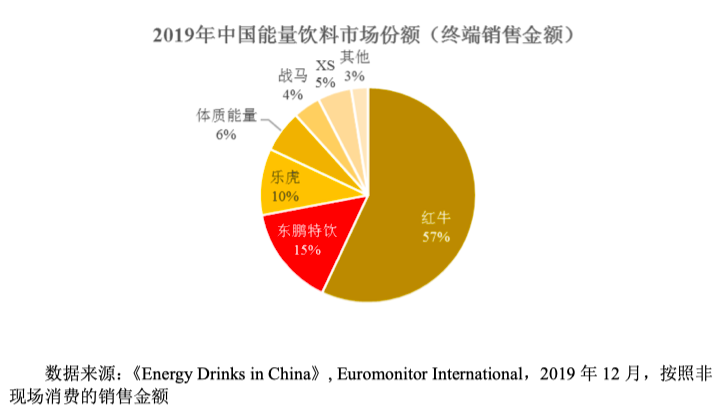

上市并不与胜利划等号。根据欧睿国际(Euromonitor)数据,东鹏特饮目前在我国能量饮料市场的份额约为15%,名列第二,但与拥有57%市场份额的第一名红牛有相当大的差距。在东鹏特饮身后,还有市占率10%的乐虎,乐虎是食品龙头企业达利旗下的功能饮料品牌,近几年增长势头良好。

对东鹏来说,干掉红牛,可能吗?

“数瓶盖”起家的广东地头蛇

按照东鹏饮料董事长林木勤的说法,他是“数着瓶盖”把东鹏特饮做起来的。

林木勤是个在饮料行业做了25年的潮汕商人。1994年起,他就在一个合资饮料企业(有传闻称是红牛)的生产线上工作,2003年东鹏饮料改制时,时任销售经理的林木勤接手了这个几近倒闭的饮料厂。

他曾在2018年接受《环球人物》采访时透露,他每次开车经过高速公路服务区时,都会习惯性看一眼那里的垃圾桶,数一数有多少空饮料瓶是自家的产品。这是他警示自己不要懈怠的方式。

林木勤的习惯透露了一个信息——在功能饮料刚刚风靡中国的时候,销售对象大多是工作状态中的长途司机。为了从已形成用户认知的红牛手中抢下市场,东鹏特饮避开了红牛最具辨识度的罐装包装,选择用塑料瓶装加盖的方式切入功能饮料市场,这样的包装更适合长途开车的过程中携带。

此外,东鹏还把价格定在了3.5元/瓶。对消费者来说,和雷打不动的6元红牛相比,东鹏特饮一下子成为了不错的“平价替代款”。

靠着差异化的包装与定价,东鹏特饮在东莞市场取得了不错的成果。2013年,东鹏特饮签约谢霆锋为代言人,配合一系列的电视广告、综艺冠名,正式进军广西、江西、湖南等市场——“年轻就要醒着拼”“累了困了,喝东鹏特饮”等洗脑广告语配合着画风质朴的广告画面,是这个本土功能饮料留给大多数消费者的第一印象。

根据AC Nelson的零售市场数据,在2013年,能量饮料市场同比增长仅36%,但东鹏特饮同期的增长率为100%,并创下华南市场销售支数第一的记录。

由此,东鹏特饮逐渐在华南地区刷出了存在感。但这样的发展路径同样给东鹏饮料带来了难题——发展至IPO前夕,东鹏饮料对单一品类和单一市场的依赖性很强。

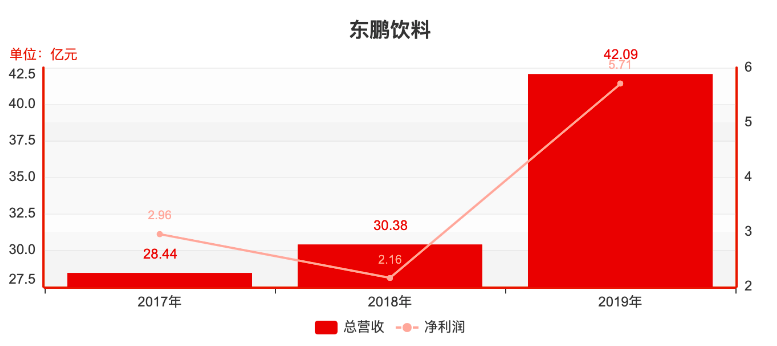

在上市前,东鹏饮料的业绩增长情况整体良好。2017年~2019年的总营收分别为28.44亿元、30.38亿元和42.09亿元,净利润分别为2.96亿、2.16亿与5.71亿。可以看出,2019年东鹏特饮的业绩增长明显,营收与净利润分别同比增长38.6%和166.4%。

制图:虎嗅

从招股书数据来看,为增长贡献最多的还是东鹏特饮。东鹏特饮共拥有250ml 金瓶特饮、500ml 金瓶特饮、250ml 金罐特饮、250ml 金砖特饮等四种产品规格,力图满足不同消费人群的需求。林木勤曾在采访中透露,北方消费者对于250ml规格的小瓶饮料兴趣寥寥,为此公司推出了500ml的大规格特饮。2017年新推出的500ml大规格在2019年增长迅速,占公司收入比例从去年的27.68%提升至54.12%。

目前,东鹏饮料旗下还有由柑柠檬茶、陈皮特饮、饮用水等等产品,但东鹏特饮是当之无愧的“扛把子”产品:2017年~2019年,东鹏特饮收入占总营收的比例分别高达96.19%、94.99%和95.11%。

东鹏饮料各线产品

此外,东鹏饮料通过贴片广告、综艺冠名等方式在全国范围内打响了知名度,同时在全国范围内拥有超过1000家经销商、覆盖100万家终端门店,但南方依然是东鹏特饮的主战场。

目前,公司销售的大头还是来自广东市场。2017年~2019年,广东地区的销售收入占公司主营业务的比例为66.66%、61.1%和60.12%。可以看出,虽然占比在下降,但广东依然是东鹏饮料的主战场,为公司贡献了过半收入。根据招股书,公司正在积极开拓广西、华中、华东等市场。

也就是说,虽然顶着“行业老二”的名头,东鹏特饮可能还算不上一个全国性品牌。

红牛内斗,老二突围?

我们可以将东鹏饮料的各项数据与目前A股上的饮料板块上市公司进行比较,分别为香飘飘(603711.SH)、养元饮品(603156.SH)与承德露露(000848.SZ)。

在毛利率方面,东鹏饮料旗下的功能饮料板块毛利率较高,在2017年~2019年的数据分别为49.36%、48.08%及 49.01%,但公司旗下的非功能饮料还处于新品促销阶段,促销力度大、销售价格低,导致毛利率为负。公司总体毛利率分别为47.92%、45.97%与46.74%,略低于目前A股饮料公司的平均值与中位值。

制图:虎嗅

此外,重销售、轻研发是饮料公司的常态,但与同行相比,东鹏饮料的销售费用率略高于平均水平。招股书显示,公司在过去3年中的销售费用率分别为29.02%、31.92%与23.37%,高于A股饮料上市公司的平均值与中位值。

制图:虎嗅

在报告期内,公司研发费用率分别为 0.76%、0.72%及 0.67%,与同行业上市公司水平基本一致。在一众上市公司里,只有香飘飘2019年的研发费用率超过1%,在近两年频推新品。若东鹏饮料希望成为多品类的饮料公司,未来可能需要在研发上多加投入。

具体到功能饮料这条赛道而言,东鹏饮料最大的问题仍在于——有机会赶超红牛吗?

此次东鹏饮料IPO的时间节点算得上特殊。目前,行业第一名中国红牛还处在旷日持久的商标纠纷当中。

中国红牛与泰国红牛之间的商标纠纷可以追溯到红牛创始人、泰国天丝集团前任董事长许书标的逝世。2016年,在中国红牛商标到期后,泰国天丝集团新任董事长许馨雄希望停止续约,但一手将中国红牛塑造成国民品牌的华彬集团并不乐意。因商标使用权而引发的纠纷一直持续到当下,目前,双方关于红牛商标的诉讼案仍未有结果。

但在打官司的同时,双方都在功能饮料这条赛道上做着二手准备:2019年,泰国天丝集团出品的红牛安奈吉饮料开始密集铺货,其包装与原来的红牛维生素饮料高度相似;华彬集团则推出了新的功能饮料品牌“战马”。

两方争斗激烈,但没给竞争对手留太多趁虚而入的机会——华彬集团在2019年的年终市场工作会议上透露,集团功能饮料板块全年销售额为236亿元,超越历史峰值;其中红牛维生素功能饮料销售额为223亿元,同比增长5%,战马能量型维生素饮料销售额约为13.3亿元,同比增长61%。

可以说,在东鹏特饮逐渐攀升的日子里,功能饮料市场也变得越来越拥挤。尽管功能饮料目前是饮料市场中增长率较高的赛道之一(能量饮料在2014年~2019 年期间销售额复合增长率达到15.02%,是增速最快的细分品类之一),但东鹏特饮身后的对手也越来越多:达利旗下的乐虎、可口可乐旗下的魔爪、安利旗下的XS饮料……

在IPO完成后,东鹏饮料的主要计划是扩大产能。公司预计将募集资金的64%投入华南生产基地与重庆生产基地的建设,这样能进一步扩充华南地区的生产能力,并“缩短在中西部市场的服务半径、降低运输费用、完善全国产能布局”。

“干掉红牛”听起来太遥远,那么若能趁“两牛争斗”的时机多获取一些市场份额也是好的。