扫码打开虎嗅APP

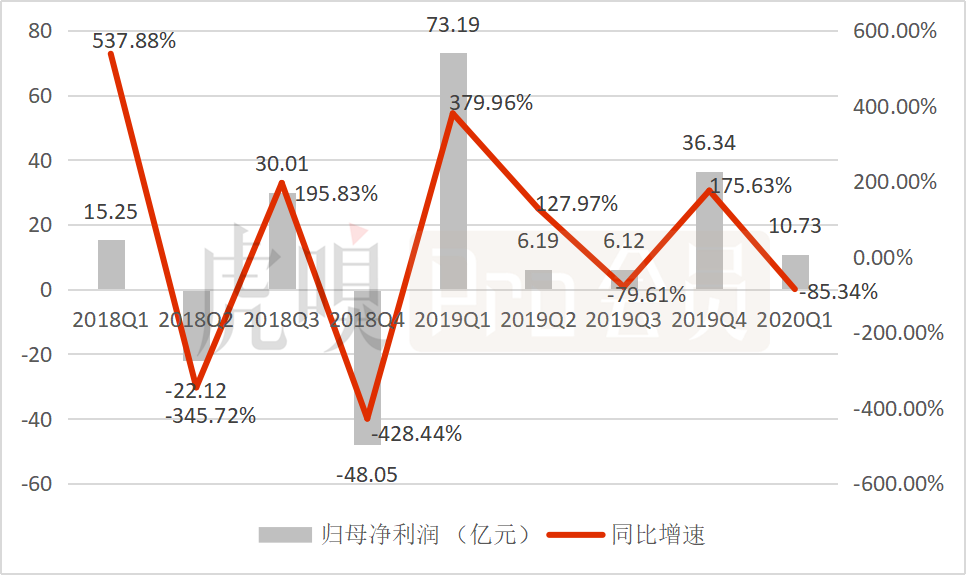

5月15日,京东(JD)发布了2020年第一季度业绩报告:京东实现净收入为1462亿元,同比增长20.75%;归母净利润为10.73亿元,同比下降85.34%。截至2020Q1,京东年度活跃购买用户数为3.874亿,同比24.8%,活跃用户环比新增超过2500万。

此次疫情凸显了京东自营和自有物流的优势,使其在用户和收入上实现逆势增长,超出市场预期。但为何出现増利不增收的现象?我们从“用户、收入、利润、费用”四大核心指标进行解读。

一、京东用户逆势增长

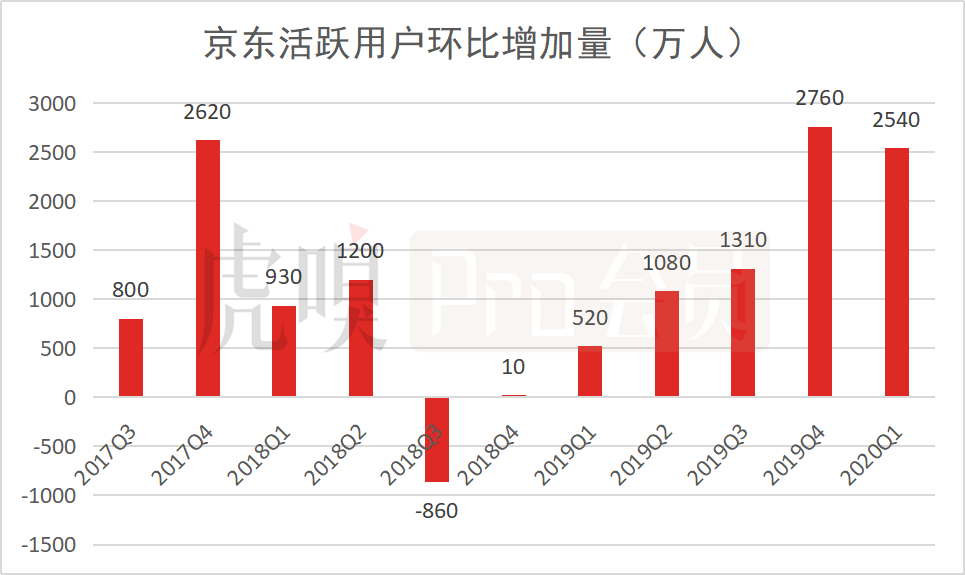

继2019Q4开始京东恢复用户增长,2020Q1用户环比增加创淡季新高,但用户留存存在很大的不确定性。

京东2020Q1的年度活跃用户数达3.874亿,环比增加2540万,创行业淡季新高(由于电商“618”“双11”“双12”等特殊节日的存在,导致电商平台的业绩具有周期性规律,一季度和三季度属于行业淡季)。

数据来源:公司公告

在疫情以及春节淡季叠加影响下,京东活跃用户为何会实现逆势增长?究其原因:一是得益于下沉市场的扩张,京东方面表示,“京喜”下沉市场,承接低线市场消费升级的行业红利,其中,新增用户中超过7成来自三至六线城市;二是此次疫情凸显了京东供应链和自有物流的优势,京东业务并未停摆。

但用户获取只是第一步,疫情过后,该用户是否能够有效转化和留存,还要取决于京东后续的综合运营实力。以及市场下沉获取的用户与京东的高端定位会存在一定差距,该些用户能否留存也存在极大的不确定性。

二、京东増利不增收?

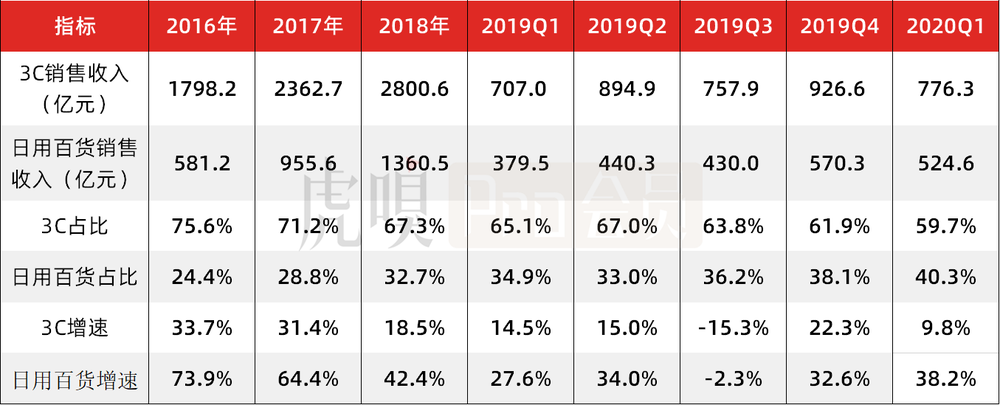

此次疫情中,虽然日用百货类的需求上升,但并不能弥补占比较大的3C&家电的需求下行。因此,京东2020Q1营收增长疲软,但优于其他电商平台,这主要得益于京东供应链和自有物流的优势。

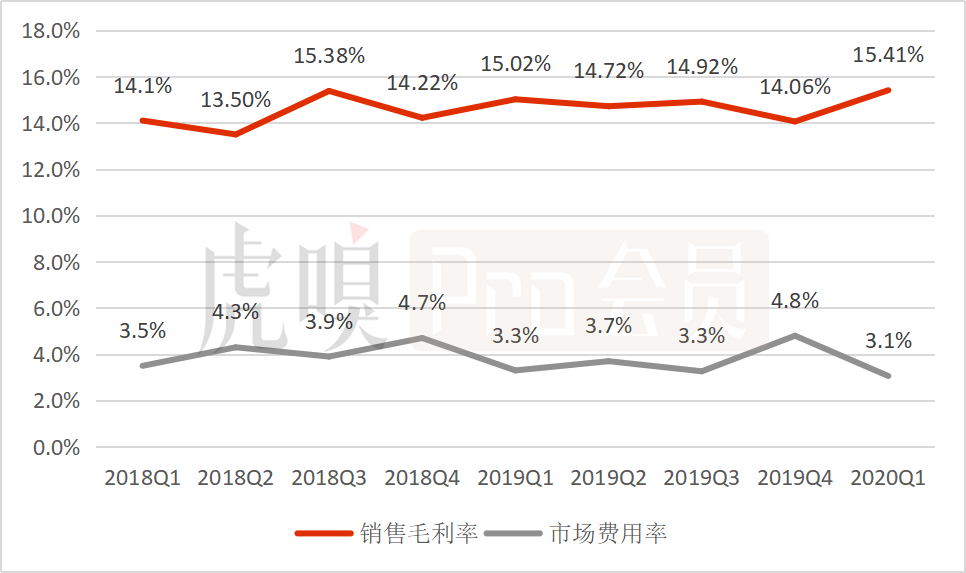

但受益于高毛利率的日用百货类业务占比的提升,以及市场费用的优化,导致京东的扣非净利润大幅提升。因此,疫情之下,京东出现増利不增收的现象。

对于电商平台而言,用户是营收增长的主要驱动力。京东2020Q1的用户增长亮眼,但受疫情影响,占比较大的3C&家电销售下滑较为严重,在2020Q1仅同比增长9.8%,拖累了京东整体业绩。因此,用户基数的进一步扩充,并没有带来营收的大幅增长。

数据来源:公司公告

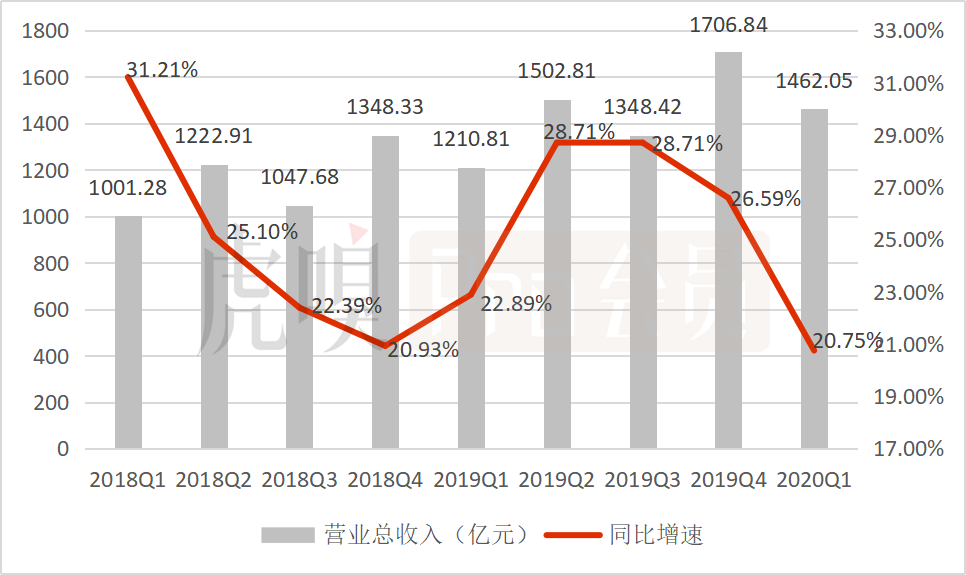

2020Q1,京东实现营业收入1462.05亿元,同比增速为20.75%,虽然远高于京东管理层在上一季度财报电话会中所提出的至少10%的预期,但低于2019年同期的22.89%,且创历史季度新低。

数据来源:雪球

虽然京东营收受疫情影响,增长受限,但情况要好于其他电商平台,主要受益于京东的自营业务和自建物流。据东哥解读电商表示,京东自营不同于天猫自营,京东有货权。先把货从供应商处买下,通过自有物流团队管理并配送。从供应链来看,京东效率更高。因此在疫情期间,京东不会因供应链和物流问题出现业务停摆。

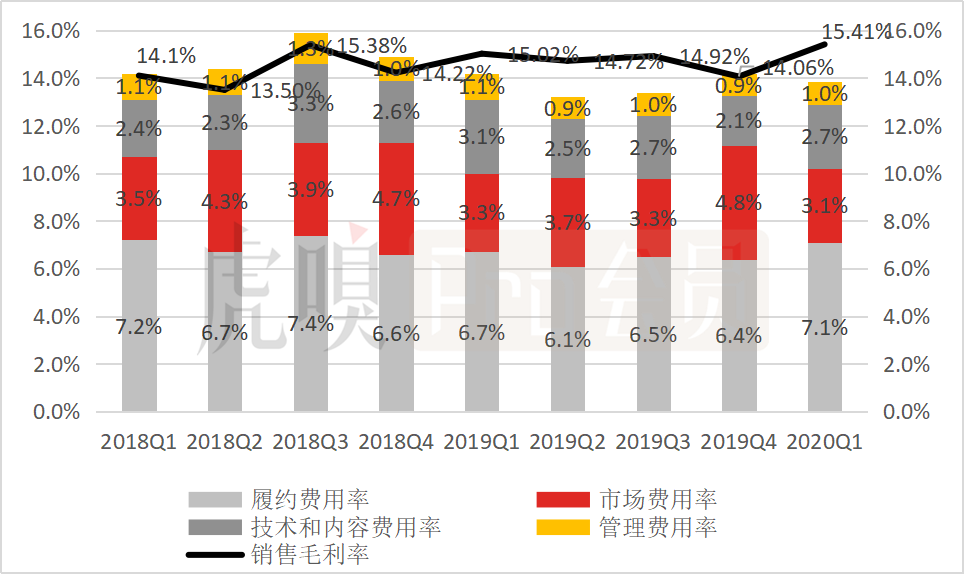

而且由于在疫情期间,京东高毛利率的日用百货类商品增长强劲,在一季度实现524.6亿元,同比增长38.2%;而低毛利率的3C&家电业务出现萎缩,高毛利业务占比提升致使京东2020Q1的销售毛利率同比提升0.39个百分点。以及京东减少了大量的优惠补贴,优化了市场费用,导致当期市场费用率同比下滑0.2个百分点至3.1%,有助于京东释放出更大的利润空间。

数据来源:雪球

毛利率提升和费用率优化的叠加影响,最终体现在京东当期的利润上。2020Q1,京东实现归母净利润10.73亿元,自2019Q1开始,目前已连续5个季度实现盈利。

但京东归母净利润同比降低85.34%,主要是2019年同期的投资收益为68.86亿元,若剔除此部分影响,京东2020Q1的扣非净利润为12.056亿元,同比增长178.42%,这主要得益于京东毛利率和费用管控能力的双重提升,报告期内京东的综合费用率为13.9%,同比降低0.3个百分点。

数据来源:雪球

从上文可以看出,京东曾通过售卖资产的方式“修饰”了财务报表,但靠资本运作增厚利润的这种行为并不可持续,如何提升内生盈利能力才是京东目前亟须考虑的问题。

三、如何提高京东的盈利空间?

京东提高盈利空间的关键:一是要加速提升平台业务占比;二是需要优化履约费用率。

首先,京东的收入端和利润端出现分离:自营业务是京东最大的营收源,而平台业务是最大的利润源。

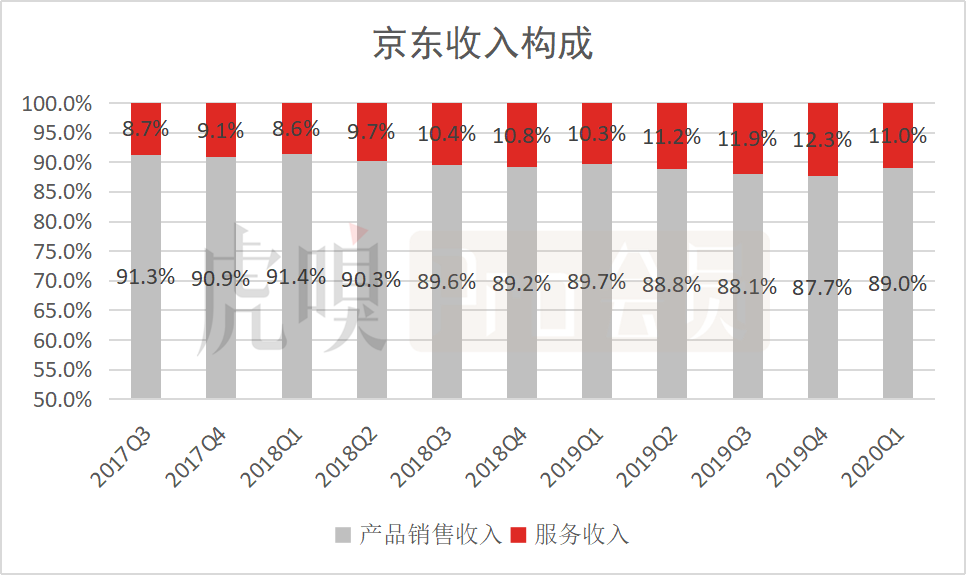

产品销售收入是指京东直营产品销售的收入;服务收入包括向京东向第三方商家收取的佣金、广告费,以及物流收入。

京东本质上是一家零售商,靠赚取商品进销差价的自营业务是京东绝对收入引擎。但从利润端看,京东自营属于重资产模式,前期需要较大的资金支持,其自营业务的盈利能力弱于平台化业务。所以,京东的平台业务是最大的利润源。

京东为寻求利润突破,逐渐向平台业务转型,无论是开放第三方物流还是提高第三方商家的收入比例,均是扩大自身平台业务的边界。自2017Q3起,京东的服务收入占比持续提升,在2019Q4达到了12.3%。

但京东的平台业务在疫情期间受供应链影响,增长受限,导致其服务收入占比降至11%。

数据来源:公司公告

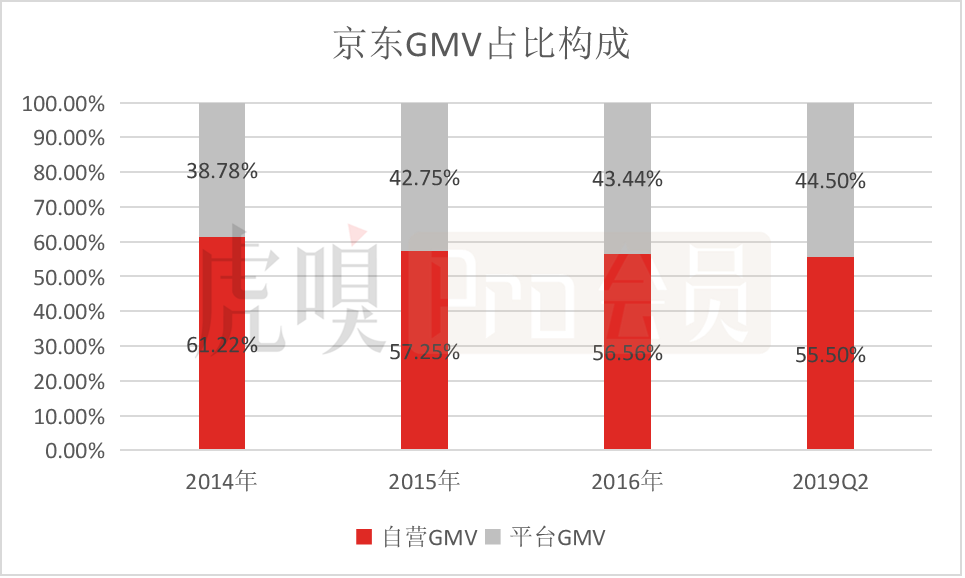

但是从通常情况看,京东平台业务的扩张依然比较缓慢。从GMV占比来看,京东平台GMV占比从2014年的38.78%提升至2019Q2的44.5%,4年半的时间仅提升5.72个百分点。所以,京东要想释放更大的盈利空间,需要进一步加快平台化的步伐。

数据来源:公司公告

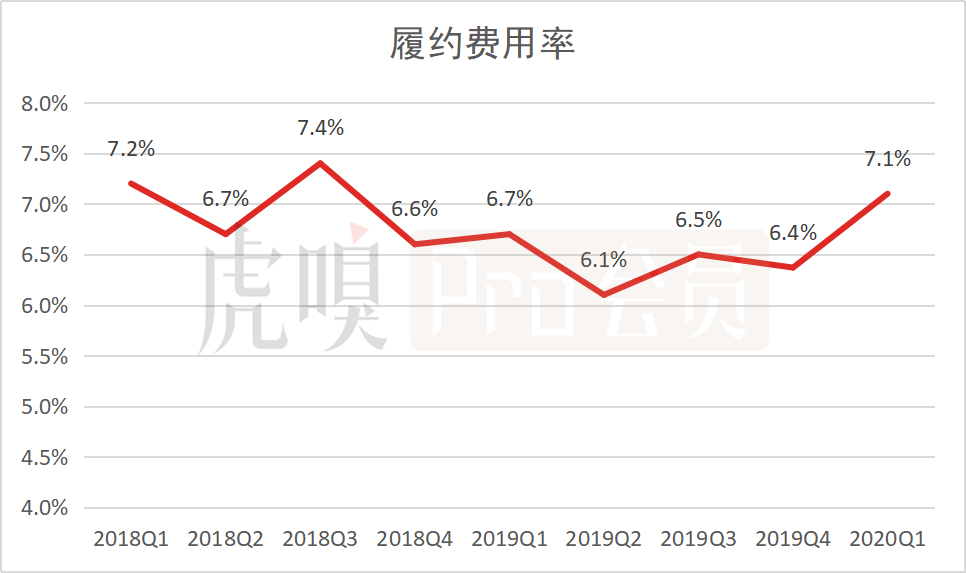

从费用端看,京东2020Q1的综合费用率达到13.9%,环比降低0.3个百分点,主要是市场费用率和研发费用率有所下降所致。但当期的履约费用率却同比提升0.4个百分点,主要是在疫情影响下,京东第三方物流服务规模萎缩以及在服务保障的前提下必然耗费更多履约成本。

而履约费用率对整体费用的影响最大,京东履约费用主要由仓储,配送,客户服务和支付费用构成,其中仓储和配送费用占比最大,配送占比约6成,仓储则约占比2成半。

数据来源:公司公告

从历史数据看,京东的履约费用率处于下滑通道,在2019Q4达到了6.4%。主要是随着京东物流向第三方业务开放,订单价提升以及订单规模的持续增大,边际成本逐渐降低。

数据来源:公司公告

作为重资产运营的京东,履约费用在很大程度上影响了公司的运营成本,所以,京东物流效率高低和第三方业务订单规模的大小,将影响公司盈利空间的大小。

总之,京东在平台业务占比的加速扩大和在履约费用率的进一步控制是提升盈利空间的关键。

京东在2020Q1业绩报告中表示,预计2020年第二季度的净收入将在1800亿至1950亿元之间,增速介于20%和30%之间,与2019年同期的22.89%相仿。这一预测反映了京东当前的初步预期,新冠疫情不会在第二季度余下的时间内对京东的运营造成任何重大意外干扰。