扫码打开虎嗅APP

出品 | 虎嗅Pro 投研组

作者 | 陈啸雨

5月19日美股盘后,B站《后浪》“浪潮”尚未完全消退之时,哔哩哔哩发布了2020年Q1,也就是疫情期间的财报,而从结果看,这是一份相当喜人的成绩单。

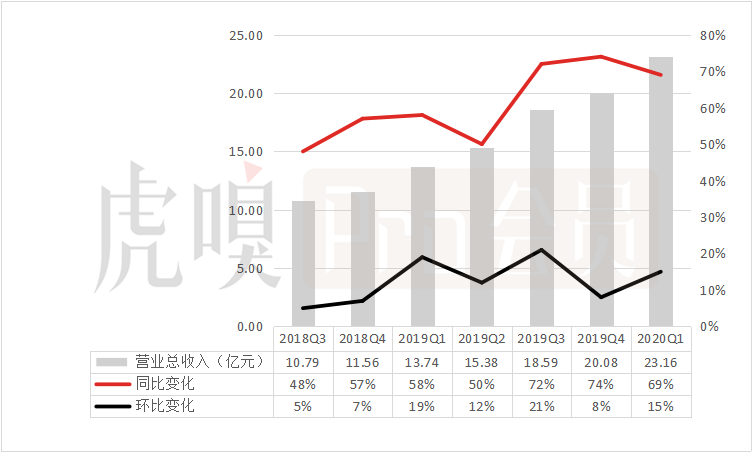

20年Q1,B站实现营收23.16亿元,同比激增69%,环比也有15%的良好增长,远超市场预期的21.88亿元。而用户方面,一季度的DAU已经来到5080万人,同比高增69%;一季度MPU(月付费用户)则为1340万人,同比激增134%。

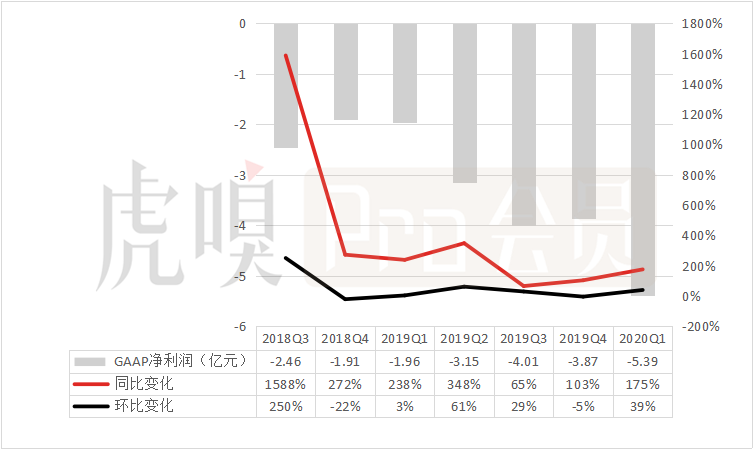

尽管公司的亏损(GAAP原则下)扩大了175%,达到了5.39亿元,但在国内当前内容平台整体均无法盈利且B站自身仍需持续投入实现高速成长的大背景下,似乎尚不算棘手问题。

资本市场方面对B站的表现也相当认同,美东时间5月18日,哔哩哔哩(NASDAQ:BILI)报收33.66美元,较上个交易日上涨9.00%,且盘中达到了34.10美元的股价历史新高。

营收在涨,用户在增,资本认可,看起来被戏称为“小破站”的B站终于破圈成功了。

B站在一季度的表现哪里好?

20Q1,哔哩哔哩的业绩增长强劲,但营收结构由于疫情导致的社会经济层面的震荡出现了较为明显的改变,而受益于居家隔离带来的“宅经济”影响,B站的用户规模扩张也比较不错。

(数据来源:公司公告)

2020Q1,哔哩哔哩实现营收23.16亿元,同比高增69%,延续了前两个季度的良好增幅,环比增长也有15%。受益于COVID-19带来的“宅经济”影响,公司的游戏与增值服务两大板块增长非常强劲,轻易抹平了广告与电商及其他业务因疫情带来的影响且拉动公司业绩高速增长。

从营收端看,B站的成长性显然不错,这也获得了互联网巨头的认可。在2020年4月9日,B站宣布获得索尼4亿美元的战略投资。这也是继腾讯及阿里巴巴后,B站引入的又一位重要战略投资方。作为在游戏以及动画等多个娱乐颇有分量的索尼,B站能够从合作中获取的资源显然对公司后续发展有利。

(数据来源:公司公告)

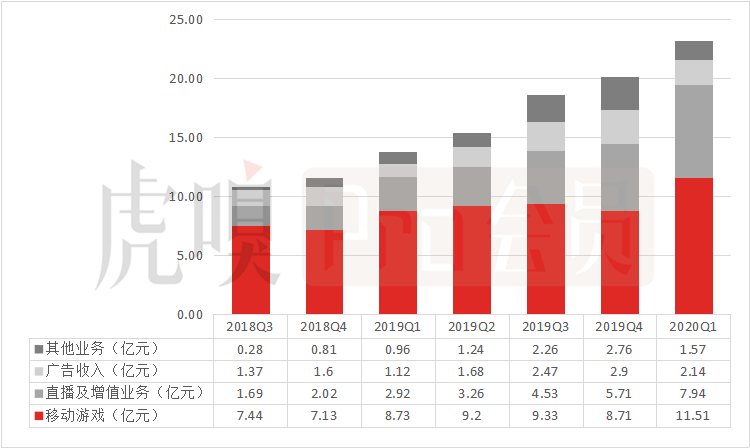

受疫情影响,哔哩哔哩的营收结构在Q1出现了比较明显的变化,移动游戏实现营收11.51亿元,同比上涨32%;直播及增值业务(现改称增值服务,VAS)实现营收7.94亿元,同比激增172%;广告与包含电商在内的其他业务则分别实现营收2.14及1.57亿元,同比增长90%和64%,但与两大主要板块不同的是,这两项业务在Q1分别环比下跌了26%和43%。

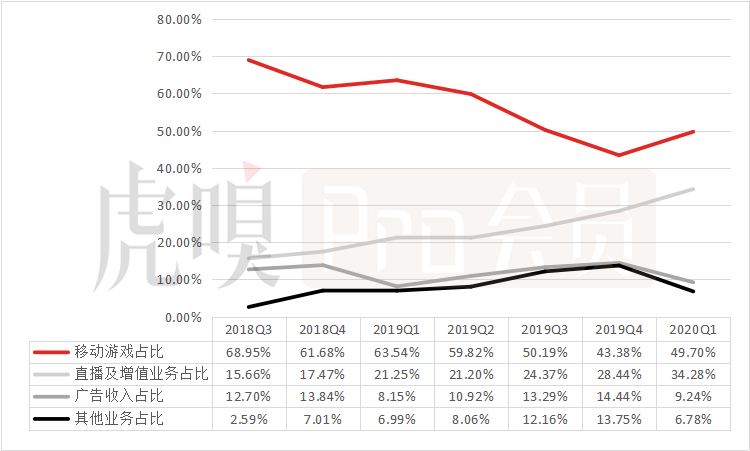

(数据来源:公司公告)

受不同业务的增减影响,B站的营收结构在Q1出现了比较大的变化。当前,游戏在总营收中占比上涨了6.32个百分点,达到了49.70%,再次逼近50%,而增值服务一项也提升了5.76个百分点的占比,达到了34.28%。但是相应的,广告与其他业务的占比分别下滑至了9.24%以及6.78%,均跌破10%线。

这种变化逻辑与疫情带来的用户行为改变直接相关。由于隔离在家导致用户的居家娱乐需求骤增,这对主营业务要么是视频内容要么是游戏的B站而言无疑是利好消息,类似的情况在腾讯的Q1财报中也能被观察到,即游戏业务出现迅猛增长。

受益于居家隔离,B站的游戏业务表现出了快速增长趋势,此外,在4月17日,B站又有一款话题作《公主连结Re:Dive》上线公测,该游戏的IOS端在半个月内就创造了将近1.4亿元的流水,而前两周总流水预估在4亿元左右,作为运营主体的B站必然从中获益颇丰,这是Q2业绩的巨大推动因素,移动游戏占比大概率将在Q2继续上涨。

增值服务业务与游戏类似,也是受“宅经济”推动影响,对娱乐内容的需求促使用户为B站的会员业务以及直播业务付费,增幅高达172%,可以认为B站的用户规模与付费内容吸引力较去年同期有了长足进步。不过与游戏不同的是,受日本方面疫情影响,Q2的动画番剧上线将会延迟,这可能会影响第二季度VAS业务的增长,存在比较明显的不确定性。

而广告业务的下滑比较普遍,受商业活动遭严重抑制影响以及Q1在传统上即为广告投放淡季,很多内容平台的媒体广告收入均有环比下滑的现象,而B站又不像腾讯那样拥有社交广告能够补足媒体广告端,导致整体环比跌幅较大,但同比增长仍然高达90%,广告业务的快速增长前景还是存在的。

其他业务包括电商在内,B站电商主要销售一些动漫周边商品,而此类业务高度依赖国际物流,在当前国际物流遭到巨大冲击的情况下非常难以展开,叠加国内物流受阻等因素,显然在Q1不会有很好表现,且这种负面效应大概率会在Q2延续。

但必须强调的一点是,疫情是暂时的,也很难断言它所带来的所谓“宅经济”是持久的,亦或是消费者的行为习惯会有什么非常深刻的改变。

在疫情逐步消散,管控力度放松的当下,用户显然已经没有近乎无穷的时间可以消磨在视频内容与游戏上,复工复产必然会对公司业绩有所影响,因此将Q1的变化视为一种长期趋势显然过于乐观,也不应断言游戏业务与增值服务业务的高速增长将会成为一种常态。

B站这一轮破圈效果如何?

虽然营收增长不错,但相比之下,用户的快速增长才是B站更希望看到的消息。

(数据来源:公司公告)

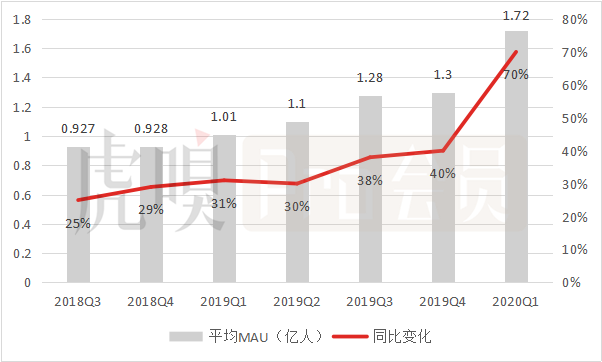

在2020年Q1,B站的月均活跃用户(MAU)同比激增70%,达到了1.72亿人,这一增速自上市后从未有过,此外,Q1的环比MAU也有超过32%的增长,一扫此前环比增速趋缓的颓势。同期,B站的移动端用户则达到了1.56亿,同比增长77%,环比扩大30%;DAU则同比增长69%达到5100万,环比则也有34%的成长。

(数据来源:公司公告)

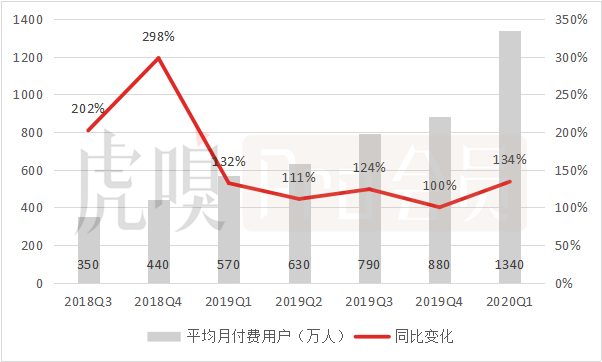

与活跃用户类似,付费用户的增长同样惊人,显示商业化进程在加快。20Q1的B站大会员达到了1340万人,同比激增134%,环比也有52%的超高增长,这与此前逐步放缓的环比表现截然不同。

除这些用户数据外,根据财报以及电话会议显示,B站的社区活跃度也在持续上升,用户日均使用时长实现87分钟,环比提升10分钟;社区月均互动数则达到49亿次,同比增长超过300% (19Q4数据为24亿次)。

同时,B站在Q1对内容创作者的吸引力也有一定的提升。B站月均活跃UP主数量达180万,同比增长146%(19Q4数据为100万);其月均投稿量达490万,同比增长138%(19Q4数据为280万)。用户日均视频播放量也达到创记录的11亿次,同比提升113%(19Q4数据为7.1亿次)。核心用户方面,。通过100道社区考试答题的正式会员数量同比增长66%达到8200万,并保持了超80%的第十二个月留存率。

可以看到无论是环比还是同比,B站的社区相关数据也在快速增长。

对于B站这样一个内容平台来说,显然相比起一个良好的增长数据,公司显然更愿意看到用户群体,无论是内容创作者还是内容消费者,以及社区活跃度的整体提升,毕竟这意味着更长远的发展潜力以及更快传播的影响力。

可以看到无论是年初掀起一波舆论浪潮的新年晚会,还是疫情带来的意外利好,B站在20Q1都很好的消化并转化为了自身养分,自上市后便被不断强调的“破圈”二字似乎终于有了显著成果。

然而就如上文所说,我们不能抛开疫情孤立的看待这些数据,B站最终的“破圈”效果还是要依靠全年数据再做评判。

B站能盈利了吗?

虽然营收很不错,用户增长也不错,但遗憾的是,盈利恐怕还是B站当下做不到的。

(数据来源:公司公告)

虽然营收增长了69%,可B站的GAAP净亏损却在以更快的速度(同比+175%)扩大,达到了5.39亿元;以Non-GAAP做计算,则B站亏损4.75亿元,同比扩大226%,甚至比未调整数据还更夸张一些。

(数据来源:公司公告)

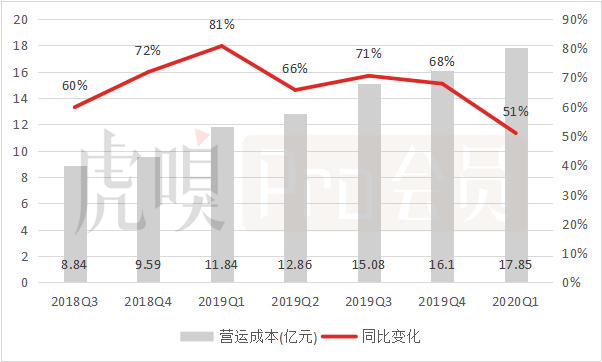

单从成本看,B站的增长并不算非常快,也不是亏损持续扩大的主因。公司成本在近三个季度均不及营收增长,这也使得公司的毛利率从去年同期的14%增长至了23%;其中占比最高的为8.88亿元的收入分成,较去年同期增长了61%。这一成本支出主要用于支付给内容创作者,激励他们持续的为社区提供优质内容。从B站本身的属性看,这一开支显然不能节省,是支撑起核心竞争力,将其区别于传统视频流媒体的最基本需要。

真正导致B站亏损持续扩大的,是其高居不下的推广费用。报告期内,公司的销售和营销费用为6.06亿元,同比暴涨234%,这主要是受B站和品牌相关的渠道和营销费用不断增加,公司手机游戏的推广费用增速迅猛导致的直接结果。B站显然在确实践行着其“破圈”的战略,但这自然也意味着费用的“燃烧”。

不过当前的视频流媒体难以盈利也不是B站独有的问题,除短视频平台相对特殊外,其他平台均因持续的竞争压力在进行着高强度的资金投入用于获取支撑竞争力的内容,例如在同一天发布的爱奇艺也给出了28.75亿元的亏损。

当前的激烈竞争环境下,降低投入就意味着被其他对手掠夺蚕食,会失去观众与玩家,而在用户流失后再想反击就会变得比较困难,因此对于B站来说盈利显然不应是其当下核心目标,也不必以此断言B站未来发展潜力不足。

#更多B站公司价值拆解,可于虎嗅APP—Pro会员页面—公司价值版块查看:

我国泛二次元用户规模?呈现什么样的用户特点?

哔哩哔哩营收构成是什么?呈现什么样的发展趋势?

哔哩哔哩的成本与费用分别为多少?有着怎样的趋势?

……