扫码打开虎嗅APP

出品丨虎嗅科技组

作者丨石晗旭

题图丨IC photo

提起东软集团,估计了解的人并不少。这家1991年脱胎于东北大学的国内第一代IT软件A股上市服务商,覆盖了电信、电力、金融、制造等各个领域。

但鲜为业外所知的是,东软集团也做硬件,而且是在门槛并不低的医疗领域。实际上,中国第一台国产CT就是东软出品,于1997年通过国家药监局认证。

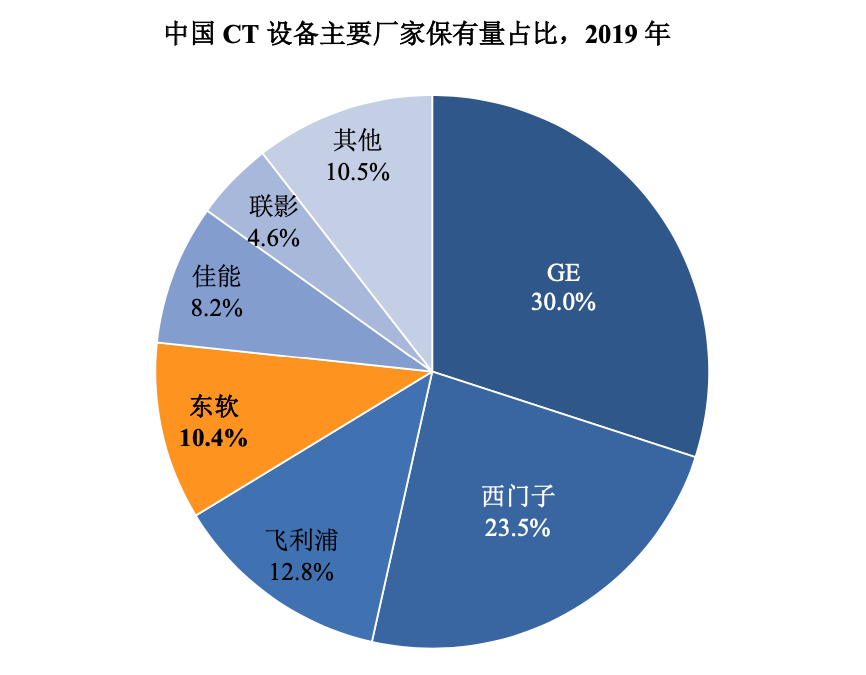

时至今日,东软研发生产的CT设备在国内的市场份额依然领先于其它国产品牌,仅次于GE、西门子、飞利浦,担得起“国产CT一哥”的称号。

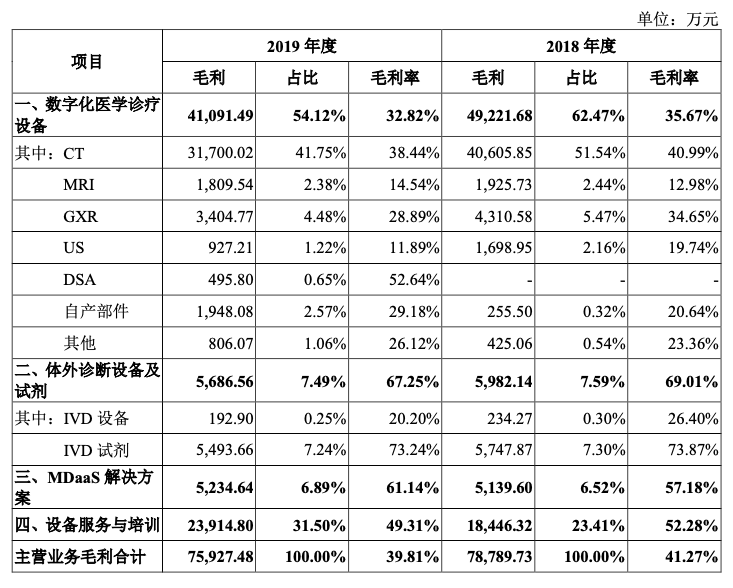

在此基础上,东软医疗逐渐横纵向延伸出四大业务线:数字化医学诊疗设备(CT、MRI、X光、超声等)、体外诊断(IVD)设备及试剂、MDaaS(Medical Devices and Data as a Service,医疗设备和医学影像数据作为服务)、设备服务与培训。

因其享有这样的江湖地位,自2015年东软医疗从东软集团中独立出来后,业内关于其上市的揣测从未停止。如今,东软医疗科创板IPO的申请已被上交所受理,这一重要节点终于有了定数。

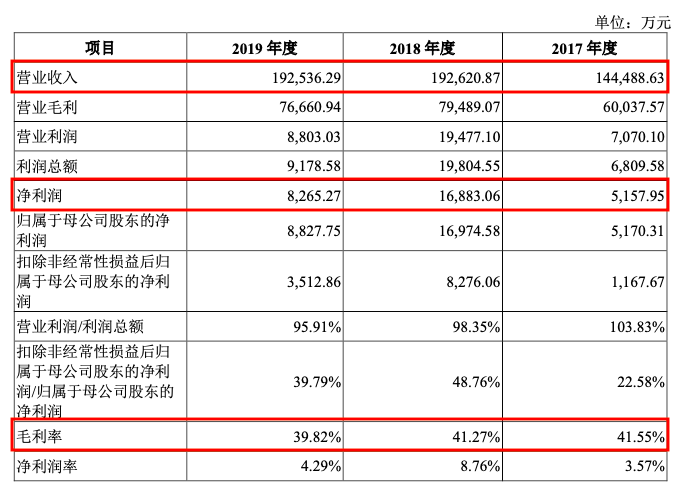

不过,据其招股书显示,2017年~2019年,该公司营收分别为14.45亿元、19.26亿元、19.25亿元,在去年首度出现了营收下降。

同时,东软医疗三年净利润分别为5157.95万元、1.69亿元、8265.27万元,去年竟同比下滑了51%。

虽然以营收及市场份额来衡量,东软医疗拟募资9.65亿元并不算难,但上市之后,东软医疗能否抓住新的机会,在稳住国产CT一哥地位的同时提高其在其它医疗设备领域的竞争力,势必将对其股价走势产生直接影响。

但就其当下市场表现来讲,流血上市对东软医疗来说大概率是不存在的。有业内人士向虎嗅预测,如果此次科创板IPO一切顺利,东软医疗的市值应该在200亿左右。据悉,最近的一轮融资中,东软医疗估值为47亿元。

国产CT一哥到全线医疗影像设备

如今,CT对我们来说并不陌生。一般来讲,CT利用X射线可以对人体某一部位做多层断面扫描。同样是肺片,X光照出来的一般就是肺的正面和侧面图像,CT扫描后得到的则是肺部横向的一层层截面,相比前者不仅图像更清晰,还更易呈现任何一个部位的细小病变。

左下角电脑显示的就是CT片子

可以说,问世于1975年的CT设备算得上现代医学史上最伟大的发明之一。

在东软医疗的CT机诞生前,我国的医院只能依靠进口来满足诊疗需求。然而这些进口设备每台超过60万美元的售价,再加上维修难题,是国内医院的两大痛点。因而自1977年我国医院开始进口后的7年内,全国CT装机量也不过30余台。

到了90年代,我国各级医院则通过大量引入二手CT机来减轻价格的影响。在全国CT装机量达到3000时,二手设备占了近一半。

这正是东软医疗崛起的机会。1994年,在以计算机技术解决核心系统难题后,东软医疗的前身研发了第一台国产CT的原型机。随后在1997年,该机器正式通过国家药监局的上市审批。

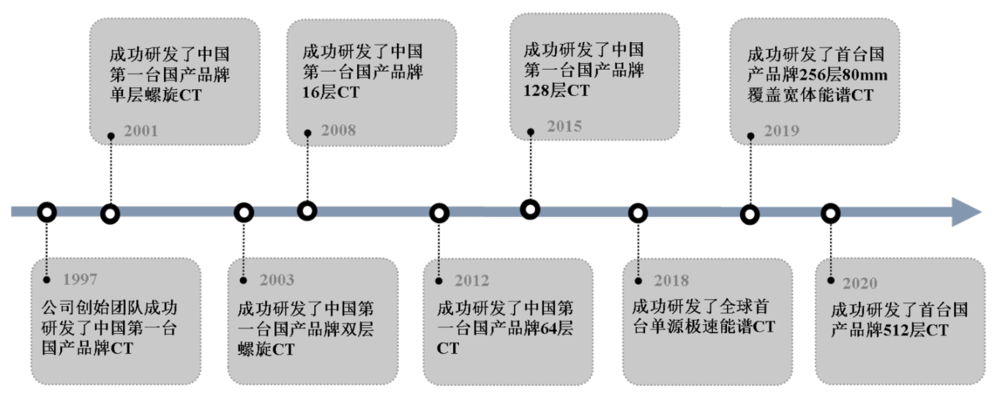

作为破局者,东软医疗一时风头无两。从单层螺旋CT到双层、16层、64层、128层、256层,再到现在的512层,这家公司成为了国产CT突围的破局者,不断缩短着CT检查所需的时间,让对心脏等运动部位的扫描更为精准。

国产CT一哥养成史

最重要的是,即便东软医疗的产品并不能取代巨头,但国产CT的出现让跨国公司的产品出现了一波降价潮。价格的下降,也惠及了普通患者。

据弗若斯特沙利文统计,截至2019年,我国CT设备保有量为24743台,东软医疗的设备占10.4%——低于GE、西门子、飞利浦三大巨头,但位列国产品牌第一。

东软医疗为整体第四,国产第一

这22年间,东软医疗也在不断拓展自己的边界。

横向来看,该公司围绕医疗设备定位,逐步将业务扩张到磁共振(MRI)、数字血管造影机(DSA)、通用X线成像设备(GXR)、超声诊断设备(US)、核医学成像设备(PET/CT)、放疗设备(RT)及IVD设备和试剂等领域——既拓展了品类,又从低端跨入高端。

部分产品示意(图源:东软医疗官网)

纵向来看,东软医疗围绕着硬件产品延伸出了提供影像云运营、AI影像辅助诊断等的MDaaS,以及设备服务与培训的软件产品。

同时,其部分产品通过了美国食药监局(FDA)和CE认证,也成为其进入国际市场的大前提。据招股书披露,东软医疗在美国、德国、阿联酋、俄罗斯、泰国等9个国家创办子公司,产品销往全球100余个国家和地区,并设立了12个海外服务团队、11个海外备件中心及2个海外客户培训中心。据悉,2017年时,其产品在美国已进入过百家医院。

营收、利润双双走低

不过,从招股书中披露的财务情况来看,东软医疗的国产CT一哥地位似乎正在被动摇。

一方面,该公司一直上涨的营收在去年突然迎来回落。虽然相比于2018年仅下降了84.58万元,但对于去年刚刚推出了256层最新CT机的东软医疗来说这依然是个相当大的打击。

具体来看,去年东软医疗核心产品CT机的销量为527台,较2018年下降了8台,同时平均单价从2018年的185万元降至156万元。也就是说,单在CT设备领域,东软医疗的营收就下降了近1.7亿。

2017年~2019年,东软医疗产品销售情况

同时,公司如MRI、GXR、US的设备产品及IVD设备和试剂、MDaaS等带来的营业收入也均有不同程度的下滑。换句话说,东软医疗的四大业务线中只有设备服务与培训的收入贡献了正向变化。

2017年~2019年,东软医疗四大业务线营收情况

随着营收一同下降的还有毛利率。整体来看,去年东软医疗的毛利率较2018年下降了1.45%,净利润率则惨遭腰斩,从2018年的8.76%降至去年的4.29%。具体到四大业务线上,也只有MDaaS一项毛利率呈上升之态,可能是出于其此前部署的云服务等开始陆续收回成本,且商业模式正在从一次性付费转向年费。

2017年~2019年,东软医疗四大业务线毛利率情况

对于核心业务营收及毛利率下降的原因,东软医疗在招股书中解释称:

一方面是因为与肯尼亚卫生部合作的项目总成本较高,因而毛利率偏低;另一方面在于,客户对新品256层CT机的等待让64/128层CT销售遇阻,且已销售的部分256层及以上 CT 由于尚未验收而未能确认收入,致使去年呈现的结果是低毛利CT产品销量占比高,其他医疗设备的销售也存在类似情况。

不过显然,营收和利润双双走低的情况并未发生在已经上市的、有部分业务线重合的万东医疗、迈瑞医疗等“前辈”身上,这难免让人质疑其是否有足够的实力承担未来可能研发失败等风险。

与此同时,后来者、只有不到10岁的联影医疗,也已经对22岁的东软医疗的老大哥地位构成了较大的威胁。

一方面,成立于2011年的联影医疗在增速最快的64/128层CT机市场中已经占据了8.3%的份额,而东软医疗也不过仅有12.6%。同时,联影医疗此前曾宣布自己完成了640层CT机的研发,高端程度已经超过了老大哥东软医疗。

“2015年东软医疗独立出来以前,在集团内部时研发投入有限,后面才又增加了。而联影从2011年成立开始的(研发)投入就非常大。”一位医疗器械投资人告诉虎嗅。

设备差异给营收带来了直接的影响。2016年,联影医疗公开表示当年营收在20亿元左右;而去年东软医疗去年的收入也不过19.25亿元。

另一方面,从二者最新公布的估值来看,联影医疗看起来更值钱。

在东软集团的一次答投资者问中,集团董秘提到,东软医疗最近一次引入投资者是在2017年9月,投后估值超过47亿元。关于此次科创板IPO,有业内人士向虎嗅预测,如果一切顺利,东软医疗的市值应该在200亿左右。

而同样是在2017年9月,联影医疗已经宣布获得了33.33亿A轮融资。到了2018年4月,联影医疗完成高特佳领投的B轮融资,投后估值为400亿元。

此外,小体量医械厂商在低端器械领域以持续价格战的方式谋取生存空间,可能也将导致东软医疗低毛利设备面临销售压力。

还能乘东风

当然,暂时性的下滑并不意味着东软医疗没有机会了。毕竟,放眼中国乃至全球,医疗器械还有广阔的市场空间,弗若斯特沙利文预计2024年这一市场规模将达到5892亿美元。作为医疗器械行业中最大的细分板块(去年份额占整体13.8%),全球医疗影像设备市场在未来五年内仍有150亿美元左右的增长空间。

其中,东软医疗将“一带一路”国家列为今后业务主要的增长点之一。这些发展中国家,往往缺乏医疗影像设备的研发和生产能力,且对高端设备的购买力并不足,难以满足国民的医疗需求——这一问题在新冠疫情期间尤为突出。

这些痛点的存在,为已经积极布局海外的东软医疗提供了一个类似于当年在国内崛起的先机。“‘一带一路’区域的医疗影像市场规模于2019年达199亿美元,并将于2024年增长至296亿美元。”其在招股书中写道。

中国的情况虽不似上述国家严重,但仍与发达国家存在较大差距。我国CT设备人均保有量仅为18台/百万人,美国是我们的2.5倍,日本则达到6倍;我国MRI设备人均保有量仅为8台/百万人,日本则有55台/百万人;DSA在我国的销售也才刚刚起步。

此外,我国临床上尚存在很多早年间引进的进口设备,已经极为老旧,需要更新换代。而如今国务院要求,国产医疗器械能够满足要求的,政府采购项目原则上须采购国产产品。也就是说,政策东风之下,国产医疗器械替代进口设备的速度正在提升。

根据招股书,截至2018年,我国共有超过3万所医院及94万基层医疗卫生机构。如果按每家医院平均配备2台CT和每个乡镇卫生院配备1台的方法核酸,预估中国的CT市场未来可以达到10万台的数量级,是我国当下CT设备保有量的5倍。

这意味着,即便东软医疗不能从飞利浦等巨头口中抢得大型医院的蛋糕,但下沉到基层医疗卫生机构中去,东软的低毛利产品仍然大有机会。

除此之外,如果东软医疗可以提升研发速度,研发更多高端设备,依靠当前的渠道,也可能较竞争对手更快铺开市场。也正因如此,在这样的关键时点上选择上市,对东软医疗来说无疑是储备好弹药以应对持久战的最好时机。

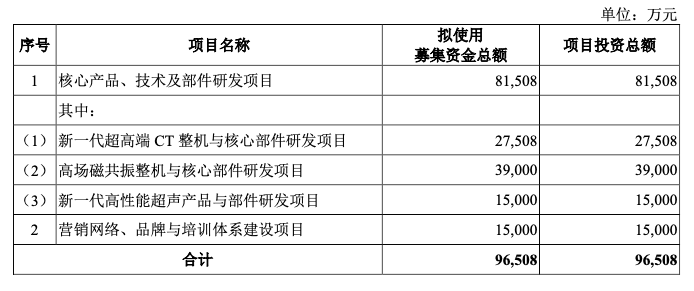

从其透露的募集资金用途来看,东软医疗下一阶段的重点将主要放在产品研发上(84.5%),其次是营销网络及品牌的建设(15.5%)。

值得注意的是,这股东风并非为东软医疗所独享,而是整个行业的红利期。对东软医疗来讲,IPO为其提供了接下来继续持久战的弹药。但究竟战绩如何,还要看其自身能拿出多少本事了。

#看完别走#

虎嗅组建了一个虎山行·价值投资交流群,群内有更多关于东软医疗以及其他上市公司投资价值的高质量交流讨论,如果你是更关注行业、公司质地本身而非单纯追涨杀跌的一员,不妨填写这份问卷,加入我们~ 审核严格(为群友把关),还请认真填写。