扫码打开虎嗅APP

出品 | 虎嗅Pro 投研组

作者 | 陈啸雨

8月12日,腾讯发布2020年第二季度财报。从数据看,腾讯的第二季度延续了Q1的好成绩,受疫情影响并不明显,但由于目前中美关系冲突持续升级,以及来自白宫的一纸行政命令,为企鹅的未来洒下一片阴影。

财报显示,公司二季度实现营收1148.83亿元,同比增长29%,继2019Q4后连续第三季度营收破千亿,且增长数据是近8个季度以来的新高;国际财务报告准则下盈利实现324.54亿元,同比增长31%;非国际财务报告准则下盈利则为301.53亿元,同比增长28%。

腾讯二季度不错的整体表现,主要得益于增值服务(社交网络与网络游戏)以及公司金融科技及企业服务业务两大板块的强劲增长。资本市场方面,尽管受美国方面禁令影响,公司股价在几日内累计下跌超10%,但在中报发布当天仍顽强翻红,报收HK520.5,涨幅达1.36%。

那么在第二季度,腾讯各业务线表现如何?以及8月6日来自白宫的行政令究竟说了什么?又会对公司造成什么影响?本文将会就此分析一二。

腾讯在二季度的营收与盈利表现如何?

本季度腾讯在营收与利润端均实现了30%左右的快速增长,整体表现颇为亮眼。

(数据来源:公司公告)

2020Q2,腾讯实现营业总收入1148.83亿元,同比增长29%,为近8个季度来的新高,且自2019Q1以来增长持续提升,早已走出2018年末至2019年初因游戏审批政策变化导致的低谷期。本季度公司的良好表现主要受增值服务(社交网络+网络游戏)以及公司金融服务及企业科技两大版块推动,实现了比较不错的增长数据。

(数据来源:公司公告)

同期,腾讯实现期内盈利324.54亿元,同比高增31%。从历史数据看,由于自身特性导致腾讯的盈利波动很大,本季度的高增长率主要是受益于当期的成本同比增幅为24%,明显低于营收增长,若以收入百分比计算,成本由19Q2的56%下降至了20Q2的54%,使得利润得到了释放。

腾讯的游戏业务为什么表现这么好?

腾讯在2020年上半年的游戏业务表现十分优秀,上半年两个季度均实现了超过30%的快速增长,这主要是受益于居家隔离带来的用户使用时长快速增加,以及随之而来的付费意愿加强。

(数据来源:公司公告)

(数据来源:公司公告)

2020Q2,腾讯的增值服务业务整体实现营收650.02亿元,同比增长35%。细分来看,其中的网络游戏业务实现营收382.88亿元,同比增长40%,在总营收中占比为34%,主要由《和平精英》(非国区名为《PUBG MOBILE》)以及《王者荣耀》在内的移动端用游戏推动;同期,社交网络实现营收267.14亿元,同比增长29%,主要受益于合并的虎牙直播以及QQ音乐付费用户的增长。

(数据来源:公司公告)

分析游戏业务的增长曲线可以看到,公司自2019Q2开始游戏业务开始回暖,脱离因18年下半年审批政策的突然变化导致的低谷期,并且增速持续加快,于20Q1达到31%,并在本季度进一步上升至40%,一扫两年前的阴霾,重回快速增长个轨道。

不过腾讯游戏在Q1和Q2取得良好增长实际上是大势所致——整个游戏行业,无论平台,均明显受益于新冠疫情导致的居家隔离政策。以手游数据为例,根据SensorTower数据显示,2020H1全球App Store和Google Play的收入预估为366亿美元。App Store上的游戏总收入同比增长22.7%,达到222亿美元。Google Play上的游戏总收入达到144亿美元,同比增长19%。

其中,腾讯发行的《PUBG Mobile》凭借总计超过13亿美元的收入夺冠,而作为另一款同由腾讯出品的《王者荣耀》全球总收入约为10亿美元,同样成绩斐然。公司正是依靠这两款游戏占据了当前在全球手游市场中的主导地位。

游戏储备方面,目前腾讯有两款重磅手游《地下城与勇士移动版》以及《英雄联盟移动版》处于开发阶段之中,或即将上线。

《地下城与勇士》,简称DNF,是全球PC端营收最高的游戏之一,常年占据营收榜单前三的位置,而SUPERDATA提供的2020年6月份全球数字游戏收入排行榜,DNF(即榜单PC游戏一栏中的Dungeon Fighter Online)更是来到了第一的位置。

DNF用户的特征在于中国大陆玩家占比极高,付费意愿很强,客单价很高,且用户忠诚度也很高,在手游端吸引玩家入驻应当不会有太多难度。如此看来,DNF手游版的成功几乎是板上钉钉之事,只是目前游戏付费测试仍然没有具体上线日期,原定8月12日的公测计划也因官方口径中的“防沉迷系统升级”而推迟。但这个理由略有些牵强,鉴于DNF手游版此前的“跳票”历史,这款游戏究竟是“临时升级”还是“开发进度落后”就不得而知了。

此外,手游版的上线很可能也会分流PC端用户。毕竟DNF并不是一款新游戏,其用户群也相对固定,同样也有拉新困难的现象存在,因此手游版大概率会成功,但这种成功有多少是建立在PC端玩家被分流的基础之上,又会导致收入下降多少,就需要考量一番了。

而《英雄联盟移动版》则同样很值得期待。尽管在有了王者荣耀的情况下仍要推出另一款高度同质化的游戏多少有些令人疑惑,但考虑到王者荣耀在海外市场的接受度实际上比较一般,可以认为LOL移动版旨在利用LOL强大的玩家基础冲击海外市场,完成王者荣耀此前未能实现的目标——而这也是《PUBG Mobile》的成功模式。

总的来说,尽管由于公司自身战略规划以及国内游戏审批政策的复杂性,导致部分观点认为游戏业务占比过高对腾讯而言并非好事,但不可否认腾讯仍是国内游戏业务最为成功的企业,也是中国游戏行业当之无愧的领头羊。游戏每年为公司提供大笔收入,且伴随着海外收入增长,腾讯的这一业务在很长一段时间里都将是公司的主要发展驱动力之一。

只是尽管在上半年腾讯的游戏业务表现亮眼,但腾讯方面未必就会为此而感到高兴。

首先,这种增长是偶发性的。疫情导致的所谓“宅经济”很大程度上是由于超长的居家隔离或居家办公导致用户的可支配时间大幅上升,在疫情最严重的二三月份,很多居民甚至有近乎无限的时间可以投入游戏与各类内容平台,而这明显是暂时的,在全面复工复产的当下恐怕这种超预期的增长已经消退。

其次,就游戏业务来说,腾讯自2018年遭遇版号打击以来,一直试图降低公司对游戏业务的依赖性。这并不难理解,当前的国内游戏市场人的审批仍然具有很强的不确定性,此前上马的国行SWITCH也没有给腾讯带来非常明显的助力,将一个随时可能遭遇不确定性影响的业务当作公司增长的核心引擎显然不算明智。尽管2019年Q4腾讯曾一度将增值服务占比降低至49%,但这一结构性变化已经被疫情带来的波动完全抹平。总的来说,游戏业务占比持续走高和公司期望的战略方向不太一致。

微信被禁,对腾讯而言是大麻烦吗?

8月6日,特朗普突然发布行政命令,称将在行政令签署的45天之后“封禁”微信,这也是继Tik Tok之后第二款被白宫以“威胁国家安全”为由威胁封禁的中国App软件,舆论一时哗然。

问题在于,究竟发生了什么?

目前许多声音称行政令所要禁止的是微信的在美一切业务,甚至还有一些更加极端的观点宣称是要封锁腾讯所有在美业务(这是错误解读),然而于此同时也有一些解读称这只是禁止“金融交易”,即禁止在“45天宽限期”之后(也即9月20日之后),任何美国公司再与字节跳动或腾讯接洽、实际实施参股、商业并购、重组等金融交易行为。

(信息来源:白宫官方网站)

白宫发布的行政命令原文显示,即将被禁的行为是“transaction”,而这一词字面意思为“交易”,其可被解读的范围非常广,然而该行政命令并没有明确定义究竟是何种“交易”,导致该禁令即可以被理解为“禁止个人下载使用”,也可以理解为“金钱交易”等。

美联社也在报道中指出了这一点,且还特别援引美国圣母大学技术伦理学教授Kirsten Martin的观点,称“这份禁令似乎并没有禁止美国人使用微信(The order doesn’t seem to ban Americans from using)”,从行政令原文看也是如此,并没有具体语句明确指出了禁止用户在45天后继续使用Wechat这一软件。

此外,即使从腾讯自身方面来说,其实北美的微信业务在其总体中的占比非常低。根据 Statista 数据,2019年9月, WeChat在美国用户规模为148万人,仅占同期微信及WeChat合并用户数的0.13%,Facebook,Messager以及Snapchat等软件仍保有绝大部分用户,即使美国完全封禁 WeChat 在美国地区的使用及交易,对腾讯社交生态的影响也并不会非常明显。

同时腾讯目前海外收入主要也来自游戏业务,非游戏业务占比并不高,来自美国本土的则更少一些。而目前白宫方面暂时没有封禁腾讯游戏业务的打算,因为这将《英雄联盟》,《堡垒之夜》等大热的游戏涵盖在内,特朗普本人也未必愿意在大选临近时承担这种舆论风险。从这个角度看,腾讯似乎又不会明显受该行政令冲击。

但考虑到特朗普一向反传统以及缺乏可预见性的行为方式,叠加中美关系持续紧张的大背景,就此宣称腾讯高枕无忧显然过于武断——但盲目的做悲观预期,甚至因此作出例如判断苹果将在全球范围内下架微信,进而重仓买入小米这样的投资行为显然也不够理性。

也许只有当靴子快要落地的时候,我们才能真正知道“特没谱”总统究竟想做什么。

腾讯在20Q2的其他业务表现如何?

腾讯在本季度的金融科技及企业服务板表现良好,而社交广告同样处于快速增长之中,但媒体广告受宏观经济形势影响仍在快下滑,跌势难止。

(数据来源:公司公告)

2020年Q2,腾讯在金融科技及企业服务板块实现营收298.62亿元,同比高增30%,基本摆脱疫情影响,是本季度增长第二快的业务。20Q1这一板块受春节和疫情期间店铺关闭导致线下支付及提现等都有所减少,同时云服务等企业服务的收入由于疫情出现项目交付和获客的延迟,两相作用之下,Q1增速快速下降,为这一业务板块自被独立统计之后的谷值。

而在Q2,受益于疫情后经济复苏,商业支付及理财平台业务在用户及业务规模上均有所增长,特别是受益于餐饮逐步恢复,使得商业支付方面的日均交易量及单笔交易金额同比均在增长。企业服务收入的增加则主要是因互联网公司及公共服务领域客户的云服务用量提升导致的。

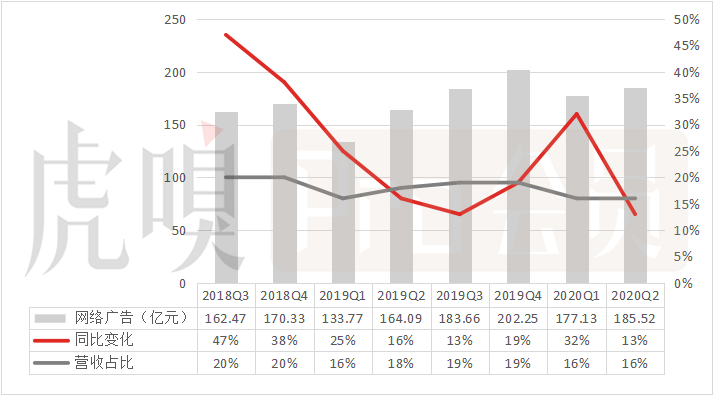

(数据来源:公司公告)

广告方面则不是特别乐观。网络广告业务总体实现营收185.52亿元,同比增长13%。然而若做细分,则社交及其他广告收入为152.62亿元,同比增长27%——一个不错的成绩。但媒体广告则大幅下滑25%跌至32.90亿元,且这一业务正在经历没有好转迹象的持续萎缩。

社交广告的增长主要受益于价格较高的视频广告占比上升带来的广告联盟收入的增加,同时也受益于用户使用时长的增长带来的曝光量增长,进而推动了收入增加。

媒体广告则显然是由于当前宏观经济环境不佳,品牌广告需求持续萎缩,以及大型体育赛事迟迟不能恢复,视频内容持续延期上线等共同作用导致的——这些因素在Q1就已经存在,在Q2则进一步恶化。

在Q1时,腾讯的首席战略官詹姆斯·米歇尔(James Michelle)就曾直言广告业务面临的三大不利因素:

由于疫情影响导致用户屏幕时间异常增长,促进了展示广告和直接反应广告的投放,但伴随着复工复产,这一异动将会趋于正常,这种不可持续的增长也会消失。

疫情暂时性的提高了广告的竞价,提高了客户获取用户的成本,而在疫情结束后,这种成本上升也会回归常态,这意味着腾讯方面的收入将会减少。

国内的在线广告投放平台,比如在线视频网站,约一半的广告营收来自跨国公司,而当前海外疫情仍然十分严峻,且腾讯方面已经观察到了跨国公司广告投放的大幅下滑,这对公司未来营收显然不利。

目前来看此前的警示得到了应验,海外疫情持续得不到控制造成全球经济形式持续向下,Q2的广告业务果然迎来了更加困难的局面,且回归常态遥遥无期。

更多关于腾讯公司基本面分析,可于虎嗅APP-Pro会员页面-公司价值版块查看。

#看完别走#虎嗅组建了一个虎山行·价值投资交流群,群内有更多关于上市公司投资价值的高质量交流讨论。如果你是更关注行业、公司质地本身而非单纯追涨杀跌的一员,不妨点击此处填写问卷,加入我们~审核严格(为群友把关),还请认真填写。