扫码打开虎嗅APP

本文来自:黑板洞察,题图来自:视觉中国

前不久,据媒体透露K12在线教育品牌掌门教育获新一轮超4亿美元融资,投资方为软银愿景基金、元生资本、加拿大养老基金投资公司、世界银行旗下国际金融公司和CMC资本等。消息一出,再次激起了资本市场对教育领域的关注,掌门教育对此消息表示不予置评。倘若消息属实,这将是2020年教育行业,继猿辅导、作业帮之后,第三家获得大额融资的在线教育企业了。

疫情影响下,教育行业线下停摆,受到了不小冲击,2020年上半年大部分月份融资成绩都不如去年同期。如此“重创下”教育投融资行业是否真的发生了巨大改变?

一、理性下的资本市场,头部企业竞争压力陡增

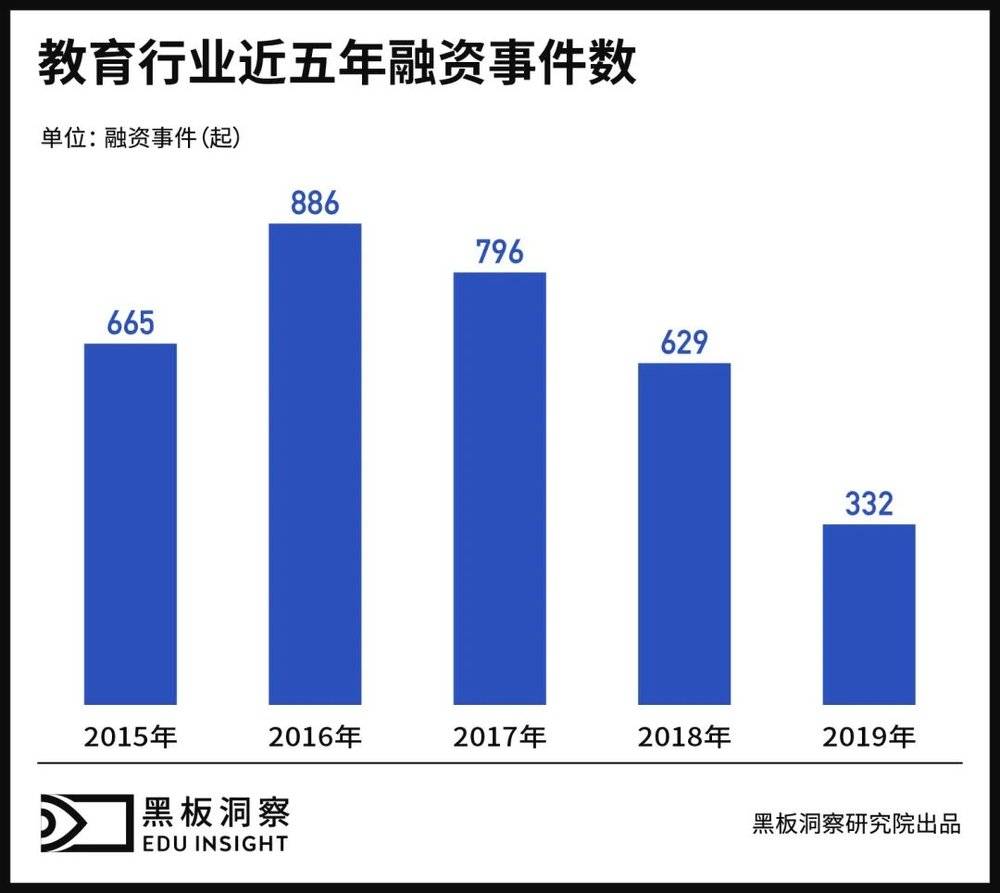

回顾过去5年的教育行业投融资事件数,教育行业在经历了16年的投融资高峰之后,截止2019年,行业融资事件数明显呈一个下降趋势。甚至2019年仅仅发生了332期融资事件,对比去年同期降幅已经迫近50%大关,达到了47%。融资事件的减少已经连续发生三年,与前一年相比,18年下降21%,17年下降10%。投资的浪潮逐渐退却,资本市场回归理性,行业赛道也迎来寒冬。僵局之下如何冲破冻土成为了教育行业最大的课题。

基于今年上半年的融资规模推测,可能2020年会创下近五年来教育行业融资事件数量的新低。2015~2016年教育行业投融资事件数增长率近乎疯狂,与现如今的行业状况形成鲜明对比,不禁令人唏嘘。其背后一方面是资本市场的疲软与理性,另一方面也是赛道头部企业市场竞争压力陡增的结果。

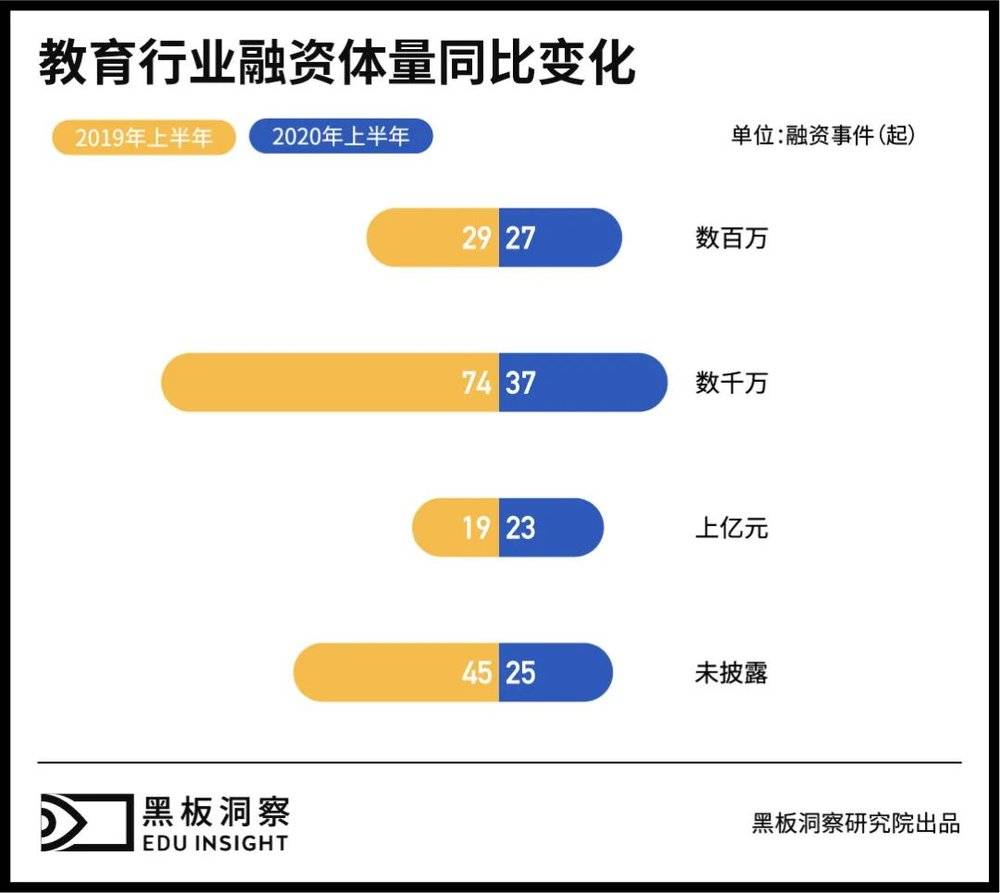

2020年上半年教育行业共发生了113起投融资事件,除去未披露的金额部分,共计总额176.575亿元。相比2019年上半年167起数额,融资事件数量缩水了32.34%,但融资总金额却高出47.38%,2020年教育融资上半场靠头部高额融资撑起。

二、投资机构偏爱“独角兽”,赌胜算还是赌赔率?

投资大师彼得林奇曾说过,投资不过是一种想方设法提高胜算的赌博,就像梭哈扑克牌游戏。对于投资机构而言,投资的方式也有两种:(1)早期投资——赌赔率。(2)中后期投资——赌胜算。

根据资料显示,2014年中国在线教育市场规模突破了千亿元,截止至2017年中国在线教育市场规模增长至突破2000亿元,达到了2089.1亿元。而达成这一目标仅用了三年的时间。资本在这其中成为了不可或缺的力量,加速了整个教育行业的发展速度。

而在这个过程中,众多的商业模式、需求、团队都被验证过了,大浪淘沙之后,连投资机构也未能幸免,留在牌桌上的企业硕果仅存。百倍回报的机会越来越少,所以投资机构更愿意去投资中后期的企业,偏爱巨头“独角兽”,期望能够有几倍的回报。所谓“靠谱”的项目越来越少,整个资本市场开始从早期项目向着中后期的项目迁移,从“赌赔率”转变为“赌胜算”。

2020年上半年与2019年同期相比,融资体量趋势基本一致。数千万元左右融资量的企业占比最多,达到33.04%。亿元以上的企业融资占比最少,共23家占比20.54%。在融资数量缩水32.34%的情况下,上亿元融资数量反超上年同期,融资总额达157.66亿元人民币,占上半年全部融资的89.29%。资本向头部企业大幅度倾斜。

比如我们在今年如此不平凡的一年中,依然看到了许多亮眼的融资战绩:今年1月大米网校完成A轮8000万美元融资,2月凯叔讲故事完成C+轮6600万美元融资,3月猿辅导完成G轮10亿美金融资,6月作业帮完成E轮7.5亿美元融资,9月掌门教育完成新一轮超4亿美元融资等等。随着各地有序实施复课复学,从投资机构的角度来看,疫情过后能够稳定快速发展的企业,是经历过考验的优秀的教育机构。而这时也是投资机构积极布局的最佳时机。

三、资本布局与赛道封闭

在分析了近几年的教育行业投融资数据之后,一方面我们看到了越来越多的资本聚集倾斜给了头部的企业,而另一方面,我们也看到了教育行业中具备发展潜力的赛道都逐渐封闭起来,身位靠后的企业对于融资几乎再无可能。不论是K12学科类辅导、少儿英语培训,甚至对于素质教育中刚出现没几年的少儿编程、数理思维都呈现出了赛道封闭的态势,各个细分领域鲜有新锐企业曝出融资消息。

赛道中企业所占用的市场规模,成为了资本决策的核心关键,部分赛道在封闭之后开始诸侯纷争,而有的赛道头部的体量已经在赛道中占有绝对优势。规模成为了封闭赛道的绝对门槛,在相同的商业模式和产品形态基础上,资本将不再给予新兴企业在已经相对成熟的赛道中试错的机会。

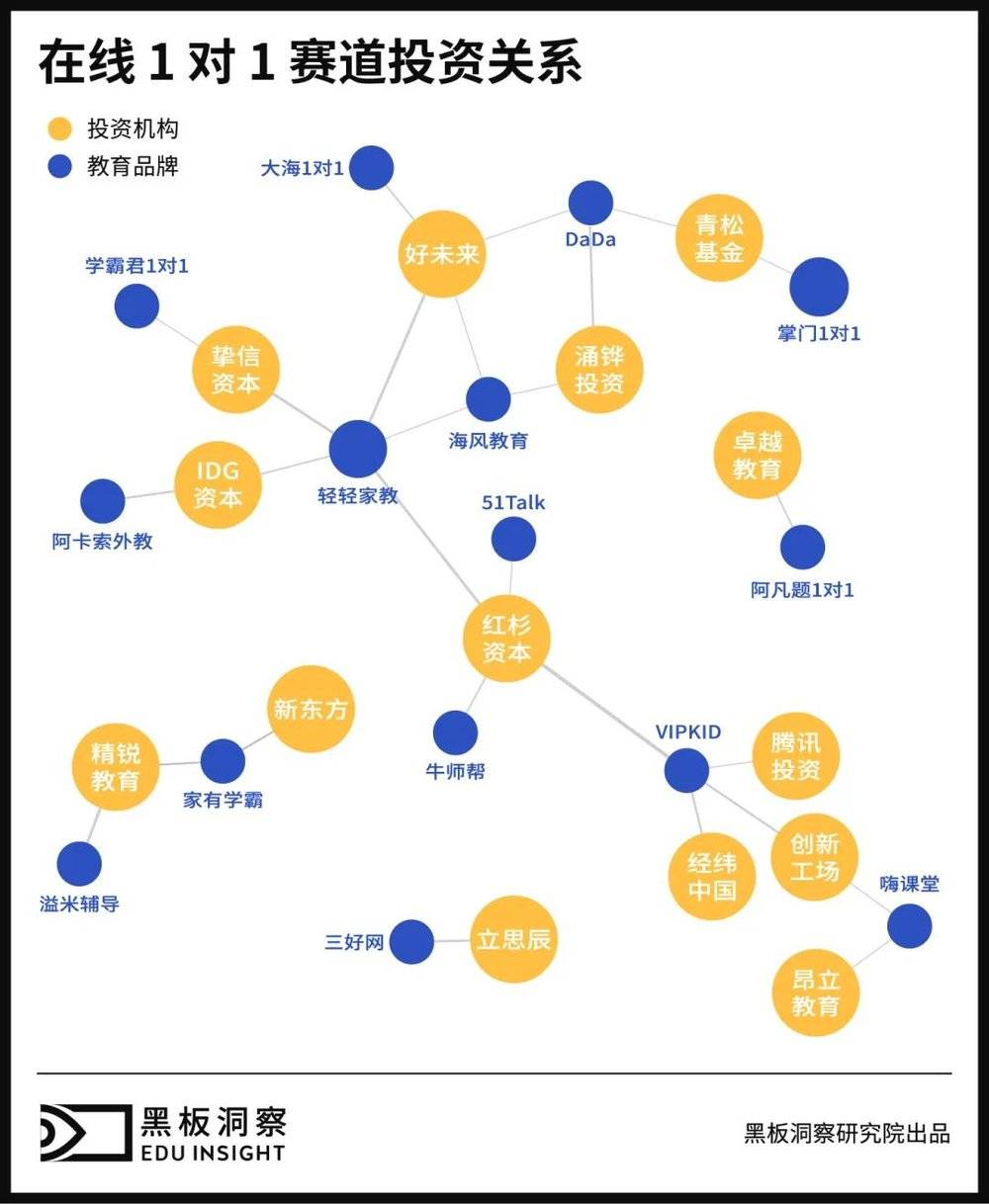

以在线1对1赛道为例,我们统计了22家在线1对1教育公司的融资历程后发现,从2016年到2019年,融资事件逐年减少,多家教育公司在线1对1业务出现了停滞,学霸1对1和理优1对1分别在2018年10月和11月宣布停止运营。然而在部分企业退出赛道的同时,少数头部企业的成绩表现仍旧亮眼。在所谓的“资本寒冬”时期,数据不降反升,发展平稳。更多的投资资金开始集中于头部项目,留给小新企业的市场近乎微渺,两极分化趋势明显。

头部企业经过多年发展,资金量充足,能够最大程度降低成本,投入大量时间和精力来进行教师团队和教学产品的打磨,建立壁垒赢得投资人的看好。小新企业由于没有前端的流量铺垫和后端的服务夯实,靠自己很难跑到最后。

占据绝对市场体量之后,马太效应会进一步加剧。在近期披露行业信息中,我们看到了一组数据:今年4月报道显示,掌门1对1付费学员人数上涨约300%,已累积注册用户4000万,单月课耗超过5亿。这一数据也给了学科1对1在线辅导赛道一针强心剂。在这种格局之下,我们能够遇见在线教育的下半场的竞争。

1. 精细化运营,延长用户生命周期。K12是一个长远生意,且教培模型更为复杂,企业最重要的是把控课程体验和学习效果,用续费、扩科和转化来延长用户的生命周期,延伸“第一次获客”的价值。同时其培训目标与中高考挂钩,不同省份、地区的考卷不同,大纲的重难点有偏差,难以标准化,比拼的是更完善的教研体系和教育质量。

梳理掌门的战略能够发现,掌门1对1没有选择简单粗暴的价格战,烧钱圈地,而是提出“口碑爆发再推广”战略,一方面对教学、教研、科技、服务、管理等多个环节进行优化,另一方面在三四五线城市持续挖掘增量市场,在多个城市建设区域特色教学中心,培养核心用户主打口碑传播,逐渐辐射更多的用户,通过产品下沉持续挖掘市场需求,形成良性循环,有效稳固头部地位。

2. 多元化布局,优化业务模型。小班课的成本结构更为优化,分摊了老师的资源,能下沉到更多的地区。掌门1对1推出掌门少儿子品牌,面向4-10岁孩子做学科思维训练提升,采用在线小班课堂的形式,而掌门前后端的资源共享也为掌门少儿的快速成长培育了有利的土壤。

在线1对1和大班课不同,大班课是内容驱动,只要有好教研、好老师,就能获得用户的选择,而在线1对1是平台驱动,只有头部企业最完善的平台架构、平台内容,才能让用户选择。所以,当头部企业占据了最好的资源渐渐发展起来,之后的企业就很难再有发展的空间。对比其他的细分赛道,同样发生着巨大的变化。

结语

资本的加持一定程度上能够加快教育行业的发展,但我们都知道教育是一项长期而细致的工程。要在赛道中长久发展,精耕细作,修炼内功才是最主要的趋势。外部优质资源能够推动教育公司正向发展,但用户的认可才是持续发展的核心保障。技术变革造就了教育行业的系统化和机构化,除了带来体量的扩大,还带来了更好的服务和效果,以及公司运营的正规化,反过来带给消费者的是更多的安心和安全。

疫情给在线教育机构的带来冲击的同时,我们也应该看到越来越规范的要求将促进着整个行业正向发展。政策趋严,各个赛道将逐步规范化、体系化,教育行业也将在“市场调节”与“政策管制”的平衡下,进入快速奔跑的合规运行时代。

资本要做的仅仅是“找到最好的公司,做时间的朋友”。