扫码打开虎嗅APP

本文来自微信公众号:锦缎(ID:jinduan006),作者:投资研究院,头图来自:视觉中国

万众瞩目的医疗器械集采(带量采购)第一枪正式打响,A股医疗器械板块应声扑街。

刚过去的周末里,全国医用高耗材的首个集采品种,冠状支架(心脏支架)的集采政策重磅落地。一石激起千层浪,在公众期待医疗器械进入平价时代的同时,逐利而行的资本市场随之迎来了腥风血雨。

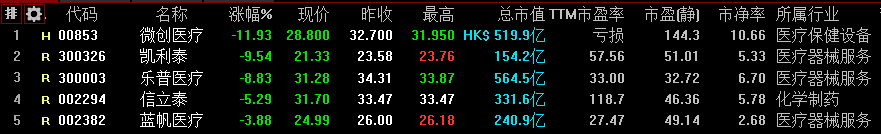

图1:Wind医疗器械指数内61只个股单日市值蒸发近462亿元。来源:Wind

昨日(10月19日)收盘,乐普医疗(SZ:300003)收跌8.8%,三鑫医疗(SZ:300453)收跌8.08%,大博医疗(SZ:002901)收跌6.7%……即使是高瓴资本加持微创医疗(HK:00853)和凯利泰(SZ:300326),面对来势汹汹的冠脉支架集采,也未免股价暴跌。

变数已至,对于涉身其中的相关医疗器械上市公司,是时候对它们的投资逻辑与价值进行重新审视了。

一、第一枪

10月16日,上海阳光医药采购网发布《国家组织冠脉支架集中带量采购文件》。

文件显示,本次集采品种范围为冠状动脉药物洗脱支架系统(简称冠脉支架),材质为钴铬合金或铂铬合金,载药种类为雷帕霉素及其衍生物。同一注册证包含的所有规格型号作为一个采购单元。

意向采购量按联盟地区医疗机构报送的采购总需求确定,其中,首年意向采购总量为107.4722万个,由联盟地区各医疗机构报送采购总需求的80%累加得出。业界普遍认为,超过107万个的意向采购总量符合市场预期。

本次集采金额将超过123亿元,占据心脏支架市场规模的80%。选择的合金支架也是国内冠脉支架中使用量较大的——数据显示,2019年合金支架预计占支架总市场超过60%。

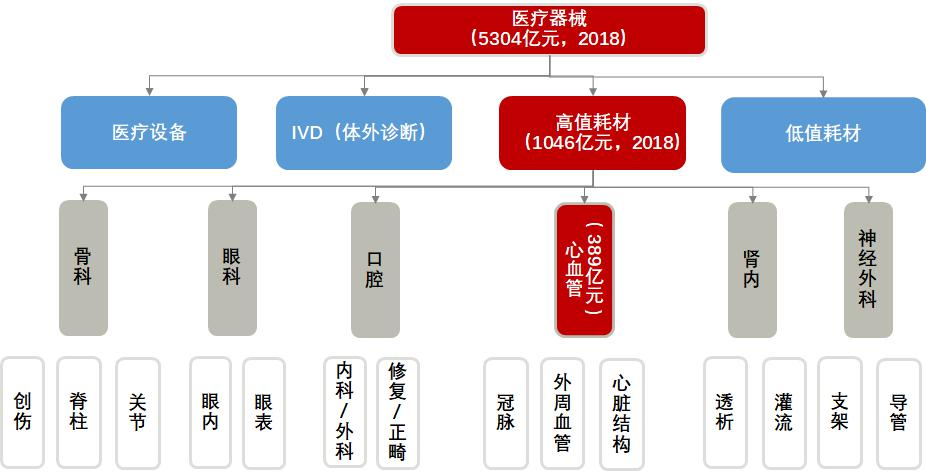

按分类来看,医疗器械分为高值耗材、低值耗材、医疗设备和体外诊断(IVD)等。其中,冠脉支架属于使用最为广泛的高值医疗耗材之一。

图2:医疗器械行业细分领域分类 来源:医疗器械蓝皮书,招商银行研究院

那么问题来了,为什么会选择冠脉支架呢?这主要与市场规模、价格、市场格局等关键词有关。

首先,我国冠脉支架市场增长快、规模大。数据显示,2009~2019年我国冠心病介入治疗快速发展,每年的病例数从23万例发展到超过100万例,年增长速度10%~20%。

目前,我国每台手术支架使用数量约1.5枚,与国外基本处在同一水平。兴业证券研报显示,近5年国内心脏支架市场规模持续增长,预计2022年将超过250亿元。

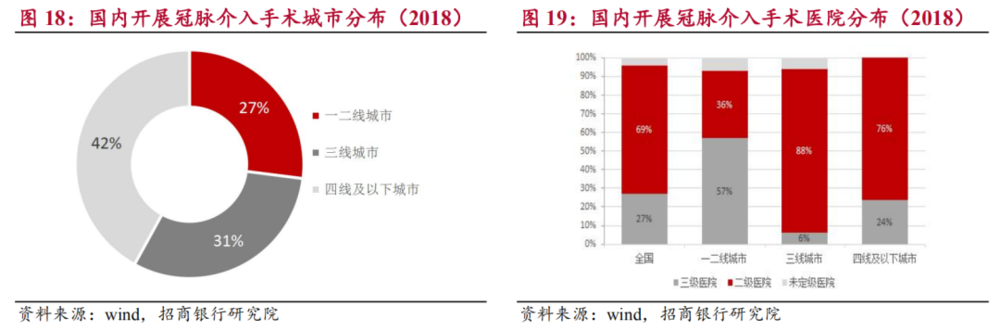

其次,我国冠脉支架的国产替代率非常高。从市场格局来看,当前国产企业占据冠脉支架约80%的市场,其他进口支架约占20%。同时,国内冠脉介入手术已下沉至四线及以下城市二级医院,终端普及程度较高,不存在空白市场切入点,市场渗透率也非常高。

图3:国内冠脉介入手术城市分布。来源:wind,招商银行研究院

第三,与药品集采一样,最为关键的是价格。根据媒体公开报道,一个国产支架价格至少在0.8万至1.2万元 , 一个进口支架均价在1.5万至2万元。冠脉支架单价如此之高,自然首当其冲会成为集采的首选品种。

而本次集采给出的参考价2850元,直接将价格从万元级打到千元级,降价幅度不亚于药品集采。

很显然,如此惨烈的杀价,目的就是想在市场成熟度高的冠脉支架中作出示范。要想医保节省多,解决行业回扣现象等问题,必然需要树立标杆。

除此以外,本次冠脉支架采购周期为2年,采购周期内,每年签订采购协议。而且,续签采购协议时,协议采购量原则上不少于该中选产品上年协议采购量。

图4:上海阳光医药采购网发布《国家组织冠脉支架集中带量采购文件》部分内容。

本次集采由12家企业的27个品种竞争10个中标资格,排名前十品种采购量占总采购量超过85%。

其中,涉及的有微创医疗、乐普医疗、吉威医疗等国内企业,以及波士顿科学、雅培、美敦力等外资企业。其中,微创医疗意向采购量最大,旗下4个品种累计需求共约39万个,占总量约37%;其次波士顿科学占比11%、乐普占比7%。

二、影响几何?

本次冠脉支架集采之所以能快速引爆资本市场,跟它所带来的影响密切相关。

与药品集采一样,决定企业能否在集采中丢标的关键因素在于申报价格的高低。这一规则的设定,也引起了舆论的广泛热议。

根据《国家组织冠脉支架集中带量采购文件》显示,中选规则为按产品申报价由低到高的顺序确定排名,申报价最低的为第一名,次低的为第二名,依此类推。

如果出现申报价格相同的情况,则选择2019年销售量大的或者获得国家药监局首次注册证时间在前的产品,也就是排名前10的产品入围。如果一家企业有超过3个品种入围,则按超出数量等量增补入围。

而且,本次集采还给出了2850元的参考价。

文件显示,入围企业中申报价≤最低产品申报价1.8倍,或者申报价>最低产品申报价1.8倍,但低于2850元的,才能获得拟中选资格。

2850元这一价格的设定标准,来自于此前在江苏进行冠脉支架集采时,乐普医疗报出的钴基支架价格(从8037元的全国最低价降到谈判价2850元,降幅高达65%)。这就表明,企业中标的门槛就是要把价格降到江苏集采的最低价。反之,中标的概率将大大缩小。

图5:江苏省冠脉支架采购中标情况 。来源:江苏省医保局、财联社

冠脉支架与药品的不同集采规则,也引来了外界的各种解读。尤其是没有设定进口、国产分组以及技术分层,仍采用最低价中选的标准,被认为是本次集采的“bug”。

一方面,本次国家级冠脉支架集采没有参照去年江苏省进行分组谈判的方式。原因在于,如果按照进口、国产的分组谈判,就意味着一种耗材符合条件的数十款产品都需要逐一谈判,操作起来难度大。

不过,这也符合我国推行的国产替代政策。能与外资企业进行同台竞争,对国产企业的发展大有裨益。

另一方面,医疗器械产品研发的创新性极强,冠脉支架更是如此。但未执行技术分层,对医疗器械行业会有一定的影响。

目前,冠脉支架已经进行过四次技术升级,与基因测序产业保持一致。可两者不同的是,虽然二代测序技术——高通量测序(NGS)占据全球主导地位,但仍能与第三代、第四代保持共存。

而冠脉支架属于更新迭代的关系。从第一代(单纯球囊扩张)到第二代(金属裸支架),再从第三代(冠脉药物洗脱支架)到第四代(全生物可吸收血管支架),随着临床需求的提高,能满足临床需求价值的创新性产品,将会逐步替换原有的产品。

例如,当前市场上主流的药物洗脱支架植入后会在人体内永久存留金属异物,造成了每年2%的病人心梗、死亡或重新回到医院二次治疗。而乐普医疗“十年磨一剑”研发成功的NeoVas生物可吸收支架,能够重建生理结构、恢复血管运动功能、无永久金属残留,未来会逐渐改变这一现状。

因此,冠脉支架临床手术的选择因素除了医保支出以外,还包括尺寸、材质以及涂层/载药技术等。

而本次集采没有执行技术分层,没有将产品差异化考虑进去,虽然能表达医保控费降成本的意向,却没能很好地体现出器械产业的创新性属性(即知识产权属性)。

毕竟,冠脉支架集采与药品集采有着本质区别。因为没有院外市场,如果企业未能中标就会直接失去市场份额。而且,即使支架降价,也不一定能有“量”的提升。对于高价单品种的企业来说,如果不大幅降价就无法中标。反之,利润就会大幅缩减。

另外,如果外资企业凭借多款高端产品选择“放弃”集采而进入标外市场,那么诸如乐普医疗的NeoVas支架等标外市场就会面临竞争压力。

这一切的源头就在于没有执行质量分层。如此看来,市场普遍认为的“没有赢家”或许会客观存在。

三、个股逻辑

冠脉支架集采刚一落地,资本市场就迎风暴跌。归其原因,与前文提到的集采规则设定所带来的影响密不可分。资本市场有此反应,也属于情理之中。

图6:部分冠脉支架企业股价走势 来源:同花顺

不过,对于微创医疗来说,此次参与的四个支架产品让其有着明显的竞争优势,在江苏省集采中报出最低价的乐普医疗也有着价格优势,或许会受益于本次集采。毕竟,具有自主创新能力、拥有高技术研发水平的龙头企业,能借此提高市场占有率和集中度。

此次集采没有加入不锈钢支架,也让乐普医疗、蓝帆医疗(吉威医疗)等头部企业有喘息的机会,对业绩稳定增长有一定的保障。

而凯利泰股价之所以触及跌停,主要是由于市场担心公司主要收入来源的、单价高的,并且已在安徽完成带量采购的骨科关节类产品会纳入下一轮国家级器械集采中。同时,心脏起搏器类、眼科人工晶体类、血管介入球囊类等有过集采经验的品种后续纳入集采的可能性也比较大。

本文来自微信公众号:锦缎(ID:jinduan006),作者:投资研究院