扫码打开虎嗅APP

本文来自微信公众号:时代周报(ID:timeweekly),作者:高隆,原文标题:《信用债一周千层浪:一大波违约或在路上,多地平台紧急叫停发行》,题图来自:视觉中国

惊慌!

永煤控股超短融违约事件,引发连锁反应。

11月13日,晋能集团有限公司公告称,原定于11月11日至12日发行的“20晋能MTN019”,鉴于近期市场变化,公司决定取消本次中期票据的发行工作。

第二天,晋能的母公司山西省国有资本运营有限公司在发给省属企业债权人的信件中称,营造山西省属企业良好的信用环境,确保到期债券不会出现一笔违约。

事实上,11月13日收盘后,永城煤电控股集团(下称“永煤控股”)公告,已于当日将“20永煤SCP003”兑付利息3238.52万元支付到对应账户,债券本金正在筹措中。

但这份迟来的利息兑付,已经无法缓解市场的惊慌。11月13日,有近10家地方融资平台紧急叫停债券、中票等信用债的发行。

拉曼资产信评总监张磐在wind报告中指出,永煤问题既是流动性问题也是偿付能力问题,其债券违约是解决自身问题的手段。总体上,债券市场的影响没有那么大。

另一位市场人士也表示,信用债违约是正常的事,只是近期国企、央企信用债问题的暴露,夸大了信用债的风险。其认为,近期货币政策调整,带来了市场压力,一系列问题导致了公司偿付问题,叠加了国企债务处理的违约。

实际上,从债券违约数量上来看,截至11月12日,今年违约信用债规模合计1554亿元,违约累计136只。其中国企、央企违约数量合计达56只,占2020年所有违约债券种类的41.18%。从数量上看,今年违约数量低于去年全年的184只,不过违约金额已经超过去年全年1494.04亿元。

知名证券分析师张化桥在其微博中表示,信用债市场疯了吗,我觉得信用债市场一直是疯的,这几天才清醒过来。

“债券持有人太天真了。”张化桥补充道。

一、信用债“信仰”破坏

持有人天真吗?

一直以来,债券市场给大家一个误区是,国企、央企的信用债是不会违约的,肯定会刚性兑付。

刚性兑付什么意思?就是出了问题,企业(或政府)总会兜底。

只是现在看来永煤SCP违约不是按照这个套路走的,或许是还没到这个时候。三季报显示,永煤控股合并报表中货币资金还有169亿,为什么10亿的超短融兑付不了?

事实上,今年以来,债券违约事件并不鲜见。

统计显示,第三季度信用债违约规模超过第二季度,第三季度共有44支债券违约,规模达583.9亿元,包括泰禾集团、华业资本以及海南航空、渤海租赁等主体评级AAA的企业出现违约。而第二季度共有33支债券违约,规模为320.8亿元。

之前违约主体大部分为民营企业,市场对其反应不是太强烈。

但进入11月份,随着永煤SCP违约、紫光存续债问题的爆发,以及之前华晨、盛京能源的违约等,使得市场对国企与央企信用债绝对安全的信赖被打破。

11月13日,永煤控股存续债“20永煤SCP005”净价暴跌90.97%,报8.4658元。同时,河南能源化工集团存续债“18豫能化PPN001”最新净价跌50.90%,报49.1360元。

河南能化集团为永煤控股的母公司,此前的主体评级为AAA,“20永煤SCP003”违约后,中诚信国际已将两家公司主体信用评级从AAA瞬间降至BB。

根据公告,永煤控股目前的存续债规为234.10 亿元;且2020年11~12月,公司公开市场到期债券金额合计50亿元;担保方河南能源本部存续债规模255.30亿元,2021年内需要兑付及回售的债券规模超过200亿元,面临很大的债券集中到期压力。

“永煤控股的实质性违约将导致河南能源外部融资环境的急剧恶化,从而进一步削弱其流动性。”有市场人士称,知道永煤控股的资产不咋地,但没想到会真的会违约。

根据债券募集说明书,永煤控股2016年末、2017年末、2018年末和2019年3月末的资产负债率分别为79.44%、80.01%、77.36%和79.11%。

评级报告显示,永煤控股1~9月的经营性业务利润同比小幅下降,且公司短期债务规模明显增长,公司债务的偿付主要依赖于控股股东河南能源的支持协调以及借新还旧。

与此同时,紫光集团存续债问题的曝光,扩大了信用债“信仰”破灭的影响。

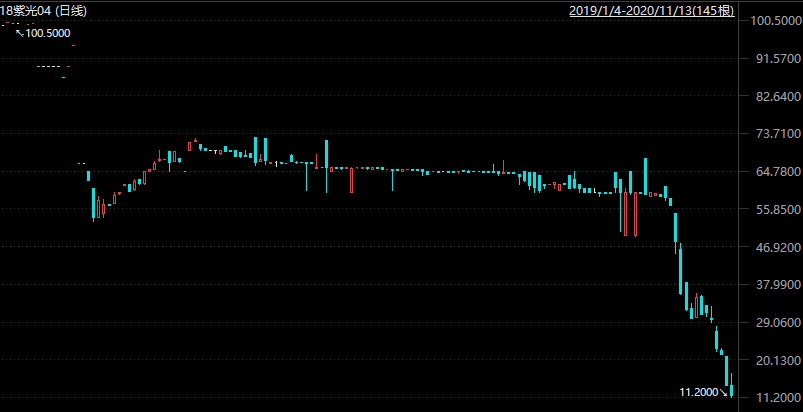

11月13日,紫光集团存续债跌幅扩大,“18紫光04”跌近17%,报11.65元;“19紫光01”跌7.47%,报13元;“19紫光02”跌超20%,报16.55元。

有消息称,紫光集团寻求支付即将到期的13亿元境内债券“17紫光PPN005”10%本金及全部利息,紫光集团希望将剩余90%本金展期半年,以避免违约。

同时,中诚信国际将紫光集团主体信用等级以及“18紫光04”“19紫光01”和“19紫光02”债项信用等级由AAA调降至AA,并继续列入可能降级的观察名单。

中信证券标题为“理性看待近期国企信用风险事件”的研报称,下半年以来,共有10家国企发生实质违约或永续债展期,相关主体当前债券余额合计1028.31亿元。若考虑近期2家不赎回永续债的公司,则这些主体债券余额合计达1338.97亿元,规模相当庞大。

特别是10月下旬以来,国企风险事件集中爆发,部分主体超预期违约引起市场较大波动,信用市场态势严峻。

该研报认为,在风声鹤唳的环境下,部分净值类产品甚至表现出“下跌-赎回-抛售-继续下跌”恶性循环的征兆,信用风险带来的短期市场冲击不容小觑。

二、一大波违约或在路上

11月13日,上交所公告,因未能及时、完整披露重要信息,对成龙建设集团有限公司予以监管警示。

同一天,成龙建设集团公告称,“17成龙03”公司债券构成违约。

该债券于11月13日应兑付回售本金1.91亿元、第三个付息年度利息1520万元,合计2.06亿元。由于公司经营困难,无法按期支付这部分到期的本息,实际违约。

目前,成龙建设共有4只债券,分别是17成龙01(143052)、17成龙03(143376)、18成龙01(143649)、19成龙01(155242),涉及资金8.2亿元。

根据规定,17成龙01(143052)回售部分债券的兑付日为2020年4月10日;17成龙03(143376)债券的兑付日为2020年11月13日。

成龙建设上述债券在发行时的主体长期信用等级和债券信用等级为AA。2020年11月9日,经东方金诚国际信用评估有限公司综合评定,信用等级均降为BB。

11月13日,公司主体及债券信用等级由BB再次下调为C。

此前,公司预计,今年下半年,需回售的债券本息资金预计约为 2.15 亿元。而根据成龙建设2020年半年报,公司现金非常紧张,截至2020年6月底,成龙建设货币资金为9164万元,远不足以支付到期债券的兑付。

同时,截至今年6月底,成龙建设的应收账款高达18.62亿;同时应付账款11.44亿,其他应付款 2.21亿元,应交税费8185万;另短期借款4.97亿。

“后续风险化解处置安排”中,公司表示,将继续通过多途径筹集偿债资金。同时,加强应收款项的催收,加快应收工程款的结算工作,加快资产的变现处置等方式加速资金回笼,并积极与债权人寻求债务和解方案。

事实上,今年4月份,成龙建设已经将控股权转让给了中机文化产业发展(云南)有限公司,但转让仅仅过了半年,中机文化又将股权还给了原大股东。

成龙建设是浙江义乌当地知名的建筑工程公司,参与过包括福州、杭州、郑州以及深圳等多地的地铁项目的建设。

同一天,北京桑德环境工程有限公司也表示,“19桑德工程SCP001”到期兑付存在不确定性。

据悉,19桑德工程SCP001(011901268)应于11月20日兑付,由于公司流动资金紧张,兑付存在不确定性。

公告显示,上述公司债本金为5亿元,桑德环境三季报显示,公司截至9月30日的货币资金为2.82亿,不足以支付债券到期本金。同时,公司短期借款13.54亿,长期借款42.59亿,负债合计177.72亿。目前公司的总资产为233.29亿,负债率高达76.18%。

“19桑德工程SCP001”同样是一只超短期融资券,期限于2019年5月31日至2020年11月20日(270天+269天)。期间,桑德环境曾召开次债券持有人会议,商讨将兑付日变更为2023年11月20日,但未获通过。

11月13日晚间,天齐锂业(002466.SZ)发布重大风险事项进展公告,称其有不能偿还大额到期债务本息的风险。

市场人士表示,上述只是暴露出来的债券问题,后续不排除更多的违约被曝光。

中信证券研报称,截至2020年10月,今年新发行信用债已达10.06万亿元。特别是3、4月份,为应对疫情影响,宽信用集中发力,两月发行总额合计达3.16万亿元,较去年同期几乎翻番。回顾2015年公司债开闸引发的2018年违约潮,后续信用风险值得关注。

不过上述市场人士表示,目前为止,信用债违约率还很低,甚至远低于同期银行贷款不良率,只是近期国企、央企债券违约夸大了信用债风险。

数据显示,截至2020年10月底,公司信用债市场的违约率约0.63%。根据穆迪的统计,全球债券市场平均违约率为1.16%。相比而言,我国债券违约率远低于全球平均水平。

不过,中债市场隐含违约率日报显示,清华控股、苏宁易购、湖北福星、广州富力等企业的隐含违约率较高。

三、地方平台紧急叫停信用债发行

事实上,永煤超短融违约事件,已经引起了地方国企的警惕。大批地方城投公司紧急叫停信用债的发行。

11月13日,开封城市运营投资集团有限公司公告称,鉴于近期市场波动较大,决定取消发行“20开封城运MTN001”。

萍乡市昌兴投资有限公司也表示,因有效申购总量未达到本期债券的基础发行规模,经发行人与簿记管理人协商一致同意,取消发行“20萍乡昌兴债”。

攀枝花国有投资(集团)有限责任公司原定于13日发行的中期票据也紧急叫停。

扬州经济技术开发区开发(集团)有限公司公告称,“20扬州经开CP002”原计划于2020年11月11日、12日发行;2020年11月13日缴款。基础发行规模2亿元,发行金额上限5亿元,期限一年。由于近期市场波动较大,融资安排变更,拟取消本期短期融资券的发行。

据悉,扬州经开2020年度第一期短期融资券已经在6月份发行并上市交易,规模为5亿元,票面利率3%。此次叫停的是今年第二期短融。

评估报告显示,扬州经开近年债务规模快速攀升,截至2020年3月末,公司总债务为263.90亿元,其中2020年后三个季度和2021年,公司到期债务合计104.24 亿元,短期内面临债务集中到期压力。

此外,晋能集团有限公司公告称,取消“20晋能MTN019”发行;新疆天业(集团)有限公司公告称,取消发行超短融“20天业SCP011”;泉州城建集团有限公司公告称,取消“20泉州城建CP001”的发行。

时代财经统计发现,受永煤违约事件影响,近期有10多家地方融资平台叫停了信用债的发行。

同一天,TCL科技集团股份有限公司公告称,鉴于近期市场波动较大,发行价格不能达到预期,决定取消发行中票“20TCL集MTN002”。

与此同时,多只债券公告下调票面利率。

11月13日,张家港保税区张保实业有限公司公告称,将“17张保实业MTN002”后2年的票面利率由6.44%下调至3.94%。

华夏幸福基业股份有限公司公告称,“18华夏06”存续期的前2个计息年度票面利率为7.00%。调整后本期债券存续期后3年的票面利率预计为5.50%~6.50%。

华鑫证券的固收日报表示,市场对信用风险担忧加剧,非银融资成本显著上行。央行连续3日净投放,但市场资金面依然偏紧,资金价格继续回升,叠加市场对于信用风险的担忧加剧,非银机构融资成本明显上升。

拉曼资产信评一位人士表示,目前而言,传统国企的违约问题,核心是要看国企的盈利能力问题,盈利能力增强了,最终才能化解其债务问题。

本文来自微信公众号:时代周报(ID:timeweekly),作者:高隆