扫码打开虎嗅APP

作者 | 刘然

题图 | IC photo

#本篇从属于虎嗅新推出的栏目“闪亮IPO”。该栏目旨在关注本季新上市公司,拆解其产业与投资价值,为公众提供更全面、准确的商业解读,包含文章,长图,短视频,直播等多种形态。

只有三岁的完美日记,已经顶着“国产美妆第一股”的头衔登上纽交所的舞台了。

11月19日晚,完美日记母公司逸仙电商成功上市,股票代码“YSG”,发行价为10.5美元,随后开盘涨近70%,首日股价收于18.4美元。截至发稿,逸仙电商的市值超过130亿美元。

从品牌成立到坐上天猫彩妆排名第一,再到上市,完美日记一路顺风顺水。这背后当然有资本的助力,2018年至今,逸仙电商每年都保持着至少融资一次的节奏,今年又分别在4月份与9月份拿下两次以1亿美金为单位的融资。投资方名单上,不乏真格基金、高瓴资本、高榕资本、厚朴投资等头部机构。

在一直以欧美、日韩品牌意志为转移的国内美妆市场,完美日记连同其他的“网红”美妆为什么能突出重围,成为现象级品牌?这不仅仅靠着“国货”与资本的标签,更大的成因被认为是新营销时代的胜利。在上市当晚的媒体群访中,逸仙电商创始人兼CEO黄锦峰没有否定这种初印象,但是他也表示,以逸仙电商的模式来看,前期投入之后,在未来某个时间段一定会有回报期。

因此,我们究竟应该如何定义完美日记?上市之后的逸仙电商又面临什么样的挑战?新型流量时代的红利能帮助它走多远?这些问题依然值得深究。

逸仙电商走到今日,这本“日记”其实也才书写到前几页。

一、性价比美妆赚钱吗?

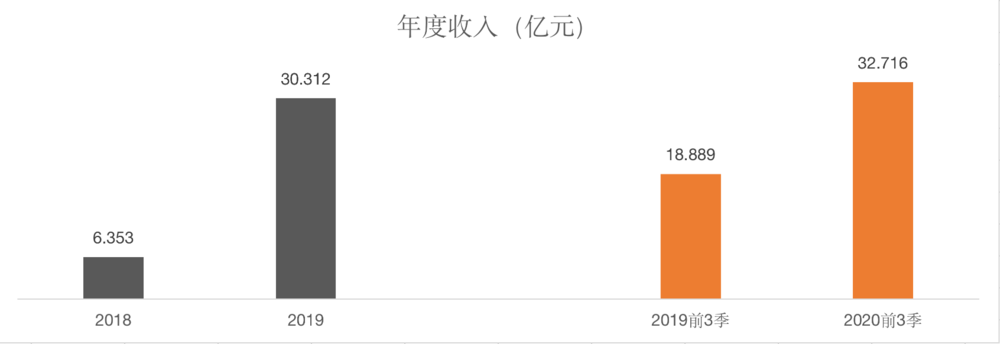

两年时间未到,完美日记的估值就一度从10亿美元涨到40亿美元,身价飙升4倍。而直到招股书面世,这匹美妆界黑马的成绩才终于揭开谜底:营收从2018年的6.4亿元大幅增加至2019年的30.3亿元,同比增长了377.1%;2020年前三季度净收入32.7亿元,同比增长73.2%。

完美日记崛起的故事已经不必过多赘述,在互联网基础设施成熟的条件下,社交、短视频平台带来了新型流量红利,小红书、抖音、B站和天猫等平台成了完美日记的应许之地。

招股书中显示,逸仙电商是首个大规模使用网络KOL的美妆品牌,截至2020年9月30日,与逸仙电商合作的KOL有近15000名,其中有800多个粉丝超过100万的KOL。

至今,逸仙电商旗下的产品也经常出现在各路KOL的视频和直播间中,即使你从来没用过它的产品,在这些平台各种形式的广告的教育下,你可能也都叫出动物眼影盘、羽缎粉饼、小奥汀眼线笔、猫和老鼠联名腮红等爆品的名字。

完美日记的确走出了一条和所谓大牌美妆不一样的路,它带着“便宜”“好看”“上新快”的特点标签,迅速抢占了那些活跃在小红书、抖音、B站的95后用户的认知。

完美日记的翻新速度很快,当李佳琦在直播间力推新品羽缎粉饼时,地理眼影盘的热度其实也才刚过去不到半年。招股书有数据称,2019年全年和2020年前三季度,逸仙电商在眼妆、唇妆、底妆、化妆工具、礼盒和护肤类目共推出了约1500多个SKU,并且它在6个月内就能完成一款新品从概念提出到开发上线的全过程,而国际品牌通常需要7~18个月。这样的速度背后,完美日记采用的是OEM/ODM模式,即在数据推动之下,与生产商共同研发和生产。

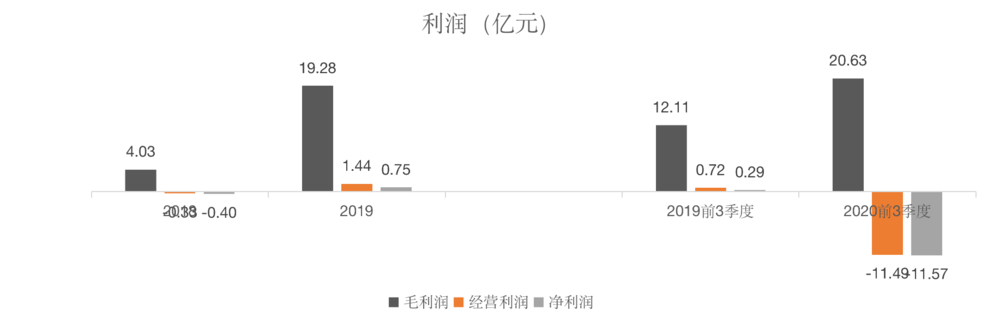

也因为该模式,逸仙电商的毛利润没有让人失望,其2018年、2019年以及2020年前三季度的毛利率都在63%~64%之间。(当然美妆行业的毛利本身就不低,公开资料显示,雅诗兰黛今年三季度的毛利率为76.8%,欧莱雅上半年的毛利率在73.1%左右,相比之下逸仙电商还不算高。)

总的来说,在招股书中,完美日记将自己定义为一个“DTC(Direct-to-Customer)”品牌。前期通过大量的网络宣传和网红KOL背书打造爆品,通过线上渠道进行销售,使品牌可以不通过经销/代销与店长等渠道,直接与客户建立营销与交易触达,形成高效的反馈机制和数据中心。

2018年、2019年、2019年前9月以及2020年前9月,逸仙电商通过DTC渠道产生的净收入占比分别达到了91.1%,88.1% ,88.7%和 86.7%。2019年全年和2020年前9个月,逸仙电商的DTC购买用户数分别为2340万和2350万,同比增长了236.3%和50%。

以社交平台营销为基础的数字化中台建设,来布局可控的供应链体系,正是逸仙电商在当下美妆领域脱颖而出的主要原因。

这是完美日记的初步胜利。

作为一个刚经历了从0到1的新品牌,亮眼的业绩增速令人侧目,也令资本为之疯狂。而就在这样的速度之下,完美日记也迎来了它的焦虑。

二、流量明星的焦虑

尽管高光时刻已至,毛利率也并不难看,但其实逸仙电商整体还处在亏损的状态。

DTC模式为逸仙电商省去了代理商等中间环节的成本,逸仙电商在2019年之前已经实现了一定程度上的盈利,不过时间行至2020年,其前三个季度的调整后净亏损超10亿元人民币。

除了疫情带来的影响,2020年前三季度由盈转亏的主要原因还是逸仙电商对品牌建设的持续投入——高速行驶的轨迹的背后,是在维护品牌方面投入的极大成本。

招股书显示,为了大力推广其旗下完美日记、小奥汀、完子心选等品牌,2020年前3季,逸仙电商的销售、市场营销费用已经高达20.33亿元,占收入比重62%(同期季度平均毛利率为63%),而在2019年,这一比重只有41%。

这些成本数据似乎在佐证外界对完美日记的普遍认知——它的崛起等同于营销的胜利。

外界的担忧已经出现。上市公司分析平台“锦缎”就称,在美妆上市公司中这样的亏损并不常见,比如已经跻身A股的御家汇、珀莱雅、丸美股份2020年前三季度都比较稳,而且它们营收规模在10亿元、20亿元的时候净利润表现完美日记好很多。 文章同时表示,在这样的亏损之下,因着美妆产品差异化较小、行业整体增速也不大的情况下,完美日记的规模也很难进一步大幅提升。

营销和流量已经成为人们对完美日记的第一印象,而这是一把锋利的双刃剑。

要知道,完美日记和小红书、抖音、B站的崛起几乎同步,这使完美日记抢占了这波流量红利先机,又因它充分利用私域流量,用“贴脸式”服务将95后用户牢牢握在手中。不过,全渠道营销如今已经成为电商盛事,渠道和流量中心还会不停的更迭与转移,只依靠流量红利还推进品牌的发展,作用可能会十分有限。

对品牌们来说,高明的营销手段和流量效应能带来立竿见影的增长效果,但仅仅依靠它们却无法造就品牌长期的价值。再具体到行业,美妆本就是一个技术门槛较低、“代工”盛行的行业,相比大品牌拥有的完全自行生产与自主研发的能力,OEM/ODM模式的门槛就低了不少,同时,在新社交平台带来的新兴流量之下,OTC品牌的可复制性也在变大。可以说,完美日记将会面临更多的同质化竞争,营销的投入可能会更多。

对于这样的“诘问”,黄锦峰也终于做出了自己的回应。

他表示今年的营销成本上升,第一是因为今年开出了不少的线下店,而在疫情期间关店的状态下依然支付了线下店的租金和员工的薪资;第二,小奥汀和完子心选也还在它们的高速成长期,在投入较大的阶段。

同时,在黄锦峰看来,每个品牌都会有投入期,之后会进入稳定阶段的盈利状态,而逸仙电商的回报还会比传统品牌来的快。“我们的生意模式和传统品牌略不一样,传统品牌对品牌的打造周期会更久一点,而我们基于以用户为核心、以互联网为手段的模式,可以让品牌成长速度更快一些。用户在购买产品以后,他的复购率、留存和对于产品认可度等各方面数据模型是可以算得过来的,前期的投入之后,在未来某个时间段一定会有回报期。”他说。

至于接下来,黄锦峰认为在市场面对巨大挑战和变化的时刻,更应该继续投入:“这个阶段里面逸仙电商战略非常清晰,我们绝不退缩,坚持投入。虽然我们今天离国际美妆巨头距离还比较大,说实话,我们心里还是有自知之明的,但是在该打仗的时候,还是绝不服输,该投入的时候就要投入。”

显然在短期内,完美日记还是无法摆脱“营销”的标签,要想更快地从中走出,为品牌创造更大的价值,完美日记正试图从其他方面入手。

三、扑面而来的挑战

逸仙电商如今在释放新的信号,试图添加更多的关键词,它们的方向不外乎高端化、多品牌、多品类与线下布局。一切都刚刚开始。

2020年10月份,逸仙电商宣布收购法国Pierre Fabre集团旗下高端美妆品牌Galénic的多数股权。而这笔生意,或许就正式拉开了逸仙电商“收购”之旅的序幕。

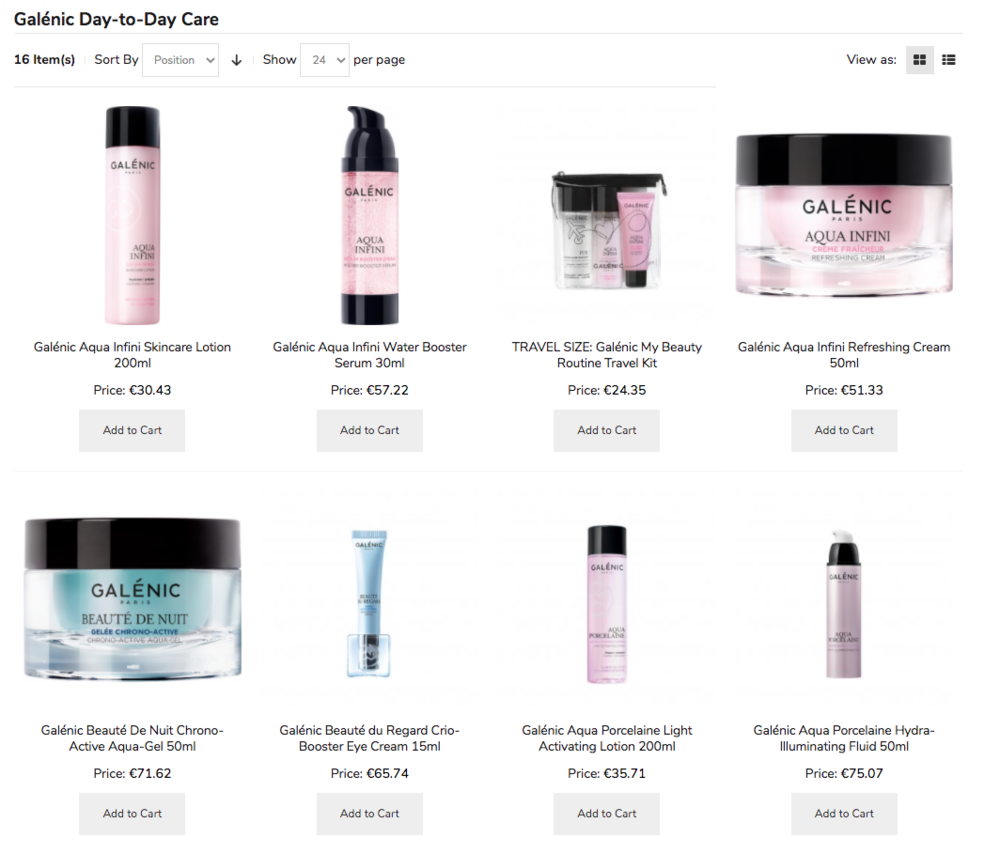

Pierre Fabre则是欧洲最大的皮肤医学及护理集团之一,旗下还有雅漾这样的在护肤品类有高知名度的品牌。Galénic的官网显示,它的产品价位大概在20~100欧元不等,比完美日记的49~129元人民币的价位要高。

黄锦峰解释称这笔“收购”并不是百分之百的收购,是双方成立了一家合资公司,这是因为公司未来要向护肤品类和高端路线走,还要学习很多,Pierre Fabre在产品研发上面做了多年的投入,所以希望他们能在研发、生产端带来更多帮助。

收购Galénic品牌,显然是为了补充逸仙电商中高端产品线与护肤品类的短板,持续向用户输出新鲜感,进而借助和Pierre Fabre的深度合作,补充自身研发和生产能力。

逸仙电商已经意识到,单一的品类和品牌形象不具备长期的竞争力,它最好能成为一个拥有多品类、多品牌的美妆集团,以应对市场的不同需求和时间变幻。

要知道,在Galénic之前,逸仙电商旗下已经拥有完美日记、小奥汀、完子心选这三个品牌矩阵,基本覆盖了彩妆和护肤品类较为低端的价格区间,但是支撑了逸仙电商成绩的,其实只是完美日记这一个主力。

据招股书显示,2018年、2019年、2020年前三季度,完美日记贡献销售额占比分别为100.0%、98.3%、82.1%,小奥汀和完子心选的销售额占比不到20%,正如其产品的知名度和口碑,目前大部分都集中在眼影与口红这些彩妆品类之上,护肤品的存在感还不算高。

“多品牌”正是大多数美妆集团保持生命力的必经之路,毕竟庞大的产品矩阵就意味着越多的市场份额、源源不断的爆款,以及更加稳定的生命力,同时,高端品牌和低线品牌的交互,也可以使得营收和盈利来源比较多元、健康。公开资料显示,欧莱雅集团目前拥有36个成熟品牌,其中不乏从赫莲娜这样的顶级品牌,到YSL、乔治阿玛尼、兰蔻等一线彩妆/护肤品牌。

美妆行业的更新换代速度之快,导致自主研发的时间成本很高,尤其高端美妆、护肤品比美妆产品的门槛又高了许多,这样的慢功夫很难契合逸仙电商如今的增长目标,通过收购达到目的效率也高了很多。

“高端化”的趋势也已经在完美日记的营销层面渐显。曾经完美日记的代言人往往都是年轻偶像、流量明星,直到今年10月,完美日记以代言过奥迪、香奈儿相关产品的周迅作为首位全球代言人,同时用欧美歌手戳爷担任完美日记品牌大使,在推出新品的同时强调研发故事,为品牌的溢价做背书。

“对逸仙来说,进入护肤品类以及走高端化路线都是挑战,但我们充满信心。”黄锦峰说。

而除了需要更多层次的品牌和品类,当下的完美日记恐怕还需要更加多元的收入来源。

目前逸仙电商的销售额还比较依赖电商平台。据招股书显示,2019年和2020年前三季度,其线上平台的销售额占比分别高达96.7%和91.3%。同时,在线上主要的销售渠道还是天猫。

这样的情形就导致了其销售会随着电商淡旺季而出现浮动,比如其在“618”“双十一”等购物节的销售额就占了Q2和Q4很大一部分收入,而在这样的电商销售特殊周期,完美日记还需得准备出比日常更多的库存和更高的营销预算,从而将经营成本拉高。

对单一销售渠道的依赖已经成为一个亟需解决的问题,因此,传统品牌钟爱的线下店也成为完美日记要讲的新故事之一。

截至目前,逸仙电商在线下大概218家店,覆盖100多个城市。新零售事业部总裁冯琪尧就负责公司在线下的布局,面对逸仙电商依赖线上渠道的现实,他回应称,作为从电商起家的一家美妆公司,逸仙涉足线下业务不足两年,因此目前的收入占比并不能说明问题,但他一直坚信新零售对提升用户价值的重要性,未来会大力在线下做投入,且会保持自营而非加盟,以在未来建立品牌的护城河。

上海完美日记化妆品专卖店,图片来自IC photo

不过线下门店不同于线上的好光景,这是一门十分考验门店管理与扩张能力的生意,这也会对完美日记未来的经营带去新的压力。

四、争夺话语权

聚光灯下的逸仙电商,吸引了所有创业公司和投资公司审视的目光,这不仅仅是因为它作为新品牌于短短三年的造势之盛,其背后还代表着这一波美妆新品牌的未来会走向何处。

“完美日记”不止一个。

经常出现在电商平台榜单上、各大KOL直播间的,还有常和完美日记相提并论的花西子,以及橘朵、薇诺娜、玛丽黛佳、稚优泉、玉泽、HomeFicialPro等国产品牌,另一边,同样靠着电商平台和营销进行品牌“翻新”的林清轩、戴春林、谢馥春、百雀羚、丸美等等。

公开资料显示,花西子的销售额预计年底将接近30亿,而且不管是社交平台的曝光度、销售增速还是双十一等几个维度来综合看,花西子的势头也并不弱。

面对同样打着“国货”旗帜的同类品牌的竞争,上市后的完美日记且需加固护城河,保持市场优势。他们之间的竞争还会有很多看头。

但虎嗅认为,本质上,这波国产美妆品牌的竞争其实已经走到了争夺定义和引领“中式审美”的阶段,谁的产品可以率先拿下国内甚至国际上的年轻人,谁也就为争夺美妆领头羊的话语权打下了基础。

更多国货品牌往往会选择对自己的品牌形象进行中国风的诠释,向这届年轻人灌输重视审美。其中花西子就选择了东方面孔杜鹃作为形象代言人,同时在产品与包装方面刻意强调中国风与少数民族元素,并就势往海外推广,其新出的礼盒套装在海外KOL中的营销动作就颇为频繁。完美日记则是强调“结合亚洲女性面部和肌肤特点研发产品”,试图定义这批95后的美妆需求。

不过,他们盯上的年轻群体,其实也是国际品牌如今正虎视眈眈的。

国际大牌们已经放低了姿态,谁让中国市场已经成为最大、竞争也最激烈的美妆市场——逸仙电商CFO杨东皓给出了一个数据:美妆领域未来5~10年的增长中,60%都来自于中国。“得中国者得天下。”黄锦峰也表示,今年的双十一成为美妆领域的很重要的节点,因为疫情的影响,国际美妆巨头在中国的投入在今年达到了顶峰。

尽管国货崛起,但他们还是要看面对一些现实:公开资料显示,中国化妆品市场80%的份额还是由海外品牌占据着,国货品牌也主要集中在中低端市场。

而这从仅有的市场中幸存的大部分国货品牌,往往还会有一个共同的宿命——成为来自大牌代工厂的平替(平价替代品),或者是“性价比女孩们”往大牌跃迁路上的“垫脚石”。站在挣钱与品牌价值金字塔顶端的,永远都是国际大牌产品:他们背后都有着一个固定的阶层和消费群体,而越是高端的品牌,它的用户阶层的流动性越小。

美妆市场整体还是握在国际品牌的手中,数据来自天猫和公开资料

完美日记们带着新的玩法来到了人们的视野中,走红背后正是国产美妆产品市场的机会浮出水面。

“中国一定有机会诞生新的欧莱雅。”公开报道中常流传着这句完美日记创始人黄锦峰与高瓴资本张磊的对话。不过,逸仙电商联合创始人陈宇文也曾对中国企业家杂志称,“如果有一天,我们有机会能成为中国美妆集团里比较领先的一个集团,其实我们并不想成为什么中国的欧莱雅,我们希望能成为世界的完美日记。”

话术上的谨慎,并不能阻止人们继续拿国产品牌和国际品牌作比较,完美日记们接下来的境遇,会成为国产美妆品牌能否出头的风向标。

完美日记走在了上市之路的前头,但是,从成熟的美妆品牌手中夺取话语权,是国产美妆一起面对的难题,它们还处在同一起跑线上。开创并且引领新的潮流并不容易,东方审美在走向国际的道路之前,前提是要保证能够长期迎合年轻人的审美,使标新立异的“网红产品”变成经久不衰的经典品牌。

而归根结底,品牌能不能留存得久,最终还要看产品是否好用。

足够乐观的话,完美日记们还是有希望成为东方彩妆的代名词,顶着国产美妆的美名跻身一线美妆品牌。只是道阻且长。

#虎嗅组建了一个虎山行·价值投资交流群,群内有更多关于上市公司投资价值的高质量交流讨论。如果你是更关注行业、公司质地本身而非单纯追涨杀跌的一员,不妨点击此处填写问卷,加入我们~审核严格(为群友把关),还请认真填写。