扫码打开虎嗅APP

作者|Eastland

头图|视觉中国

2021年8月11日(美东时间),贝壳控股(NYSE:BEKE)发布了2021年Q2未经审计业绩——总成交额1.22万亿,同比增长22.2%;营收242亿、同比增长20%;截至6月末,门店数达5.29万家、同比增长25.1%;经纪人达54.9万名、同比增长20.3%。

进入2021年,以“稳地价、稳房价、稳预期”为目标的调控措施(限购、限贷、限价,整顿学区房等)

成效显著,房地产市场整体降温。在这样的背景下,贝壳交易规模、营收规模、线下运营规模稳中有升,龙头地位进一步巩固。

贝壳基本面向好,却因种种外部原因一跌再跌,市值蒸发约4000亿!最新市值234亿美元,仅为52周高点的四分之一,有“错杀”嫌疑。

研究贝壳务必要从两个维度入手,一是新房/二手房,二是链家门店/非链家门店。

新房VS二手房

1)年成交金额将突破4万亿

2017年,贝壳旗下ACN平台(Agent Cooperation Network)总成交金额(GTV)突破1万亿,2019年突破2万亿,2020年达到3.5万亿。2021年H1,ACN平台交易额达2.3万亿,预计全年交突破4万亿。

二手房是链家的起家业务,早期自然在ACN平台成交额里占“大头”。自2019年起,新房业务成交额占比越来显著提高:

2018年,二手房成交8220亿、占比71.3%,新房成交2810亿、占比24.4%;

2019年,二手房成交1.3万亿,但占比降至61%;

2020年,二手房成交1.9万亿,新房成交亦达1.4万亿、占比接近40%。

成熟房地产市场,二手房交易额大于新房。而中国房地产市场,新房交易占压倒优势,二手房的角色是“追赶者”:

2014年新房、二手房总交易额分别为6.2万亿、2.6万亿,二手房占比26.8%;

2019年,新房、二手房总交易额分别为13.9万亿、6.7万亿,二手房占比提高到30%;

预计2024年,二手房交易额将达12万亿、占比39%。

但房产中介天然在二手房交易领域更有用武之地,所以贝壳的走势与“大盘”相反——从二手房业务起家苦心经营,在线下积累庞大的资源,然后将之用于新房销售,迎合开发商去库存、回笼资金的迫切需求。

2021年H1,贝壳ACN平台新房、二手房及新兴业务成交额分别为8416亿、1.3万亿和1233亿。#全年交易额有望突破4万亿#

2)新房业务异军突起

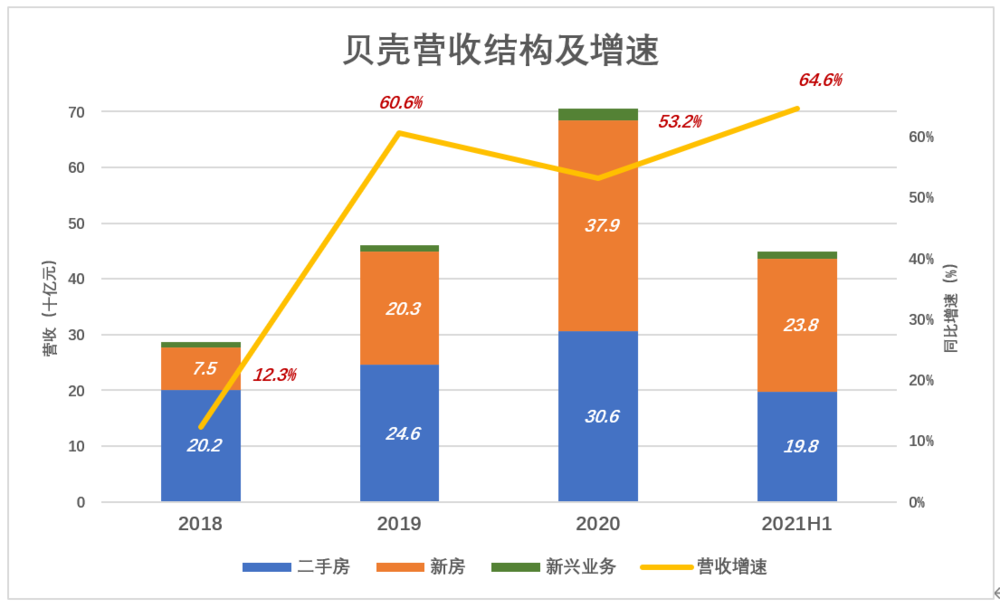

贝壳营收分为“二手房”、“新房”、“新兴业务”三个部分

2019年营收460亿,同比增长60.6%;2020年虽受疫情影响,同比增速仍达53.2%、至705亿;2021年H1,营收449亿、同比增长64.6%。

2019年新房业务收入203亿,与二手房业务的246亿营收非常接近;2020年,新房业务收入379亿,大幅超越二手房业务;2021年H1,新房、二手房收入分别为238亿、198亿。

2019年、2020年,新房业务对贝壳营收增长的贡献率均在70%以上。2021年H1,新房业务增长贡献率降至55.9%,但仍显著高于二手房业务的贡献率。

开发商去库存需求日渐急迫,是拓展新房业务的契机,但没有多年的积累,“天上掉下来的馅饼”也接不住。

链家门店VS非链家门店

贝壳的ACN平台将房产交易流程拆解为若干“片段”,所谓“铁路警察、各管一段”。从业者可以在“房源录入者”、“房源维护者”、“客源发现者”、“撮合成交者”等角色中选择一个或多个,以发挥自己的“比较优势”。平台力求公正、透明,让参与者获得合理的利益分配。

ACN平台首先是为链家门店服务,两者之间的关系类似“京东商城”与“京东自营”。但贝壳的野心是让ACN平台成为面向整个房产中介行业的开放平台,正如京东商城对第三方卖家“敞开大门”。

几年过去了,非链家品牌门店/经纪人入驻情况、成交金额及分佣,是衡量ACN平台开放性的关键指标。

截至2021年6月末,ACN平台接入门店数同比增长25%、至5.3万家,入驻经纪人近55万名。

1)开放平台,“第三方”份额占六成

非链家门店的“主阵地”是新房业务。2020年新房成交金额高达1.1万亿,占ACN平台新房总成交额的80%;二手房成交金额也不少,为9281亿,占ACN平台二手房总成交额的47.8%。

2020年,非链家门店新房、二手房总成交额2.03万亿、占ACN平台成交金额的58.1%。2019年这个比例是46.4%,2021年H1提高到59.9%。

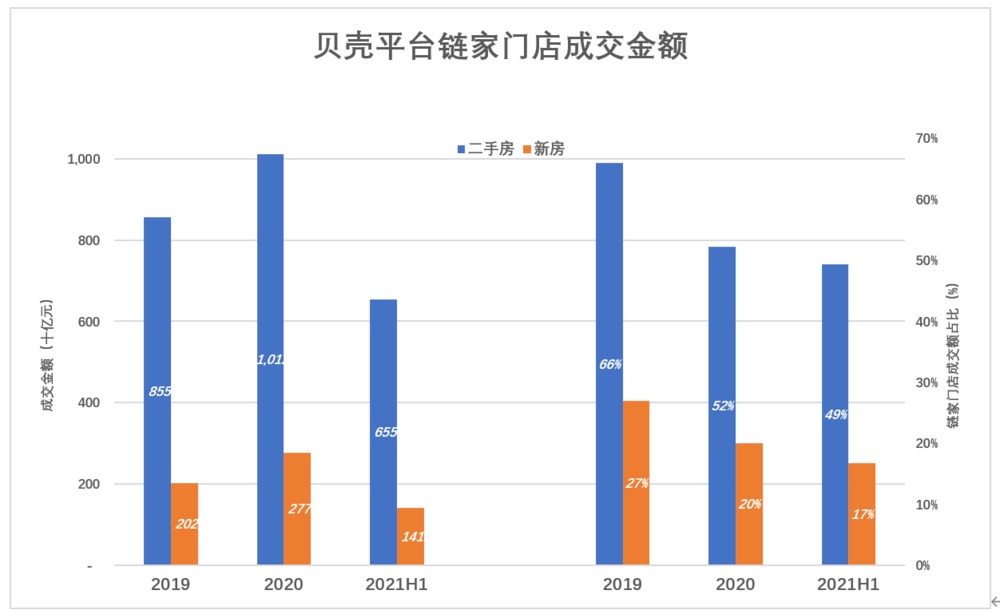

链家门店“主阵地”是二手房业务。2020年二手房成交额1万亿,占ACN平台二手房总成交额的52%;新房成交金额只有2770亿,占ACN平台新房总成交额的20%。

传统房产中介机构核心能力是在线下获得二手房源,但链家通过贝壳获得了线上获得流量的能力。

2021年Q2,贝壳APP平均月活达5210万,对于买房这种超低频需求已经算“天量”。非链家门店能拿到二手房源并具备有线下服务能力,线上获客是它们短板。

因为在新房销售方面的互补性更强,ACN平台与非链家门合作更容易双赢。新房销售中建立的互信关系,对双方在二手房领域的合作会有裨益。

进入2021年,ACN平台二手房成交额中链家门店占比退至50%以下;而新房交易额中,非链家门店早在2020年就占到80%,2021年H1提高到83%。

非链家门店在ACN平台的份额与“第三方卖家”在京东商城的情形相似,已达60%一线。

“近者悦,远者来”,贝壳的“雪球”有可能越滚越大。

财散人聚

俗话说“财聚人散、财散人聚”,不论天猫、京东还是贝壳,想要吸引千百万参与者,一定要有完善的利益分配机制。

贝壳与非链家门店机构的利益分配模式有两种——分佣和收取服务费,分别用于新房、二手房业务。

1)分佣

“分佣”是贝壳对新房销售佣金中非链家门店应得款项进行的支付。

以2021年Q2为例,新房业务交易金额4980亿、收入139亿,总变现率2.79%。非链家门店机构完成4145亿交易,获得分佣94亿,佣金率2.28%。贝壳按交易额的0.51%提留21.1亿。

新房业务的主流模式应当是贝壳与开发商签订销售合同、拿到房源,众多非链家门店各自凭获客能力、服务能力促成交易,然后从贝壳领取“分佣”,金额为交易的2.1%~2.4%。

2)服务费

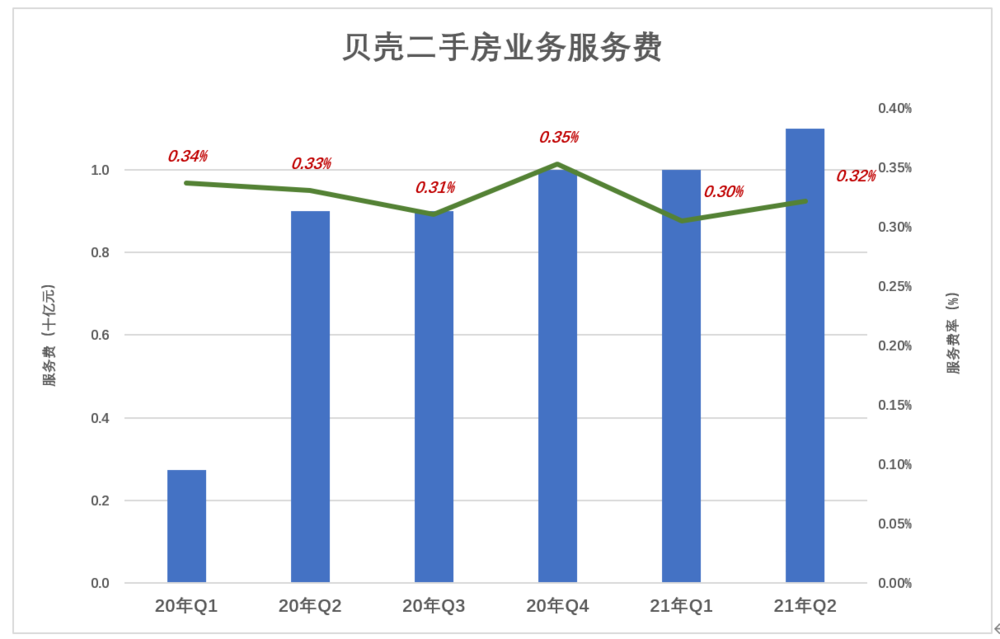

“服务费”是贝壳就提供与二手房交易相关服务向非链家门店收取的费用。

仍以2021年Q2为例,二手房业务交易金额6520亿,链家、非链家分别完成3100亿、3425亿。

贝壳Q2二手房业务营收为96亿,其中85亿是佣金,11亿是向非链家门店收取的服务费,费率为0.32%。

过往六个季度,贝壳向非链家门店收取二手房业务服务费的比率在0.3%~0.35%之间。

占在非链家门店的角度,从贝壳ACN平台获得新房销售委托、成交后可提取约为交易额2.3%的“分佣”;而利用ACN平台(如全流程数字化、流量获取等)完成自己家的二手房业务,要向贝壳缴纳成交额0.3%的服务费。

详解利益分配格局

满足非链家门店的利益诉求,贝壳做到“财散人聚”,自己能剩下什么?

1)贝壳“净佣金”

贝壳财报将营收减去所付出佣金的余额称为Comntibution,这才是上市公司得到的“净佣金”。

2020年,二手房业务营收305.6亿,内外佣金合计180.7亿,净佣金125亿,净佣金率40.9%;新房业务营收379.4亿,内外佣金合计297.9亿,净佣金81.5亿,净佣金率21.5%;新兴业务营收19.8亿,内外佣金31.8亿,净佣金16.6亿,净佣金率83.9%。

近年变化最大的是新房净佣金率,2017年高达44.6%,2020年降至21.5%,2021年H1跌破20%。原因是非链家门店的权重持续提高,2021年H1占GTV的比例高达83%,贝壳分出去的佣金越来越多。

净佣金可视为贝壳的“真实营收”。

根据2020年数据,二手房、新房、新兴业务三个板块分别贡献了“真实营收”的55.8%、36.6%、7.6%。

2)利益分配

新房

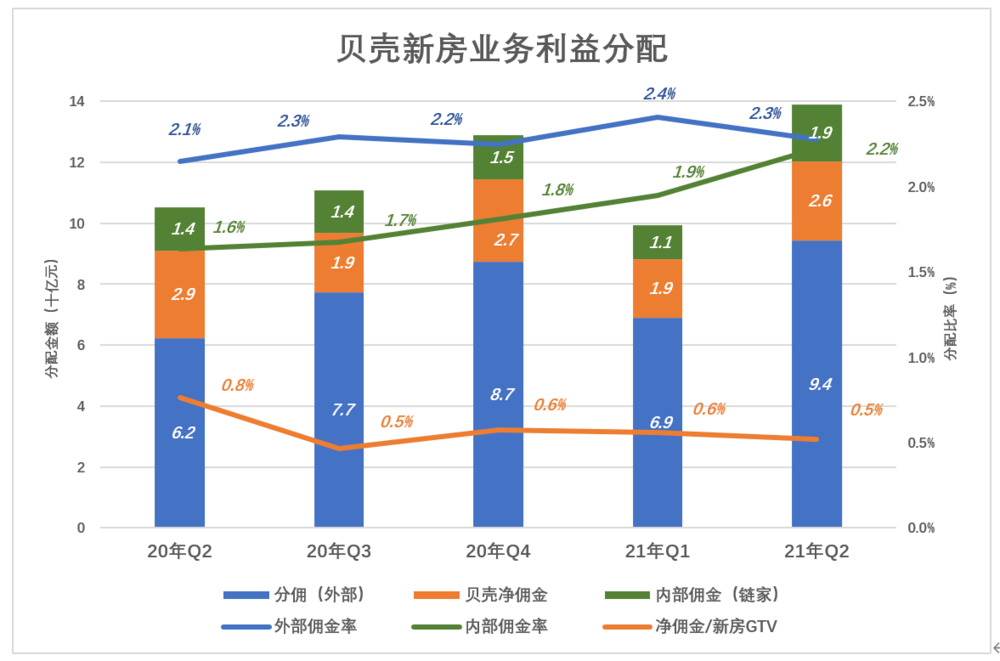

以2021年Q2为例,ACN平台新房成交4983亿,贝壳确认营收139亿。非链家门店完成4145亿交易,拿走94亿分佣、佣金率2.3%;链家完成838亿交易,拿走19亿内部佣金、佣金率2.2%;贝壳留下26亿、费率0.5%。

非链家机构佣金率最高,链家佣金率逐渐走高,内、外佣金率趋同无疑是合理的,而贝壳提留费率保持在0.5%一线。

二手房

二手房业务的逻辑与新房完全不同,贝壳账面营收分为佣金、服务费两部分,分别来自链家门店和非链家门店。

上文提到2021年Q2,贝壳ACN平台二手房业务交易额6520亿。非链家完成其中3425亿,贡献服务费11亿元费率为0.32%,远低于新房业务费率(约为0.5%),因为二手房源是非链家门店自己找来的。

链家门店二手房交易额3100亿,贡献佣金85亿,费率刚好是“著名的2.7%”。

但链家门店要支付房租、要给业务人员提成,贝壳必须返还一部分佣金并支付房租及其它费用。2021年Q2,返还佣金56.5亿、支付9.3亿门店租赁和8.4亿其它费用。

算下来,链家门店对贝壳的净贡献(缴纳佣金-返还佣金-门店租金)为11亿元,相当于链家门店二手房交易额的0.35%,和非链家门店“贡献率”再次趋同。

贝壳平台利益分配格局,给人两个印象:

一是算得上透明,公正。链家门店新房业务“分得少”、二手房业务“交得多”,毕竟与贝壳是“一家人”嘛。下一步,ACN平台对链家、非链家将“一视同仁”。

二是贝壳收益与“著名的2.7%”没有直接关系,用CEO彭永东的话说,就是“由‘交易’转向‘服务’”。不论“分佣”给非链家门店,还是“返佣”给链家门店,消费者付的佣金多,贝壳分/返给门店金额也多,反之亦然。贝壳ACN平台只是“过了个手”。好天猫卖家利润率高或低,与天猫没有直接关系。

盈利能力

蓝色折线代表毛利润、彩色堆叠柱代表市场、管理、研发三项费用,蓝色“淹没”彩色,公司才能获得经营利润。

贝壳直到2020年方才摆脱亏损。这一年毛利润达169亿(毛利润率23.9%),市场费用(37亿)、管理费用(76亿)、研发费用(25亿)合计138亿(总费用率19.6%);年度净利润达28亿、净利润率11%。

疫情冲击下,2020年H1贝壳业务一度停摆,但全年还是取得27.8亿净利润。

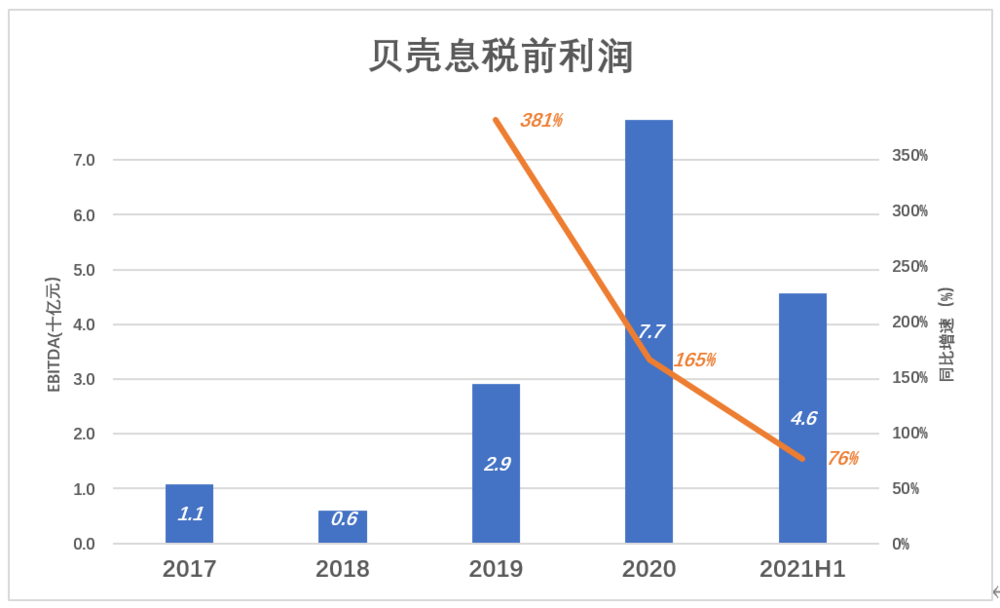

2017年、2018年,不含股权激励成本的“经调整EBITDA”(息税前利润)已分别达到10.7亿、6.1亿;2019年大增381%、达到29.2亿;2020年达到77.4亿,同比增长165%;2021年H1为45.7亿、同比增长184%。

纯互联网公司对传统房产中介发起发的“降维打击”均告失败。贝壳则是链家“反攻”的产物,目前看来是成功的。主要原因有两方面:

第一,房产不是标品。不要说二手房,同项目、同期的新房也不会有两套完全相同。买家对“终身大事”不可能马虎,一定要到现场勘察,“VR看房”替代不了“线下带看”。

第二,买房、卖房者都是“菜鸟”,而且心态是复杂多变。经验丰富的经纪人“贴身服务”、协调双方的预期,才能顺利成交。不论互联网公司技术多牛,只要卖方、买方都是人类,经纪人这种角色就不会消失。

纯互联网公司线上能力起点高,从纯技术层面,打造并发量低到可笑的交易平台,难度很小。真正的难点在于对中介行业、店东、从业人员及买卖双方心态的理解。另外,纯互联网公司线下“缺课”也很多、很难补。

反观链家,线下能力强大,投入充足研发费用,以高薪加股权激励延揽IT人才,不出几年就能把课“补上”。

2020年,中国新房、二手房交易额分别为17万亿和7.3万亿,贝壳平台成交的3.3万亿只是零头,成长空间很大。