扫码打开虎嗅APP

本文来自微信公众号:财健道(ID:ArtofWealthandHealth),作者:严瑞,编辑:杨中旭,实习生汉雨棣、张羽岐对本文亦有贡献,原文标题:《心脏起搏器集采:“温柔一刀”,腰斩为妙》,头图来自:视觉中国

10月18日,陕西省联合甘肃、宁夏、新疆、新疆建设兵团、湖南、广西、海南等省/自治区/兵团医保局,印发《省际联盟省(区、兵团)心脏起搏器集中带量采购工作实施方案》,开展心脏起搏器带量采购。

此前,京津冀地区“3+N”采购联盟(京津冀黑吉辽蒙晋鲁豫渝黔川藏)开展的心脏起搏器联合带量采购,已于10月11日完成报价。

医疗器械集采,有冠脉支架价格断崖式下跌在先,不少观点都对心脏起搏器的集采价格抱担忧情绪,这种担忧部分来自外资企业“断供”风险。2020年8月有外资药企“集体转身”案例在前,中国心脏起搏器市场又主要依靠海外进口,若供应商遭价格战“内卷”、选择放弃市场,中国患者首当其冲。

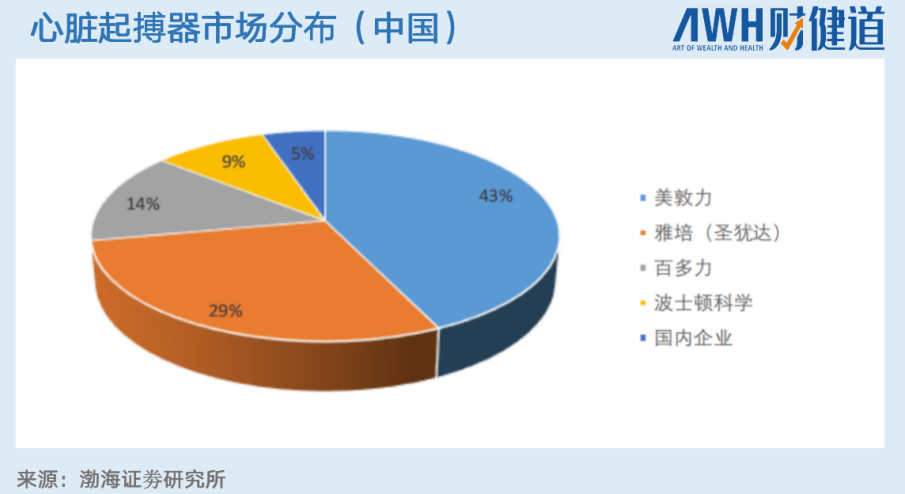

世界范围内,心脏起搏器生产商仅有几个。国内,美敦力、雅培、百多力、波士顿科学各品种心脏起搏器均有患者使用,若某一企业突然落选,整条供应链上的患者都将“求医无门”。而心脏起搏器植入只是其疗效的起点,此后每半年、一年时间患者都需要随访复诊,目前,专业随访技术工程师也主要由外资企业提供。

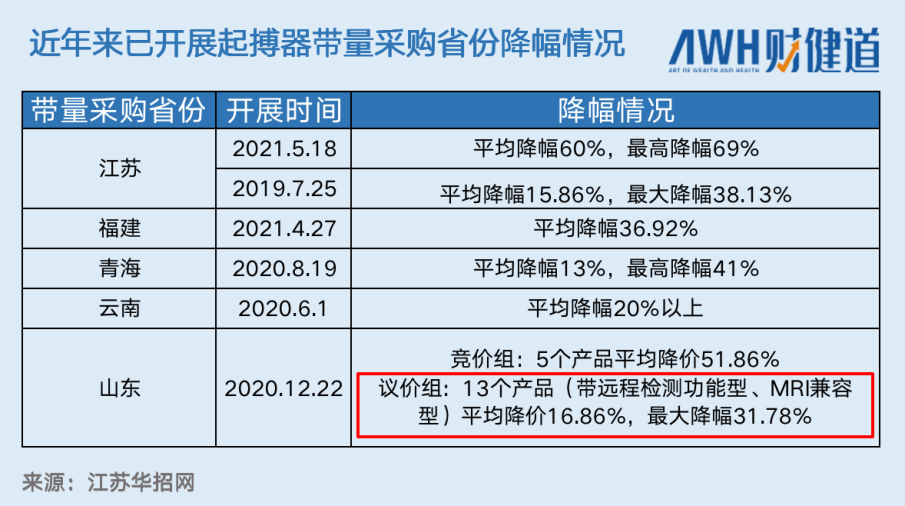

外企心脏起搏器供应商经不起价格战的淘汰。然而,2021年,江苏省双腔心脏起搏器续购谈判价格再降,似乎佐证了这一担忧——其价格平均降幅从2019年的15.86%变为60%。

针对此类担忧,亚太心律失常学会专家、以心血管治疗闻名的某著名三甲医院大内科主任表示,2021年江苏起搏器价格降幅虽大,但所有主流起搏器品种仍均中选。

“降是降了这么多,但没有(完全)淘汰哪一家公司,所以(大家)都能继续在这个行业中生存和服务。”

从最初的“4+7”独家中标,到“八选三”,再到今天的主流品种“全部入围”,集采对医疗器械耗材的“紧箍咒”似乎有所松动。在未来的一段时间内,高值医疗耗材企业与行业的生存环境,是否会相对宽松?

与众不同的温和集采

2019年,江苏省年新植入起搏器数量约为1万3千台,而全国新植入起搏器数量仅为10万台左右。一直以来,作为全国心脏起搏器植入大省,江苏是否将心脏起搏器纳入集采、如何集采,对行业有着风向标意义。

2019年8月,江苏省开展国内首次心脏起搏器集采,最终价格平均降幅为15.86%,最高降幅38.18%。美敦力旗下8款植入式心脏起搏器产品均显示为“拟必选”,雅培、百多力、波科国际旗下共16款植入式心脏起搏器产品也均中选。

对比以往医疗器械集采,这次集采价格降幅不仅温和许多,中选品种也更多地考虑到市场需求度,并未出现药品集采时的“丢标”现象。而其他相继开展心脏起搏器集采的青海、安徽、云南、山东等省份,同样呈现出不超过50%的温和降价态势。

其中,山东省2020年12月心脏起搏器(双腔)带量采购价格平均降幅为51.86%,但对技术价值更高的带远程监测功能型、MRI兼容型产品的议价结果中,13款中选产品平均价格降幅为16.86%,最大降幅也仅为31.78%。

集采竞价分组规则也在细化。今年6月11日,江苏省心脏起搏器带量采购续约谈判会议上,组织者按照此前江苏带量采购联盟对起搏器采购的情况,将心脏起搏器分为四个产品组,针对不同组别产品制定了具体谈判规则:

采购量大于10%、产品种类大于两个的企业,直接按报价由低到高确定本组中选企业;

采购量大于10%,但额定中选数在两个以内的,还可增加一个中选名额;

企业首轮未中选产品,可自愿进入次轮谈判,但只有当其报价低于本组已中选产品最低价、且降幅高于本组已中选产品的最大降幅时,才能入围。

分组规则细化,是为尽可能让同质量产品同台竞技,保证临床所需产品不流失、有质有量地通过集采进入医院。

比如,当时在只有两个厂家竞争的非兼容MRI、省平台采购量超过10%的起搏器谈判中,A企业因报价比B企业高出456元而落选。依谈判规则,这家企业可再次报价,但降幅必须超过中选产品——与总部紧急商量后,A企业最终以低于首次报价1106元、比中选产品低650元的价格入围。

同样,今年8月,联采办“国家人工关节集采企业培训会”上也颁布了根据报量、材料和不同适应症而制定的分组规则。

企业报出产品全国最低价,医疗机构报出历史采购价格、产品需求量,双方“确认眼神”的集采方案,似乎给出了比 “4+7”独家中标、“八选三”残酷竞争更宽松的要求——企业只要真心实意拿出现行全国最低价就可以。

不过,在个性化宽松背后,带量采购低价逻辑并不会产生质变。今年,江苏省第一批心脏起搏器集采合同期满,6月11日,江苏省医保局组织专家对冠脉球囊、起搏器等相关产品进行新一轮谈判。

谈判结果显示,江苏省心脏起搏器续约入围产品从2019年的25个品种缩减到8个品种,价格平均降幅60%,最高降幅达69%。

近日,开展心脏起搏器集采的京津冀“3+N”的14省联盟、陕西等地区8省联盟,购买能力相较单一省份更强。不少观点认为,心脏起搏器很可能会迎来一波“杀价潮”后的集采最低价。

据前述心血管内科权威专家分析,这种集采模式下,外资企业很可能会逐渐走向出厂价直销的供应模式,如此便能大幅减轻医保支付压力。而“省”下来的医保基金,流回公立医院手中,也可以用于覆盖更广泛的药物和器械耗材品种。

心脏起搏器行业经不起洗牌

走厂家直销、降本增效的愿景,并非易事。毕竟,我国心脏起搏器市场95%以上依靠进口,在效率与公平的权衡中,还需谨慎。

心脏起搏器作为患者的“第二个心脏”,在心血管内科领域的集采器械中,是无以媲美的高科技产品。它自上世纪60年代被发明以来,至今,仍只有少数几个企业如美敦力、雅培、百多力、波士顿科学等能够生产。

我国心脏起搏器供应主要来自美国的三巨头美敦力(43.0%)、雅培的圣犹达(23.7%)和波士顿科学(17.8%),合计占84.5%市场份额;以及来自欧洲的百多力和索林集团,合计市场份额11.2%。

对比现有的本土心脏起搏器企业,微创医疗(00853.HK)收购了与意大利索林合作、先健科技(01302.HK)应用的是美敦力技术,收购陕西秦明医学的乐普(300003.SZ)是唯一一家自主研发企业,但目前还未有上市产品。

一旦心脏起搏器外企供应商“出走”,那么中国要面对的并不是95%心脏起搏器市场的空白,而是数以十万计的患者的生命安危问题。

1962年,上海第一人民医院使用自行研制的心脏起搏器手术失败,患者仅植入后6小时便去世。1963年,使用改良后的起搏器再次植入,为当时的患者争取到12年的时间。

作为后进产业,中国心脏起搏器自主研发,能够在当时取得如此成就,不可谓不优秀,但相比之下,其技术条件还是不能满足患者临床需求——上世纪80年代改革开放后,技术与市场条件更为成熟的外资企业涌入中国,这批外资企业不仅垄断了心脏起搏器的市场,还垄断了心脏起搏器创新技术的关隘。

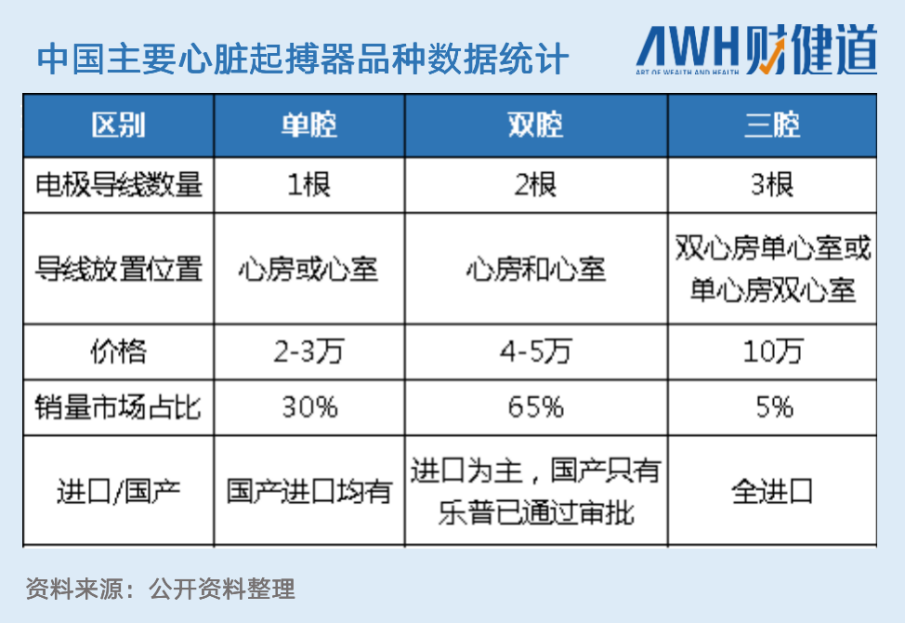

目前,国内心脏起搏器企业可以自主生产的均为单腔起搏器,本土研发的双腔心脏起搏器仅有乐普一家通过临床审批。

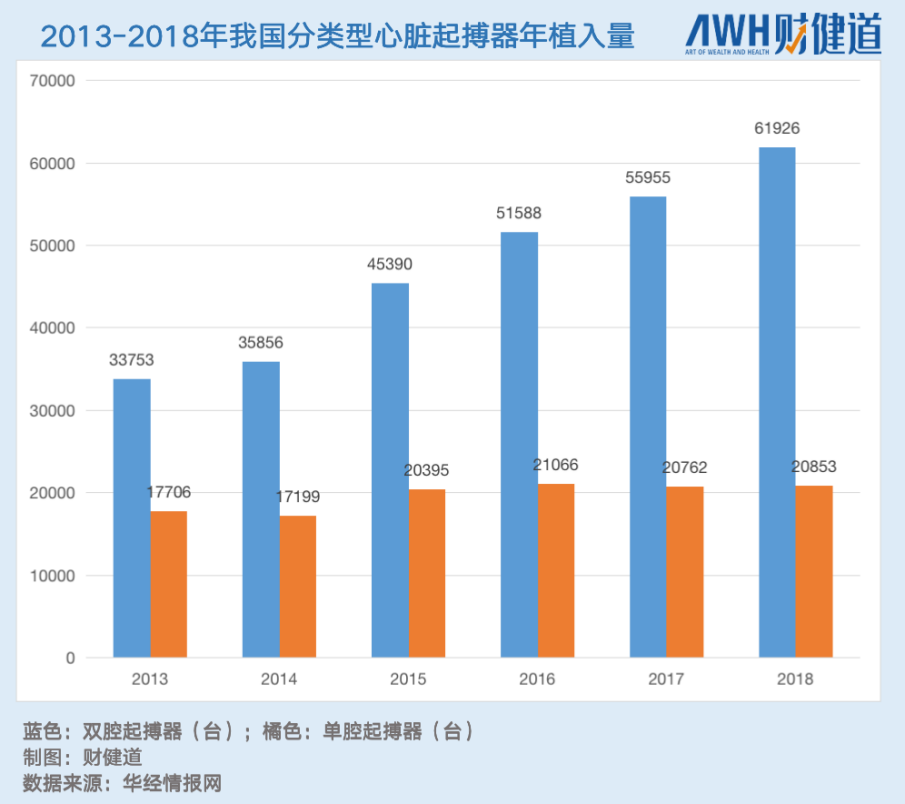

而如下图,据相关统计数据,双腔起搏器在我国2013至2018年的植入数量占据压倒性地位。

因此,尽管国产起搏器能够在带量采购中占据一席之地,比如,微创医疗与意大利索林成立的创领心律管理,在2021年江苏省心脏起搏器谈判中赢得了一席之地。但是,向“前辈”寻求技术支持总归要慢一拍,而本土企业生产出的心脏起搏器与“头部主流”之间,仍差了一根导线的距离。

双腔比单腔多出的这一根导线,就成为了中国企业的未解难题。《财健道》此前报道(《比冠脉支架更贵,心脏起搏器能通过国家集采降价吗?》)曾指出,这根能随心脏跳动9亿次的导线,中国企业始终生产不出,更关键的是,导线只是心脏起搏器众多需要且只能进口的零部件之一。

集采杀价刀,也许应砍在外企腰部

无论行业结构如何,面对“虚高水分”共性,集采杀价势所难免。

仿制品“泛滥”的品种集采中,中国仿制药企能凭借数量多、报价低的优势,将许多外资药企挤出“决赛圈”。对此,外企曾采取“报价观光”的策略,退出集采价格战。2020年8月外资药企的“集体出走”,最能说明其不愿过度以价换量的态度。

当时,诸如默克、辉瑞、阿斯利康等外资药企,均在第三次国采报价现场报出了高于限价标准的价格。其中,葛兰素史克拉米夫定口服常释剂出价30.14元,高于国家最高限价0.34元近10倍。

回到心脏起搏器这一短期内难以替代的品种上,一家知名外资医药巨头企业高管表示,如果挤压外企供应商利润、直接推动出厂价直销,那么砍掉随访等人工服务成本,很可能不得不成为企业应对价格战的一大策略。

因为心脏起搏器大部分成本存在于植入后的人工随访、维修服务中。心脏起搏器一旦植入身体,就会终身携带,随访医生需使用一个特制小电脑式探头放在皮肤上,体外遥控检查起搏系统工作是否正常。

和苹果手机本土化经营的道理同样——国内之所以有不少第三方苹果手机销售点,是因为大多数苹果手机换修问题,都能在当地第三方维修点得到解决。而目前,公立医院还未有能力建立随访服务技术团队,如果外资企业因品种落选、利润降幅过大,进而改变现有服务模式,患者阵痛势所难免。

如果将集采规则比作一把面向医疗健康行业的手术刀,那么,价格限制的这一刀砍价几何,就能在某种程度上决定行业未来之发展几何。

在这种情况下,如何保证患者以最低价格享受优质服务、平衡外企与本土创新之间的竞争关系?同时,要如何让行业走良性发展道路?

要均衡解决上述问题,集采政策的“杀价刀”应砍到什么程度很重要,它考验的是政策制定者对市场、科研、临床的了解程度。

上述知名外资医药企业高管表示,政策想要判断企业商业行为是否暴利,看企业财务数据即可。如果某医疗器械企业的净利率在15%~20%,那么我们可以认为它的商业逻辑在合理范围内;但如果净利率在50%甚至更高,也并不一定是暴利虚高,这很可能与市场中行业特有的供需矛盾相关,并且,也要考虑产品的技术含量高低。

换言之,只要肯多花钱,还是可以买得到的。毕竟,在商业逻辑合理的背景下,产品定价无论高低都有其合理性。

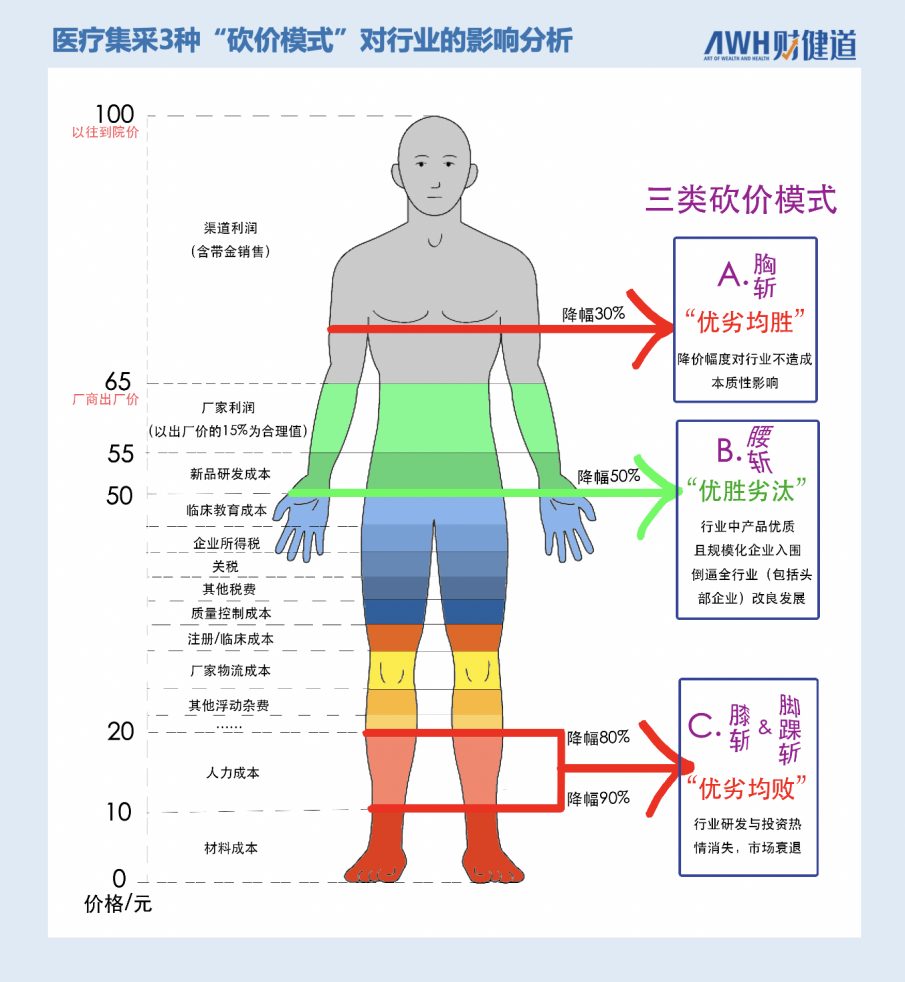

据这位高管介绍,作为一款高科技医疗器械,如果假定集采前一台双腔心脏起搏器的到院价格为100元,则其中35元应为渠道利润(带金销售大概占其一半),65元是厂商出厂价格;出厂价格中,10元为厂家利润(利润以出厂价的15%为合理范围),10元为材料成本,剩下的55元则包括技术、人工、物流等各类其他成本、浮动杂费。

如上图所示,若从100元价格顶部向下砍,大致会产生四种砍法、三类代表性结果:

A.“胸斩”:仅砍掉渠道利润的一部分。这并不会对企业或整个行业产生太大实质性影响。

B.“腰斩”:不仅将渠道利润(灰色利润)清零,还挤掉了企业本身的出厂利润(阳光利润),如此一来,企业就必须考虑在一定程度上降本增效。规模化的优质企业,能够更好地将这一降幅转化为长远收益和增效收益,但品质不够好、规模化程度低的企业就更容易被淘汰出局。

C.“膝斩”或“脚踝斩”:几乎只保留材料、人力成本,甚至仅保留材料成本。此时,无论何种企业,短期内都要顶着亏本压力,以其他产品利润弥补这一亏空;长期来看,企业一定会考虑降薪、裁员以减少人力成本。最终,企业很有可能退出相关集采品种市场甚至整个地区市场。

由A到B的降价过程,可能会使得企业做出良性变革,促使整个行业挤出虚高水分并提高效率;但是,由B到C的压价过程,影响企业的收支平衡,很可会给行业龙头、中等、小微和初创等所有企业“泼冷水”。企业如果看不到市场潜力,那么患者就将最终承担这些损失。

对应江苏省谈判后60%的降幅数据和以往器械集采状况来看,集采的这一刀,可能砍在企业“腰部”左右为好。

但换句话说,如果100元定价中假设有70元是技术、人才和第三方附加服务等不可降成本,就有被保留的必要性。这保护的不仅仅是所谓的外企巨头,更是整个行业的发展生态,尤其是本土心脏起搏器自主研发道路的未来。

事实上,“最低价中标”的现象长期存在于各行业的招标领域,在求量不求质的心态下,工程、设备经常有所谓“劣币驱逐良币”趋势。于是,对这种“最低价中标”的反对声音,当然也不鲜见——2017年5月31日、6月26日,《人民日报》曾连续发文(《质量应是企业立身之本》及《最低价中标,该改改了》)诟病上述现象。

类似情形在医疗健康领域,同样值得关注。除了产品质量或服务质量可能会受到影响之外,如果本土技术尚处于初创时,产品市场价格就被压到研发成本以下,“那么,可能很难找到愿意逆流而上的心脏起搏器自主研发企业了。”这位外资医药企业高管分析道。

患者导向:要求一场缓慢的春风

以患者为核心,是人类医疗的永恒问题。在这一目标导向之下,国家药品及耗材带量采购政策一直在不断试错和探索的过程中。

在心脏起搏器集采方面,现在当然还没有推出一个十全十美的政策。以江苏省为例,2021年6月的二次谈判价格降幅平均达到60%,也就是说,6万元/个的起搏器价格大约降至2万元/个。尽管8个主流产品均入围,但相比2019年的26个品种入围,心脏起搏器的品种丰富程度还是有所下降。

行业权威人士表示,医生、医院是否能够迅速适应这样的变化,或者说各大医院是否在过去两年中有意识地更多使用主流产品,这种方案在临床实际上是否可行?以及,价格降低、心脏起搏器输入量增加的趋势下,现有的医生资源、患者渗透度能否消化相应增量?这些问题,都有待进一步探讨。

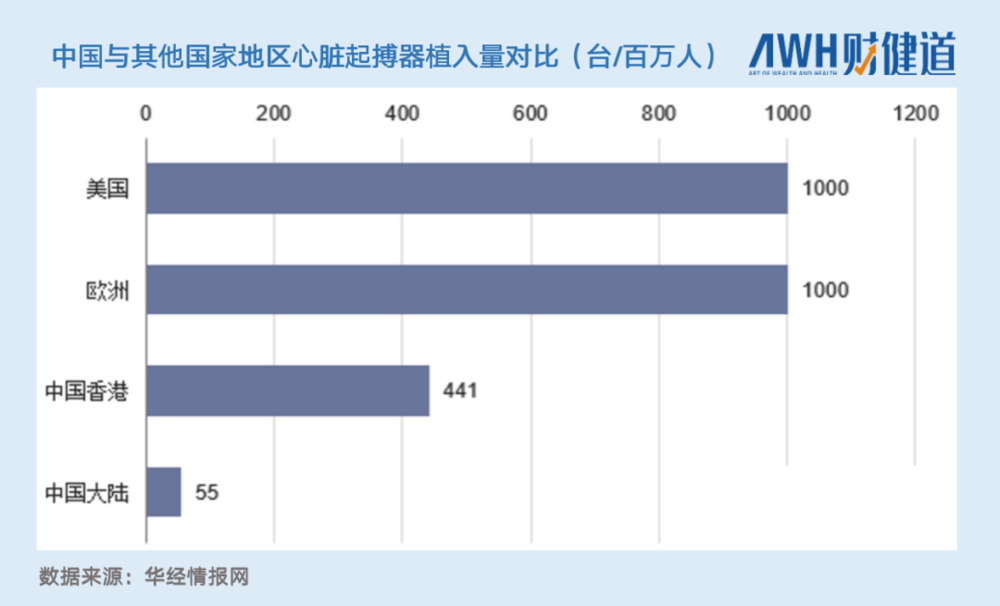

据华经情报网《2021~2026年中国心脏起搏器行业市场全景调研及投资规划建议报告》,我国心脏起搏器的社会渗透率不足10%,每百万人口起搏器植入仅64.9台,远低于美国的800~1000台以及日本的200~400台。

上文中,接受采访的相关外资企业高管表示,一项好的政策不仅要保证行业活性高、医保支付压力变小、医院治疗资源充足,最终还要保证落实到患者/消费者的权利上。前述亚太心律失常学会专家、某三甲医院大内科主任也表示,无论政策和相关企业磨合到什么程度,最终的目标导向,都应是患者利益。

这样的探索,需要政府、学界、医院、企业通力合作才能做到。所谓以量换价或以价换量也好、对某类产品谈判标准的修订也好,最终都是为了让患者享受到更为优质和人性化的医疗服务。

想要造福患者,就需要政策如医生手中的手术刀一样,精确而缓慢地直抵行业病灶、保护健康组织——而医疗行业的集中带量采购,需要一场缓慢的春风。

参考资料

【1】 国家医疗保障局及各省、市、地区医疗保障局官网统计数据及官方文件。

【2】 交汇网:《5万~6万元的心脏起搏器降至2万左右,“前两类都降了六七成,你这款肯定不能只降两三成”》。

【3】 华经情报网:《2021-2026年中国心脏起搏器行业市场全景调研及投资规划建议报告》。

本文来自微信公众号:财健道(ID:ArtofWealthandHealth),作者:严瑞,实习生汉雨棣、张羽岐对本文亦有贡献