扫码打开虎嗅APP

作者:陆胜斌(苏宁金融研究院研究员),题图来自:视觉中国

酵母虽小,却可以点石成金。在我国,面包、馒头、饼干,乃至白酒、火锅底料里都少不了酵母的身影。

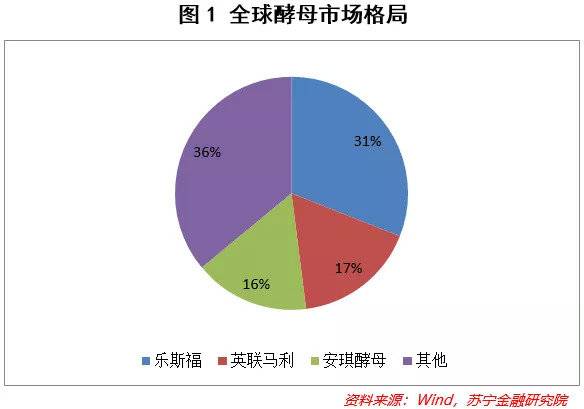

酵母是一种植物单细胞真菌,主要包括面包酵母、酿酒酵母、YE、生物饲料添加等。全球酵母行业发展较为成熟,市场格局相对稳定,全球三大酵母公司分别是法国的乐斯福,英国的英联马利和中国的安琪(见图1)。

一、酵母的竞争格局

酵母兴盛于欧美,全球65%的酵母产能分布在欧美国家,市场开发较为充分,每年的增长率在3%以下,未来的市场蓝海在亚洲和非洲。这两个市场不仅人口众多、而且烘焙市场正茁壮成长,酵母需求仍未充分挖掘。近年来,中国成为全球酵母产能增长最为迅猛的区域,带动了亚太乃至全球酵母产能的快速增长。

酵母的原材料主要是糖蜜,糖蜜是生产白糖的副产品,占酵母生产原材料成本的一半左右,因此糖蜜价格的波动是影响酵母业务盈利能力的重要因素。

近年来,糖蜜价格快速上涨,主要是下游需求大幅增加的缘故。因环保原因,糖蜜目前属于我国禁止进口的商品,因此国内市场处于相对封闭的供需环境下。

虽然酵母的市场规模增速在不断下降,但未来仍有几大看点。

1. 传统领域的深耕

酵母在面食的发酵和烘焙、酿酒中的使用已经有几千年的历史,最早可以追溯到古埃及时代。但中国酵母业的发展才有半个世纪,还非常年轻;在更长的一段时间里,我国还是依靠传统老面发酵、加入泡打粉等方式来制作面食,不仅效率低下,还容易留存致病菌和铝元素。随着对食品健康的越来越重视,酵母的需求将会继续增长。

当前,中国的酵母市场快速发展,在2015年至2019年间,行业市场规模增速均超9%,2020年,中国烘焙行业市场规模达到2358亿元。

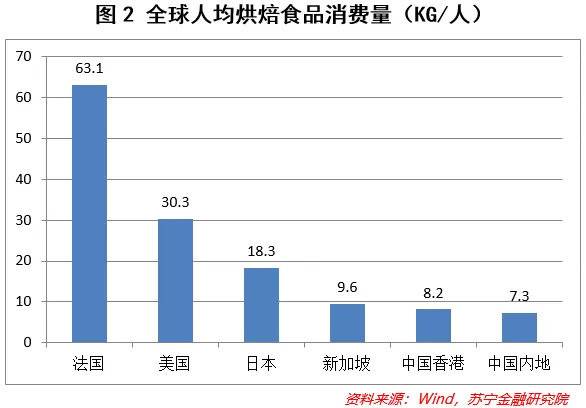

2020年(见图2),我国人均烘焙食品消费量为7.3千克/人,远低于18.7千克/人的世界平均水平。如果说欧美国家因为传统食用面食,与中国饮食差异较大,没有可比性;那与饮食结构相似的地区相比,如日本、新加坡等地,仍有一定差距。随着下游消费的上升,酵母的需求也将迎来增长。

当前酵母的下游需求超过80%都来自于食品厂、大型面包房、馒头店等B端用户,客户黏性较强。疫情期间,国内居民逐步养成了居家烘焙的习惯,家庭用户需求有待进一步释放。

2. 酵母衍生物潜力巨大

酵母富含优质蛋白、氨基酸和维生素,下游应用领域不断扩展。除了传统领域外,还可以用在调味品、医药、营养保健、动物饲料等领域。

从酵母中提取的YE产品是食品调味领域的常见原料,在欧美等发达国家已经非常广泛地运用于食品加工中,占鲜味剂市场份额的30%-40%,而我国当前仅为2%,未来可以实现对味精等调味品的替代,发展前景较好。目前安琪酵母的YE产能约为8万吨,位居世界首位。

3. 反向输出国外

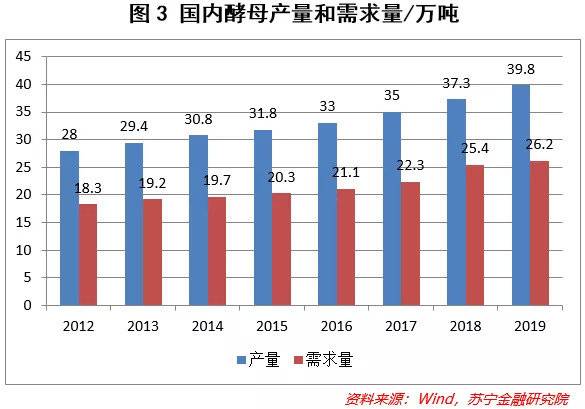

近年来,我国国内的酵母产销量均稳步上升。截至2019年(图3),酵母产量接近40万吨,销量为26万吨,国内需求远低于产量,剩余部分用于出口。

二、国内酵母一哥

国内的酵母一哥非安琪酵母莫属,它的酵母产品在国内市占率达55%,市场地位稳固;在全球范围内也是享有盛誉,全球拥有12个工厂,酵母类产品的总产能超过27万吨,全球总产能为170万吨,安琪的占有率为15%,位居前三。随着新增产能的不断落地,目前大有赶超英联马利成为世界第二的架势。

安琪酵母刚成立时,在国内也是名不见经传。1990年,根据中国市场的特殊需求,安琪开发出适合家庭消费的小袋包装,从而实现快速渗透。

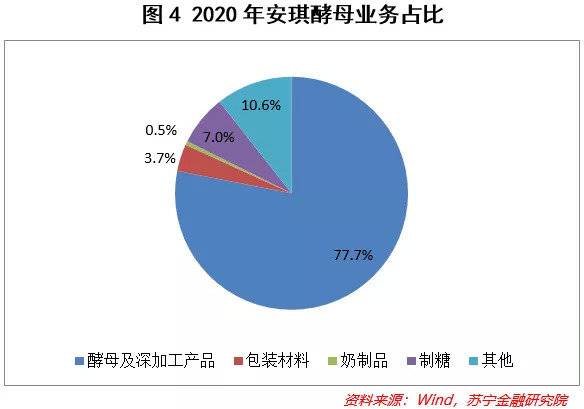

在国内市场站稳脚跟后,公司开启了国际化进程,提出“做国际化、专业化酵母大公司”战略,同时进行多元化布局,触及健康食品配料、营养保健食品等四大方向(见图4)。

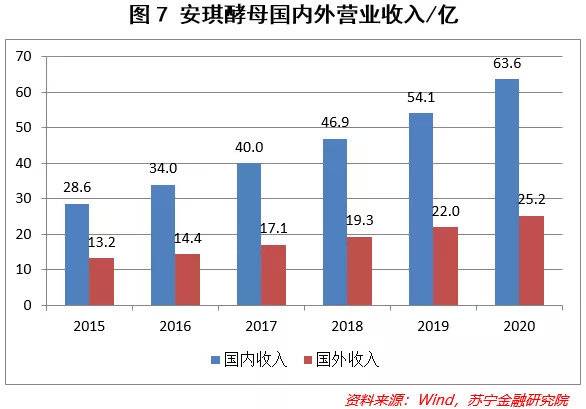

近年来,安琪酵母营业收入稳步增长(见图5),由2015年的42.1亿上升至2020年的89.3亿,年复合增速为16.2%,2021年前三季度同比增长18.2%。与此同时,酵母业务维持较为稳定的盈利能力,近四年来毛利率稳定在40%左右。

随着业务多元化的发展,公司酵母业务的占比逐步下降,由2012年的88%下降至2020年的77.7%。酵母的营收增长来源于量和价的双驱动,其中主要以量增为主,近七年,酵母业务的增速为15%,而同期销量增速为12%。

三、酵母的竞争优势

1. 行业壁垒高

酵母的生产对于资本的需求较高。从生产线到环保设备,需要大量的前期资本投入,且生产线建设周期在1-2年,建成后第一年产能只能上到60%,因此先发优势非常重要,这使得难有新竞争者抢夺市场蛋糕。

酵母的生产还面临着较高的环保费用,2020年,安琪酵母相关费用支出高达4.6亿,占营收的比重高达5%,这对于中小型企业来说是个重担,对新入局者来说是高门槛,因此形成了酵母行业较为垄断的市场格局。

与此同时,安琪酵母具有强大的品牌效应,拥有完善的销售网络,覆盖所有县级以上市场,市场地位难以撼动。

2. 议价能力强

安琪酵母在国内市场独占鳌头(见图6),远高于海外竞争者乐斯福和英联马利。随着市场规模的扩大、行业集中度的提升,龙头企业将进一步巩固市场地位。

与此同时,值得关注的是:酵母的下游客户非常分散,因此议价能力较弱,这也是安琪酵母敢于尝试提价,转嫁上游成本的主要原因。

3. 国际化提升产品影响力

2015年至2020年(见图7),其国内业务复合增长率为17.3%,国外业务增长率为13.7%;2020年海外业务收入占比接近三成。

值得注意的是,为了与传统老牌竞争对手乐斯福和英联马利争夺亚、非市场,安琪酵母在海外市场采取的是低价策略,通过高性价比吸引下沉用户,这使得其海外市场的毛利率(28%)要低于国内(42%)。

四、市场的担忧

1. 上游原材料价格上涨

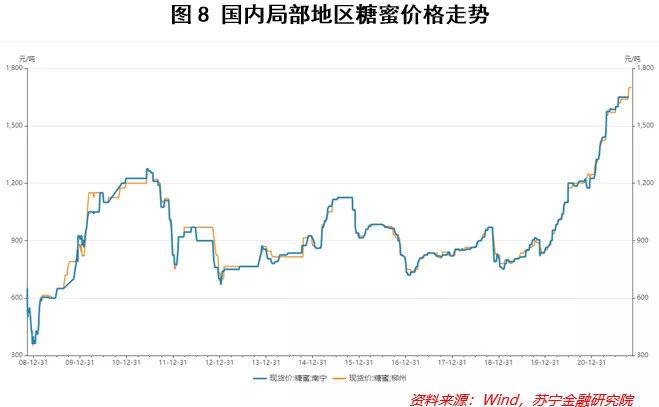

2021 年以来(见图8),糖蜜市场价格由约1200元/吨上行至目前约1650元/吨,三季度的价格同比上升了36%。

上游糖蜜价格快速上涨,使得安琪酵母的成本端承压,从而影响业绩。安琪酵母二季度归母净利润同比下降7.2%,三季度毛利率下滑至24.6%,归母净利润同比下降35.2%(还有部分原因是计提了股权激励费用0.2亿等)。

但酵母在下游客户中的刚性需求较大,而单位发酵产品所使用的酵母量较少,因此下游客户对酵母的价格变动相对不敏感,从而有助于公司向下游传导成本压力。公司已经决定国内大包装干酵母、半干酵母提价30%、鲜酵母提价20%。

为了应对糖蜜价格上涨,安琪酵母也在寻求水解糖等替代原材料。安琪酵母北方工厂对于水解糖的使用工艺已经非常成熟,工艺上可以实现100%的替代,但水解糖成本过高、生产出的酵母品质不比糖蜜,因此替代仍是一个循序渐进的过程。

与此同时,海外的原材料压力并没有国内这么大,埃及糖蜜价格没有上涨,俄罗斯虽有上涨但远不及国内涨幅。

总体来看,糖蜜在供给端变化不大,之所以价格大幅上涨,最主要的原因是玉米。玉米和糖蜜均可以用来生产食用酒精,因此具有替代效应。自疫情以来,玉米价格从1800元/吨涨至最高的2900元/吨,目前回落至2460元/吨,糖蜜价格有望跟随下降。

且随着11月份榨糖季的开始,糖蜜供给将会出现周期性的显著增加,因此糖蜜价格在四季度出现拐点将是大概率事件。

2. 海外业务运输成本上升

上半年,亚洲海运费用上涨1倍,欧洲上涨接近2倍,美洲上涨幅度在4-6倍之间,这对于安琪的海外业务蒙上了阴影。

但是,这也仅仅是短期的坎坷。从安琪海外拓展的思路来看,在市场当地建设酵母厂是主要方式,近两年因疫情影响所有搁置,但随着疫情边际影响的减弱,海外布局仍将继续,供应链不畅的影响也会逐渐消失,运输成本上升只能算是短期障碍。

3. 销售毛利率不断下滑

近年来,安琪酵母的销售毛利率由2017年的37.6%下降至2021年三季度的29.6%。公司也已经关注到这样的情况,除了在原材料和销售价格端采取措施外,公司还调整了短期的发展策略:放弃低毛利、负毛利产品,从而加大高附加值产品的生产。

但是,放弃这些产品,让投资者担忧是不是放弃了一部分的国内市场,从而有可能丧失垄断地位,这确实不是杞人忧天。

本文由“苏宁金融研究院”原创,作者:陆胜斌