扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,题图来自:视觉中国

勿以辩说为必然,承接昨天一位朋友的留言,我们用铜来看看货币当局有些时候是多么一厢情愿。

就像大家觉得只要疫情结束,消费就会复苏一样,还有一种看法,叫做大宗商品价格足够高,大家就会乖乖开始增加自己的供给,然后踊跃投资去开矿。

这就很像赵恬的纸上谈兵,理论上说都是对的,但实际生活中,只要稍微做一做草根调研,你就会发现,根本不是这么一回事。

为什么呢?因为不合算。

我们假定来玩一个大富翁游戏。你现在手里面有10个亿美金,这个时候,你拥有配置一切资产的能力。

然后假定你决定说,我要拯救这个供需不平衡的铜矿市场。我们来看看你到底做了个怎么头疼的投资。

这生意不是永续的。

如果你10个亿美金,你去买了一个消费品企业。消费品,和大宗商品的本质区别在于消费品是存在品牌溢价的,海天的酱油可能就是比加加酱油好吃。或者你口味和我相反,那么反过来你会为加加酱油支付溢价。

但大宗商品毫无溢价,刚果的铜和中国的铜都是同一个价格。你也没法做出品牌,这么多年也没有哪个铜矿公司说自己的铜可以卖出更高价格。所以这带来一个问题,本质上所有的矿业公司,都只能做两个事情:

干一把就走

不停探明新矿山

再牛的矿山也有挖完的时候,挖完了你就gg了。所以你要么就做好这辈子只挖这一个矿的打算,要么你就不停去找新矿山。

这个生意一看就不是个好生意,任何无法产生护城河的生意做起来都很苦。比方说建筑公司。张三盖房子和李四盖房子都是盖房子,所以张三李四都赚不到钱。

所以第一点,你很苦逼,你可能干了20年,最后发现竹篮打水一场空,赚了垛钱就走了。

干一把就走?

如果说赚一把就走比较轻松,长期劳动很辛苦,那么赚一笔就走,赚钱么?

过去50年,铜牛市了26年左右,熊市了23年左右,牛市中价格总共涨了:

12美元/磅,熊市中价格总共跌了11.04美元/磅。这说起来真是心酸,你50年如果拿着不动做价值投资,总共赚了不到1美元/磅。你过去50年要是拿着美股,那就不是几倍的问题了。所以这生意也不适合长期投资。而你做短期投资,你必须在熊市的时候投资才能赚钱,因为又二分之一的机会他是熊市,你只能在熊市的末尾投资才能赚钱,现在是大宗的熊市么?

那长期拿着不赚钱,还要费神,大部分人肯定就是干一把就走。

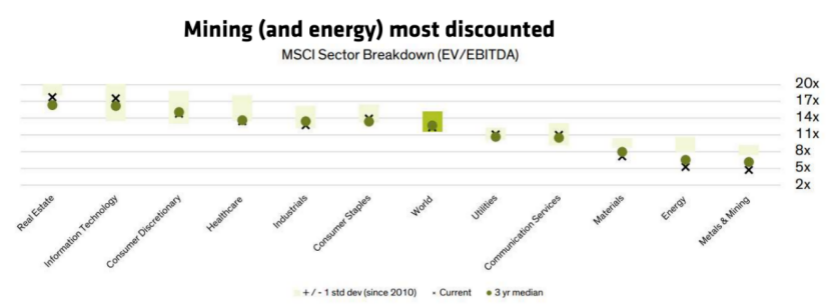

然后好玩的事情就来了。你要干一把就走的话,你有两个来钱的方法,在商品本身上赚钱,在股票上赚钱。你买一个公司,即便自己不赚钱,也可以在市场上割韭菜。但尴尬的地方在于,有色公司估值巨低,所以你如果要炒概念,最不应该买的就是有色公司:

有色公司用EV/EBITDA来算估值最没有吸引力。

炒股价没意思,那只能在商品价格上面赚一把走了。那么我问你,铜的生产成本1.5美元一磅,现在价格4美元一磅。你如果想在商品价格上赚一笔,你会现在去买么?

反过来说,现在铜价4~5块钱,央行受不了,希望你开矿增加供给,但实际上如果你开矿,你要铜矿涨到比5块钱更高才能赚钱。等于是,央行希望你开矿降低通胀,但只有通胀走高你才能赚钱。

那有没有慈善家?

会有读者朋友说,1.5美元成本,现在价格4美元,那即便价格不涨,我就赚经常性现金流也可以啊?理论上说是可以的,但还是那个问题,大宗商品没有溢价,你能赚这个钱别人也可以,然后大家都去赚这个钱,供给就多了价格就跌了。

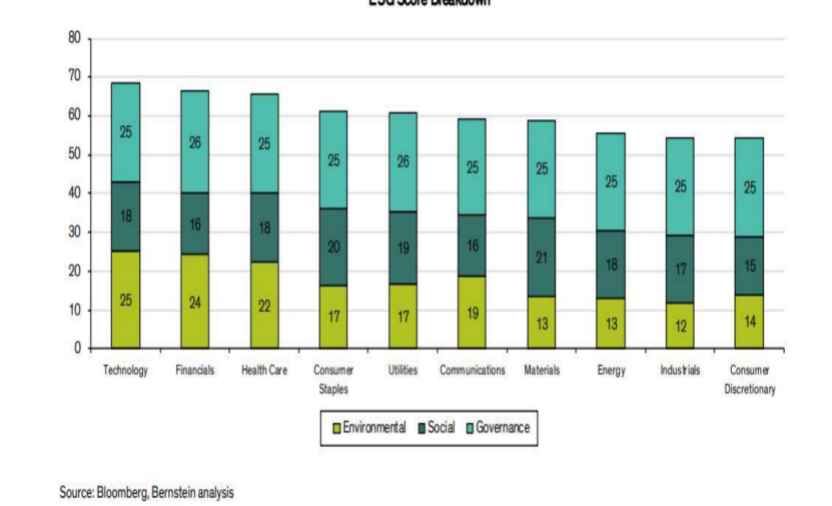

而且最搞笑的是,由于ESG的存在,大宗商品投资本身是不被鼓励的。

原材料的环保得分非常低。

那我们总结一下,如果你是一个大佬你要去投资矿山,你会发现:

第一, 这生意没有护城河,做起来特别难,除非你自己是地质专业的,但这个门槛太高了。

第二, 这生意长期是枯竭的,矿山挖着挖着就没了,你要么继续无尽轮回,要么干一把就走。

第三, 干一把就走的话,在资本市场他不受待见。

第四, 干一把就走的话,价格目前也不支持,太高了没法继续涨。

第五, 如果你就准备用现在的价格去赚价差,首先这很蠢,没有人会投资一个没有涨价预期的东西,图啥?另一方面,由于这东西没有护城河,你能投资说明别人也可以。最后又是价格下跌,而且你还违反了ESG。

那你投资矿山是不是吃饱了撑了?

所以过去几年矿山投资巨少,我现在就很想知道,如果过去几年,大宗商品价格低的时候,他们都没投资矿山,在大宗商品价格这么高的时候,你怎么忽悠这些内行去投资呢?

那你说忽悠外行,外行第一个一看ESG就不干了。

所以我的结论很简单,靠市场自发增加供给,把大宗商品价格打下来,是个不可能完成的任务,联储用这个加息去刺穿泡沫的做法是非常正确的。

我自己脑海中,将来大宗商品价格供给要走高只有三种可能:

大家预期通胀还会继续上升,新手和老手一起投资

联储把大宗商品价格短期干下来,然后老手在这里投资进去

取消ESG的限制,忽悠新手去在高价投资一把矿山

我自己觉得,简单因为一个价格上涨供给就会增加,这么一个教科书的观点,拿到现实里面去鼓励一群在过去20年,享受10%~15%年化股票回报率的投资者,去投资一个长期市盈率不到10倍,ROE不到15%,周期性明显,50年里面23年不赚钱甚至要亏钱的东西。真的是天方夜谭。

虽然联储这个加息遏制需求压制通胀是个看起来很蠢的办法,过去近十次加息中只有一次软着陆成功。但如果你看看供给端的问题。你会发现这可能是唯一的办法了。

实话说,我真的觉得在一个全球化的顶点,搞环保有点太傲慢了,中国和欧洲还有一个降低能源依存度的逻辑。我是真的不清楚美国搞环保图什么……

从2016年开始,很多资本就不再投资重资产行业,铁和煤都是。然后发现自己算错了之后开始找补。总以为自己一声令下所有人就会乖乖跟着走。至少要赚钱吧,政策不确定性那么大,3年一个周期,很多矿山建设期就要三年,现在干进去可能三年后就没了。

如果我是个矿山老板,我现在肯定就两个计划:

如果商品价格跌下来,加capex

如果商品价格不跌下来,先把利润赚足,然后用利润去做投资,亏完拉倒

现在联储想走第一个路线,那大家就都拿着现金呗。反之不着急。

所以纸上谈兵是真的害人。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望