扫码打开虎嗅APP

本文来自微信公众号:家办新智点 (ID:foinsight),作者:以琳家办,头图来自:视觉中国

疫情之下,VC加速分化。

作为LP,家族办公室应如何筛选优质GP?如何精准捕捉能够创造高回报的基金?

本文,以琳家办重点剖析了创造了3倍以上回报的六支基金,并归纳总结了其八大共同特性,描绘了一幅优质GP的画像,希望对你有所启发。

只有20%的基金是赚钱的

10年是股权基金一个生命周期。目前以琳家办投资的很多基金,已经进入了清算期或退出期。近期我们复盘了所投基金的业绩,归纳总结了业绩好的基金的共性,为自己未来投资作为参考和指引。

由于积累的基金数量比较多,本次复盘我们可以从数据角度进行一些分析。从结果来看,好基金存在一定共性。

在我们投资覆盖的38支基金中,考虑到分析的有效性,我们剔除了2018年后成立的基金,因此最终分析的基金数量是30支。

从这30支基金的业绩结果来看,截止目前账面回报超过3倍的基金共有6支,占比20%;回报倍数在2-3倍的基金有15支,占比50%;回报倍数在1-2倍有8支,占比27%;回报倍数低于1倍有1支,占比3%。

这一数据与欧美GP统计数据相似,即前20%的基金是赚钱的,大约50%的基金不怎么赚钱,剩余30%的基金则处于亏钱的状态。

优质GP的八大要点

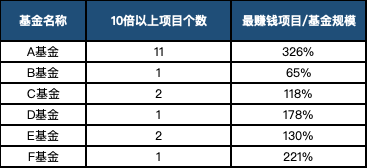

以下是账面回报超过3倍的6支基金的概况,也是本次复盘重点分析的对象。

通过分析以上6支基金,我们发现以下八大值得重点关注的地方:

一,这6支基金都属于First Fund(指GP发行的一期和二期基金),其中一期有4支,占比67%;二期占比2支,占比33%。

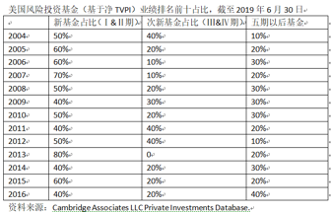

国外知名研究机构Cambridge Associates曾研究表示,美国风险投资基金中基金的First Fund的业绩通常要好于后发行的几期基金。其核心原因在于First Fund处于GP的创业期,具有很强的内在驱动力把基金业绩做好,否则就无法募集第二期基金,因此必须孤注一掷。

此外,能创业的GP至少在某些方面具有一定的能量,比如有些是项目资源,有些是产业资源等;处于创业阶段的基金,执行效率、决策机制十分高效灵活,因此只要团队不错的背景下,这些First Fund的业绩从概率上能跑出比较好的业绩。

二,这6支基金都是早期投资基金,其中4支是天使,另外2支是VC阶段。

只有早期投资才会有几十倍,上百倍的回报可能性,而后期PE投资通常是比较成熟的阶段,这时投资主要衡量的是财务指标和上市成功率,因此回报相比早期投资不那么高,但风险也会低很多。

国内的PE投资很多是投Pre-IPO阶段,这是由于国内证券市场发展的不成熟,在2015年之前一直存在很大的一二级市场套利机会。随着注册制的放开,上市门槛的降低、透明化和标准化,企业上市不再是一个稀缺机会,这大大压缩了一二级市场的套利空间。因此,近几年会看到很多上市公司破发,后面进入的几轮投资机构都存在浮亏的现象。

据投中统计2022年一季度,A股共有86只新股上市,其中20只首日破发,占比23%。如果考虑上市之后的累计跌幅,那么2022年已有38只出现破发,占比达到45%。这两年“新股神话破灭”已经喊了很多遍,如今总算成真了。

多年投资下来,我们也深刻体会到股权投资的高风险特性。作为LP投资VC基金,应该要做好心理准备和规划。

《黑天鹅》的作者塔勒布在《反脆弱》中提到,“你可以把一小部分的资金放在如果极小事件发生就会受益的机会里,虽然大多数情况下,这些资金会亏掉,但因为资金小,所以伤害并不大。可是,一旦发生偶然的意外,你就会得到极大的好处。”

三,这6支基金的规模都不大,最大的一支是6亿,最小的是2000万。

投资行业中一个真相是,好业绩会带来更大的管理规模,然后到了某个临界点,更多的资金进入会导致较差的投资表现。

当GP业绩好了后,募资规模扩大,但此后随着市场变化、策略等原因,可能投不出去或投不到这么多好项目,但不出手又需要承受很大压力,一急躁就容易“翻船”。

当一个项目可投可不投的时候,钱多了就会投。但经验告诉我们,这种项目如果投出去了,80%的表现都很鸡肋。此外,基金投资的项目多了后,一旦管理能力没跟上,也会对业绩造成很大的影响。

我们可以用常识来思考下,1亿规模基金如果是3倍回报,需要拿回来3亿的钱,但如果是10亿基金规模,同样是3倍的回报,就需要拿回来30亿的钱。作为LP在投这个基金前,建议看看这个GP过往最亮眼的几个项目拿回来了多少钱,再比对下当下的基金规模,心里应该会有个数。

现在,我们现在把资管公司分为两类,一类是“匠人”,一类是“工厂”: “匠人”的资产规模更小,但是更加劳动密集,基金经理的技能更高,业绩也更好;“工厂”则可以以较低的成本管理巨大的规模,但是很难有非常出色的投资表现。

四,这6支基金的资金使用率都比较高,最低87%,最高为93%。

资金使用率是指投资金额/基金实缴规模。资金使用率越高,说明GP的信义责任越高,即GP有没把LP的钱当做自己的钱去省着花、更高效去花。

我们看到过行业中有LP投了100,但最终投到项目中的只有80,剩下20都被GP的管理费和其他各种名目给花掉了,这对LP的资金使用率来说太低了,对业绩影响也会非常大。

之前在一本书中看到一个假设,如果投资1万美元,在40年后截止,预计每年回报7%。在没有收费和税收情况下,40年内我们将获得149744美元;如果收取5%初始费用(500美元),然后每年再收取2%费用,最后数字是63877美元,比原来少了85000美元;把它换一个基金,被一个初始费用1%,年费2%基金所吸引,40年后拿回66567万美元;如果是一个初始费用1%,年费为0.5%基金,40年后可以得到121369美元。因此,最初的收费很重要,但是年度收费则堪称关键。

五,这6支基金的续轮率都比较高,最低为57%,最高为72%。

续轮率这一指标对早期投资筛选GP具有比较大的参考作用。续轮率越高,说明项目后面接盘的机构越多,项目拿到钱了,那后面发展存活的概率就越大,跑出来的机会也就更高。续轮率越高,也说明了接盘的后面机构对早期GP的投资能力的一种认可。因此,续轮率这一指标在我们尽调筛选GP的时候,特别是投早期阶段的VC时候是重点分析的一个数据。

六,这6支基金都有10倍以上的项目,最少1个,最多一支基金有11个。

通过分析,除了B基金外,其他5支基金至少有一个项目实现了“本垒打”,即通过1个项目拿回来了基金本金并还赚取了额外收益。对于早期投资而言,本垒打非常重要。本垒打是指一个基金投中一个能拿回一个基金本金的项目,如果投不中,那这个基金业绩大概率是不会好的。

“风投女王”徐新在前不久的南大校友访谈中提到,一个基金90%的收益基本都来自投资组合中前3个项目。

七,这6支基金中,大部分基金投的项目数量都不是很多。其中,最多的是A基金,作为一支天使基金,投了有70个项目,最少的只有9个项目。

从投资组合数量和回报的关系角度,数量越多,虽然降低了风险,但同时也降低了回报。

从我们过往经验来看,一个基金比较舒服的项目数量在15-25个项目左右。投资项目数量太少了,风险会比较高,毕竟早期投资的失败率很高。数量太多,那又太分散了,对回报影响会比较大。当然这也要结合基金规模、GP策略、团队管理能力等因素综合考量。

八,这6支基金中,多数GP出资比例远高于市场平均水平。愿意高比例出资的GP一是相信自己的投资能力,二是确实相信股权投资能赚钱,三是与LP利益更能保持一致。

五大共性

以上是从数据方面做的一些分析,从GP层面,我们也发现创造账面回报超过3倍的六支基金存在五大共性:

1. 独立思考,保持专注

这些GP都比较专注,多数是在赛道冷门的时候就开始布局。除了2支投资TMT外,其他4支都是专注于投资细分领域。

比如B基金专注创新药领域,在2015年,敢投这一领域的基金非常少。现在创新药则是大家公认的大赛道,很多钱投进去,香港和科创板也为创新药企提供了未盈利也可以上市的退出通道,因此目前正是B基金退出收获的好时机。

D基金是硬科技,在2015年专注投资硬科技赛道的基金非常少。2018年中美贸易摩擦是个转折点,D基金也是科创板推出的直接受益者;E基金是医疗和科技结合的领域;F基金是专注企业服务,这一领域也是近两年开始火起来的,当前也正是F基金退出的好时机。

这些基金成立时间集中在2014-2017年,当时正值国家鼓励双创,TMT行业大火的时期。在那时,这些基金敢于投资一些偏冷门的赛道,并专注某个细分领域持续耕耘,现在回过头看业绩都还不错。

股权投资是个长周期行业,当下做出的投资,最少要5-10年后才能产出结果。因此,GP保持独立思考,不跟风非常重要。国内投半导体领域的华登坐了10年冷板凳,但自从2018年贸易摩擦后,特别是在2019年科创板推出后,一跃成为明星基金。

此前,有篇文章指出某GP做决策就看这个项目是否有知名机构领投,如果有就跟着投,如果没有就不投。LP投了这种基金,意义不大。

2. 不盲目迷信榜单和基金品牌

这6支基金的GP,除了一支目前是行业内的知名机构,其他都是不知名二三线,有些甚至是三四线的GP。这给我们启示是,在筛选GP的时候不必盲目追求各种榜单或白马品牌。

投GP本质是投人,如果人靠谱、专业性又高,策略逻辑清晰,且团队整体背景不错,哪怕是新机构也可以投资。

3. 硬科技时代,具备产业背景的GP更受青睐

以上6支基金中,GP团队背景中有50%是产业背景出身,而且在产业呆了至少5年时间以上,之后再去做投资。其中,有2支基金的管理人是创业者背景出身,创业成功后把公司卖了后开始做天使投资。

目前我和一些家办、母基金朋友交流后感受到,在当下偏硬科技的投资大环境下,有产业背景的GP会更受大家青睐。

因为硬科技投资是非常专业的事,产业资源非常重要,特别是对一些初创期公司,资金不是最重要的,更重要的是帮他们找到落地场景、打造标杆客户,以此来一步步打开市场。

创业者背景出身的基金管理人由于自身经历过创业过程,所以对创始人更能感同身受,具有共同语言,也能传授企业发展过程中哪些坑可以避免,这些对创业者来说都是宝贵的经验。

4. 这6支基金的GP核心团队年龄普遍在35-45岁之间

君盛投资执行事务合伙人李昊曾说,VC机构是有生命周期的,它强烈依赖于明星个人,通常不超过25年——15年的爬坡+10年的品牌消耗。这个周期是以人的人生阶段精力变化为基础的,绝大多数情况下,不以人的意志为转移。因此,35-45岁这一年龄段是拼搏事业的黄金年龄。在这一阶段,基金管理人有了一定的积累,如产业、人脉、资源、经验等,身体方面也处于当打之年。

做投资是个体力活,需要到处看项目,出差是家常便饭,年轻还是有一定优势的。记得和一个LP朋友聊天,他提到LP选GP就像“吃鱼”,要吃“最有肉的那一段”,选GP就要选最黄金的那个时间段。

5. To B VS To C

To B行业死亡率很低,通过下表可以看出,C基金和F基金死亡率为零,TMT的最高分别是29%和39%,医疗处于20%-30%的区间。

To C项目优点是爆发力强、成长快、容易长的很大,上市也快。比如拼多多3年上市,这在To B领域几乎很难实现。但To C项目缺点是死亡率很高,每年创业公司死亡榜单上基本上大部分都是To C项目。To B项目虽然成长慢,但一旦跨过某个阶段后基本不太会死掉,就算不融资也能活下去,但后面如果无法上市,退出会是个潜在问题。

因此,从资产配置角度,这两者都应该投,但需结合LP风险承受能力,其中求稳健的可以多配置To B策略基金,对风险有一定承受能力的可配置一些To C策略的基金。

综上所述,在筛选基金方面,我们总结了一些GP的画像:

1. First fund优先

2. 基金规模适度

3. GP团队要有产业背景

4. 偏好核心团队年龄在35-45岁

5. 专注在某一些细方领域

6. 不追风口,独立思考,敢于逆势投资

7. 投资阶段偏早期为主

8. 投资领域偏To B方向

9. GP出资比例高

王国维谈人生的三境界:第一重,“昨夜西风凋碧树。独上高楼,望尽天涯路”。第二重,“衣带渐宽终不悔,为伊消得人憔悴”。第三重,“众里寻他千百度,蓦然回首,那人却在灯火阑珊处”。

作为10年的老LP,回首过往我们在投资GP时也同样经历了三个阶段——从刚开始的追逐白马基金,到寻求黑马基金,再到现在的不论白马、黑马、斑马,能投出好业绩、人靠谱的基金都是我们要找的好GP。

本文来自微信公众号:家办新智点 (ID:foinsight),作者:以琳家办