扫码打开虎嗅APP

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,原文标题:《被查?一口气搞懂啥是老鼠仓!》,头图来自:视觉中国

硕鼠硕鼠,无食我黍!

近期,传闻有公募基金经理通过场外期权做老鼠仓被查,引起轩然大波。

但传闻终究是传闻,目前还没得到证实。

老鼠仓(Rat Trading)是一种损害他人利益为手段的非法行为,仓是指股票仓位。

一般是这样操作的:首先,不法分子用自己个人的资金购买某类股票,在低位建仓。

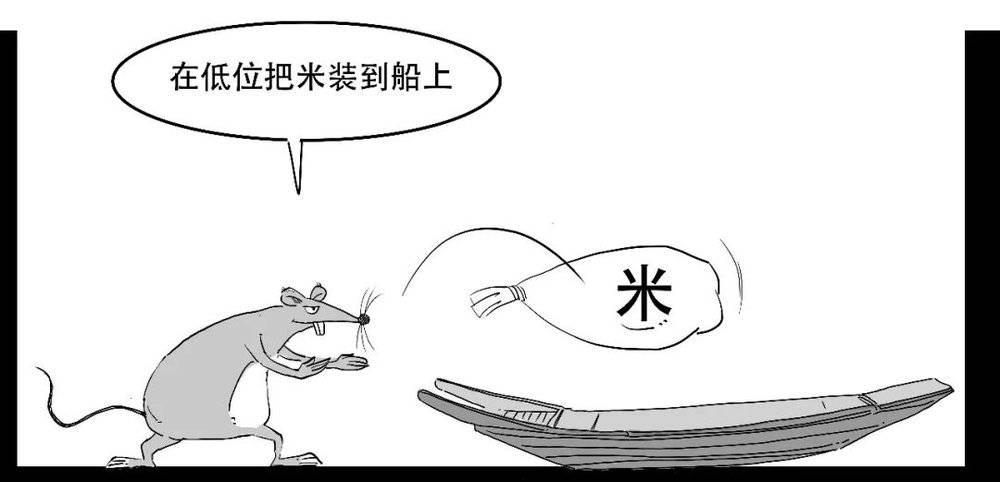

然后,利用公有资金拉升该股票的股价。

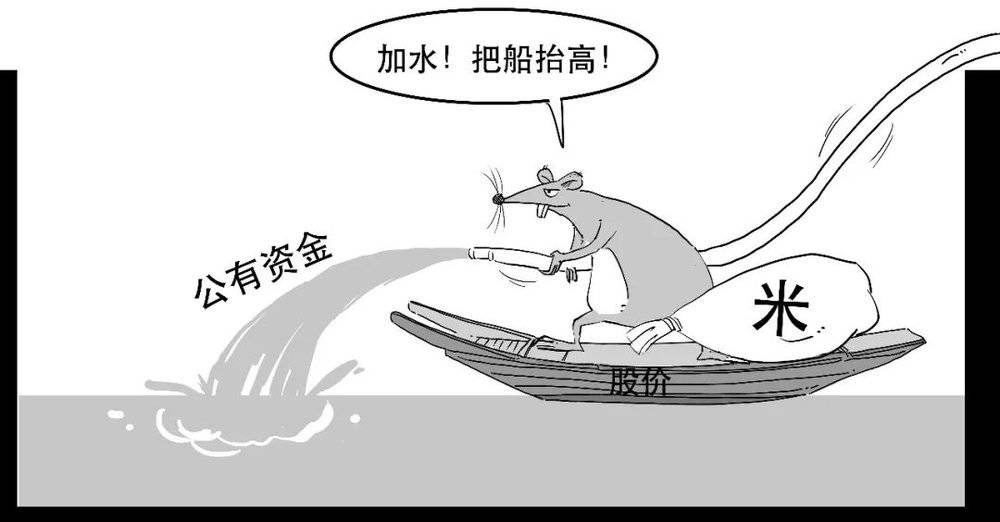

等到股价到高位后,不法分子把个人买入的股票抛出,攫取巨额利润。

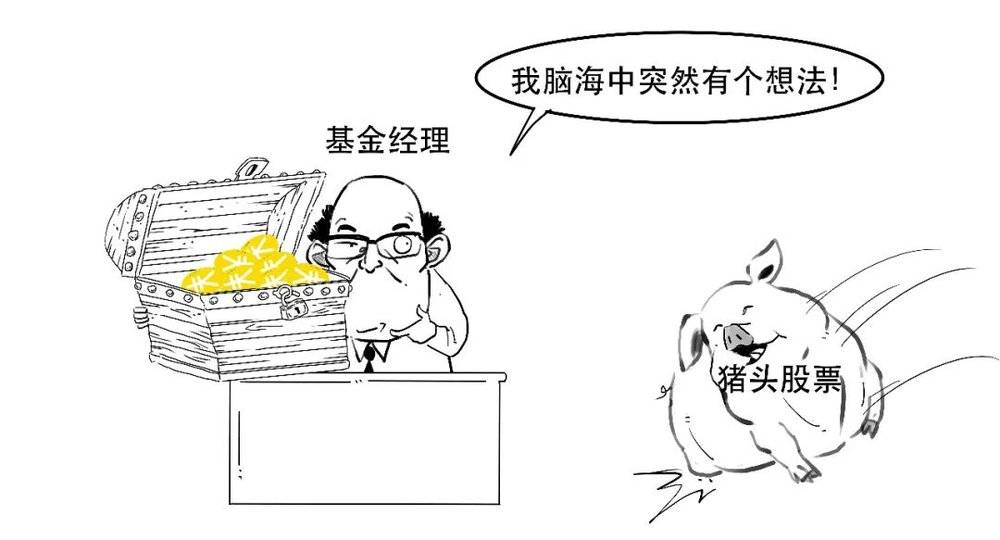

如果套用到基金经理身上,就是先用自己的钱低价买入证券,再用基金的钱投资该证券,拉升价格。然后卖出个人手头持有的证券后获利。

这种行为一直是监管严打的对象。

而这次传闻中是升级版的老鼠仓,采用的是场外期权。

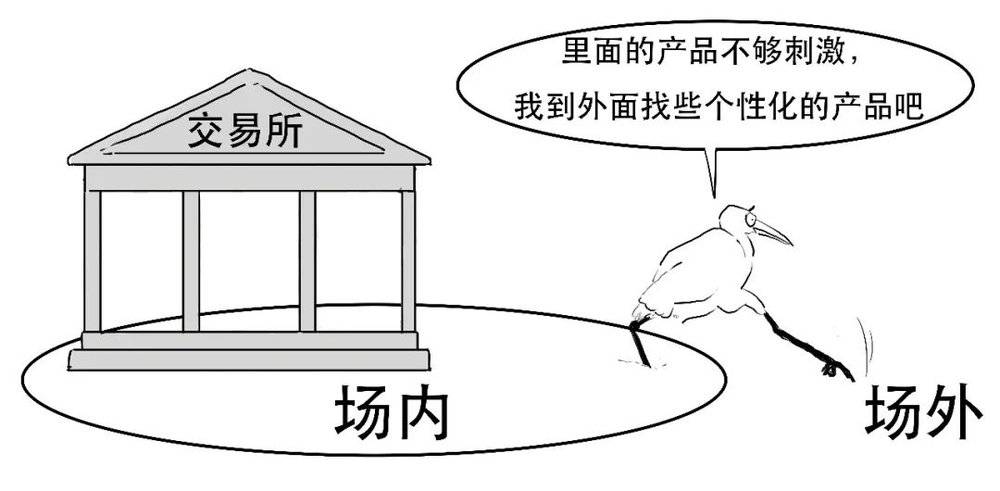

这里的“场”指的是证券交易所这个“场所”,比如上海证券交易所、中国金融期货交易所等。

场也确实可以分为场内和场外。

在这些场所内交易就是场内交易,一般场内采用标准化的合约,要求比较严格。

而场外交易,是指不在证券交易所内集中交易的,合约是通过买卖双方私下定制的。

因而,场外期权(Over the Counter Options)就是指不在证券交易所内进行的,非标准化的一种期权合约交易。

期权,是一类金融衍生工具,这里的权是指一种“权利”。

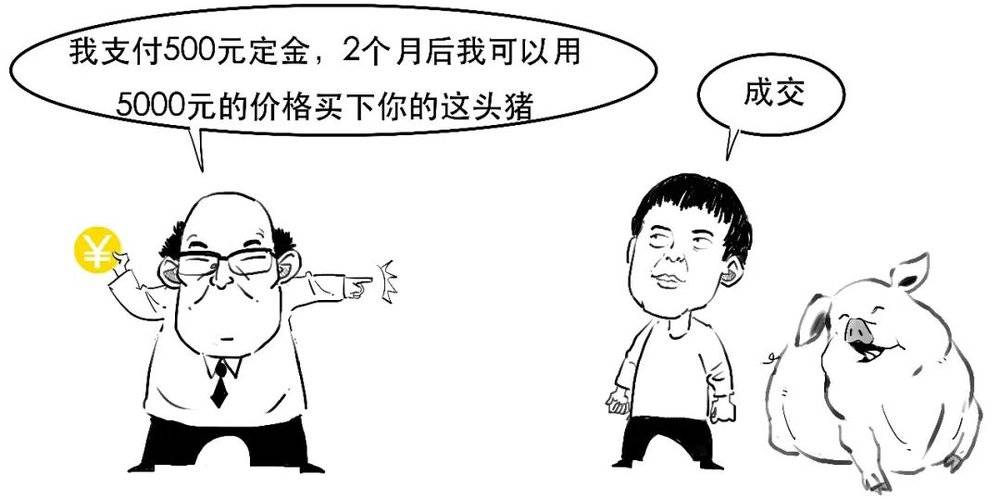

我们举个例子。老王看中隔壁邻居家的一头猪,但又不想马上买下,于是老王和邻居商议:

假设2个月后,老王反悔不想买猪了,那么定金就归邻居所有,作为老王失信的惩罚。

如果2个月后老王决定买猪,则不管猪的市场价格是多少,邻居都要以5000元的价格把猪卖给老王。

上面这个过程,本质上就是最简单的期权交易。

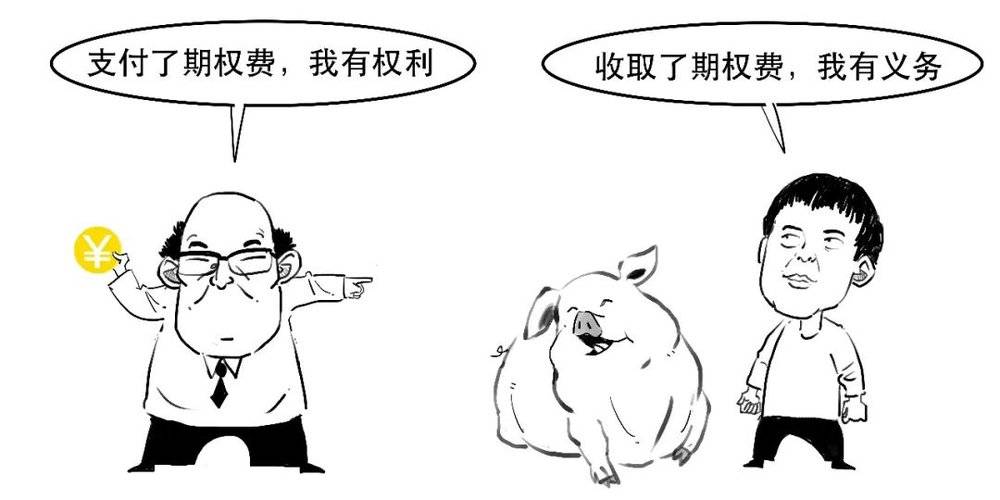

老王属于期权的买方,拥有选择未来是否买猪的权利,为获此权利,老王付出了500元的定金,这个定金就是期权费。邻居属于期权的卖方,收了期权费,就有在未来履行卖猪的义务。而猪就相当于证券。

在这里,老王作为权利的买方,有权利在未来以固定价格从邻居买入猪,这是一份看涨期权。

反之,如果老王认为未来猪的价格会跌,于是和邻居签署一份协议,在未来有权利以固定价格卖猪给邻居,这就是一份看跌期权。

而所谓场外期权,就是期权不是在证券交易所内进行的,期权条款不受交易所的限制,可以根据买卖双方的需要自行制定相应条款。

也正因为如此,与场内期权相比,场外期权会存在较大的信用风险。

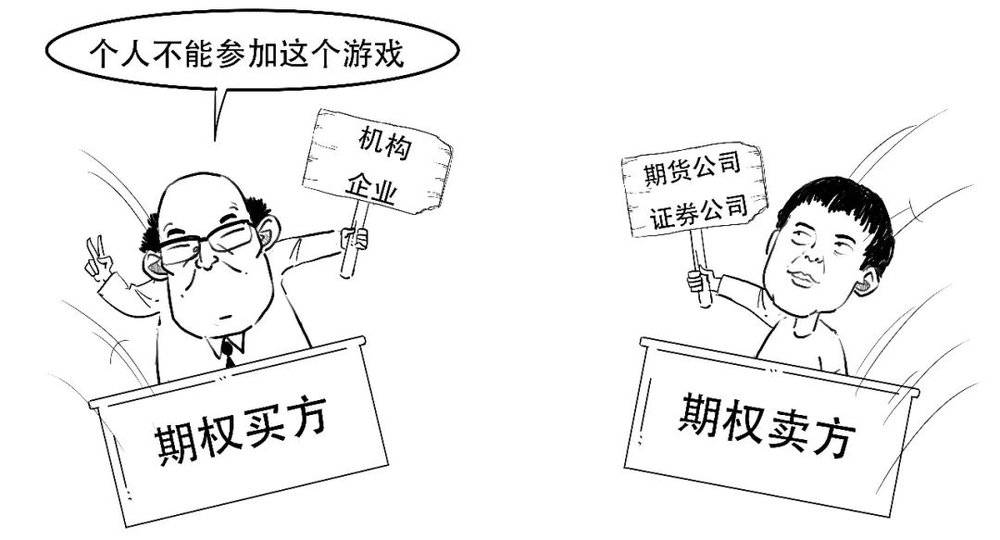

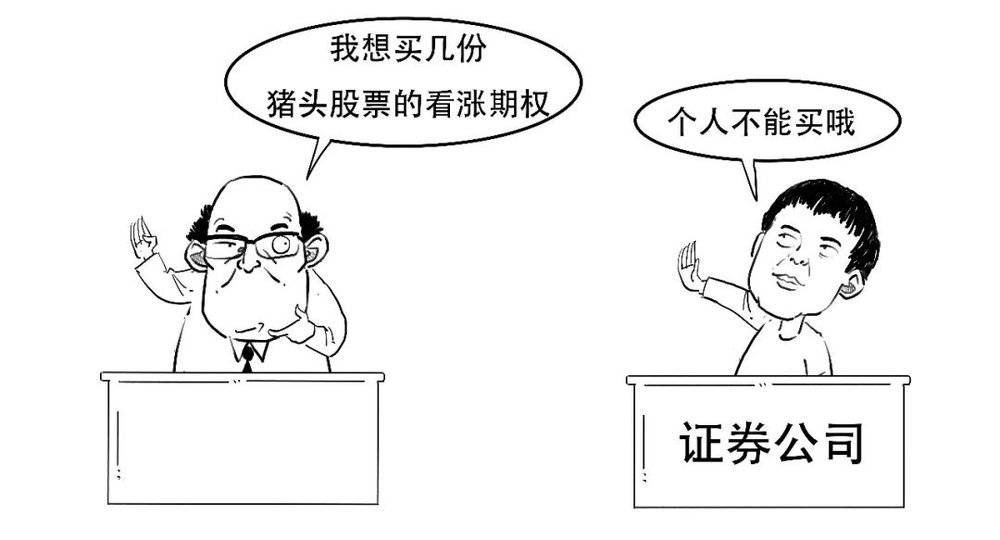

因此个人是不能直接参与场外期权交易,一般只有风控能力较强的机构和企业客户才能参与。

下面我们看看是如何通过场外期权来做老鼠仓的。

假设老王是一名基金经理。

老王先来到场外市场,准备买点场外期权。

基金经理作为个人是不能购买场外期权的,所以可能通过私募等机构来购买。

假设老王和证券公司约定,2个月以后可以用5000元的价格从证券公司处购买猪头股票。下面老王就要开始骚操作了:

而同时,虽然证券公司卖出期权获得期权费,但也不愿意承担一旦猪头股票大幅上涨导致的风险,所以证券公司会买入相应数量的猪头股票。

对证券公司而言,买入股票对冲风险,也是需要支付成本。

因此证券公司在卖出期权能否赚钱,就取决于:

证券公司会对期权费大小进行测算,控制对冲成本,确保能获得盈利。

但不管怎么说,随着证券公司买入猪头股票,会进一步推升股价。

随着股价的暴涨,又吸引了大批散户。

散户们跟进,股价又是一波上涨。

假设2个月后,到了场外期权约定的时间,猪头股票已经到了50000元,于是老王开始收网了。

通过抛售低价买入的猪头股票,老王就会赚得盆满钵满。

但留给散户和基民的,可能就是一地鸡毛、血本无归。

这种升级版老鼠仓操作,只是理论上行的通。这类行为一旦暴露,基金经理就会身败名裂,甚至身陷囹圄。

不管怎么说,传闻还未被证实,害群之马也毕竟是少数。

从长期看,一般公募基金还是能为投资者获得很不错的收益。

好了,今天就说到这吧。

老规矩,以下为彩蛋时间:

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生