扫码打开虎嗅APP

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:陈肖,原文标题:《煤炭,周期之王》

今天又是股市低迷的一天,你是抄底,还是躺平?

无论哪种,相信很多股民胸中都有一股难抒的闷气。

钝刀割肉行情,最是打击信心。

举目四顾,当下的A港股行情如烂泥,如槁木败灰,虽然今天指数堪堪收红,但除了能源和部分利好政策刺激的基建大涨外,其余行业几乎伏倒一片。给予厚望的大消费全线跌倒、科技、医药继续选择躺平,更别说其他不温不火的板块。

回顾这短时间的分化行情,不经意间才发现,原来这两年煤炭能源早已涨得不成样,甚至比光伏锂电还要成长。

这一切,源自其底层逻辑发生了新的变化。本文不是喊话去追,只是觉得非常有必要去扒一扒为何在新能源概念大行其道的背景下,传统的煤炭为何能如此强势,未来预期又会如何。

一、周期之王

今天的A股行情,妥妥是光伏锂电研究员要给煤炭老大哥递茶水行情。

燃气、煤炭板块贡献了最多的涨停数量,几乎独力撑起了A股的脸面。

周末,由俄罗斯输送欧洲极为关键的通道“北溪-1”号天然气管道最终被宣布要无限期关闭,这一消息再次刺激欧洲对接下来即将要进入冬季的能源供应担忧激增。

尽管上周的国际石油和天然气价格出现大跌,但实际上这是因为当时欧盟打算出台激进措施从交易层面限制价格上涨,以及德国天然气存储量增长快于预期让市场有能源危机缓和的假象所致。

“北溪-1”的关停最终把这些假象拉回了现实,国际上对欧洲冬季能源供需失衡导致价格上涨的预期依然高涨。

国内的油气煤炭等传统能源产业链概念股因此也涨声一片,其中有些是直接受益于能源价格预期上涨,有些是电煤需求的激增,还有些是直接受益于对欧出口能源的炒作。

但这只是短期因素的再刺激。事实上,这两年来,煤炭概念就一直是A股堪比光伏锂电的超级景气板块,甚至有时候还强过后者,只是市场更多的关注点在于后者。

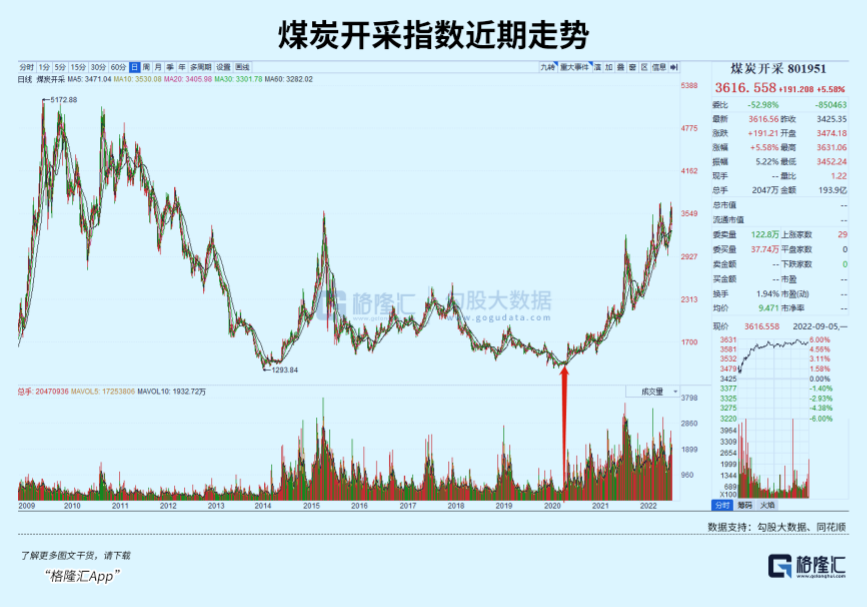

从2020年5月开始,A股煤炭开采加工指数就从低点上涨至今幅度接近2倍!

其中,尤其是行业的龙头在这一波股市行情中起到了很好的带头作用,中国神华涨了2倍多,陕西煤业涨了近4倍多,兖矿能源甚至涨了10倍,吊打绝大部分的新能源概念股,还有山西焦煤、潞安环能、华阳股份等很多煤企龙头涨幅也在2倍以上。

同时,不同于其他有概念没业绩的很多锂光伏电半导体概念股,煤企的这一轮周期上涨背后是可以吊打它们的强大业绩。

上半年,中国神华净利润411亿,陕西煤业净利润246亿,兖矿能源涨了180亿,中煤能源赚了134亿,这盈利规模,已吊打光伏锂电的所有巨头,但市值规模却远比后者要小太多。这导致,这些煤炭龙头的估值在大涨之后,PE水平依然在历史的低位,龙头普遍都在个位数。

郭强郭弱,谁耍花架子,谁有真功夫,一目了然。

二、最强逻辑

对煤炭板块的爆炒并非资金一时兴起,而是有几个根本性的新逻辑支撑。

煤炭产业除了供需失衡带来的景气上涨外,还在于另一个估值逻辑出现巨大跃升转变。

事情可以追溯到2020年初,市场开始预期我国将暂停进口澳大利亚煤炭,国内煤炭概念从此拉开不断暴涨的大幕。

在同时也是光伏产业开始被政策和市场共同推高的开始,彼时煤企巨头们也不甘寂寞,不再满足于受政策和经济周期双重压制、只能靠天吃饭的使命安排。

在中国的电力市场中,煤炭是最关键的上游,每年有超过6成的煤炭是用于发电。但煤矿和电厂都要受到产品价格的管控,所以在以前经常是要么煤企大赚,电厂亏钱发电,但在“市场煤,计划电”的现实情况下,煤企作为唯一上游往往掌握更大议价权,因此常常是赚钱的一方。

但无论怎样,它们依然受到传统经济周期和产品价格管控的影响,所以一直以来,市场给的估值都不高,更无法与成长行业的估值相比。

但连续不断的宏观局势给国内煤炭行业带来一轮又一轮超强的刺激。

此后,随着疫情全球蔓延冲击供应链,以及俄乌局势不断激化,导致能源危机不断升温,刺激能源价格不断飙升。

同时,双碳发展计划下,国内的煤炭行业也处于大力度清退高污低效产能的供给侧改革中,上市煤企作为规模效应明显占优的一方反而吃到了更多行业出清的市场红利(过去两年因为缓解供应缺口,短期放宽一些煤矿产能限制)。

所以尽管过去两年宏观经济局势持续严峻,但在多因素刺激下,煤炭价格却跟着国际油气价格居高难下。一直到如今,地缘局势依旧焦灼,煤企也依旧不断从中赚得盆满钵满。

不仅如此,光伏产业的崛起,也让煤炭企业也看到了摆脱周期命运桎梏的新希望。

早在几年前,煤炭巨头开始不断尝试跨界,从自建发电厂试图上下游通吃,到跨界去其他更有成长性的行业。甚至其中一些煤炭巨头,开始盯上了光伏这块大蛋糕。

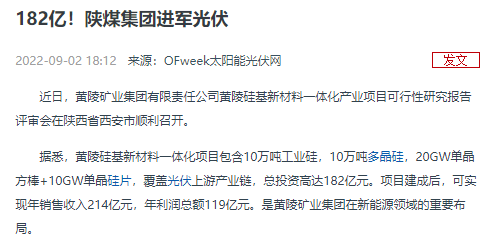

比如陕煤集团,早在2017年就陆续买入了隆基绿能股份,截至如今从后者身上已净赚近200亿。其实不止是炒光伏票,其还斥巨资下场进军光伏行业,一时成为市场焦点。

光伏产业,从来都是吃电大户,按照光大证券研究的测算,2021年仅光伏组件生产的单耗就达7.7亿Kwh/GW,如果按照国内新增光伏装机量53GW和出口83.6GW来算,单是组件耗电就超过1亿千瓦时,总用电能耗超过1300亿千瓦时。

据光伏硅料企业光伏硅料企业大全能源(688303.SH)在2021年年报中指出,公司生产成本中的电力成本占营业成本的比例为23.70%,电价波动对公司相关产品的毛利率水平具有较大影响。

有分析称,隆基的电费占硅片全工序加工成本比例为15%左右。今年4月5日,隆基发布公告称其在云南省享有的优惠电价政策和措施被取消,导致其股价次日大跌5.51%,市值蒸发216亿元,可见影响并不小。

但不同于煤炭或是电价有政府价格管控影响,光伏组件是按照市场定价的,并且虽然行业龙头在打价格战,但龙头的光伏毛利还不算差。

而陕煤的这个项目还布局了硅片上游的硅料,几乎是从最上游的能源到下游的硅片都抓在手上了,全产业链的利润都有机会通吃。

如果煤企龙头也来入局做光伏,那么可以想象,假以时日,它们的竞争优势可能不比当前的光伏龙头差。

因为它们掌握了煤矿资源,就掌握了发电成本的优势,而硅料和硅片的技术已经非常成熟,后来者可以靠时间和规模快速跟上。但原来的光伏龙头却很难反过来收购整合上游的煤矿来形成一体化(因为煤矿跟锂矿一样,存量基本被瓜分完,并非有钱就能买到),电力成本差距天然存在,并且不小。

所以鉴于光伏行业庞大的市场空间和持续景气的未来预期,市场对陕煤的估值逻辑就不再是单纯的煤炭行业。陕西煤业也在过去的两年涨了4倍多,比榜一大哥中国神华还多1倍。

这为市场对煤炭龙头的估值预期起到了不小的改观作用。

其实,还有其他的煤企也都多少有介入光伏产业,只是相对它们的主营体量来说还不够突出,市场关注度并不高。

比如山煤国际,就很早说要搞10GW的HJT电池项目,曾经一度引发了市场对其估值调整,只是进度太慢被市场诟病而言。

当然,现在的煤炭主逻辑还是在于未来油气资源供需失衡的强烈预期,能够对业绩带来强劲的增厚预期。

而鉴于这个形式并不是以国内市场为主导,欧洲局势在短时间内,依然很难得到缓解,那么这个趋势可能还能强下去一段时间。

三、结语

当前,国内股市确实面临巨大的压力,这种压力来自宏观经济结构转型及外部因素冲击的双重考验,最终反映在了金融市场的兴衰。

这种考验带来的调整幅度和周期跨度,将是很大且长的,我们对此需要做好充分准备。

煤炭之所以能走出逆周期大行情,有多种外部因素使然,但它长期看依然避不开经济周期的束缚,除非它真能像通威股份那样从饲料行业跨界到光伏并获得成功。但肯定是,这种成功案例不具备普遍适用性。

其实,成功投资的秘密有时候很简单粗暴,比如价格的变化源自供需预期的变化,再加上足够的执行力,就已经足够了。

比如这一波煤炭的大行情,就是因为供需问题,但谁又能真的从头到尾抓住了这个行情呢?

另外总舵主夫人应莹昨日给大家指出避险“良方”——配置高股息率的龙头股。

从投资理论来说,这有一定的道理,只是放在大环境变化下,这个策略未见得有效。

投资能赚到钱的根本在于将来的增长与扩张,但如果处于一个在收缩中的市场环境,高股息率龙头的股价下跌代价也可能远高于派息的情况。

除非是那种继在成长赛道又是高股息的龙头。但这种既要又要,往往是硬币的两面,看得到,得不到。

当前,可能比较合适的策略是现金为王,降低收益期望,尽量挑一些有业绩支持的方向吧,然后等待黎明吧。

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:陈肖