扫码打开虎嗅APP

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:李丹、曹泽熙、乐鸣,编辑:王丽,原文标题:《凌晨,美联储发狠!》,头图来自:视觉中国

美联储的超激进加息靴子落地。

美东时间9月21日周三,美联储货币政策委员会FOMC会后宣布,将政策利率联邦基金利率的目标区间从2.25%至2.50%上调到3.00%至3.25%。至此,美联储从今年1月起已连续五次加息,并且从6月开始,联储最近三次会议每次都决定加息75个基点,保持着1994年11月以来最强劲的单次加息力度。

同时美联储宣布,将联邦基金利率区间的上限——超额准备金利率(IOER)也上调75个基点,从2.4%升至3.15%。

和今年7月的上次加息一样,本次美联储的加息幅度也符合市场预期,并且,这一加息决策得到全体FOMC投票委员支持。在本周的决议声明中,美联储再度重申继续加息是适宜的、高度关注通胀风险,继续强烈承诺要让通胀率降至联储目标水平,并重申缩表按5月计划进行。

更为鹰派的是,会后更新的点阵图显示,多数联储决策者预计到年底,今年还得合计加息125个基点,将11月下次会议继续加息75个基点的可能性摆上台面。

而且,联储官员的利率预期中位值显示,利率明年达到的峰值为4.6%,比市场之前预计的明年峰值4.5%还高,意味着联储的加息力度最终比市场预期的还大。

联储再次大幅下调今年经济增速预期超过1个百分点,降至0.2%,继续上调今明后三年失业率预期,明后年均升至4.4%。

9月21日周三,在美联储议息会议结束并公布议息决议后,美联储主席鲍威尔召开记者会。在记者会上,他集中谈到当前的通胀、美联储政策路径、美国劳动力市场和房价等议题。

在会上,鲍威尔称,坚决致力于降低通货膨胀。物价稳定是经济基石,缺乏价格稳定,经济就无法运转。不过他也强调:

在某些时间节点放慢加息速度将是适宜的。

他认为,联邦基金利率需要在一段时期内保持(在对美国经济具有)限制性(的水平)。

一、市场反应

美联储的鹰派信号让本有望反弹的美股挣扎后重回两个多月低谷。市场普遍预计美联储本周继续激进加息75个基点,本周三美联储公布加息决议前,美股三大指数盘中保持涨势。美联储加息后三大美股指转跌,鲍威尔发布会期间转涨,会后再跌,收创至少两个半月来新低。

标普纳指在美联储加息日收跌超1.7%,道指收跌1.7%,生物科技和银行板块跌超2%。

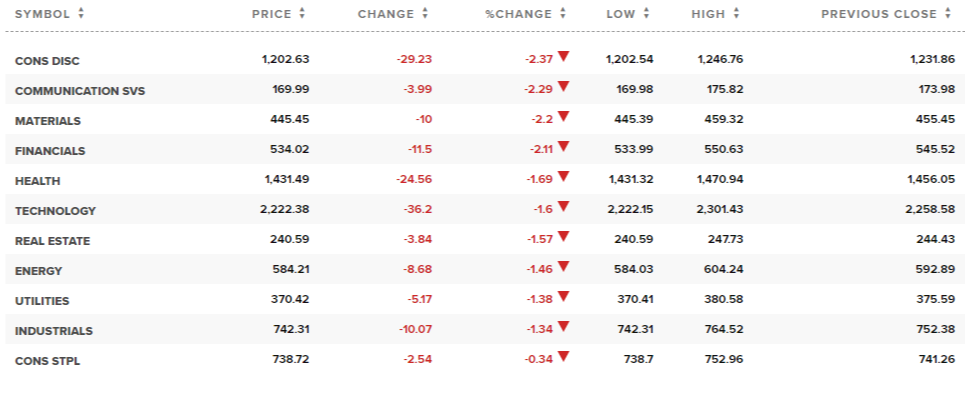

标普500指数的11个板块和美股行业ETF全军覆没。

欧股在美联储公布决议前已收盘,逃过一劫。

2年期美债收益率2007年来首度盘中升破4.0%,10年期收益率再创十一年新高后转降。

美元指数时隔两周又创二十年新高,盘中欧元创二十年新低,英镑创1985年新低。原油盘中至少涨超2%后转跌,收创两周新低。黄金走出两年低谷。

二、承诺压低美国通胀至2%,当前通胀预期似乎有了锚定

记者会上,鲍威尔称,美联储坚定承诺将美国通胀压低至2%,美联储有诸多政策工具来恢复物价稳定性。

鲍威尔认为,通胀风险偏上行:

FOMC意识到,高通胀问题让美联储(在政策行动方面)处境艰难。FOMC正在针对通胀回落寻觅让人信服的证据。当前的通胀预期似乎得到很好的锚定。虽然出现一定程度上的供需关系修复,但美国高通胀问题并未出现缓和。

对于作为决策参考的经济数据,鲍威尔称:

从来都不希望对任何个别数据反应过度。市场需要将7月份和8月份的通胀数据偏高和偏低结合起来看。美联储经济预期概要(SEP)还纳入了(除通胀之外的)其他经济数据。

在记者会上,鲍威尔多次表达控制通胀的决心。鲍威尔称,更高的利率、缓慢的经济增长、走软的劳动力市场都对公众不利,但都比不上没有恢复价格稳定那么痛苦:

我们既有我们需要的工具,也有代表美国家庭和企业恢复价格稳定所需的决心。

我们致力于采取有意义的限制性政策立场,并一直坚持到我们确信通胀正在下降为止。

三、美联储今年还将加息100-125个基点

关于当前政策,鲍威尔强调,正在将政策调整到足够限制经济增长的水平。他说:

美联储寻求回归针对美国经济具有有效限制性的政策利率。当前利率水平的限制性作用是历史上最低的。

他强调,美联储的政策路径将足以恢复物价稳定性。鲍威尔援引FOMC利率点阵图分化称,美联储2022年还将加息100-125个基点。

关于市场担忧的美联储缩表,鲍威尔称,不考虑迅速出售美联储资产负债表里的抵押贷款支持证券(MBS)。

此外,他重申“在某些时间节点”放慢加息速度将是适宜的:

加息幅度将取决于未来数据。可能会在某个时间节点放慢加息速度,以评估加息/紧缩政策的影响。

将逐次在FOMC货币政策会议上作出政策决定,历史经验表明,我们需要对超前降息保持警惕。

关于美联储紧缩政策对遏制通胀的效果,鲍威尔称,可能需要一段时间才能看到金融条件对物价的影响:

没有人知道这个(加息/收紧货币政策的)过程是否会造成美国经济衰退。

四、就业市场可能实现软着陆

在谈到宏观经济时,鲍威尔称,美国经济从2021年就已经开始放缓。在劳动力市场方面,鲍威尔称,虽然美国经济增速放缓,但劳动力市场供需关系依然相当紧俏;就业市场继续缺乏供需平衡关系。

他在记者会上称,FOMC认为,就业市场正在重拾供需平衡,就业市场非常可能会出现某种程度上的软着陆,即可以在职位空缺数据下滑的同时避免失业人口大幅增加。

FOMC正迅猛地采取强有力的行动,以便让(劳动力/消费者)需求趋缓。

此外鲍威尔强调,高通胀问题侵蚀美国民众的薪资上涨。

五、若要处理好高通胀,就要承受痛苦

关于宏观经济,鲍威尔认为,大部分利率敏感性领域都感受到加息的影响,仍然看到美国民众在储蓄。他称:

有很好的理由认为,美国经济将是合理的强劲状态。FOMC预计GDP趋势增速大约在1.80%-1.89%区间。不过,增速放缓可能会推高失业率上升的风险。

关于美国经济衰退的风险,鲍威尔称:

我不知道美国出现经济衰退的概率是多少。若要处理好美国高通胀问题,肯定要承受痛苦。

物价稳定性将在长期内利好经济;如果推迟实现物价稳定性,只会带来更多的痛苦。遭受痛苦的程度将取决于何时实现美国通胀回落至2%这个目标。如果高通胀问题根深蒂固,解决物价稳定性的代价将会随之增加。

在帮助人们避免遭受高通胀冲击方面,我们抱着最良好的希望,为最糟糕的结果做准备。

鲍威尔称:

美国经济增长有可能比我们预测的更强劲,这是一件好事。美国各州现金非常充裕,仍有大量储蓄可以支撑经济增长。

六、美国房地产市场可能必须经历调整

美联储主席鲍威尔在记者会上称,美国住房成本在一段时间内仍将居高不下:

住房市场存在很大的不平衡,房价以不可持续的速度上涨。从长远来看,我们需要的是供需更好地协调一致,这样房价才能以合理的速度上涨,人们可以再次买得起房子。我们可能在房地产市场上必须经历一次调整,才能回到那个地方。

他还强调,在经历了一段全美房地产市场火热的时期之后,房价下跌是好事。

随着美联储收紧政策,美国的按揭贷款利率已经攀升至2008年以来最高,30年期固定利率抵押贷款的平均利率上周达到6.25%。因此,虽然房价同比涨幅仍然很高,但已经在减速。房屋销量一直在下降,因为高利率和高房价加剧了负担能力方面的挑战,拖累需求。

然而,房价和租金仍需要一段时间才能更加明显降温。住房成本通胀将在一段时间内保持高位。

七、记者问答精选(括号内容为加注)

1. 满足什么条件会触发您刚才所说的降低加息速度?什么条件会触发停止加息?

我会直接回答你的问题,但是我要先重申一下,我现在立场自从“杰克逊坑”回来以后,并没有发生改变。(在“杰克逊坑”,鲍威尔向市场发出了“不惜代价”控制住通胀的信息)

控制住通胀,现在只能通过经济降速和劳动市场降温来实现。现在数据已经显示今年和明年的经济增速都会低于潜在增速(前面预计今年经济增速仅有0.2%,明年只有0.1%,美联储目前预计的潜在增速为1.8%);但是在劳动力市场,降温的迹象还不太明显。

为了控制住通胀,我们必须将利率提升至“限制性”水平(限制经济活动和劳动力市场需求)。

所以回到你的问题,我们想看到的是经济持续运行至趋势水平之下,劳动力市场冷却,最终要看到通胀回落至2%的坚实趋势。

2. 加息对通胀的影响一般是有滞后效应的,你怎么能知道什么时候停下加息合适呢?

我们非常清楚滞后效应,但准确衡量滞后效应是非常难的。尽管如此,我们的目标是既定的:我们要一直紧缩,直到“限制性”水平,让通胀回落至2%。我们必须加息到一定程度,让我们有信心通胀会在这个水平回落,并停在这一高利率水平一段时间。

但是,现在我们还远没有达到这一利率水平——现在的利率水平可能是可以称得上是“限制性”水平的最低水平,我们认为未来还有不少加息空间。

3. 美联储预计明年失业率升至4.4%,历史上来看失业率上升这么多一定就是衰退情景了,这是不是可以理解为不会有“软着陆”了?这是不是控制通胀必须的代价?

你说得对。但是我需要强调的是,这一轮的通胀跟历史上的情景有很大不同,比如说职位空缺史所未见的高,俄乌冲突造成的影响和疫情、供应链等等,这些外部因素如何演绎,目前都无法确定,但都对我们施策的结果有影响。但是有一点你说得对:随着利率的上升的“限制性”水平并不断上升,软着陆的概率确实是在不断下降的。

但即便出现硬着陆,我们也必须将长期通胀降低到2%的水平,因为不这么做的后果是日后付出更大代价。(说完之后,鲍威尔脸色不太好看)

4. 美联储有没有计划把利率提升到比通胀率还高的水平?

我们确实想要让收益率曲线的真实收益率是正的(名义利率比通胀率高),特别是长端。(长端利率是真实正收益,主要靠长期通胀预期降低;这个回答是非常“巧妙”的,因为美联储只能直接控制短端利率)。

5. 下次会议是不是也是加75个基点的基准预期?

你问得有道理,因为现在我们4.4%的年底利率目标预期,隐含着未来两次会议上还有125个基点的加息(也就是75+50),当然那只是中位数预期,还有很多委员预计是再加100个基点(也就是50+50)。不管最后怎么加,我想再次强调,我们致力于将利率提升至“限制性”水平,而且我们计划尽快加到这一水平。

6. 美联储决定“加速前进”(front-loading)的动机是什么?因为通胀数据“不好看”?还是因为劳动力数据不错,需要在劳动力市场还算坚挺的时候,赶紧加?

通胀的表现确实出乎我们的意料,看PCE的trailing数据会发现最近三次数据是4.8%、4.5%、然后又是4.8%了,(实际上就是承认了通胀数据确实“不好看”),所以我们认为我们必须继续加息到“限制性”水平,尽管关于“限制性”水平是多高,我们还在讨论中。

7. 如果觉得目前通胀让我们有必要加速加息,为什么这次不一次加100,而不是等以后再加更多?

虽然说我们需要根据数据行动,比如说7月通胀数据意外地低,8月意外地高,但我们不能对单个数据点进行过度反应;如果看过去12个月、36个月的通胀趋势,我们看到了将利率提升至“限制性”水平的必要性,然后保持在这个水平之上,直到我们有信心通胀确实开始走下破路了。

8. 现在房产市场由于利率上升和MBS缩表压力,哀鸿遍野,美联储会不会因为房产市场考虑“松绑”?

现在这个问题根本不在我们的考虑范围之内,在可预见的未来也不会进入讨论范围。

9. 失业率上升至4.4%意味着130万人失去他们的工作,美联储看到的数据都是向后看的,但是制定出台的政策影响却都是向前看的,你怎么确保政策力度是合适的?

我认为进入低于趋势增长的可能性非常非常高,今年GDP增长的中位数预测只有0.2%,这是一个非常低的经济增速,明年也是一样。这种增速不可避免带来更高失业,但是这正是我们现在所需要的。

关于政策适度性现在不是我们的重点,现在的重点就是尽快加息到“限制性”水平。

10. 你提到,美国人民需要准备好“勒紧裤腰带”过苦日子(economic pain),美国人民需要准备好过多长时间这样的苦日子?

多久?这取决于需要多长时间才能让工资和物价增长,即通胀下降。如果通胀下降了,那些因此失去工作的人所做出的牺牲,从长期来看是值得的。

现在我们祭出激进政策,就是为了避免高通胀在人们心中变得根深蒂固,继而需要我们日后付出更多代价来解决通胀问题;我们一定会坚持到底,直到实现目标。

11. 之前你提到你会“重置”房地产市场,能不能具体说一下,“重置”是什么意思?

我说这话的意思并没有一个具体的数据目标,我的意思是说,由于房地产市场供需严重失衡,价格需要一个巨大的“修正”(correction)才能恢复平衡。

12. 住宅成本在CPI中占比巨大,您觉得会很快下降么?

我认为住宅成本将持续高涨相当一段时间,当然我们希望下降,但是现在没有出现任何疲软迹象,需要为CPI中的住宅成本长期保持高位,做好心理准备。

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:李丹、曹泽熙、乐鸣,编辑:王丽