扫码打开虎嗅APP

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋,头图来自:视觉中国

一、再看择时

在之前的文章《择时与择股,哪一个更有效?》中,我曾经引用过一个基金择时与择股的分析研究,结论是“择时”对于基金收益没有贡献。

但这个结论现在看是有一些缺陷的,也可能是因为公募基金经理不擅长或者客观条件限制了择时的效果,并不代表择时的方法本身无效。

在没有机构之前,A股的“牛散”已经存在了十几年了,其中有擅长挖掘十倍大牛股的,但更多是摸索出一套有A股特色的“择时策略”,在他们成功达到亿元级别之前,“择时”都是核心策略之一。

近几年,市场出现了很多“择时策略无效”的看法,特别是2016年熔断底之后的外资流入主导的时代,很多人认为只要一路持有优质龙头白马或者自己精选出来的长线标的,就可以不择时。

这一理念在2020年达到高峰,但从2021年春节之后,市场再次犒赏“择时策略”,这两年市场明显波动加剧,择时策略有了更多的用武之地。

作为一个1996年入市的老股民,我经历了从散户到机构投资者的角色转变,经历了从各种择时策略到放弃择时,经历了从股票多头到资产配置与平衡,经历过这一系列的尝试后,平心而论,我认为,想要在A股获得超额收益,不仅仅是散户,即使是对于机构资金,择时策略也是有效方法之一。

本文将回答四个问题:

1. 为什么A股天生适合择时?

2. 一个好的择时策略的四大挑战?

3. 为什么机构放弃择时?

4. 什么样的散户适合择时?

二、为什么A股天生适合择时?

择时策略基本上分为三大类,只做大牛市、只避开大熊市和波段操作,波段操作就是在指数级波动中,避开下跌波段,介入上涨波段,所以“只做大牛市”和“只避开大熊市”,实际上是“波段操作”的特例。

为什么A股天生适合波段操作呢?

原因一:波动性强

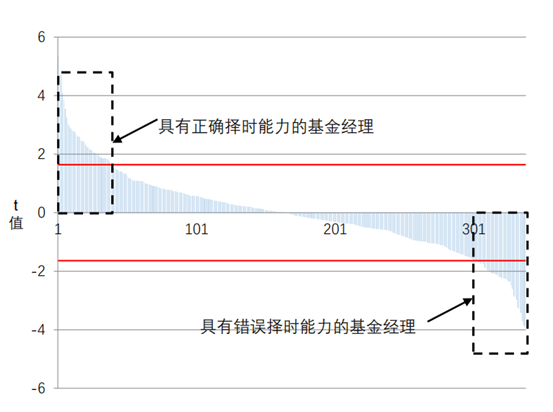

从方法的基本原理看,择时策略的效果与波动幅度直接相关,由于择时本身有一定的错误概率,波动越大,择时的胜率也越高,在下图同样涨幅的一个区间,红色线的市场适合择时,而其他两根线不适合。

波动大只是择时策略成功的必要条件,这种波动还必须是可把握的。

原因二:顶与底的规律性强

段落的顶与底是指那些远离常态的,乖离率大于正负两倍以上标准差的时点,这一类市场形态一定是市场高比例同向交易的合力,而这种合力的背后,是一种心理学被证实的可把握的普遍心理,具有一定的规律性。

而之所以A股比美股更频率地出现规律性、阶段性的可把握的顶与底,基于两个原因:

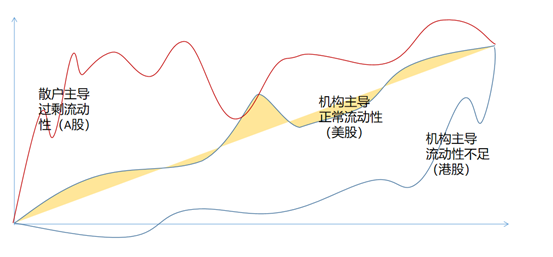

第一,A股绝大部分资金都是单纯股票多头策略,没有对冲操作,没有资产配置与平衡,纯粹靠仓位的调整,更容易形成一致性的操作,导致偏离常态的顶部和底部频繁出现,择时的规律性较强。

第二,A股的散户交易占比太高。

正常市场中,散户交易属于“噪音交易”,方向对冲,可为市场提供流动性,使大资金更容易成交,吸引更多的流动性。

但在一些特殊的市场氛围中,散户更容易形成的追涨、抢高位调整的公司、长期深套后借反弹出货等等有普遍性的行为,成为择时盘的顶部和底部的交易对手,散户提供的流动性,使得稍大一点的资金也可以进行择时操作。

由于择时策略属于“零和博弈”,只有散户多的市场,才有足够数量的“韭菜对手盘”。

原因三:择时策略的“高门槛”

股市的择时规律并不是那种一眼就可以看出来的,否则人人按这个规律择时,反而会“熨平”波动。择时的规律是复杂的、概率化的,而且是可意会不可言传,只能靠长时间的实践才能感知规律。

以择时的核心仓位管理为例,市场每一年都有几个关键时点出现单向大幅波动,这时,你持有什么股票并不重要,重要的是你的仓位如何变化。

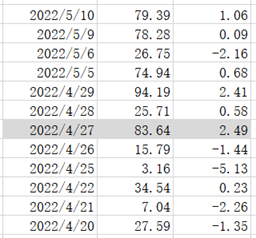

上面是“4.27”行情前后几天市场的涨幅与上涨家数的占比,每天不是普涨就是普跌,择时策略的最终效果几乎取决于“4.27”前后几天的仓位变化,而非持仓品种,具体有三点:

1. 能否在4月下旬恐慌性的空头氛围中,感觉到市场机会即将来临?

2. 25-26这两天,能否保持对市场的关注,但不轻易加过高的仓位?

3. 27~29这三天,能否果断、迅速地大幅提升仓位?

更难的是,“4.27”这种单日V型反转的形态,只是底部形态的一种,不同的形态对应不同的仓位管理方法,像2018年那种有二次探底且相隔两个月的形态,仓位管理的作用又不如板块方向选择重要。

正是这种少有人掌握的“高门槛”,才保证了择时策略的长期有效性。相比之下,其他的策略,比如白马策略、高景气策略,方法过于简单,很容易内卷而短时间失效。

那么,除了仓位管理之外,A股的择时还有哪些“门槛”呢?

三、择时策略的4个难点

难点一:大脑中储备了多种“波段模式”

择时需要在大脑中建立A股主要的几种波段形态的常见模型,特别是“顶”与“底”有代表性的盘面现象与市场现象。

大部分市场派的择时高手,总有一套自己的方法,比如:

热门板块大面积跌停时迅速降低仓位

某些不正常的量价关系的对应操作

某些代表性的板块异动的对应操作

还有一些典型的波段策略,比如九转策略、网格策略、量价择时模式

然而,没有任何一种策略能够解释所有的市场波段,熟练掌握了某一种顶底模型的投资者,很容易出现某一段时间业绩很好,另一段时间屡战屡败的情况。

择时策略的成功率,除了你大脑中的“波段模型”的数量,还要有一套“策略的策略”,以判断当前是何种“波段模型”,适用何种择时策略。

此外,波段有不同的级别,对应不同的操作空间,是指数十个百分点之内的次级波动,还是十个点以上的中级波动,还是只做30%以上的牛市?这些操作往往完全相反,小级别波段买入的时点有时是大级别波段卖出的时间,这更是择时策略首先需要明确的问题。

难点二:有一套抄底与逃顶的系统方法

很多人想象中的抄底逃顶是2022年年初清仓,4月27日买入,一路持有至7月5日卖出,一路空仓至10月11日再入场,你当然可以把择时策略理解为“逃顶、抄底、再逃顶、再抄底”,但实际上远没这么简单。

实际上的抄底是这样的,能抄到“4.27”大底的人,有一定可能提前几天就开始买了,特别是买入速度较慢的大资金,假设提高两天买入20%仓位,就需要忍受两天1.6%的浮亏,那么这两天,你会不断地经受灵魂拷问——我错了吗?我需要割肉吗?

再者,“4.27”抄底属于中级波动操作,理论上说,在春节前和3月中旬的两次同一级别的暴跌中,至少有一次应该入场抄底,而这两次抄底,很可能结果都是亏的。

这还没完,抄底的前提是逃顶或割肉,抄到“4.27”大底的人,在上一次抄底失败后,必须斩仓割肉,否则哪来的钱抄底呢?

必须承认,即使对于择时高手而言,抄底与逃顶都是成功概率不高的事,最重要的并不是识别顶部底部特征,而是如何判断抄底逃顶失败,判断失败后如何处理才能将亏损控制在最小范围内?

举个例子,在国庆后抄到底的,这两天大概都是美滋滋的,但并不能说就成功了,指数后市仍然有一定概率上行空间不大且在三个月内二次探底,择时策略需要有与预期相反时的“后手策略”。

择时策略的相对收益=成功时的收益*胜率+失败时的亏损*(1-胜率)-不择时的收益

一个可用的择时策略要求你在扣除择时失败的亏损后,期待值大于不择时的收益,同时,绝对收益大于银行理财产品。

难点三:择时策略需要择股策略的配合

买入择时点出来后,买什么标的,这就是择股策略。

择时与择股是两套完全不同的体系,择股要求综合考虑个股基本面、估值、行业景气度和催化剂等因素,再选择合适的时节买入,所以常常遇到个股时机适合,但指数存在系统性风险,或者择时非常成功,但选中了不涨的个股。这两种情况最终都会功亏一篑。

2013年创业板牛市开启之前,A股市场基本上齐涨共跌,择时只需要选择自己最熟悉的票即可;

但2013年以后,市场分化越来越大,大小盘、价值/成长、消费/科技/大制造、赛道/非赛道,周期/非周期,走势常常同床异梦,这也是很多人认为择时策略失败的原因之一,比如4.27抄底抄到房地产和基建上,收益就很差。

配合择时的择股策略通常有两种:

策略1:在熊市中保持研究,准备好万一行情来了,立刻就能上仓位的方向与标的,并不断替换,这对于机构不成问题,但很多散户往往做不到;

策略2:有一套固定的择股策略或标的,比如择时点选择市场最热的方向,但这些方法,有时候会失效,比如4.27抄底之前最火的新冠药题材。

难点四:资金规模的限制

资金规模越大,择时的限制越强,那种仓位在一天之内从空仓加到满仓的操作,最多千万级别,规模上亿就很难了,上亿的资金择时只能做大波段、打提前量、股指期货对冲,到了50亿以上,择时就基本上不可能了。

从上面的分析不难看出,大资金择时有优势,也有劣势,那为什么机构、特别是公募机构主流的观念都是“不择时”呢?

四、机构为什么要放弃择时策略

原因一:公募的体系无法培养择时高手

写这篇文章前,我简单统计了不同规模的基金今年的收益情况:

规模2亿以下的2700支混合型基金的中位数 -14.48%

规模百亿以上的45支混合型基金中位数 -18.99%

业绩差异的原因不一定是择时,也可能因为今年是小盘股行情,不利于百亿以上基金的择股。

偏股混合型基金股票仓位的下限可以达到60%,规模2亿以下的基金,仍然可以做一定的择时,但在今年这种非常适合择时的高波动市场,业绩上体现的并不明显,说明没进行择时,或者没有用好。

这一现象实际上是长期以来,公募基金主流的“择时无用”的观点的体现,导致大部分基金经理,不愿意择时,或者不会择时。

散户择时高手,都经历过数轮牛熊的洗礼,是市场高比例的自然淘汰选择的结果,对市场感觉很好,更容易在敏感的时间点做出决策;而公募基金经理大部分从研究员中产生,研而优则投,长于对行业和公司的理解,弱于对市场的感觉与判断。

“公募基金——券商研究”的体系,很难培养出有择时能力的高手,结果只能放弃择时策略。

原因二:监管的导向

另一个原因是监管层的引导,为了防止系统性风险,提倡长期投资的理念,将择时策略变成负面的“追涨杀跌”的代名词,甚至对基金仓位和换手率有明确的要求。

但事与愿违,不能择时又要承受排名与赎回压力的基金经理,最终选择了“抱团策略”,将一部分资金配置于赛道板块的标的。虽然自己并不一定认同理解这些公司的投资价值,但可以防止排名落后,这反而与管理层的初衷相背。

事实上,长期低波动并不一定是好事。

美股长期低波动的代价就是主流金融产品对波动的耐受性降低,一旦市场超过了某个波动阈值,波动反而会放大,类似今年,但因为规律性太弱,又无法使用择时策略,导致金融风险的概率反而上升了,美股不是一个好榜样。

原因三:排名体系

公募基金的排名考核,基金经理更在乎相对收益,而择时更有助于绝对收益,成为很多私募基金的主流。

但我认为,早期的基民大多是股民转化而来,是在自己炒股与买基金之间比较,更追求相对收益;但2020年后的新基民大多是股市小白,是在买基金和理财产品之间选择,更在意绝对收益,对亏损的耐受程度很低,择时策略的重要性,将会越来越高。

五、散户要不要择时

有意思的是,百亿基金经理在与基民的沟通中,很少提及规模造成的无法择时对业绩的影响,反而强调“不择时”的理念,强调长线高仓位做时间的朋友的价值投资。

这是故意混淆了“能不能”和“想不想”。

对于大多数水平一般的散户而言,门槛很高的择时策略,提供的都是“负收益”,从资金性质上说,散户都是自有资金,没有赎回压力,可以完全不择时,长期持有。

而部分市场感觉很好的散户,择时中遇到的最大问题是缺乏对行业、个股基本面的理解,“择对时、选错股”的情况比较多。

但散户在择时策略也有自己的优势,由于资金小,仓位管理灵活,择时失败时处理起来也快,就我以前认识的实现财务自由的牛散,绝大部分都是通过择时策略叠加大牛市实现的,那些擅长投资长线牛股的,更多只是名气响。

所以,如果你自认为符合以下特征,可以尝试择时策略:

专职炒股;

对市场喜好理解非常深,对市场感觉非常好;

最好与擅长择股的朋友合伙;

既善于坚持,又敢于认错;

绝对冷静,能100%控制自己的情绪;

勤奋,每天绝大部分时间都用于看盘和复盘;

对财富极度渴望,追求非常高的收益率。

当然,正如前面说的,择时的有效性源于它极高的门槛,成功注定只属于少数有天赋的投资者。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋