扫码打开虎嗅APP

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:沈晖、陈畅远,编辑:张婕妤,头图来自:视觉中国

在魔幻的2022年,确定性变得更加模糊,安全的地方也变得危险。

苏黎世的街道上,瑞士央行(Swiss National Bank)大楼依旧赫然伫立于蔚蓝天空之下,维修得宜的百年建筑却在2022年的前9个月里见证了115年历史以来最大的1426亿美元亏损,超过摩洛哥一年的GDP(1320亿美元)。瑞士央行的窘境是近年来瑞士遭遇一连串麻烦的一个缩影。

瑞士作为世界最大的离岸金融中心,汇聚着1/4的全球跨境资产,对于富人来说,这是最安全的地方。比如瑞士银行(UBS)号称世界最安全的银行,其金库的位置,核弹都攻不破。可如今,二战时纳粹坦克碾平欧洲都保持中立的瑞士,却在今年悍然宣布冻结俄罗斯在瑞资产。俄乌冲突仅两个月,就有约50亿美元的存款担惊受怕地从UBS撤走。

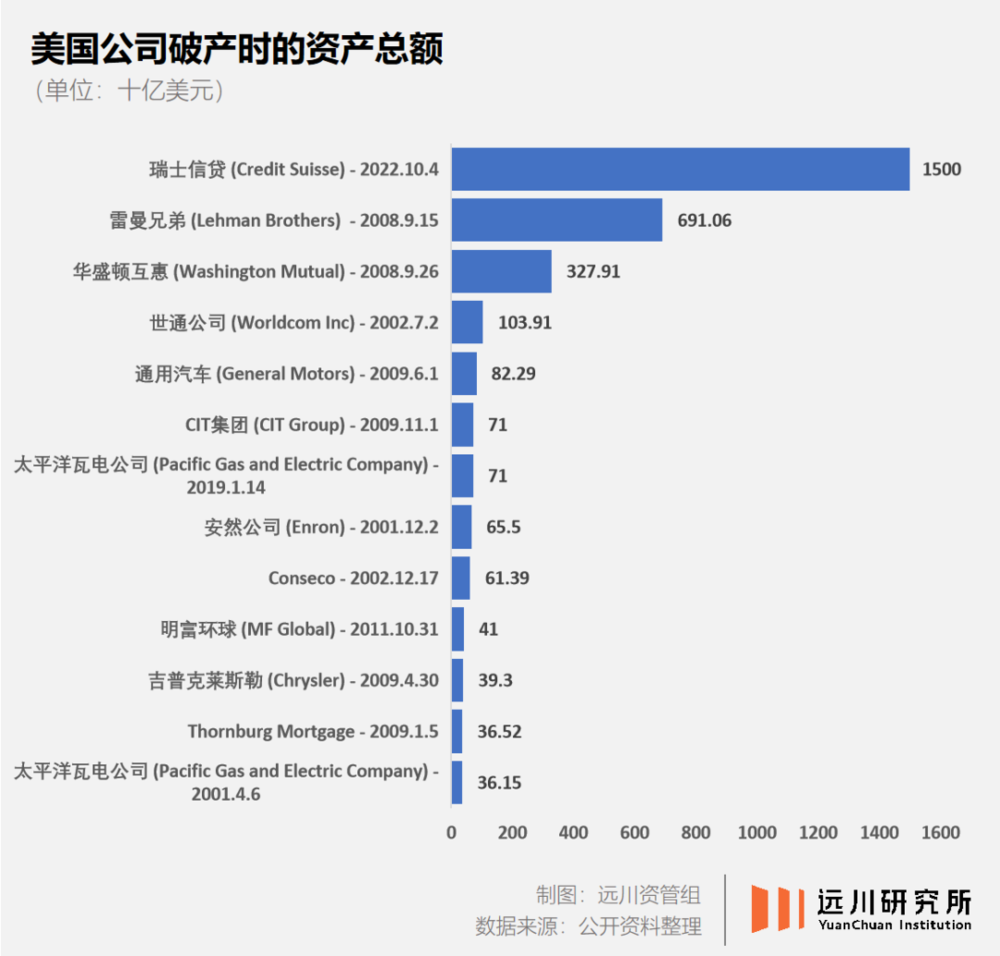

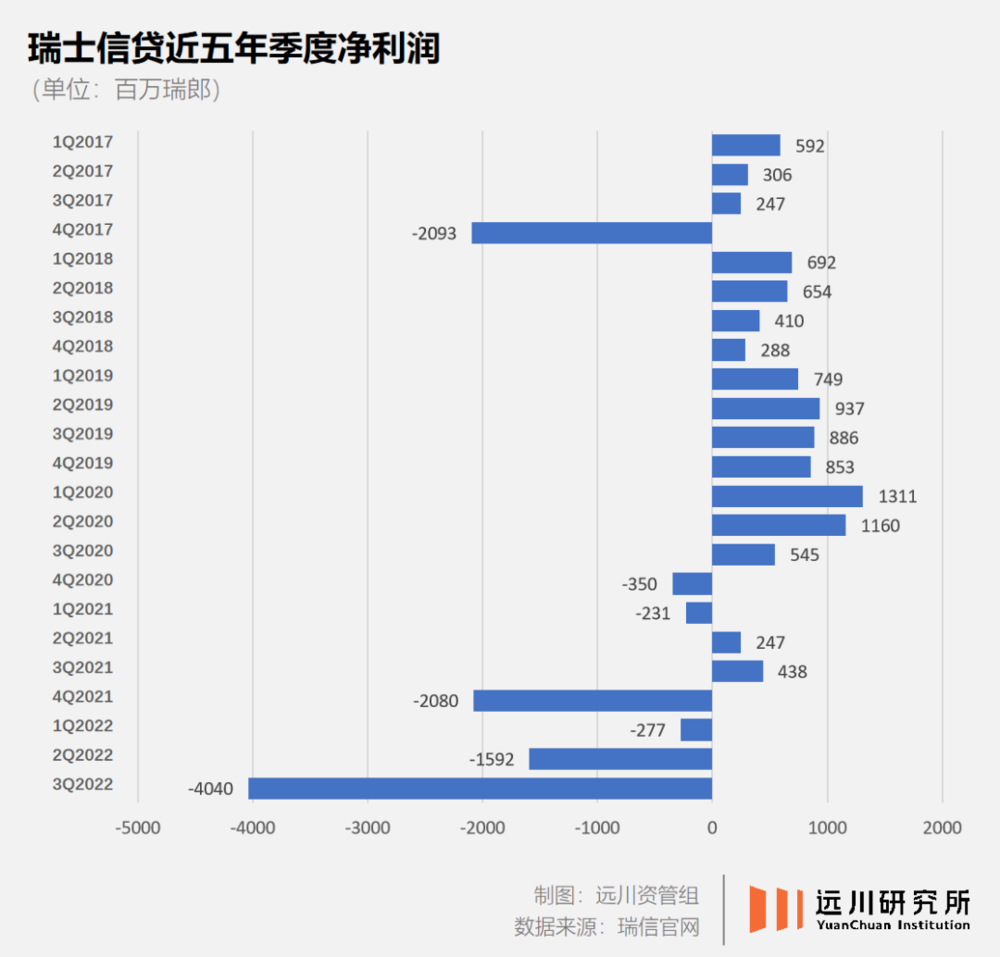

更岌岌可危的是,全球第五大财团,拥有超过5万名员工1.62万亿美元资产管理规模的百年投行瑞信(Credit Suisse)被传可能破产。用来衡量债务违约概率的指标CDS(信用违约掉期)高达 23%,已达到了当年雷曼倒闭前的水平。今年三季度,瑞信亏损295亿人民币,随即退出投行业务、裁员9000人的消息已在业内传开。

望着瑞信股票距离去年高点蒸发80%,CEO赶忙安抚市场:“瑞信拥有强大的资本和充裕的流动性。” 这样的场景,不禁令人遥想起2008年破产前夕,贝尔斯登CEO说的“贝尔斯登的流动性非常强劲”,还有雷曼高管的那句“我们目前资本实力很强”,这比起信心更像是死亡的讯号。

巧合的是,瑞信现任CEO也叫雷曼(Lehmann),即便是英文原名也与Lehman只差了一个字母。

深受中国人民喜欢的瑞信网红分析师Zoltan预测,俄乌冲突和美国发起的贸易摩擦标志着全球已进入以金融战为标志的第三次世界大战[2],但他没有预测到这场战火已然蔓延到自己的东家。

至于瑞信会不会成为下一个雷曼,基于殷鉴不远的“作孽史”,瑞信自己说的可不算。

一、格林希尔之殇

软银集团孙正义与瑞信集团CEO都十分后悔遇到格林希尔(Lex Greensill)。

2020年2月,孙正义访问印度尼西亚,意气风发地将数十亿美元洒向印尼新首都“努桑塔拉”。格林希尔,当时是孙正义的大弟子,也是随行团的一份子。依据电视画面,孙正义在与印尼总统会面中,介绍这位神秘男子为:有钱人[7]。

格林希尔拥有一家估值70亿美元的金融科技公司Greensill Capital。他习惯身着海蓝色西装,嗜好定期掀起公司高管的衣领检查缝线,嘲笑他们的布料裁剪。他还拥有四架私人飞机,包括一架湾流 G650。与孙正义同行前一个月,他与英国前首相卡梅伦乘坐其中的一架飞往沙特,与王储共同参观了沙漠。

然而这样一位腾挪在政商界顶端的巨鳄,一年后与他的Greensill Capital轰然倒塌,给予瑞士与日本最重要的金融巨头们沉重的一击。

这不得不一个欧洲版本的“雪松迷雾”——Greensill Capital从事的供应链金融说起。

供应链金融并不复杂,主要是在上下游之间,延长企业支付账单时间,减少供应商应收账款的时间。简单来说,就是为中小企业提供贷款,金融机构在其中赚取差价。

比如整车厂与零部件供应商,一般来说整车厂可能会在几个月后打款,此前需要供应商垫付。而格林希尔这种中间商的存在,就可以让整车厂在收到零部件之后马上与零部件供应商结算,从而缓解供应商的现金流压力,但需要支付额外一部分利息。

在这个商业模式中,格林希尔需要解决三个问题:资金来源、资金用途和信用保险。

其中资金来源于瑞信,包含其公开募集的三个供应链基金,规模100亿美元。格林希尔起先把他们投入到福特、沃达丰这样的明星企业,可想而知利息低的可怜。为了更高的收益,格林希尔将资金投入英国钢铁大亨Gupta手下一系列评级为“垃圾债”级别的公司。为了避免风险,他们找到BCC保险,提供了77亿美元的信用担保[8]。

随着疫情的到来,Gupta的公司们捉襟见肘,投资者急需用钱,从瑞信基金中撤出数十亿美元。为了补上空缺,卡梅伦动用关系网向英格兰银行寻求资助惨遭拒绝。四面楚歌之际,格林希尔却拿瑞信基金的钱去救火孙正义,向愿景投资的濒死项目Katerra注资4.4亿。而最后的保护伞BCC保险因为风险,在到期后拒绝担保。

流动性成为了压死骆驼的最后一颗稻草,2021年3月,Greensill Capital宣告破产。

回想2019年,孙正义将格林希尔、濒临倒闭的WeWork CEO、大规模裁员的OYO酒店负责人三者的照片,挂上当年软银股东大会PPT,很确定称他们会成为人类历史上最大革命中的人工智能企业家。如今格林希尔却与孙正义的15亿投资、以及瑞信亏欠客户的59亿一同消失在了这个世界上。

二、Archegos爆仓之劫

瑞信陷入“雷曼时刻”,很难与亚洲两位股神撇清关系:因为单季度亏掉1580亿孙正义的背书,他们投资了Greensill Capital;同时瑞信还把钱借给了更猛的男人——单日亏掉1000亿的韩国基督徒Bill Hwang。

在格林希尔案件中,瑞信不可能没有看过软银对其的尽调报告:2018年,Greensill Capital四分之三的收入仅来自于五个客户,更可怕的是2017年,仅仅Gupta一个客户就占据了其1.02亿美元净收入中的7000万。即便如此,他们依然将垃圾贷款进行重新包装,分发给渴望收益的客户,犹如15年前的雷曼。

而在Bill Hwang的案例中,他们对风险更是熟视无睹。

2017年,Bill Hwang的公司Archegos Capital在净值翻了20倍后,包含瑞信的各路投行排队找上门,欲在他身上赚取巨额的服务费,各取所需,Bill Hwang也需要借助投行获得更大的杠杆获取更暴力的收益。Bill Hwang瞄准了总收益互换(TRS),巴菲特在2003年给投资者的信中,称其为大规模杀伤性金融武器。

Bill Hwang通过价差合约(CFD)与总收益互换(TRS)等场外衍生品,向瑞信、高盛、大摩、德意志银行、UBS和野村建立了巨额的多头头寸。这类衍生品的好处在于可以用较少的保证金获得5倍以上的杠杆,同时由于不用实际持有这些股票,他就不用向美国证监会公布持仓,从而隐藏自己的交易动向。直到爆仓来临,美妙的故事走向一地鸡毛。

韩国野王交易的ViacomCBS暴跌,使得Archegos不得不陷入追加保证金的困局。投行们竞相抛售之际,恰逢国内各项政策落地,Bill Hwang重仓押注的中概股以爆仓的方式,让他得以“逃顶”。

在这场世纪大抛售前夜,大摩悄悄出售包括百度和腾讯音乐在内的50亿美元头寸,一向手脚麻利的高盛次日抛售近百亿美元交易订单,只留下瑞信与野村干瞪眼。最让瑞信难以接受的还是损益比——前一年瑞信仅从Bill Hwang身上赚了1750万美元,但后一年在Archegos爆仓事件直接亏掉了55亿美元。

经历了格林希尔和Bill Hwang百亿美元的亏损,当时瑞信CEO格戈特斯坦怒不可遏:“我甚至不知道我们公司对Archegos有200亿美元的缺口,我也不知道Archegos的存在…...明年我要把高盛的首席风险官挖来做我的直系下属[1]。”

在这场灾难中瑞信内部风控出了严重的问题,瑞信与Archegos进行股权互换交易的保证金要求仅为10%,并允许Archegos在部分交易中享有10倍的杠杆率。相比全身而退的高盛,这一杠杆率是其两倍[4]。

更可怕的是,相比别的投行能够拥有两名高级风险官独自审查风险,瑞信只有一名首席风险官并身兼数职[6]。瑞信内部监督委员会在2020年9月就已察觉Bill Hwang违反风险限制,但是并为采取行动。2021年,瑞信动态保证金系统要求Bill Hwang额外增加40亿保证金,但内部没有风险负责人分享这个数字,导致后来仅追加了13亿。

千里之堤,溃于蚁穴,正如一位资深瑞信内部人士在采访中所形容:“这是一群伪装成并购银行家的杠杆赞助者[5] 。”

三、避风港之殃

查理·芒格评价Archegos爆仓事件:参与的投行都是傻瓜,而瑞信是最大的傻瓜。巴菲特表示赞同,并说你不可能和一个不正直的人达成好的交易,不正直的交易对手懂得更多的邪门歪道。

如果说2021年两次蹚雷能够勉强怪罪于躺枪,那么接下来2022年曝出的重磅消息,我们不得不重新审视这家百年投行的基本节操了。

今年2月,瑞信前雇员被指控参与保加利亚可卡因贩运团伙的洗钱活动,以至于瑞信成为瑞士历史上第一家在刑事案件上被判定有罪的大型银行。6月,瑞士信贷被判罚款170万欧元,并需要向瑞士政府支付1500万欧元[10]。

前雇员的身份很快被曝光,她是前保加利亚网球明星潘普洛娃·贝戈米,曾在瑞信任客户关系一职,后与前保加利亚一位摔跤选手相识,后者是可卡因走私团伙的重要人物[11]。这位网球手定期从摔跤手的同僚那里获得装满现金的麻袋,其中还包括2005年在索菲亚一家餐厅外被枪杀的一名客户。

更匪夷所思的是,瑞信30000个客户账户的详细信息被泄露给了德国报刊《南德意志报》,而这些账户合计持有超过1000亿瑞士法郎。泄露的信息中甚至包括巴尔干贩毒集团头目、菲律宾人贩子、下令谋杀黎巴嫩流行天后女友的亿万富翁、抢劫委内瑞拉石油巨头的高管以及埃及前独裁者穆巴拉克的儿子。

尽管数十年来一直强调清除非法资金,但这份泄露无疑揭穿了瑞信长期维持的假象,并对瑞士的声誉造成了抹灭的冲击。

1934年,随着银行保密法的出台,该法将向外国披露客户信息定义为犯罪[12],此后几十年,世界各地富商纷纷涌向瑞士。1973年,日内瓦会议禁止银行透露欧洲贵族存入财富的细节,瑞士成为了避税天堂。如今瑞信似乎逐渐忘却自己的原则,宣布冻结100亿瑞郎的俄罗斯资产。

日趋潦草的风控、保密制度的疏漏、不再中立的站队,接二连三的幺蛾子,逐渐消耗世界富豪对于瑞信的信任。

在经受完Greensill Capital与Archegos Capital两次人生阴影后,那个要挖高盛风控的CEO没料到自己会卷入毒品洗钱与机密泄露的丑闻中,最终带着绝望辞职了。

四、写在最后

动荡的2022年,海内外掀起了一场激辩:瑞信究竟会不会成为雷曼?

有的说瑞信的流动性覆盖率191%,是同类最佳;也有的说瑞信一级资本充足率(CET1)为13.5%,远高于国际监管要求的8%;有的说瑞信投行业务比重远低于雷曼,且正逐步剥离;还有的说雷曼破产源于准备不足,而金融海啸后世界成熟的金融监管体系会令其软着陆。大部分的观点都是不会破产,雷曼式事件的风险接近于零。

然而,金融市场中所有显而易见的可能都是错的,就像瑞信这两年中的这三枪,没有一枪是外人可以提前预判的。

全球正进入瑞信网红分析师Zoltan所说的“世界政府主导的宏观世界”,而各地政策是不透明的,预测往往也变得更加困难。没有人敢断言任何一种确定性的发生,或是最坏情况的不发生。

人们很容易犯下这样的错误:总以为自己足够强大,根本不会倒下。事实并非如此[2]。

参考资料:

[1] Credit Suisse report into $5.5 billion Archegos loss shows bank has a massive culture problem.FORTUNE

[2] War and Interest Rate. Zoltan Poszar

[3] 大而不倒.安德鲁·罗斯·索尔金

[4] 赚一赔三百!瑞信只从Archegos赚了1750万,结果丢了54亿.华尔街见闻

[5] Credit Suisse London bankers fear annihilation next week | efinancialcareers.com

[6] Credit Suisse Archegos Report: What You Need to Know.WSJ

[7] How Masayoshi Son’s ‘Money Guy’ Lex Greensill Went From Hero to Zero. Bloomberg

[8] 格林希尔:从70亿美元到一文不值.FT

[9] Revealed: Credit Suisse leak unmasks criminals, fraudsters and corrupt politicians. The Guardian

[10] Credit Suisse: What Exactly Is Going On At The Global Investment Giant? Have They Hit Bottom Yet? Forbes

[11] 重磅!竟为欧洲大毒枭洗钱,这家国际大行“栽了”!年初曾被曝服务1.8万名罪犯,股价大跌40%.证券时报

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:沈晖、陈畅远,编辑:张婕妤