扫码打开虎嗅APP

本文来自微信公众号:小鲜传(ID:fish_craft),作者:丁昶,头图来自:视觉中国

英国科学家艾伦·麦席森·图灵被称为人工智能(Artificial Intelligence,AI)之父。他曾经设计过这样一个实验:让人们与AI进行纯文字交流。假如人们穷尽各种方法,也无法从文字交流中分辨出对方到底是AI还是自然人。那么这个AI就可以算是具备了人类的智能。

这个实验被称为图灵测试。许多科幻小说都以“AI通过图灵测试”作为后续各种想象展开的前提。

这个思想实验真的挺有意思。首先,我们不可能用任何单一问题进行图灵测试。因为AI的记忆存储能力无比强大,任何问答组合都可以事先准备好。所以我们必须将若干个问题构成策略组,才有可能进行图灵测试。

其次,为了通过图灵测试,AI也不能一味地往“聪明”这个方向上去努力。因为人类智能的特征并不总是解决问题。

比如说你问对方,一加一等于几?二加二等于几?三加三等于几?AI可以迅速准确地做出回复。但是这样你反而知道对面不是自然人了。因为自然人聊天,对方一定会反问你,提这种问题是什么意思。

在《水浒传》拳打镇关西一节中,鲁达一开始要求郑屠去拿十斤瘦肉切作臊子(极细的小块),不要带上半点肥肉。郑屠乖乖照办了。此时他与一般的AI也没什么区别。

然后鲁达又要求郑屠拿十斤肥肉切臊子,不要带上半点瘦肉。郑屠质疑道:却才精的,怕府里要裹馄饨,肥的臊子何用?

这个反应就不是一般AI能做出来的了。但是也不排除某些强大的AI可以从上下文中提取到足够信息,做出这个反应。

质疑被鲁达驳回之后,郑屠又切了十斤肥肉臊子,正要给相公府上送去。鲁达再次提出要求,这回要拿十斤软骨切臊子,不许带上半点肉末。这时,郑屠的人类智能终于暴发了:却不是特地来消遣我!

截止目前,还没有任何AI能够做出这一类的反应。因为郑屠的这个反应其实非常高级,它是基于环境信息作出的判断。正因为鲁达是一名健壮的武官,所以他才会这样问。假如对方是一位美少妇或者厨艺大赛评委,他的反应肯定就不一样了。

这么说来,拳打镇关西的三段对话,恰好可以对应人工智能的三重境界。第一重境界就像一个点,AI只能看到当前的问题,并试图解决它。第二重境界就像一条线,AI可以看到问题发展的来龙去脉,并试图把它纳入一个逻辑过程。第三重境界则是一个高维空间。AI会把问题放到一个具体的环境中去,从无穷多可能性的视角来审视问题本身存在的意义。

对于A股投资者来说,“买什么”是一个永恒的问题。上至百亿基金经理,下至营业大厅散户,概莫能外。

但在熙熙攘攘的买卖交易之外,有多少人曾经在夜深人静,仰望星空之时问过自己:

1. 我到底在干什么?

2. 这条路走下去,我会到达怎样的终点?

3. 为什么会有这条路的存在,是哪些因素决定了它的平坦与坎坷……莫非都是在消遣俺?

也许这几个问题太大、太沉重了,没人能给出完满的答案。不过我还是想拿出愚公移山的精神,先搬几块小石头。本文将略谈几个简单的问题,权作各位读者在求索之路上的参考。

一、到底赚多少算多?

A股市场从来就不缺少暴富的传说。大家聊起来,20%似乎是一个非常保守的收益预期。曾经有企业家这么跟我说:他的资金整装随时可用,全资质全平台,只收取固定成本,其它都是管理人的,多退少补。那么这个固定成本是多少呢?年率18%。

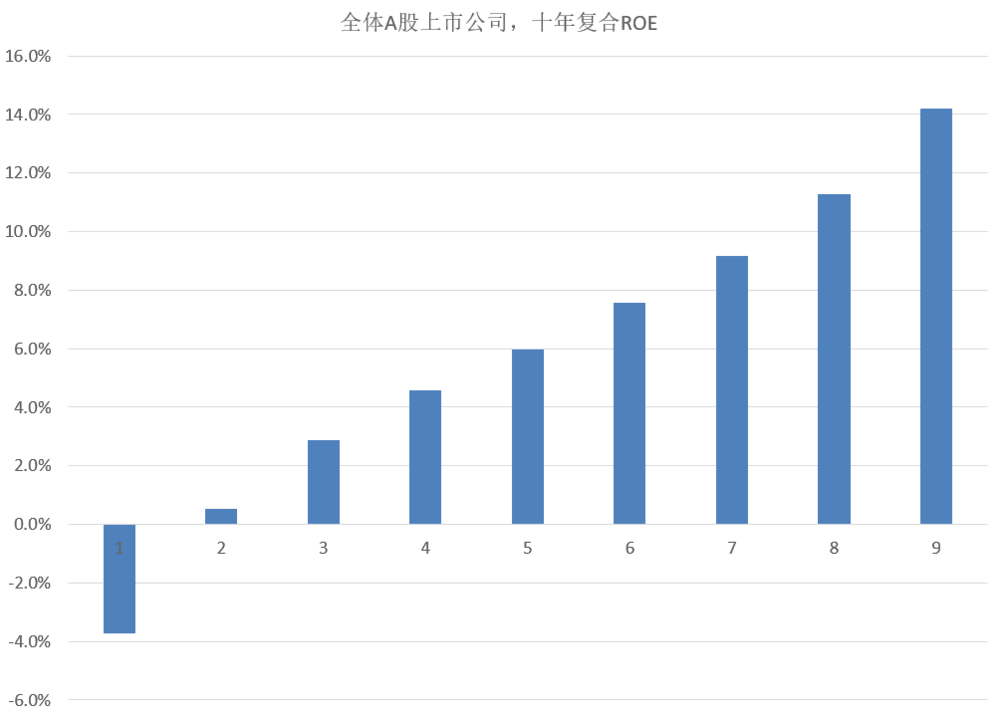

在股言股,我们先来看看A股上市公司的净资产收益率。以最近十年财报为样本,全体A股的净资产收益率(ROE)可以分为10档,分布如下:

只要十年复合ROE超过14%,就是全体A股前10%的优秀公司了。我知道,很多人会感觉这个数据不太对。是啊,符合直觉的数据就不值得写文章了。举几个例子吧。贵州茅台33%,恒瑞医药22%,立讯精密20%,爱尔眼科18%。超级大牛股也就是这个水平。

请注意,ROE是本金运用的概念。它在公司架构下是有管理、有品牌,而且放过财务杠杆的。

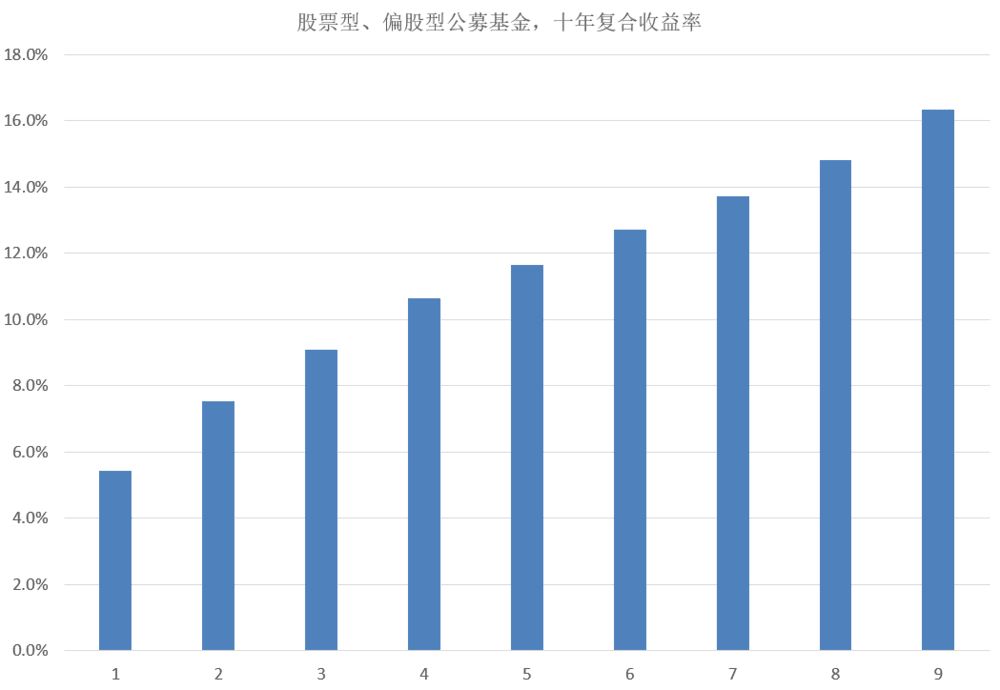

近十年全体股票型和偏股型公募基金的分10档收益分布见下图。相比之下,公募基金的业绩还是要比上市公司强一些。所以说,金融行业确实比实体经济更容易赚钱。

饶是如此,16%也已经是公募基金中非常优秀的水平了。只要12%就可以排进全体股票型、偏股型基金的前一半。

有人可能会问,如果只看股票型的基金,收益率会不会高一些呢?答案是不会。过去十年,股票型和偏股型基金的收益率并没有显著差异。不过假如未来出现单边大牛市的话,可能股票型会有一些优势。

二、准备付出多少溢价?

看了上一个问题,眼尖的读者可能就要质疑了。为什么不直接用上市公司的股价表现来与公募基金比较呢?这里我故意卖了一个关子。大家可以想一下为什么?

……

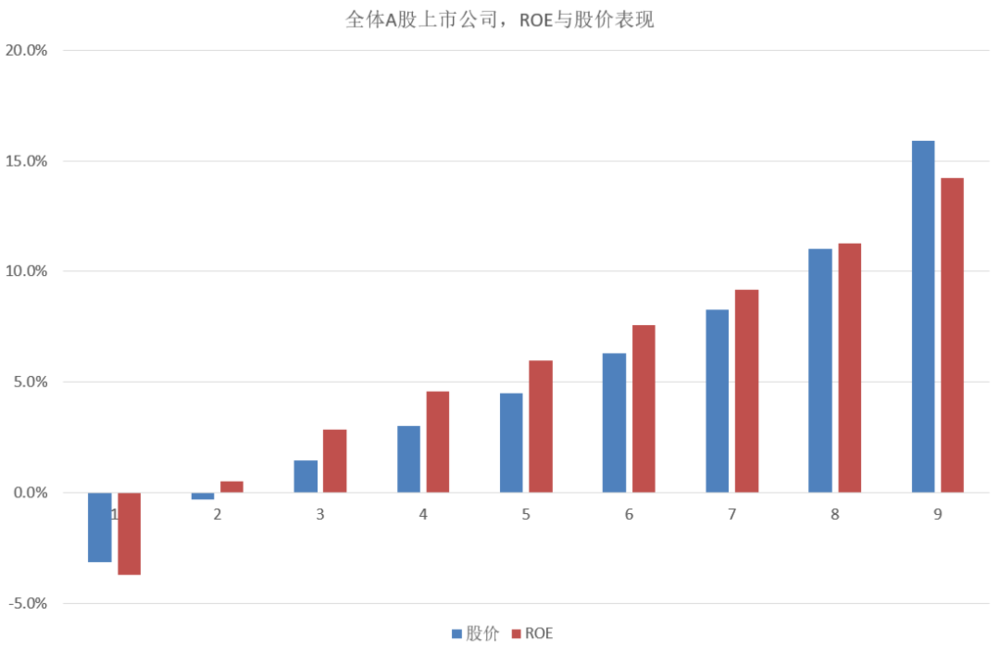

因为在长期,上市公司的股价表现总是跟ROE差不太多。要知道,每笔交易都是双向的。你能够做高抛低吸,那就说明有人在低抛高吸。无数笔短期盈亏叠加在一起,刨除交易佣金,就等于一个零和游戏。只有公司自身经营的盈亏,才是影响长期股价走势的决定性力量。

这里面还有一点结构性因素。那就是在最好和最差的两端,股价表现都要好于ROE,而其它情况则是股价逊于ROE。这说明A股市场对于两端的公司有所偏爱。

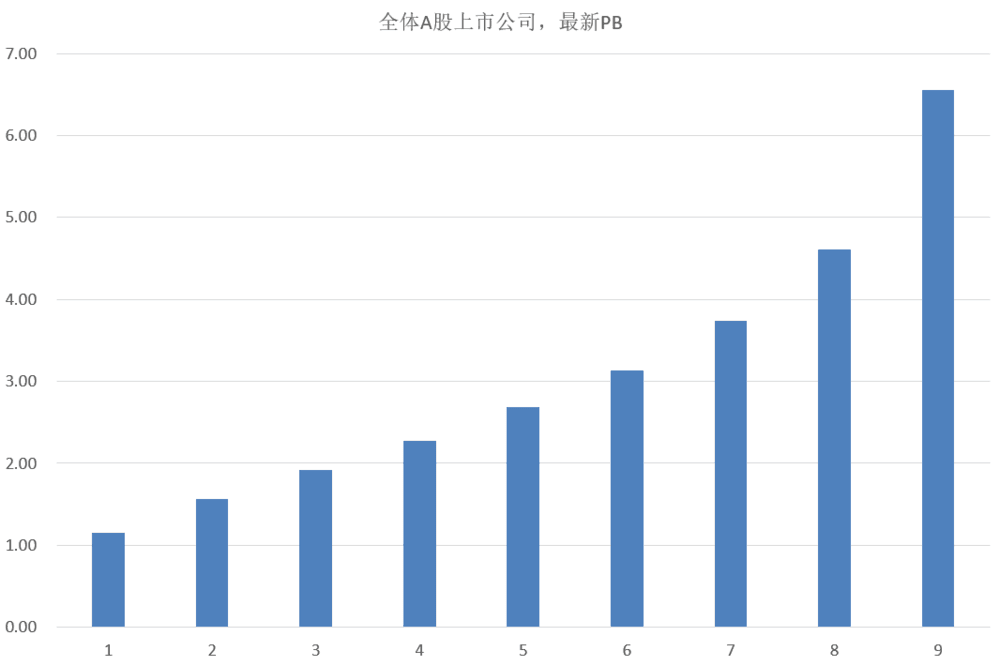

当然,我们说长期股价表现接近于ROE水平,这里其实还有一个前提,那就是估值水平没有系统性变化。这里说的估值水平,主要是指PB,即市净率。它反应了投资者为投资上市公司而支付的溢价。

前文已述,A股上市公司长期ROE的中位数是6%左右。这个数字在高手看来不值一提,但是目前十年期国债收益率不到3%,而且对于普通居民来说,能够长期回报6%的可选资产并不很多。所以理性人是愿意为了投资上市公司而支付溢价的。

那么关键问题来了,这个溢价到底是多少呢?

全体A股上市公司的PB中位数是2.7。也就是说,为了把手上的钱变成上市公司的一部分,中位投资者需要支付170%的溢价。另外,A股公司中PB最高的10%是6.6倍,最低的10%也有1.2倍,极少有公司是折价的。

公允地说,上市公司的PB高于1倍,这是国际惯例。否则这个公司不如退市算了。而且只要这个溢价保持恒定,你在这个水平上进,也在这个水平上出,那就不影响收益,还是只看ROE就够了。怕就怕这个溢价水平出现系统性变动。升上去大家都赚,降下来大家都亏。

至于目前A股的PB水平算不算高,那就见仁见智了。至少在大类资产比较中,恐怕没有什么优势。而且全面注册制、中特估理念等政策性因素,也会对它造成影响。

另外,PB低于1倍的公司也未必永远是这个估值,说不定它里面就有金矿呢。

三、复利的终点在哪里?

印度有一个古老的传说。某人发明了一种好玩的64格棋盘游戏(一说国际象棋)。国王问他要什么奖励。他说,只要在第1格里放1粒小麦,第2格里放2粒,第3格里放4粒,后续每格粒数都翻倍,然后把放满64格的小麦奖励给他就行了。国王本来以为没有多少,就满口答应下来。后来一算,才发现即使把全世界的小麦堆积在一起,也无法按此规则填满最后一格棋盘。

上述故事体现了指数函数的威力。过去十年全球GDP的名义增速是3.5%左右。我们假设这个速度不变。那么只要某家企业能够永远保证4%(甚至3.51%)的ROE,理论上总有一天,这家公司的净资产就会大于全球GDP。

我们还可以做一个戏剧性的计算。目前全球GDP大约是96.5万亿美元,美国GDP大约是23.3万亿美元,苹果公司2022年的净资产大约是650亿美元。过去十年复合ROE是63%。按照上述数值计算,只要到2034年,苹果的净资产就会超过美国GDP,再到2037年,苹果的净资产就会超过全球GDP。而《流浪地球2》中的太空电梯危机,还要等到2044年才会发生。那时苹果的净资产将会超过3000万亿美元……

当然,上述情况并不会真的出现。因为从2017年开始,苹果公司的净资产就一直在持续下降。这意味着它把赚来的钱,全都用于分红和回购还不算,另外还借钱回购。63%的超高ROE,主要来自于分母的不断缩小,并不是分子的扩张就有那么快。

不过,上述思维实验仍然有助于我们理解增长与规模之间的关系。尤其是在限制回购的A股市场,高增长必然是有尽头的。规模越大,维持高ROE就越难。无论哪个行业,哪家公司,高成长都只可能是一个阶段性特征。天下没有不散的筵席。

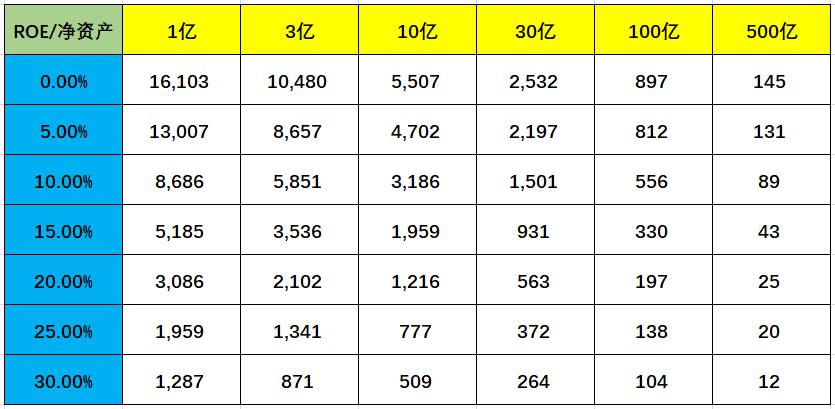

通过彭博终端的EQS功能,我做了一个简单的统计。横向指标是公司净资产,以美元计价。纵向指标是5年平均ROE。

ROE在0%以上,净资产超过1亿美元的上市公司,全球大约有1.6万家。ROE在10%以上,净资产超过10亿美元的上市公司,全球就只有3000多家了。而ROE在10%以上,净资产超过500亿美元的上市公司,全球还不到100家。

最后总结一下:

1. A股上市公司的资质并没有那么好,无法支持所有人都来捞大鱼的预期。毕竟鱼塘里的鱼生长速度有限。你捞了他就没有了,他捞了你就没有了。甚至有可能江河横溢,人或为鱼鳖。

2. 如果钓客们普遍都对捞鱼的预期过高,那么这个鱼塘的入场费一定也是过高的。很难说这个状态还会持续多久。

3. 正所谓,高处不胜寒。随着规模的扩大,对于增速的预期必须不断降低。对于个人,对于公司,对于国家,都是如此。这个过程就叫做成熟。

好啦,本次图灵测试的三个问题讲完了。你觉得自己通过了吗?

本文来自微信公众号:小鲜传(ID:fish_craft),作者:丁昶