扫码打开虎嗅APP

上周二(5月12日),做空机构Mithra Forensic Researc(简称MFR)发布了题为《Vipshop: We Are Not Buying The Financial Statements》(唯品会:你的财报我不信)的做空报告,指控唯品会操纵公司财报数据。唯品会在及时回应并拿出靓丽财报后,股价迅速企稳,但依然是中概股里最容易被做空的个股,与空头的斗争才刚刚开始。

“空军”将卷土重来

在美国做空中概股的主要方式是借入股票并抛出,然后低价购回并归还股票。比如某只股票现价为20美元,做空者借到1万股在二级市场抛出,获得20万美元现金。假如能够以10万美元买回1万股还给出借方,就能赚10万美元。如果归还股票的期限已到,股价涨到30美元,借股者就要花30万美元买1万股还账。“要么买回,要么进监狱”,说得就是这种情况。

2010年6月,浑水发布做空东方纸业的报告,股价当场下跌50%;当年11月,浑水再度出击,导致中概公司绿诺退市;2011年4月香橼做空东南融通大获全胜;11月,香橼的偷袭令奇虎360一日之间跌掉10%;2012年7月浑水的质疑又使新东方市值折损35%;2013年10月24日,浑水发布长达81页的做空报告,网秦当日暴跌47%……

尽管奇虎360和新东方在对抗做空方面取得阶段性胜利,但连续遭遇做空动摇了美国投资人的信心,两年间中概股总市值跌去50%,损失超过千亿美元。台前摇旗呐喊的研究机构(浑水、香橼还有这次的MFR),与幕后的做空者有千丝万缕的联系,从中概的暴跌中获利颇丰。

2012年以后,容易做的公司陆续被“做掉”,不容易做的奇虎360和新东方则让空头碰壁。当时,未上市的中国企业纷纷推迟或撤销在美上市计划,已上市的估值处于低位,失去猎物的“空军”逐渐退去。

2013年到2014年间,中概公司估值大幅提高,赴美上市风潮再起。到2015年一季度未,排名前30的中概公司总市值超过4000亿美元,较2011年4月多家中概股被做空前高出一倍有余。浑水于2014年9月开始做空500彩票,遭遇集体诉讼的聚美优品市值迅速缩水60%肯定与空头有关,成立不久的MFR把唯品会作为第一个猎物……种种迹象表明,“空军”即将卷土重来,从阿里到聚美都要小心了。

唯品会是空头最好的目标

在众多中概股中,唯品会是被做空风险最大的个股。

首先,唯品会市值高达140亿美元以上,做空的预期收益巨大。

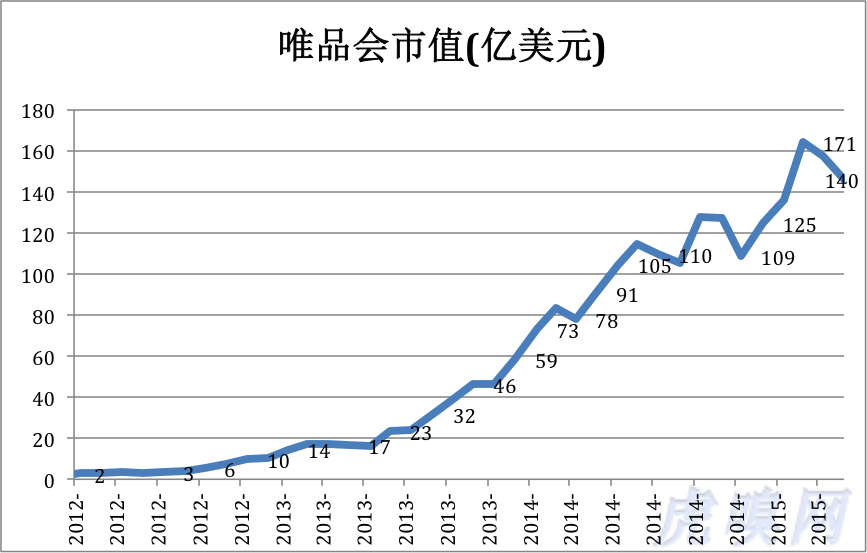

2012年3月唯品会在纽交所上市,其后半年股价一值在6美元以下徘徊,当年10月才发力站上10美元。

2013年,唯品会开始让人大跌眼镜,年末收于90美元一线。2014年唯品会气势如虹,走出翻倍的行情,11月达到239美元,超过百度,成为中概股中的“第一高价股”。

1拆10后不久,唯品会再创30.72美元新高(相当于拆1股前307美元),市值一度突破170亿美元,相当于携程加奇虎360!

市值越高,做空的获利空间就越大。500网票网市值不过5亿多美元,股价跌40%的话市值将缩水2亿美元,空头赚几千万美元已经不容易了。唯品会市值约150亿美元,如能引发暴跌可以打开数十亿美元的获利空间,收益将十倍于做空500万或网秦。

其次,唯品会市盈率偏高,估值存一定的泡沫,股价回调本身存在合理性。2014年,唯品会净利润为1.2亿美元,市值148亿美元(5月18日收盘),市盈率高达123倍。而阿里、百度、奇虎360的市盈率只有40倍上下。市值183亿美元的网易,2014年净利润达7.7亿美元,市盈率不到24倍。

5月15日,唯品会公布的2015年Q1财报显示,营收、净利润分别达到86亿和4.8亿,同比增幅分别为100%和106%。但即使2015年唯品会净利润翻倍,动态市盈率仍达60倍以上。

成熟资本市场是削峰填谷的地方,多头寻找洼地,空头则紧盯高峰。木秀于林,风必摧之,唯品会市值大、估值高,是空头梦寐以求的标的。

但...MFR的做空报告也太业余了

MFR报告例数了唯品会的“十宗罪”,大致显示出唯品会易受攻击的“部位”,但其论点实在很业余。

首先,MFR指责唯品会将总交易额记为营收。但正如唯品会回应中所称:MRF做空报告不懂唯品会的商业模式。

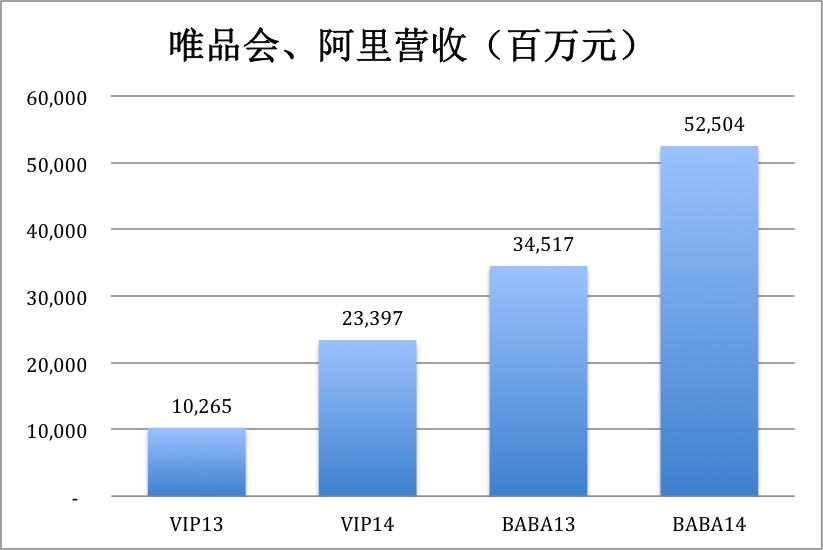

唯品会的营收认定方式与阿里不同,或许会给人“营收相当于阿里40%”的错觉。

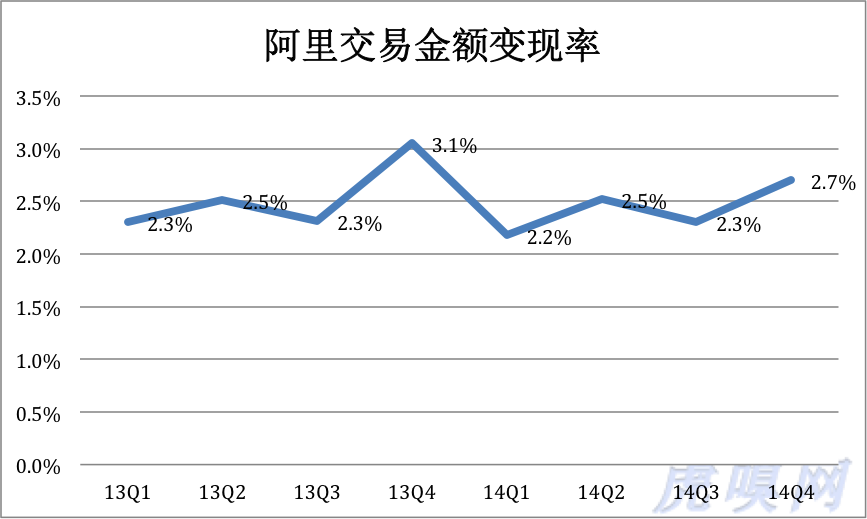

2014年阿里三大平台总交易金额近2.3万亿,而阿里营收仅为525亿,不及总交易额的3%。

唯品是与阿里完全不同的电商平台:前者买断了产品并承担存货费用及减值风险,赚的是进销差价;后者赚取的是广告、促销费用。截止到2014年末,唯品会账面有价值5.78亿美元的存货并计提了3560万美元的存货商品减值。MFR报告中提到“相较于国内及全球的竞争对手,唯品会的仓库容量过剩”(阿里当然是没有库存)。指摘库存过多,却无视3650万美元商品减值说唯品会不承担存货风险,属于“寄售”,MFR想钱想疯了。

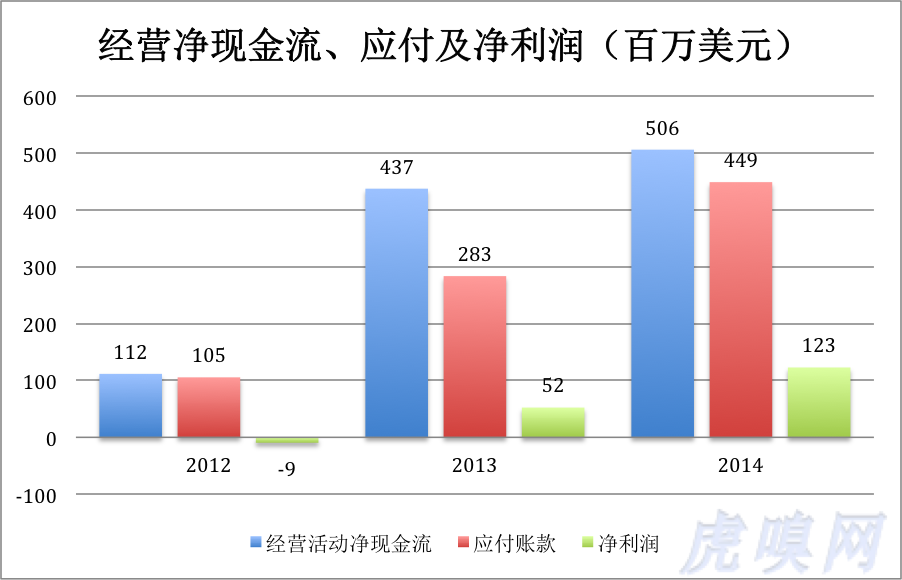

其次,MFR质疑唯品会经营活动净现金流(net cash from operating activities)不受盈利规模驱动而受应付账款(accounts payable)驱动。从下图的确可以看到,经营活动现金流被应收账款推动的感觉。

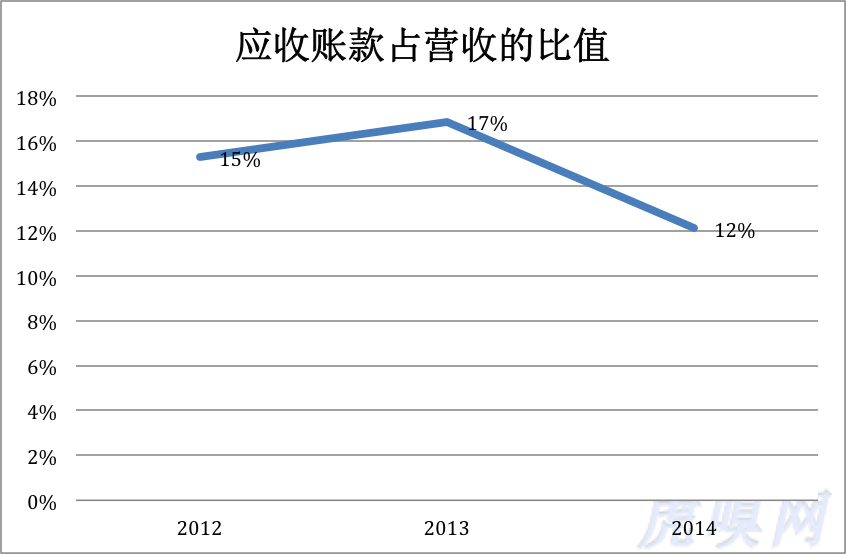

唯品会的应付账款主要是欠上游供应商的货款,其绝对值应随着经营规模的扩大而扩大。2014年,唯品会应付账款尽管达到创记录的4.49亿美元,但占营收的比值却从上一年度的17%降至12%。由于唯品会以交易总额确认营收,采取的又是“闪购”,毛利润率、净利润较低,属于薄利多销模式。十几个点的应付账款自然远高于净利润。

MFR称“仔细分析发现,该公司通过严重推迟向供货商付款时间实现经营现金流增长。”分析了半天,还想不通如此浅显的道理,某些人的智力真的有硬伤!

MFR还指责唯品会利用应收账款夸大销售额。的确有许多公司这样做,但唯品会2013年、2014年应收账款占营收的比例都不到百分之一(非常附合2C电商的特征),以此夸大营收是玩笑。

收购乐蜂是唯品会真正的软肋,MFR对此穷追不舍:收购价格过高?乐蜂业绩拖累唯品会?资本开支剧增、远远超过增长需求……唯品会的谈判议价能力和整合能力受到全面质疑。

从高价收购,到声称“乐蜂网的规模过小不具有战略意义”,唯品会这宗收购多半是失败了。但这是在幕后资本推动下完成的收购(正如赶集与58同城合作),唯品会领导层不应担全责而且与欺诈扯不上关系。

MFR的报告是基于预设观点拼凑的货色。涨得多就是妖,看什么地方都觉得有妖气,有“大师兄”的爱好,本领却远远不及“二师兄”,捉哪门子妖啊。

MFR哗众取宠、投机取巧的心态暴露无遗:唯品会暴跌,俺就赚大了;不跌俺先出个名。以后大家也别迷信国外做空机构了,他们也有智商欠费的时候。

(作者微信公号ThomasLee126)