扫码打开虎嗅APP

过往接触了大量的创业者,大家都有不同的问题,我觉得无论是什么问题,最后都归结到一个如何做出选择的问题上。不管是业务如何去跨界,如何去整合资源,包括如何去找合伙人找钱,只要想和资本接近,背后都是同一套逻辑,这套逻辑便是作出选择的依据。

这个逻辑很容易理解,就是了解一下投资机构是怎么赚钱的。投资机构投资项目的主要目的是希望赚钱,如果作为一个创业者如果能帮到投资机构赚到想赚的钱,那创业者就有机会拿到投资机构的钱,实际上就是这个逻辑。

拿投资机构的钱便宜吗?划算吗?读完后文就有答案了,可能会让很多还没融资过的创业者出乎意料。

除了少部分天使机构初始阶段会用自有资金进行投资,绝大部分天使基金、VC、PE是需要先募资,再去投资的。用自有资金进行投资对于回报周期要求就不是很严格,而先募资再投资对于回报率、回报周期就有比较高的要求了。

不同的投资机构会投资什么阶段的项目呢?

天使轮主要投资于初创期的项目,需要完成模式验证甚至产生收入(目前资本市场遇冷,对项目要求会比较高);

A轮要求项目完成验证,拿下1~3个市场/地区,获得投资款项可以快速复制;

增长轮要求项目已经处于快速增长阶段,指数增长最好,最差可以接受线性增长;

PE阶段的项目需要处于成熟阶段,投资款项用于提高竞争壁垒。

不同阶段投资的成功概率不一样,越是早期投资成功率越低,单个项目的最高可能回报率也越高,可能达到数十倍、数百倍,甚至有千倍以上的可能性;越是中后期投资成功率越高,单个项目的最高可能回报率相对比较低,一般在几倍到数十倍之间。以早期(天使、PreA、A轮)投资机构举例,这里只选出了创业者应该了解的部分进行说明:

一、LP&基金管理公司

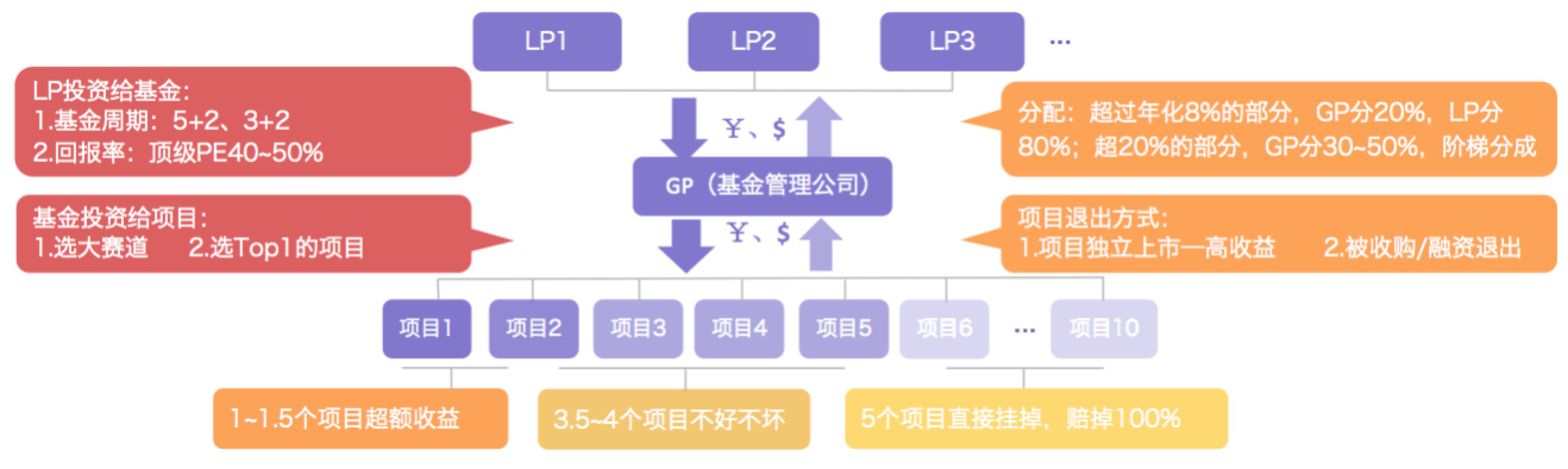

做一家基金会先成立一家基金管理公司,再由管理公司发起基金向LP(投资于基金的投资人,证监会要求个人净资产需要达到千万)募资,在募资的过程中通常会收2%的基金管理费,还要展示过往投资回报率,除此之外,还有2点比较重要:

1、整体预期回报率

因为规定基金管理公司不能承诺保本,不能承诺回报率,但是会有一个阶梯性的分成。通常情况下,超过年化8%的部分,8%到20%的部分,GP(管理公司的基金管理人)拿20%,LP是拿80%;超过变化20%的部分,GP拿30~50%,LP拿70~50%。

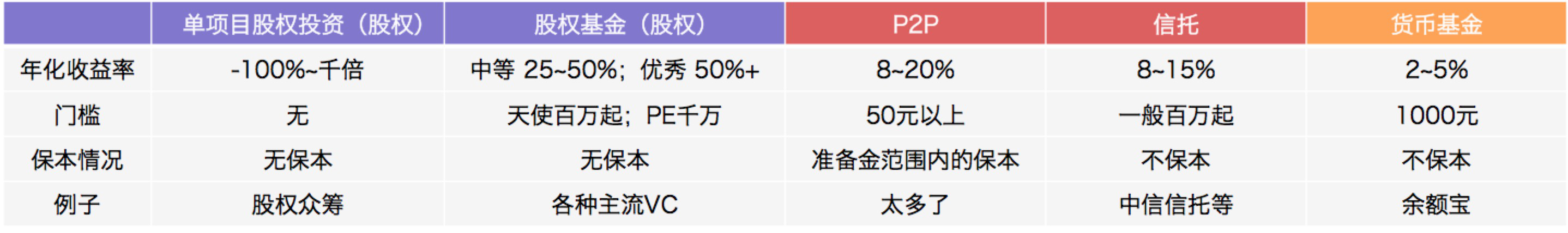

也就是说GP想赚钱不能只赚那两个点的管理费,早期基金资金量通常在5千万到3亿人民币,2%的管理费也不是那么多。也就是说一家基金管理公司真的想赚钱,它至少要把自己的回报率做到年化20%以上。它投的这些项目,拿到的钱至少是相当于年化20%以上的钱,这个比贷款还贵,这实际上是最贵的钱。

不同投资方式有着不同的最高回报率,在组合投资方式里面,股权投资基本是风险最高、回报率最高的投资方式,也就是向风险投资机构融资的成本是年化20~50%。如果项目的成长性、未来盈利可能性不能支撑如此之高的年化利率,就需要思考是否真的应该找投资机构融资了。这也是很多传统生意更适合找银行贷款、3F基金的原因了。

2、基金的周期

基金向LP募资时,需要承诺回报周期,通常是7+3、5+2、3+2,7、5、3是基金的封闭周期,投资的项目需要在7、5、3年内退出,后面的数字是浮动周期,当项目发展的好的时候可以延期退出。目前大环境不是很好,大家募资都很难,很多基金不得不设置为3+2,又因为股权投资绝大部分是通过项目上市退出的,互联网项目从初创到上市平均需要7、8年的时间,因此3+2的早期股权基金是很痛苦的。

创业者如果希望拿到靠谱投资机构的钱,就至少需要满足对应投资机构的封闭周期、预期回报率。

二、基金管理公司&项目

投资机构在投资项目的时候通常是先选择赛道再选择靠谱的创业者,对于如何选择人可以私下交流,这里主要是大致讲投资机构选择赛道、模式的核心依据。

1、赛道的选择

由于绝大多数股权投资通过公司上市退出,所以在最初投资的时候便需要项目未来具备上市的可能性,那么项目所处的市场空间要足够大,市场规模需要达到千亿级别,这样未来才可能诞生出百亿级别的上市公司。

那么大家就要对经常听到的“细分市场”注意了,只有几十亿、几百亿的过于细分的市场对于主流投资机构而言是不具备吸引力的。

2、满意的模式

1)成长性

以互联网项目为例,早期项目投资成功概率是比较低的,有个真实的数据,某知名机构知名投资人,7年投资了60多个项目,其中超额回报的项目有6个,50%的项目是失败的,余下的项目是在维持着生存但是难以带来足够的投资回报,7年投资整体获得了6倍回报,也就是早期投资成功概率是10%。

通常投资机构的年化收益率在20~50%,当然也有亏损和非常高的时候。如果按照10%成功概率、年化30%收益率计算,单个项目3年内回报预期差不多是20倍,那么这个就是互联网投资人对于项目的大致心理预期,如果项目的模式可以有这样快速成长的可能性就容易吸引到投资人。

2)核心价值的判断

除了成长性外,项目创造的价值是很重要的,创造的价值大,公司便自然容易值钱,那么如何判断公司于所在的行业中是否创造了足够的价值呢?

不论是互联网、“互联网+”还是高科技,实际上都是从各个方面在将产品升级、产业升级,从而推动社会的发展,那么这个升级过程中有三种部分不可或缺:

● 5~10年内会升级的产品/服务(制造或技术门槛越高壁垒越高)

● 能将产品/服务升级的技术/人群(越依靠科技驱动越有价值)

● 为升级的产品/服务最终付费的群体(C端类付费群体优于B端类付费群体)

如果一家公司希望具备核心竞争力,那么需要至少把控住三者之一,这样才会对推动产品、产业发展起到直接的作用。这也是B2B贸易商在二级市场上不容易值钱的原因。

3)利润的重要性

由于投资绝大部分通过上市退出,那么就需要大致了解上市公司的责任。上市公司承载着拉动行业发展的责任,经营情况良好的上市公司需要拉动GDP的增长,同时需要创造出足够多的利润用来投资以继续发展,同时还需要给股东分红,这个关系可以举一个例子:

如果一个国家的企业盈利能力很强,例如净资产收益率即ROE平均12%,通货膨胀率为3%,净利润的60%用于再投资即7.2%的再投资率,减掉通膨率3%,那么GDP增长速度大约为4%。

如何提高公司创造利润的可能性呢?把握住行业升级重要的部分后需要思考向上游发展还是向下游发展。通常情况下,利润在一条产业链上的分布是越向上游越低,越靠近下游终端消费群体利润空间越大,下游的生意通常都比上游的生意具备更高的盈利可能性。

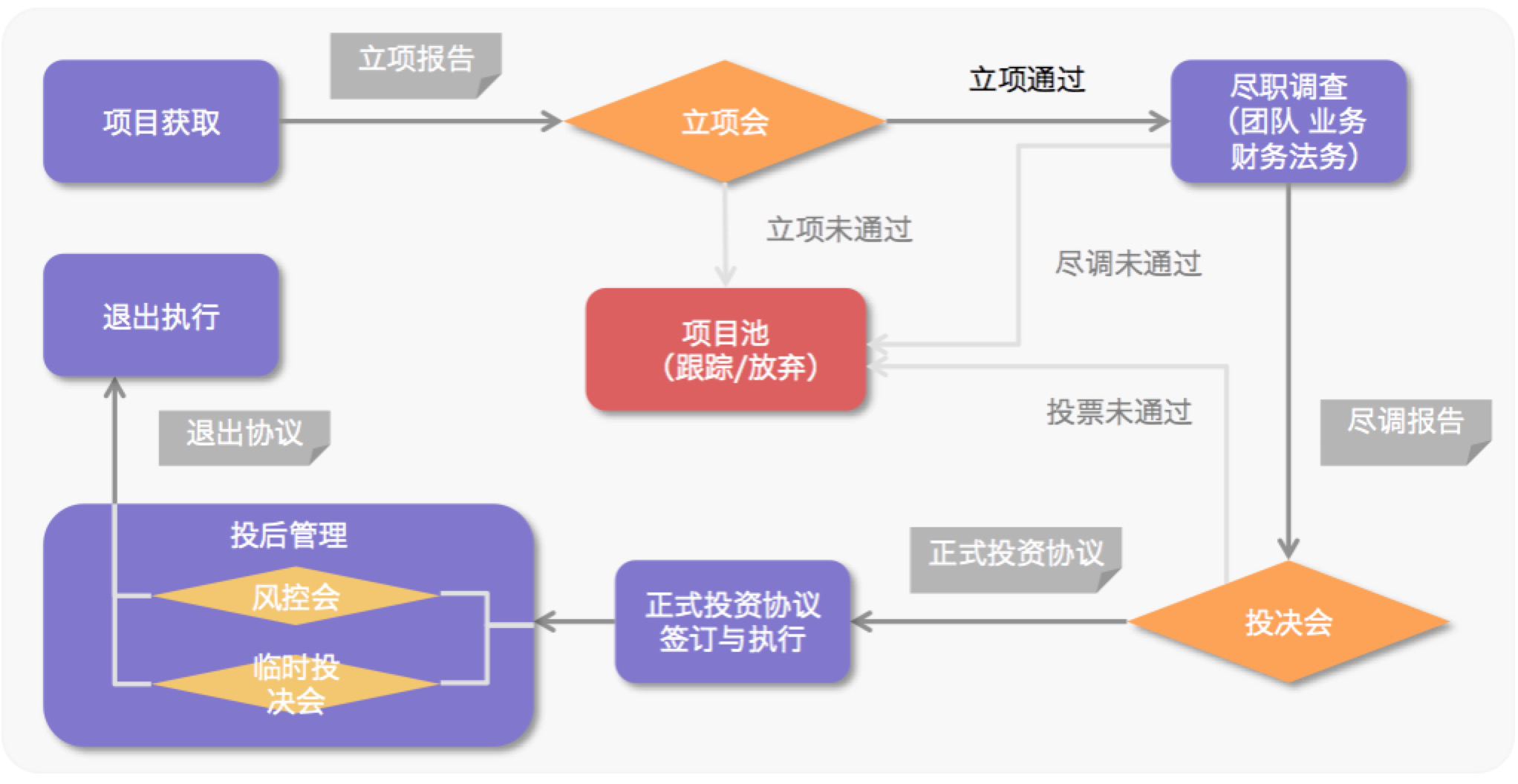

3、内部流程

了解投资机构的内部流程对于创业者把控融资节奏是非常重要的,有很多创业者账面只剩下2、3个月的钱才开始融资,这样是很危险的,因为有些机构内部流程比较长,同时由于创业者急需用钱,所以容易失去议价能力。

个人类天使基金或者一些小型天使基金投资决策会比较快,很多没有投决会,尽职调查也比较简单2天~一周就结束了,从与项目沟通到款项到账1周~1个月就完成了。

但是更多的投资机构内部决策流程是一个比较正规机构的决策流程。当投资机构对项目有了投资意向之后,在尽职调查之前会签一个TS(投资意向协议),签完了之后机构会去做尽职调查,尽职调查通过了内部会有一个投决会,通过之后就开始和项目签一个正式的投资协议,正式协议签订后会按协议时间打款。

从与项目接触到最终投资款项到账,整个流程正规走下来通常是2个月~4个月,如果需要做VIE架构时间会3~6个月。所以从开始融资的时候,帐面上最好至少剩6个月的资金,9个月会更安全一些。

本文由Iris(“互联网+”跨界天使投资人,微信号 irischerub3 )编撰,欢迎探讨交流,也欢迎申请加入我的跨界创投微信分享社群。