扫码打开虎嗅APP

如何获得5年50倍的收益?

Pershing Square的Bill Ackman就为我们上演了这么一个经典案例,而这一票足足赚了30亿美金。

Bill Ackman给出的答案是:在金融危机时,抄底房地产。

I. 金融危机

2008年的金融危机,大家早已耳熟能详。

2008年,美国次贷危机导致银行破产,引发全球金融危机,标普指数从最高1565点跌至676点,跌幅57%:

如果当时你看到了下面这条新闻,不知道你会作何感想:

你会不会想知道GGP是什么?

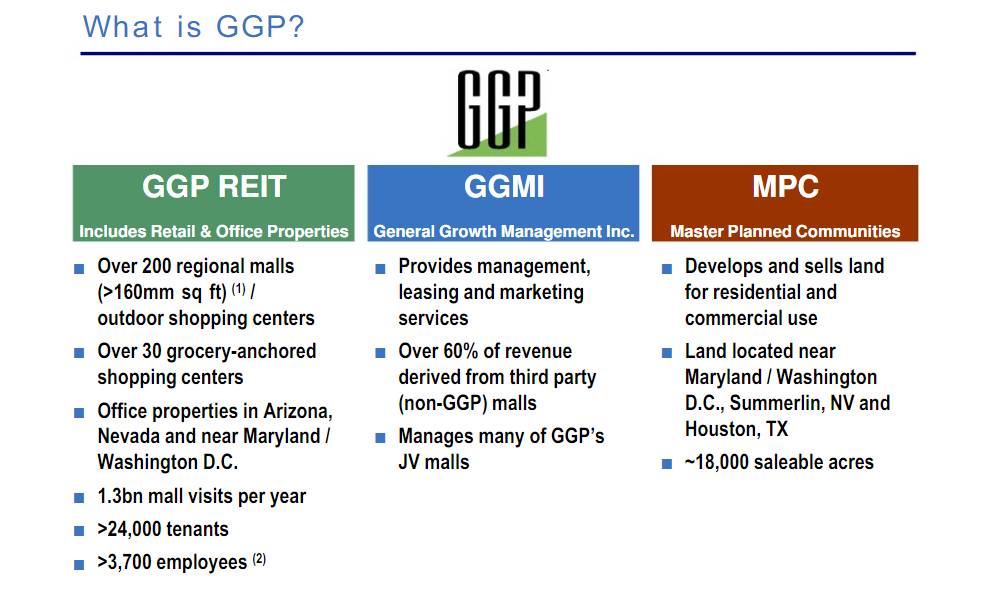

II. GGP是什么?

GGP是General Growth Properties的简称,是一家成立于1954年的美国大商业房地产运营商。它拥有着超过200处区域购物中心,可租面积超过1.6亿平方英尺,租户超过24000家。同时,GGP还拥有一家物业管理公司以及房地产开发公司。

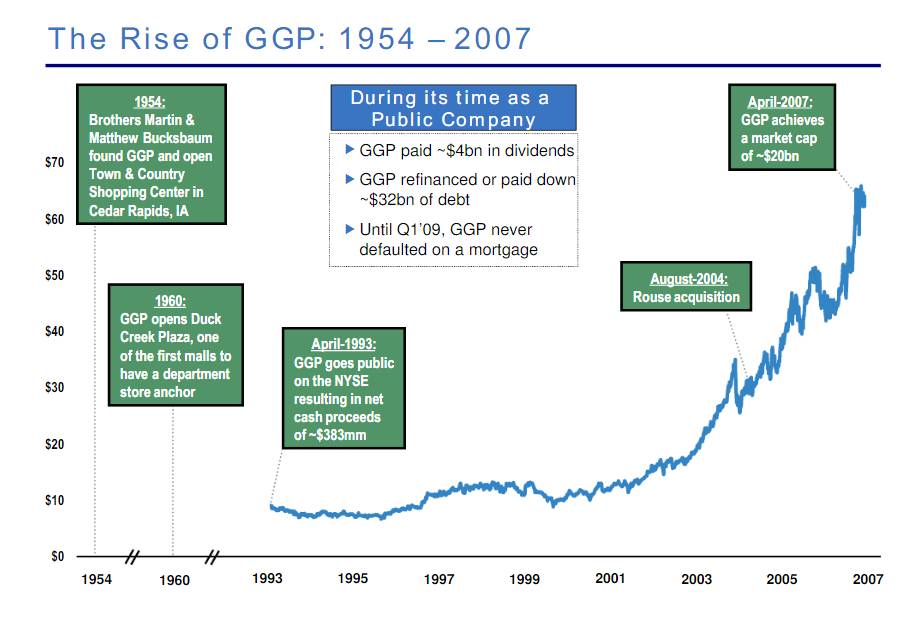

由于GGP搭上了美国房价的上升的列车,其公司股价也一路上升,在2007年的时候,市值最高达到了200亿美金:

在这一路中,特别值得一提的是2004年GGP收购其主要的竞争对手劳斯(Rouse)。Rouse的旗下有一家很传奇的房地产公司,The Howard Hughes Corporation。这家Howard Hughes Corporation之所以传奇是因为其创始人的儿子,Howard Hughes,也就是小李曾经扮演过得《飞行者》中的原型:

2004年的收购让GGP成为全美第二大购物中心运营商,但同时让其背负了极高的债务,也为之后的故事埋下了伏笔。

III. GGP怎么了?

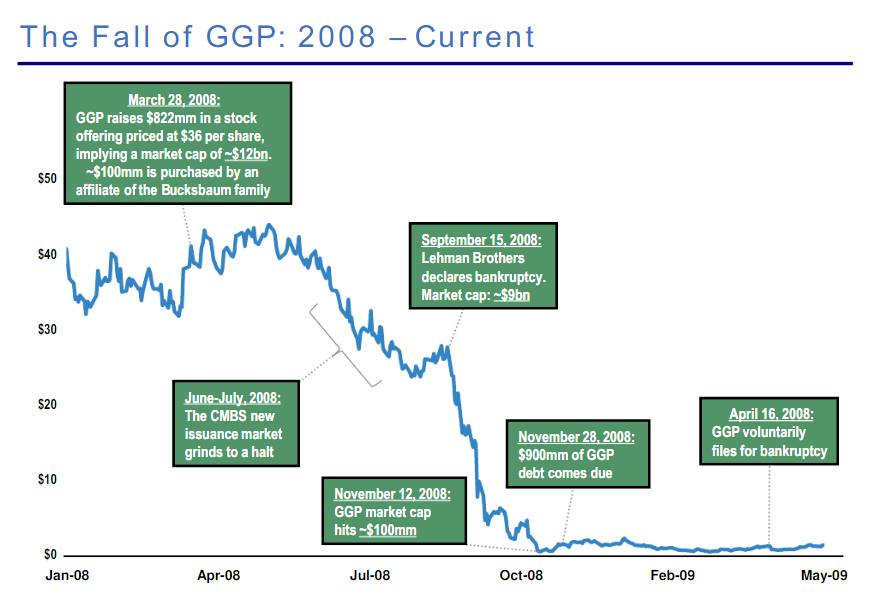

从2008年开始,GGP便一路下跌,从最高200亿美金的市值跌至了1亿美金,跌幅达99.5%,并且其在2008年4月申请了破产保护。

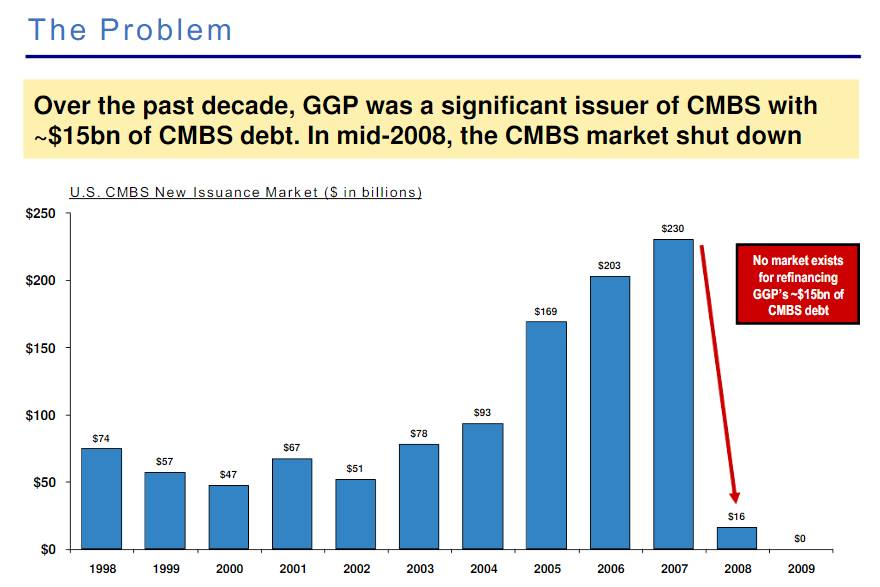

是什么出了问题呢?最主要的问题出在了CMBS市场上面:

CMBS是一种房地产市场的衍生品,GGP持有约150亿美金的CMBS,而在正常的时候,GGP都靠抵押这种衍生品来融资,而在2008年的时候,流动性枯竭了,市场不存在了。

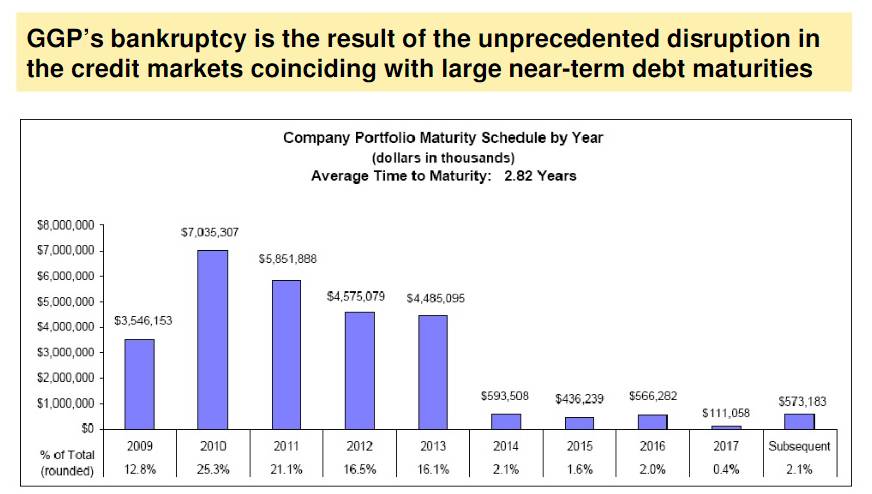

十分不碰巧的,GGP在2004年收购劳斯的负债,在2009年和2010年分别有35亿和70亿美金需要偿还,或者说在普通年份可以‘新债还旧债’,但2008年的金融危机让GGP丧失了融资能力,被迫走向了破产:

IV. 为何敢抄底?

2008年底,GGP在破产的边缘挣扎时,Bill Ackman开始大举购入GGP股票。为什么Bill Ackman敢抄底呢?

原因便是:

GGP本身的运营情况仍然健康

就算GGP破产,其清算价值也大于其当时1亿美金的市值

如果不破产,前景巨大

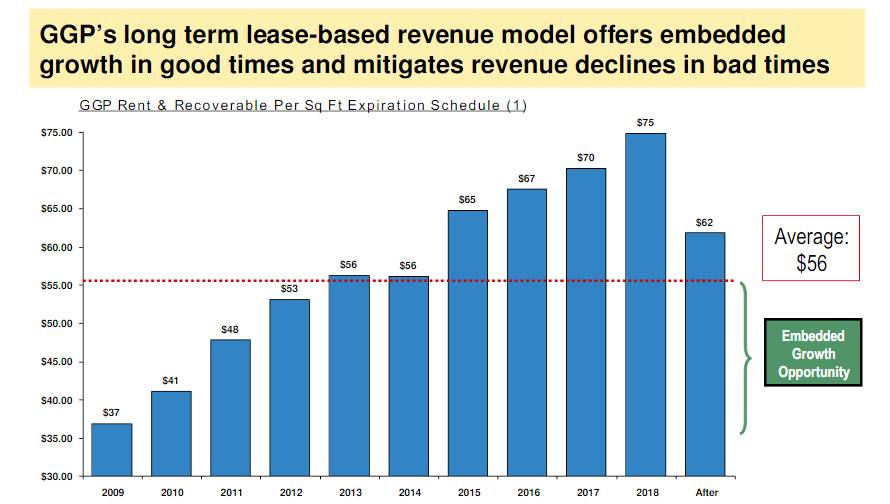

GGP本身的运营情况其实按常理可以想通,因为这些购物商城与GGP签订的往往都是长期合同,同时,消费者对购物商城的需求是稳定的,即使在电商急速发展的今天:

如果破产,对于清算价值,Bill Ackman得出的结果是股价的范围应该在9美元到21.5元。你也许觉得这个范围太大了,怎么估值一个公司能差那么大?但你换一个思维一想,最保守的清算价格是9美元,但目前的股价是0.4美元,现在的股价是不是超级低估呢?安全边际极高?

如果不破产,公司进行了重组,GGP的价值则可以至少回到100亿美金,股价回到30元,这将是极其丰厚的回报。

于是,Bill Ackman在0.4 - 1.5 美金一股时开始建仓,总共买入6500万美元。之后,GGP在Bill Ackman的主导下,开始重组,同时随着金融危机的散去,股价也逐渐回到高点。

Bill Ackman从进入到退出一共用了5年,最终在2014年底完全退出,把6500万美元的投资额变成了33亿美元,收益率超过5200%。

(GGP从2007年到目前的股价)

V. 思考

可能Bill Ackman的这个案例对于一般人,是没有能力去参与,毕竟会涉及到入驻董事会,进行公司重组。但三钱二两认为,这个案例里面再次说明的几点,值得我们去思考:

投资是去寻找安全边际,这里的安全边际,并不是低估20%或者低估25%(就像很多人喜欢去讨论,一个公司的PE应该是30倍还是35倍呢,这在三钱二两看来是没有意义的),而是用5毛钱甚至更低去买价值1元的东西。

在金融危机中,抄底房地产是大概率正确的。一方面,三钱二两认为房地产是社会财富的蓄水池,长期来看价格是上涨的。另一方面,在金融危机时,房地产会有流动性问题,会给抄底的人一个很好的'安全边际'。

金融危机往往蕴藏着巨大的机会,当你下次看到'金融危机'的时候,不要想着逃避,需要乐观并且有勇气去行动。

最后,特别感谢Bill Ackman'无私'的将他的想法分享出来,文中很多的插图都是来源于Bill Ackman当时所做的PPT。

题图:Pershing Square创始人Bill Ackman