扫码打开虎嗅APP

威灵控股是全球第一的白色家电核心机电部件制造商。

全世界每三台空调,就有一台使用该公司制造的电机;全世界每三台洗衣机,就用一台使用该公司制造的电机。

下图是威灵控股的主要产品,目前已遍布家用电器、清洁设备和泵类产品等领域。

2017年3月17日,威灵控股披露了截止2016年12月31日的年度报表,下面我摘录其要点:

总资产:74.31亿港币

其中:可供出售金融资产11.23亿港币;

现金与现金等价物16.61亿港币;

贸易及其他应收款22.05亿港币;

总负债:28.75亿港币

其中:贸易及其他应付款26.11亿港币;

股东权益:45.56亿港币

净利润:5.91亿港币

2016年,全年税后净利润5.91亿港币,相比于2015年的5.22亿港币,同比增长13.21%。

美的是威灵控股的关联企业,几年前,威灵控股的生产的电机几乎50%都是供给美的集团,这几年,来自美的的收入已经显著降低。

目前,除了美的,主要的客户还包括惠而浦、夏普、西门子、意黛喜、开利、三星、三菱、松下、凯驰、海尔、海信等国内外著名家电企业。

按正常的逻辑,威灵控股背靠这些知名的家电企业,而且在家电电机行业中的行业占比已经稳居第一,远高于第二的大洋电机,威灵控股应该有比较强的溢价能力,有远高于行业的毛利率和净利润率以及市值溢价。

可是,威灵控股并不受市场待见,目前市值仅有48亿港币,按2016年的净利润计算,pe为8.12;如果扣除现金及现金等价物(11.23+16.61=27.84),那么pe为3.41,公司目前的pb为1.05。

整个空调家电行业已经在2016年7月份触底反弹,特别是在今年的1、2月份,空调行业甚至出现淡季不淡的局面。

在这两个月中,家用空调整体销售2018.1万台,同比增39.5%。内销累计960.4万台,同比大幅增长86.0%;出口累计1057.7万台,同比增长13.6%。

威灵控股的股价虽然从2016年3月份开始有一定的反弹,但是目前的股价仍远低于2015年4月份的股价,更远低于2014年4月份的股价水平。甚至每天的交易量都极其的小,以至于不少投资者还认为威灵控股是一只老千。

作为美的的电机主要供应商,威灵控股只有48亿港币市值,竟然连美的集团的一个零头都不到(美的集团目前市值超过2100亿人民币),威灵控股何以落到如此地步?

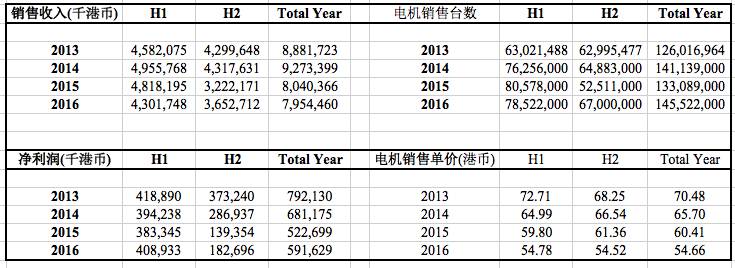

上图是威灵控股从2013年到2016年的销售收入、净利润、电机销售台数以及电机销售单价。从上图中,我们基本上可以看到以下事实:

1.每年的上半年是威灵控股的相对旺季,下半年是公司的相对淡季;

2.威灵控股电机的销售台数整体趋势还在向上,特别是在2016年第二季度,电机的销售台数创历年下半年销售的新高;

3.公司的净利润的上下半年效应非常严重,特别是在2014-2016年;

4.近几年,威灵控股的电机销售单价在不断下滑。

从以上事实中,我们基本上可以判断为什么威灵控股的市值连美的集团的一个零头都不到,其实这是由其商业模式决定的。

在销售端,虽然威灵控股的市场占比已经足够高,但是从实际上来看,威灵控股的溢价能力并不强,导致其平均单个电机的销售单价近年在不断下滑。销售单价的下滑一方面对冲了销量的上涨,所以我们看到即使这几年电机的销售并没有多大下滑,甚至还有一定的增长,但是销售收入却已经出现大比例的下滑。

在成本端,威灵控股不但承担了劳动力成本的上涨,同时还承担原材料上涨的风险。一个非常明显的例子是在2016年下半年,因为原材料的价格上涨,导致威灵控股即使销售收入已经同比录得两位数的增长,但净利润的增长并没有那么明显。

所以,最终威灵控股是处在一个销售价格被打压、成本自担涨价风险、销量天花板已见的模式当中,其商业模式已经决定了其股价走势,也决定了公司的价值和估值。

相信按照格雷厄姆的捡烟蒂的方法,威灵控股会是一个非常不错的标的:账上一大笔现金、相对稳定的业务、极其低的估值。当然,捡烟蒂的方式,在目前的市场是否适用,见仁见智。

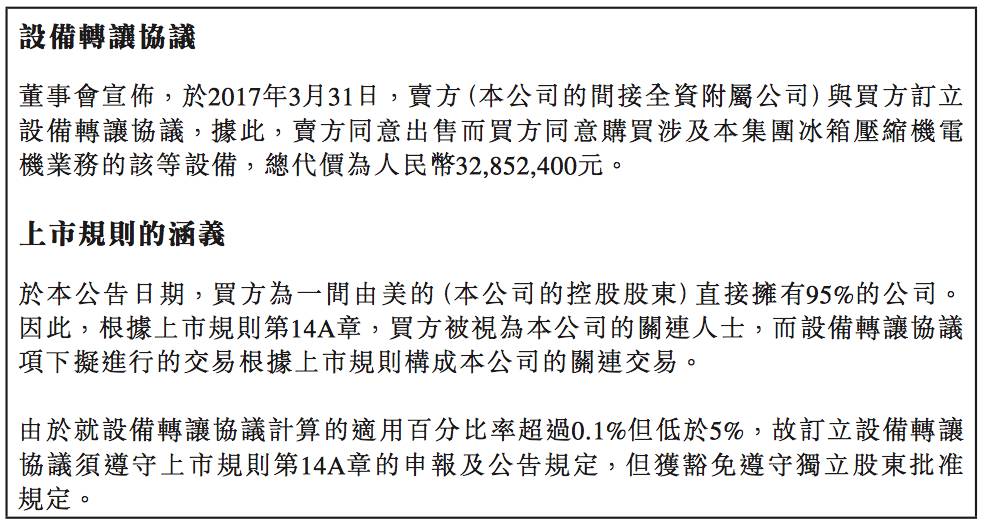

虽然,目前威灵控股的估值处于一个极低的状态,不过从最近的一些关联交易上看,关联交易方似乎比二级市场的投资者更加看好威灵控股的价值,比如,就在2017年3月31日,威灵控股将冰箱压缩机电机业务出售给美的旗下的一家附属公司。

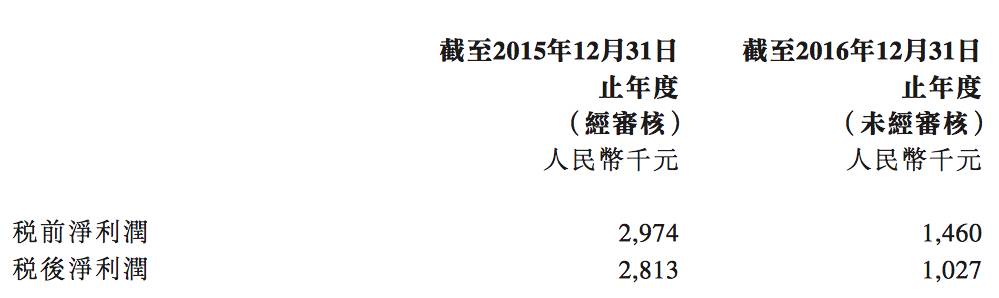

很多投资者担心威灵控股会将资产贱卖给其控股股东美的集团,但至少从盈利能力上,我们并没有看到投资者所担心的问题,而且还是以远高于公司的平均估值出售其资产。

根据交易的相关披露,该部分资产在2016年税后净利润为102.7万人民币,2015年该部分资产的税后净利润为281.3万人民币,这部分资产的作价为3285万人民币,所以如果按照2016年的业绩计算的话,那么该部分资产的pe是32,远高于公司目前整体pe。

当然,目前公司拥有现金及现金等价物27.84亿港币,而每年的利息收入不过是2775万港币,既然公司没法让这部分现金获得更好的收益,为什么不多一点分给其投资者,或者将更多的现金用于回购公司的股份?

就这么简单的事情,公司在拥有如此多的现金的情况下,都不实施提高分红比例或者增大公司股份回购,格雷厄姆捡烟蒂那套还是算了吧,没必要跟这样的管理层上同一条船。

很多投资者可能认为,在今年上半年,家电行业的持续回暖将使威灵控股的订单持续增加,甚至公司管理层反馈目前公司工厂已经处于满产的状态。

三钱二两认为,威灵控股的业绩可能在今年的上半年会有很大的改善,但是鉴于公司的管理层的不主动提高分红以及提高回购力度,再加上公司与控股公司美的集团的关系,威灵控股还是存在比较大的不确定性。