扫码打开虎嗅APP

本文来自微信公众号:财联社 (ID:cailianpress),作者:周晓雅,本文不构成任何投资建议,题图来自:视觉中国

三大股指昨日集体收跌,同时,又有ETF看跌期权单日暴涨受到市场关注。一时间,甩锅又有了新对象。即昨天尾盘行情持续杀跌,大概率与ETF期权结算日有关。

对此,财联社记者也向多位市场人士采访。就ETF看跌期权单日暴涨,普遍观点认为由于期权结算日的到来,ETF期权上演了“末日轮”行情。

就“ETF期权的到期日下,行权交割对市场产生了不利影响”的观点,受访人士则整体从四方面解读,并给出各自观点。

一是针对ETF期权的价格波动,受访人士认为,该波动主要受标的ETF自身行情变化的影响。

二是行权与否。估算数据显示,进入行权环节的ETF期权合约大致为期权持仓量的2%。有受访人士直言,ETF期权的行权方式虽为实物交割,但是期权行权量较少,难以对ETF产生逼仓影响。

三是行权情况。受访人士表示,估算数据显示,交割标的ETF规模远低于现货ETF规模的1%。即便昨日对ETF期权行权,也要在今日方可拿到ETF现货,周五方可能卖出,行权影响不会在昨日兑现。

四是过往行情表现。有受访人士认为,从过往2个月的期权结算日来看,期权结算日当天也有出现行情上扬的情况,因此,前述观点难以被证实。

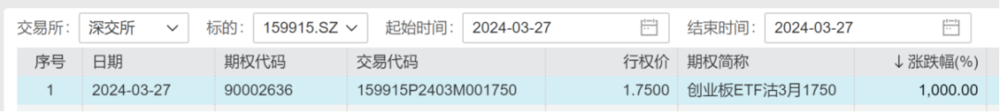

ETF期权昨日最多上涨1000%

昨日,三大指数全线调整,截至收盘,沪指跌1.26%失守3000点,收报2993.14点;深证成指跌2.4%,收报9222.47点;创业板指跌2.81%,收报1789.82点。

领跌的创业板指,在下午2点左右以后开始持续震荡下行。而在期权市场上,创业板ETF沽3月1750合约价格在昨日表现震荡,昨天下午2点半以后,价格波幅加大,截至收盘涨1000%,即上涨了0.0110,报0.0121。

此外,深证100ETF沽3月2450昨日也收涨超800%、500ETF沽3月5250合约昨日则收涨超400%

为何多只3月合约出现如此大的涨幅?事实上,沪交所、深交所均公告,昨日(2024年3月27日)是2024年3月到期沪深300ETF期权合约、创业板ETF期权合约、中证500ETF期权合约、深证100ETF期权合约、科创50ETF期权合约、上证50期权合约的最后交易日、行权日、到期日,期权合约将到期并行权。

在到期日前3天左右,期权合约往往容易出现类似于昨日的大幅波动,这被市场称为“末日轮行情”。市场人士介绍,通常来说,期权只有在实值状态下行权才会产生收益,而前述的创业板ETF沽3月1750合约此前是是浅虚值合约,但随着昨天标的创业板ETF行情迅速回落,浅虚值合约迅速转为实值合约,使得合约价格也发生较大波动。

此外,也有期权研究员认为,由于前述合约本身价格较低,所以对行情的反映也较敏感。

事实上,近年“末日轮行情”在市场并不罕见。此前,碳酸锂2401购96000期权曾在最后日当天出现价格从最低10元涨至最高4240元的情况,涨超400倍。2021年5月25日,也曾出现50ETF认购期权单日上涨6850%的情形。

尾盘杀跌与ETF期权算日有关?

伴随着部分期权最后到期日的到来,有观点认为,昨天尾盘行情持续杀跌,大概率与ETF期权结算日有关。

该观点随即在市场上引发广泛议论。有网友戏称,“这么丝滑的不粘锅,不用来煎蛋可惜了”;也有网友提到,“每个月可以杀一次,不对,两次,还有股指期货结算日”。

对此,有业内人士认为,该观点对期权行权交割机制的认识有失偏颇。

首先,从行权情况看,多数投资者选择在到期前平仓,实际进入行权环节的比例很低。据估算,进入行权环节的ETF期权合约比例很低,大致为期权持仓量的2%。

有期权研究员向财联社记者表示,临近到期的期权,时间价值会快速衰减,持有期权不划算,因此投资者更倾向于提前平仓而非持有到期。所以,实际进入行权环节的期权比例非常低。

“即便在ETF期权行权后,周四方可拿到ETF现货,周五方可卖出。行权影响不会在周三兑现。”该期权研究员表示。

其次,从交割情况看,实际交割的ETF规模较小,不会对现货市场形成明显影响。即使投资者选择了行权,大部分投资者会选择组合行权,不需要准备钱和券,实际进行交割的标的ETF规模进一步减少,行权交割所需的少量ETF不会对现货市场造成冲击。

据估算,交割标的ETF规模远低于现货ETF规模的1%,且行权交收日相关投资者净买卖标的ETF金额很小,对现货市场影响非常有限。

同时,境内外学者对期权行权交割的影响开展了大量研究,普遍认为期权行权交割不会引发指数价格偏离,考虑交易成本后也很难获取收益。因此,还是要理性客观认识期权产品特性,不能简单将市场下跌归咎于期权行权交割。

也有资本市场研究人士认为,该观点归因逻辑不清,缺乏理论根据。由于期权市场相较标的ETF现货市场已处于较小规模,因此ETF期权行权交收对标的ETF影响不大。

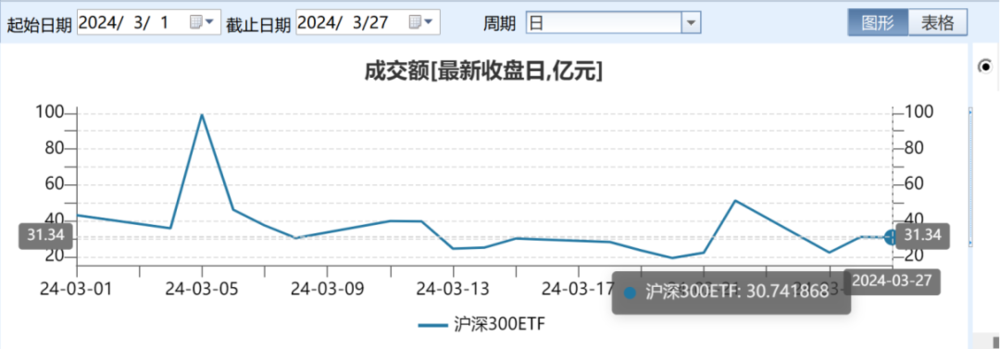

Wind数据显示,目前,沪深交易所旗下的ETF期权对应有9只ETF现货。昨日,这9只ETF成交额在1.42亿元至30.74亿元之间。

拉长时间来看,这9只产品昨日成交额并未在近期成交额的峰值区间。比如,成交额最大的华泰柏瑞沪深300ETF,本月成交额的峰值在月初,接近百亿元,上周五也一度超过50亿元。

另外,也有业内人士观点提及,此前的期权结算日,并非都伴随着行情的杀跌。Wind数据显示,今年1月24日、2月28日均为ETF期权的结算日。

而在1月24日,A股三大指数呈现大逆转走势,截至收盘,沪指上涨1.80%,报收2820.77点;深成指上涨1.00%,报收8682.19点;创业板指上涨0.51%,报收1696.19点。

2月28日,A股主要指数高开低走,截至收盘,沪指跌1.91%报2957点,深证成指跌2.4%,创业板指跌2.51%。

后市投资机会如何?

无论是“末日轮”行情的上演,还是对于期权结算日的议论,市场的关注焦点,最后都集中在了对A股整体行情的关注。

广发期货发展研究中心股指研究员陈尚宇认为,一方面,从2月开始,A股市场上涨至今,主要宽基指数均已经积累了较大涨幅,尤其是中小盘指数,如中证500、1000本轮自最低点的反弹已经有25%~30%左右的修复,目前均在上方200日均线处受到压力,有自然回调现象。

另一方面,4月30日为2023年年报及今年一季报的最后公布日期,因此从现在开始到整个4月为A股上市公司财报的密集披露期。但根据预测数据,2023年企业业绩在不同板块和大小盘之间将有所分化,特别是小市值科技成长型公司的业绩可能不及目前预期的乐观,这也提前反映在了A股近期的回调中。

此外,人工智能应用、算力等板块获利资金的撤出,人民币汇率本周有较大波动等,也对行情带来影响。

“目前A股市场成交额已从前两周的每日万亿以上规模缩量至9000亿元附近,股指期货成交及持仓量也同时下滑,表明市场乐观情绪有所消退,可能逐渐转为获利了结后重回观望状态。”她表示,临近财报披露,建议等待业绩验证盈利改善情况,中小盘指数业绩若不及预期乐观将面临一轮较大回调,而沪深300、上证50指数业绩偏稳健,高股息类型资产可能重获青睐。

本文来自微信公众号:财联社 (ID:cailianpress),作者:周晓雅