扫码打开虎嗅APP

本文来自微信公众号:国泰君安证券研究(gtjaresearch),作者: 国泰君安医药团队,Photo by Brandless on Unsplash

一粒10mg药片,是如何被砍价到全球最低价的?

去年11月底,一场医保局“灵魂砍价”的视频曾在网上引发了无数人点赞。

而新年第一周,武汉在全国率先启动胰岛素带量采购议价谈判, " 灵魂砍价 " 重现江湖——在专家的连环发问下,企业代表被当场问哭。

图片来源:雪球·E药经理人

这一系列砍价视频圈粉无数的同时,对于医药行业的投资者而言,不免也会暗中思索——价格降了这么多,企业利润究竟还有多少空间?而在2019年医药板块整体表现出色之后,2020年的行情又会如何演绎?

国泰君安医药团队此前发布的2020年度策略中,曾对这个问题做了深入分析:

从17年的谈判数据来看,平均降价44%的30多种药品,最后通过在18-19年的销量的大幅增长,最终弥补了价格的损失,还给相关品种带来了一个新的增长。

因此,对于药企而言,进入医保名录仅仅是第一步,之后两年实现快速放量、销售额的提升,才是含泪降价之后最终想要的结果。

医药行业的增长内核究竟是什么?

医药行业这两年受政策扰动特别多,如何从中去寻找企业增长的内核?两点最为关键——需求升级和技术进步。

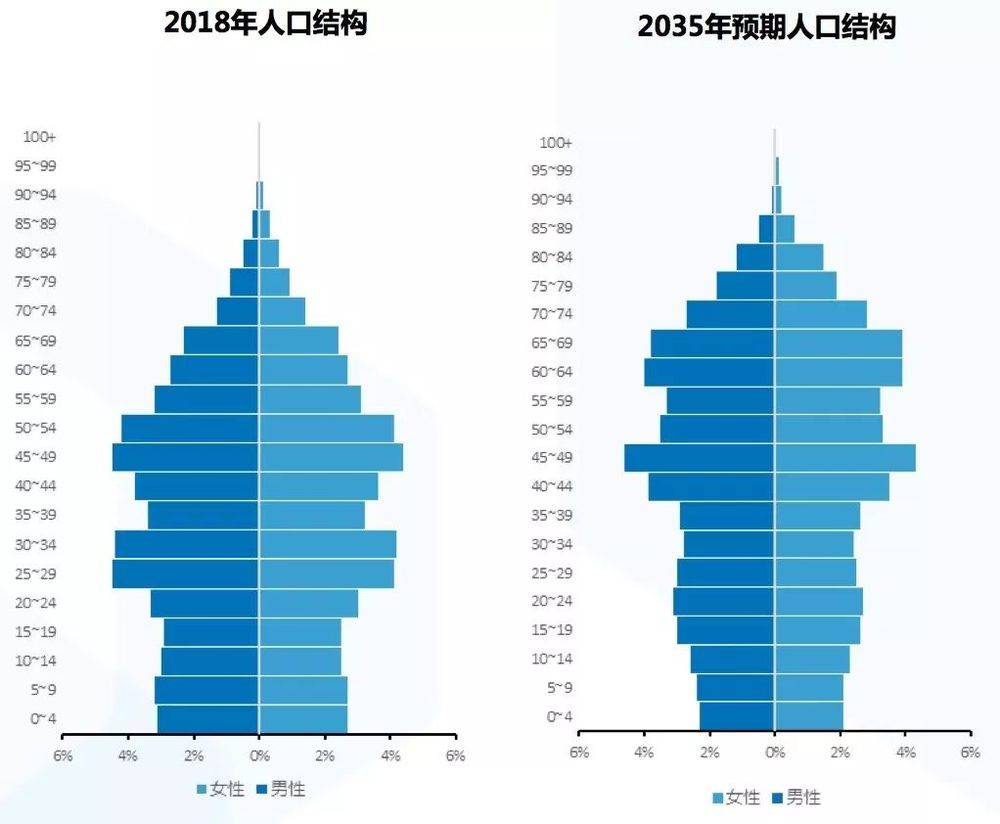

首先,当别的行业的人口红利正在消失的时候,医药行业正在面临未来20-30年人口结构红利的到来。因为中国现在的人口结构,正在从一个锥子型,变成倒三角形。

汝之砒霜,彼之蜜糖 数据来源:卫生统计年鉴,国泰君安证券研究

从疾病的年龄谱图上来看,60岁以上的中老年人,患病率是25-45岁中青年人的4-10倍。

也就是说,现在壮年的这部分人群,未来都会成为医药行业的消费主力军。

中老年患病率是中青年的4-10倍 数据来源:卫生统计年鉴,国泰君安证券研究

其次,随着居民消费水平的增长,医疗消费需求也在不断增加。

比如过去大家可能都不知道还有“身高干预”这样的事情,也不知道过敏是可以做“脱敏治疗”。

现如今,更高的消费水平和更先进的技术正在不断地创造出新的医疗赛道。

医疗需求仍在不断释放 数据来源:卫生统计年鉴,国泰君安证券研究

这里必须要提到一个名词,就是利基市场(Niche market),是指那些高度专门化的需求市场。

尽管利基市场相对较窄,但在中国庞大的人口基数之上,即便是渗透率较低,也能形成较大容量的市场需求。

而随着需求升级和技术进步,医药行业正在诞生数个百亿级别的利基市场。

比如创新药的竞争已经从大的适应症下沉到每个靶点的竞争,更细分的信号通路研究是更多研发立项的方向。

医疗器械自身的碎片化特征和技术高壁垒,可能更容易出现利基赛道,随着技术不断进步和成熟,呈现一批中小龙头各自良好发展的局面。

医保的购买力和医疗的需求,究竟如何?

尽管前景很美好,但现实有时很骨感。

医保集采时的种种砍价行为,让很多人对医保的购买力和居民的医药消费能力产生了怀疑。

就算有很多的需求,但如果没有足够的购买力去满足,对行业来说一样是毁灭性的打击。

那么,现实究竟如何呢?

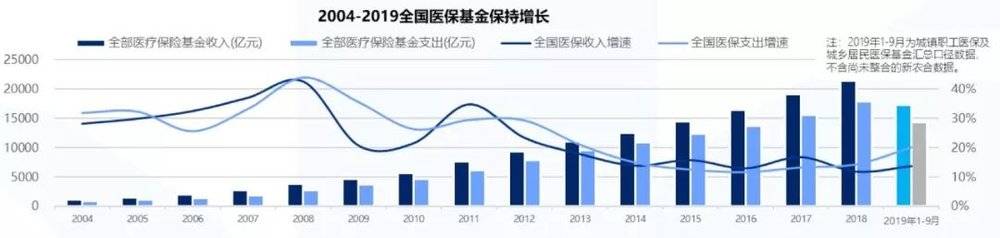

首先,从国家医保局数据来看,2017年之前,医保基金收入的增速还是高于支出增速的,不过从18年开始,医保基金的支出增速开始超过收入增速。

这意味着,整体来看医保的长期收支模型确实进入一个比较紧张的阶段,但是它也不是存量博弈——因为医保基金的增长只是速度放缓了,而不是总量在下降。

医保基金仍在增长 数据来源:Wind,国家医保局、国泰君安证券研究

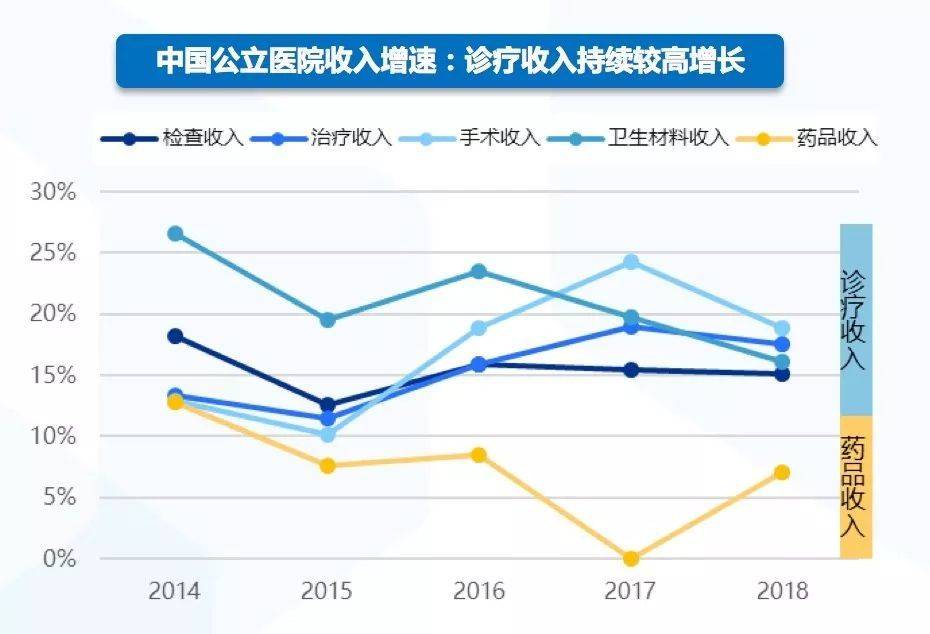

其次,根据最新发布的卫健委2019年卫生统计年鉴,如果将公立医院各个科室的收入进行拆分,会呈现出非常明显的结构性差异。

检查手术费用和手术治疗相关的卫生材料费用,在过去几年都保持着两位数的增长,基本上都是在15-20%。

而与此同时,药品收入增速虽然有所放缓,但也并不是负增长。

公立医院收入结构拆分 数据来源:中国卫生统计年鉴,国家统计局、国泰君安证券研究

第三,如果去看我国的人均医疗消费支出,和17年相比,18年其实还在加速。根据国家统计局给出的数据,2018年居民的医疗保健支出增速高达16%。

中国人均医疗消费支出仍在加速 数据来源:中国卫生统计年鉴,国家统计局、国泰君安证券研究

所以总体上来看,我国医疗需求的总盘子仍是在增长的,虽然增速有所放缓,但是对于药企而言,结构性机会仍在,例如创新药仍然保持了20-30%的年增长,个别单品甚至出现了爆发性增长。

药企生存之道之一:“速度”至上,新药为王

为什么要以动态和发展的眼光来看待医药行业?因为它的变化速度常常会超出我们的想象。

短短两年时间,我们看到医院用药的十大主要产品中,40%已经发生了变化。

从TOP10来看,有4个产品已经跌出了前10,分别是倍通、申捷、头孢,还有注射用的丹参多酚酸。

是谁顶替了它们呢?分别是石药集团的恩必普、罗氏的安维汀、罗氏的赫赛汀,以及绿叶的力朴素四个爆款品种。

即便是增速放缓的药品市场也在发生结构性变化 数据来源:IQVIA、国泰君安证券研究

所以未来医药行业的机会是结构性的。

我国医药行业制度的红利(优先评审制度、临床实验备案制)、技术人才的红利(过去10年大批科学家、工程师海归的红利)、支付方的红利(创新药的医保谈判)等等,未来还将持续释放。

在这样的认知下,我们看到医药企业的成长模型其实未变——研发投入、做出产品、获取市场、反哺研发、然后老品种降价,新品种迭代的不断循环。

企业成长基本模型未变,竞争格局变化加快 数据来源:国泰君安证券研究

变化的,只是在企业增长的各个环节当中,对速度的要求在大幅提升。

比如优先评审制度使得研发的过程大幅缩短,由于创新药的医保谈判,又使得商业化大大加快。

那么在这样一个加速变化的环境中,竞争格局也发生了很大的变化。

1. 本土龙头在加速发展,重点头部公司的增速远超行业。

我国的本土医药龙头正在肿瘤药等千亿级别的广阔赛道实施扫射战略,并与跨国药企展开短兵相接,而这也导致了龙头化的趋势愈发明显。

2019年前三季度,在国内上市医药公司中,前20大的龙头公司贡献了全行业超过40%的扣非净利润。我们有理由相信,这个比例在未来还会进一步上升到50%。

A股医药上市公司持续向头部公司集中 数据来源:Wind、药渡、国泰君安证券研究

比如恒瑞、长春高新的营收增速都在20-30%,这是数倍于行业增速的成绩。

重点头部公司增速远超行业 数据来源:Wind、药渡、国泰君安证券研究

2. 新兴的生物医药公司(biotech)和医疗器械公司已经集中进入到了上市和商业化阶段。

这一方面和他们本身的技术积累有关,另一方面也和评审制度变化有关,所以明年资本市场会迎来一些前所未来的新势力。

新兴Biotech产品,集中进入上市和商业化阶段 数据来源:Wind、药渡、国泰君安证券研究

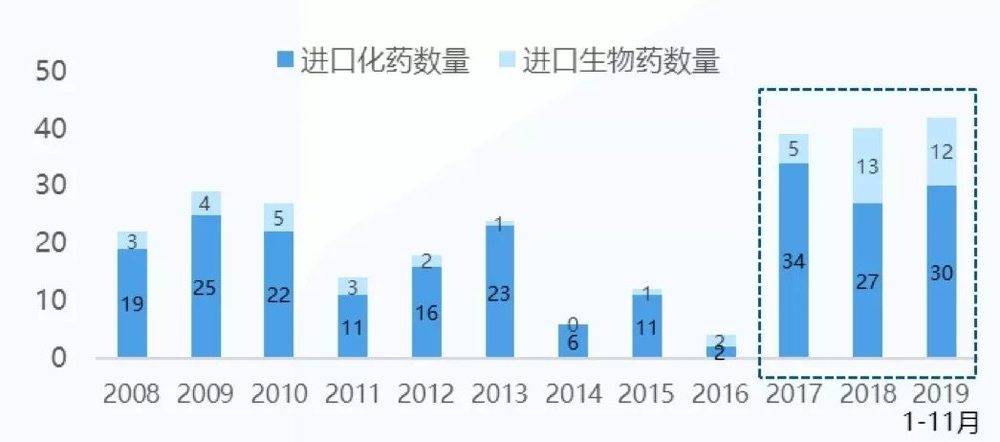

3. 跨国药企成为现阶段制度红利的显著受益者。

从IQVIA的数据看,从17年到现在,跨国药企的收入增长,明显超过了行业的平均增速,也远远超过了本土企业的增速。

近三年跨国药企持续超越行业平均 数据来源:IQVIA、Bloomberg、药渡、各公司财报及盈利电话会议 ,国泰君安证券研究

特别是在19年的前三季度,增速达到17%,表现非常好。

分析其背后的原因,15年药监局开启改革之后,两年后效果初现,17、18、19三年,每年跨国药企获批的新药数量都会上一个大台阶。三倍于之前的新药上市速度,给这些药企带来了很好的增长动力。

比如罗氏的中国区业务,2019年前三季度是53%的收入增长,而默沙东的增长更高达60%。

加快创新药评审,近三年跨国药企中国上市新药数量持续提升 数据来源:IQVIA、Bloomberg、药渡、各公司财报及盈利电话会议 ,国泰君安证券研究

整体总结一下,这几年什么样的公司能够获益?

第一,要有新药。有新药就能受益于创新药评审,加快就有新产品上市。

第二,有新药才有资格去进行医保谈判,才能收获支付方的红利。

所以为什么跨国企业是显著受益者,因为他们有创新,有爆款,因此未来两三年仍将持续受益。

药企生存指南之二:产品升级,以量补价

展望明年药企的业绩表现,我们首先需要去看下今年的医保谈判对具体公司的影响。

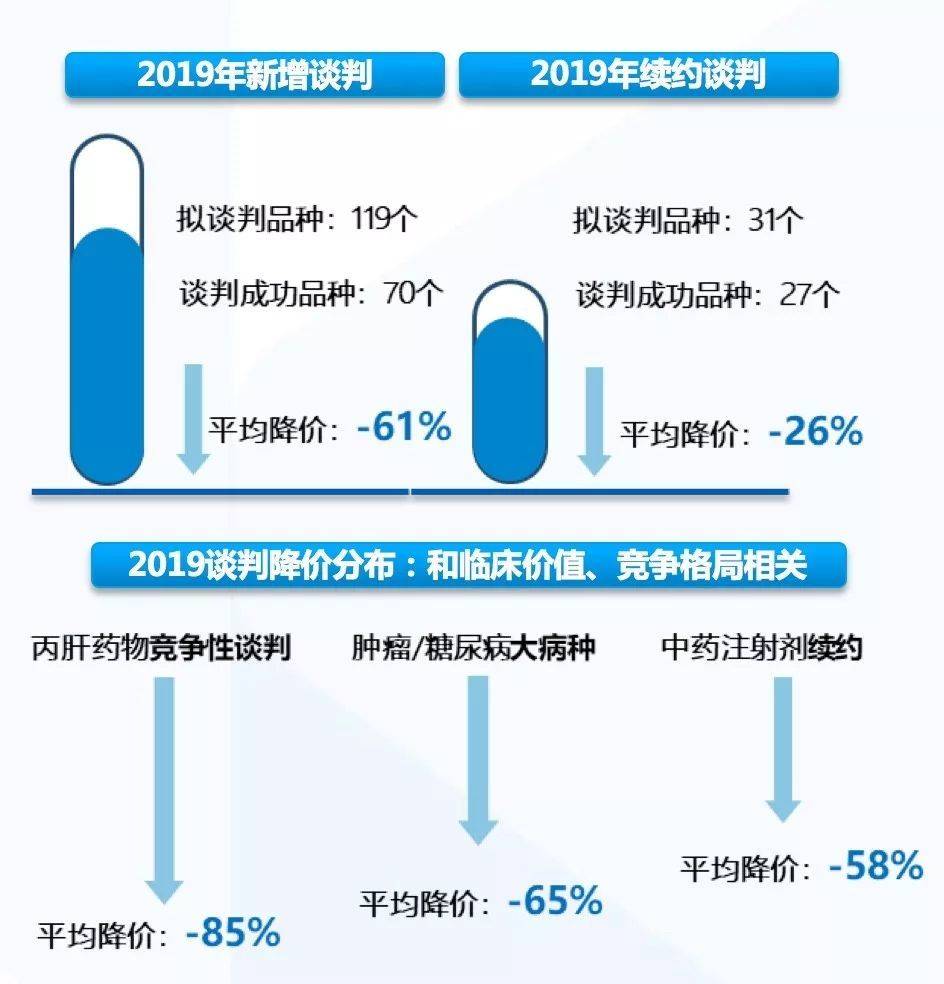

今年的医保谈判一共是97个,70个新增,27个续约。平均降价幅度方面,新增谈判是下降了61%,续约谈判是下降了26%。

国家医保谈判,加快创新药商业化进程 数据来源:国家医保局、国泰君安证券研究

为什么今年第四次的医保谈判关注度这么高?一方面是谈的品种数量比较多,另一方面和舆情的宣传引导做的相当不错有关。

不过降价这个事情引发大众注意力的同时,对一些投资者而言也带来了一些新的边际变化——价格降了这么多,企业利润还有没有空间?

从我们17年的谈判数据来看,平均降价44%的30多种药品,最后通过在18-19年的销量的大幅增长,最终弥补了价格的损失,还给相关品种带来了一个新的增长。

2017年医保谈判品种降价+2018~2019年放量=2018~2019年销售额增长 数据来源:PDB,国家医保局、国泰君安证券研究

注:销售额和销量来自PBD样本医院,同品种取主规格

那么具体而言,医保政策对明年上市公司有什么影响?

1. 首先是4+7的全国扩面,应该说降幅会大大影响到行业竞争格局,将会在2020年“见效”。

2. 值得留意的是,外资的参与热情其实是在升高,另外不管是品种还是企业,市场都在向头部集中。

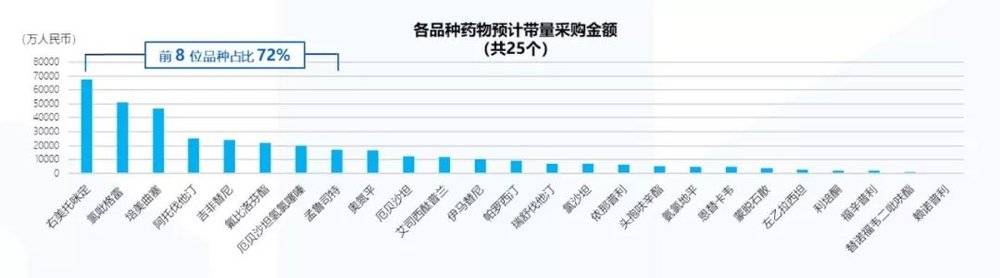

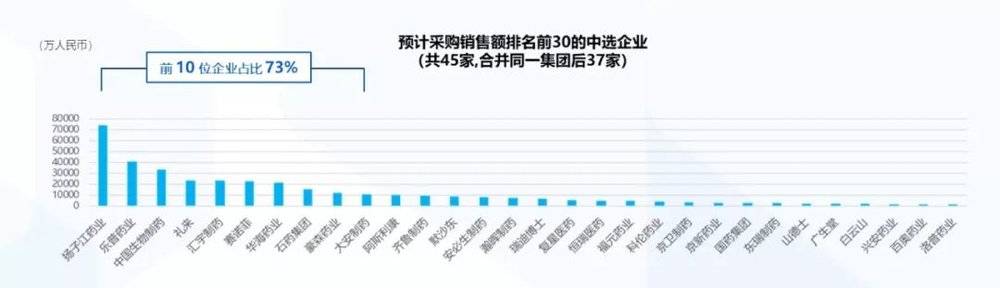

4+7全国扩面,带量采购的品种和企业均向头部集中

数据来源:国家医保局,国泰君安证券研究

从品种来看,25个品种里面前8位的品种在带量的金额上占比已经超过70%;从企业来看,37家企业里面的前10位带量采购金额占比已经超过73%。

所以未来化学仿制药的集采一定会走向二八结构,就是20%的企业拿走80%的份额。

整体而言,我们认为医药单品降价是一个非常长期的趋势,因此产品升级和以量补价就成为了两个非常重要的企业的一个成长模式。

创新药保持高毛利率的能力,显著强于仿制药 资料来源:公司公告,国泰君安证券研究

在这其中,仿制药在集采后利润水平下降的更加明显。

比如阿托伐他汀钙这样一个首仿药,集采前是92.6%的毛利率,第一次4+7中标后毛利率降到76.4%。

然而即便是国内的本土创新药,毛利率水平依然保持的非常好。比如贝达药业的埃克替尼,是17年进的医保。进医保前毛利率是96.8%,进医保后最终毛利率还是保持在92%以上。

因此只要是真正的创新药,毛利率保持能力还是会有显著表现。

创新药降价进入医保后快速放量,从而获得销售额增长 资料来源:PDB、国家心血管疾病医疗质量控制中心,国泰君安证券研究

而对于“以量补价”这个问题,多数情况下,降价是可以提升可支付性的,进而大幅提升这个产品的渗透率。

比如来那度胺,17年进了医保之后,销量上升了9.6倍,销售额上升了5.8倍。奥西替尼也是如此,18年进入医保之后销售量增长了45倍,销售额增加了12倍。

所以在这个过程中,首先要明确考察逻辑是落在“量”还是“价“上?考虑到中国庞大的人口基础,渗透率的些许提升,就能带来非常可观的增长空间。

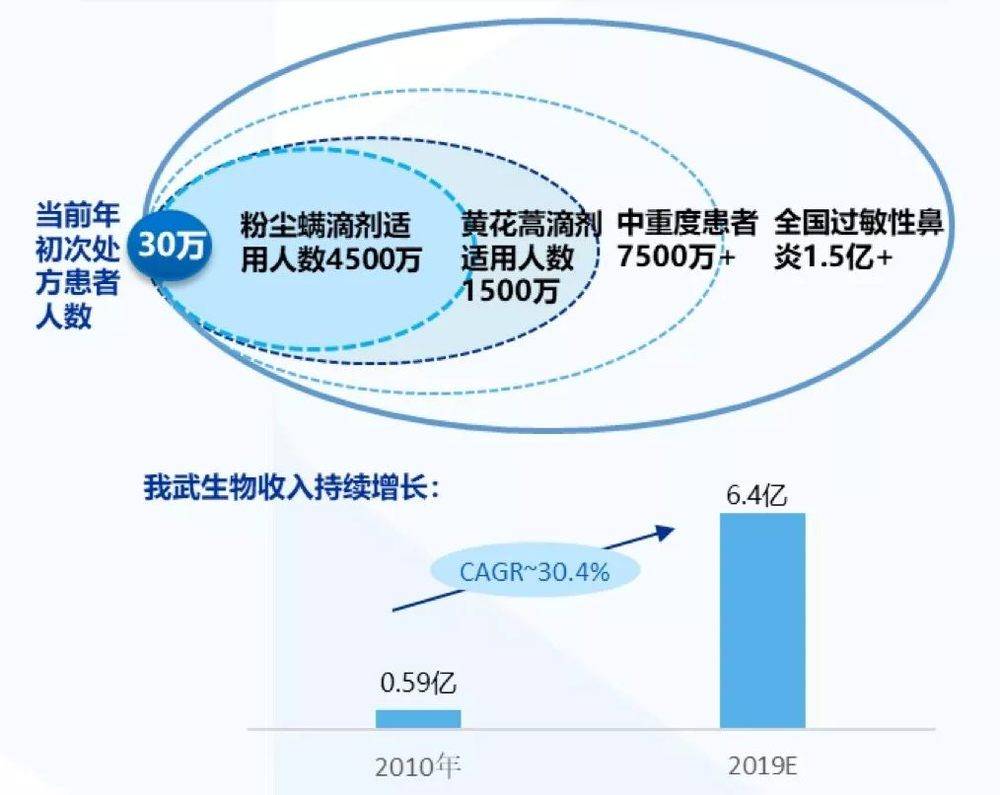

比较典型的还有角膜塑形镜、生长激素脱敏制剂都是这样,也就是文章开头提到的“利基市场”的概念。

利基市场面对的群体会更窄,这部分人群虽然占比不大,但是考虑到巨大的人口基础,一旦覆盖也能够产生非常好的市场空间。

比如我武生物的粉尘螨滴剂,从2010年的5000多万收入做到今年大概是6个多亿,也是一个9年10倍的增速。

然而实际上,它现在整个市场的渗透率仍然是非常低的。我们认为这种行业都还处在从1-10的阶段,当然未来还有很多赛道都会是这种情况。

粉尘螨滴剂使用渗透率不足1% 数据来源:CNRDS,中国医学会肾脏病学分会,知网,公司公告,国泰君安证券研究

总结

政策只是制定游戏规则,而不是要全歼所有玩家,优胜劣汰、适者生存是未来医药企业的生存之道。

由于产业自身技术迭代、竞争等原因,医药单品降价是长期趋势,当政策影响市场规则,会加速上述趋势,抵御单品降价并获得增长的路径仍然是产品升级和以量补价。

当前政策影响的除了竞争格局,还有竞争格局变化的速度。产品/技术的最大获益窗口期在缩短,核心原因是技术迭代加快,这有技术本身积累到一定阶段的原因,也有准入制度改善加快的原因。

以前是仿制和仿制的竞争,现在是仿创和创新的竞争,进而创新和创新的竞争,这些变化把“速度”这一竞争要素推向更重要的位置。

因此,药企若想在下一阶段继续生存,就必须将自己打造成产业升级的高效执行者。

本文来自微信公众号:国泰君安证券研究(gtjaresearch),作者: 国泰君安医药团队