扫码打开虎嗅APP

本文首发于微信公众号“思想钢印”(ID:sxgy9999)

真正带来深远影响的东西,如果有,那一定是我们不知道的。

1. 这次真的闹出黑天鹅了

前天按计划发了“投资者书单”,结果大家留言都在问疫情对后市的影响。其实我之前在雪球连发了两文,明确预言会有一波下跌,而且是在还没怎么跌的周一周二(但从阅读量上看,没多少人看到,下回还是直接发到公众号上)。

作为一个经历过03年的老股民,当1月中旬,推站出现了零星的猜测时,我其实就很警惕了,到了19日(周日)案例激增(其实是知道盖子捂不住了),就知道这次真的闹出黑天鹅了,于是在20日(周一)开盘前,从来不谈大盘的我,特意在雪球上发出“黑天鹅”预警。

到了周二,市场大难临头还在忙着炒医药股,我的判断已经很明确了,这是一个非典级别的重大利空事件。

此文中,在比较了2003年的行情后,我的结论是:

不过这篇文章是急急忙忙中写的,结论只是针对当时该怎么做,有点突兀,现在有时间了,我就在此文的基本上,从心理、风格、机会三个部分,谈谈我的看法。

2. 对心理的影响

这一部分是那一篇文章的预测部分,现在看基本准确。

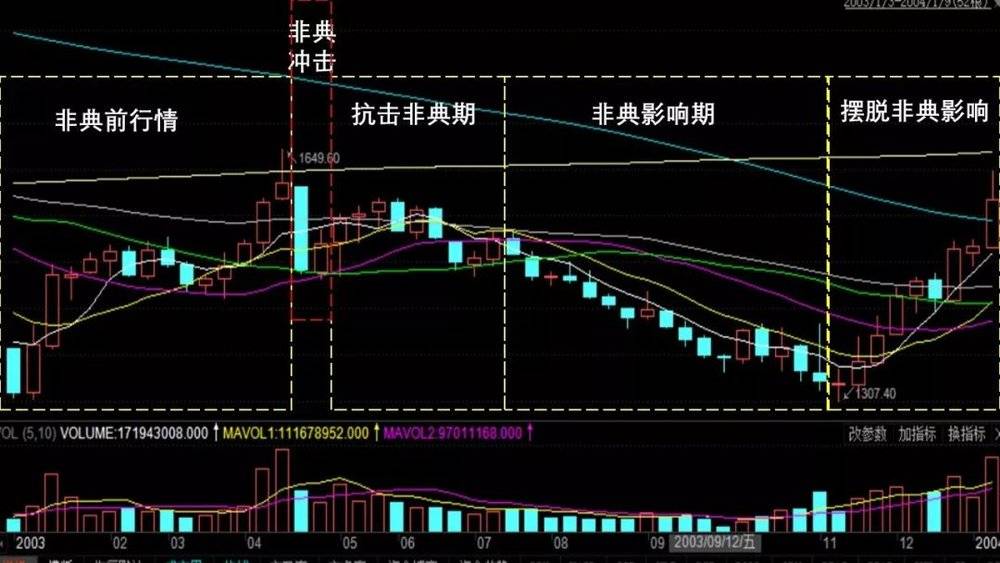

2003年A股走势的大背景是从2001到2005年的四年大熊市,四年间,沪指从2245点跌到998点,这一段下跌的特点是每年春天都有一波春季“吃饭行情”,市场各方资金抛弃分歧,合力打出一年的利润,然后“各回各家,各找各妈”,股指一路阴跌创新低。

2003年同样如此,股市在前一年的新低基本上,开始了一波春季行情,一直到4月16日,从1311点涨到了1649点,最高涨幅25%,见顶那天是4月16日。

4月16日发生了什么事呢?世界卫生组织宣布病毒已经找到,正式命名为SARS病毒,部分警惕的资金在大盘的狂热中撤退。

当年第一例病例实际上是2002年11月出现的,直到2003年2月份开始在广东爆发,3月底出现第一名殉职的医护人员,但因为没有应对经验,再加上某些原因,一直没有引起重视。

所以这段时间的股市,同样没有任何反应。

真正开始下跌是4月21日,当天跌近2%,跌破10天线。原因是前一天4月20日疫情正式公开(相当于今年的1月20日),标志性事件有三个:北京非典确诊病人和疑似病例成倍增加;正式列入法定传染病;北京副市长被免职。

后面的事情大家应该都有印象,停课的停课,隔离的隔离,全国上下一心抗击非典。事实上,从5月份开始,疫情就得到了控制,所以从传播的角度看,非典没有今年的病毒厉害。

从4月16日开始的一波跌幅,历时7个交易日,仅下跌10%,连涨幅的一半都没有。实际上,已经是情绪的宣泄。

之后,市场觉得差不多了,在抗击非典最轰轰烈烈的三个月,大盘一直在半年线附近横盘。

非典真正的影响却是要到疫情被控制之后,大家渐渐意识到,隔离对整个经济运行造成的影响才是致命的,二季度糟糕的GDP数据加重了市场下半年经济预期很糟,股市一路阴跌。

到三季度的GDP出来,发现又重新回到9个点以上,才意识到情况没那么糟糕,大盘在新低附近发动了一轮跨年大行情——实际上是03年春季行情的风格延续。

不过,我要提醒大家的是,2003年大盘走势没有参考价值,因为2003年的A股还是散户博弈市场,股票对国民经济的反应远远没有现在这么大。

最有价值的是我上面提到的突发利空下的心理反应模式:疫情没有公开之前,大家都低估了影响(今年同样如此,整整给了我三天的逃命期),疫情公开之后,大家又高估了影响(今年很可能也是如此)。

2003年,我参与过恒顺醋业的炒作,今年刚好又持有恒顺醋业,该股两次的走势几乎一模一样。这也是我觉得非典走势不一定会重复,但操作心理可重复的原因,人心的进化真的是很慢的。

所以大家最关心的节后开盘跌多少的问题,一点不重要,因为事后看,如果跌多了,还会涨回来,跌少了,还会再补跌。

第二个值得研究的是对行情风格与性质的影响。要理解一场公共卫生事件对股市的影响,我们必须理解2003年整个市场的大背景。

3. 对行情风格与性质的影响

非典对股市的影响有多大?曾经很大。在4~6月这几个月,我记得当时证券报的头条都是新增病例数量,然后才是证券信息,很多股民也是要根据这个数据决定操作。

大部分回顾2003年经济的文章,都离不开“非典”的影响,可如果你现在到网上搜2003年的股市回顾,你会发现,几乎很少有文章提及非典的影响,所以,即便是这次这么严重的疫情,如果把视野拉长,它对我们整个投资的影响,也是长河中的一朵小浪花。

相反,2003年给A股带来的最大影响是一个板块行情:五朵金花。

2003年对中国股市有一个特别重要的意义,它被称为“价值投资的分水岭”,之前的市场基本上是庄股当道,没有人在乎业绩,没有人看基本面。而2003年是类似2017年那样典型的“二八蓝筹行情”,指数上涨了10%,公募基金赚了20%,但大部分的股票都在下跌,特别是垃圾股和庄股,大部分股民都在亏损。

而2003年的“五朵金花”行情实际上是A股历史上第一场以高举“价值投资”的行情,高业绩增速的汽车、金融、钢铁、石化和电力五大板块行情贯穿全年,反复活跃,大盘股第一次压倒小盘股,宝钢、招行、上汽、长江电力都是那一年横空出世的日后长牛股,很多股民(包括我)也是第一次去关注手中持股的行业空间,业绩增长等基本面信息。

这个变化的原因在于中国的公募基金第一次持股超过5%,下半年QFII首次进入A股,这两个日后价值投资的基本力量作为新增资金开始对市场产生影响。

以新入场的QFII为例,因为QFII的特点是“进来难,出去更难”,所以都是海外的养老金一类的长线资金,看得长,整个下半年一直在跌势中不声不响地低吸钢铁有色等低估品种,最终在2004年上半年把“五朵金花行情”推入主升浪。

公募基金和QFII推动行情的逻辑在于,2003年是中国加入WTO后的第二年,“五朵金花”代表了两种机会,金融、钢铁、石化和电力是国民经济拉动最明显的四个上游周期性重资产的资源行业,而汽车行业代表中国中产消费升级带来的汽车保有量一路上升。

“五朵金花”这个名字还漏了当年一个重要的板块——房地产,万科2003年涨幅超过40%,同样不俗。

所以,2005-2007年的超级大牛市、2009年的超级大反弹的几个主要板块的核心逻辑,都在2003-2004年有一过一轮预演,而且都是“非典行情”中非常抗跌的板块。

放在今天的“后视镜”视角,非典影响行情的逻辑非常明显,非典影响的是一个季度到半年的经济小趋势,而“五朵金花”代表了未来中国经济黄金十年的超级大趋势。

之所以大趋势常常让人“大到看不见”,因为小趋势常常跟大趋势是反的,2004年的“五朵金花”行情结束后,A股进入最黑暗的时刻,所有的股票一起沉沦,“价值投资”被视为笑柄,巴菲特成了大骗子。

疫情下的行情,一定要有超越疫情的视角,之前市场展露头角的行情主线,有未来几年大逻辑的,被疫情打断了,才是疫情时期最值得关注的机会。

当然,现在还不能断言疫情最大影响是什么,因为真正的影响是我们不知道的。

4. 真正对市场有深远影响的,都是我们不知道的

影响比较大的行业,今年和2003年一样,影视旅游航空酒店商业等等。

但是跌深了,大家就要多想一步,一个是这些行业都是有报复性消费的,两年一次的旅游计划被耽搁了,第二年出行的比例就会大大增加。

更重要的是关注政策面的变化,2003年5月,非典最肆虐的时候,国家就颁布了政策,民航旅游等受非典影响的行业将享受5个月税收优惠。

2003年还有一个政策,起初也是为了应对非典的影响,这就是房地产的"18号文件",宣布房地产市场没有泡沫,要求各地方“不能设置政策性障碍”。

结果大家现在都知道了,这项房地产救市政策对中国经济产生了极其深远的影响,远远超过了非典本身。

所以,如何判断一件事情对市场的影响,我觉得有两条规律:

第一、如果是大家都知道的部分,就说明已经对市场产生了影响,反而不重要,包括:

1)疫情已经发生的影响,体现在1月22、23日这两天的下跌和2月3日的开盘中;

2)大家对疫情严重性的担忧,即将体现在2月3日开盘和全天走势中。

所以,2月3日市场会跌多少,一点都不重要,因为都是转瞬即逝的“浮亏”——

第二、真正重要的事,都是没有发生、即将发生或不知道已经发生的事。包括:

1)都知道会发生的,但谁也无法预测到结果的因素:

这是指中央即将出台的一系列政策,疫情几乎肯定对上半年的经济产生冲击,国家也一定会有对冲政策,但2020年不是2003年,政策的结果谁也无法预测,到底要放多少水,哪些行业会获得当年的房地产那样的政策,房地产这个尿壶会不会再用一次?这才是决定2020年走势的最重要的因素。

2)市场一致担心,却没有出现的结果

如果2月3日开盘跌幅大大超过市场普遍预期的某一个点位(具体要看这几天疫情发展情况),那么说明市场有超过疫情本身的担心,如果后面证明没有那么糟,就会出现报复性上涨。

3)已经或即将发生的,但大家没有注意到的重大变化

这次疫情是不是有大家都忽略了的影响呢?这个只能理论上指出其存在的可能性,并不知道有没有或是什么,只能走一步看一步。

知道自己不知道什么,是最大的自我保护,别轻易相信任何人对疫情的判断,这是上帝视角;知道自己知道什么(能力圈),是最高的投资原则,别轻易被疫情的影响了自己之前的判断。

之前在预测黑天鹅中,有人留言,认为老是想着黑天鹅,没法重仓。我的回复是:

把事情考虑周全,不是让大家自己吓唬自己。在A股这种散户博弈很普遍的市场,你只需要比常人多想一步,在特殊情况下,你的动作就能快一步。

这一步,也许就是“胜负手”。

最后划一下本文的几个重点:

1)疫情没有公开之前,大家都低估了影响,疫情公开之后,大家又高估了影响;

2)疫情是小趋势,不但不会影响大趋势,反而是大趋势最好的入手机会,注意那些没有被当成“疫情题材”热炒但又抗跌的板块和个股;

3)如果是大家都知道的部分,就已经对市场产生了影响,并不重要;

4)如果有对市场有深远影响的事件,一定是我们现在不知道的。