扫码打开虎嗅APP

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:人神共奋,原文标题:《走势的偶然VS趋势的必然:复盘2016年股灾3.0》,题图来自:视觉中国

一、复盘的两种视角

对某个关键时间市场的复盘,是职业投资者的重要工作之一,原因在于:经历过这一年的人,往往只记得其中的细节,而淡忘了宏观整体认识;没有经历过这一年的人,回顾K线和数据,只有整体的看法,而无关键细节的认识。

以2016年年初的“股灾3.0”为例,这次多少有点诡异的人造股灾,复盘的两个角度,看法完全不同:

1. 上帝视角:整体框架

整体框架思维,是上帝视角,俗称“后视镜”,可以帮助我们理解行情的大背景,对发生于2016年1月份的股灾3.0,事后有很多解释的角度:

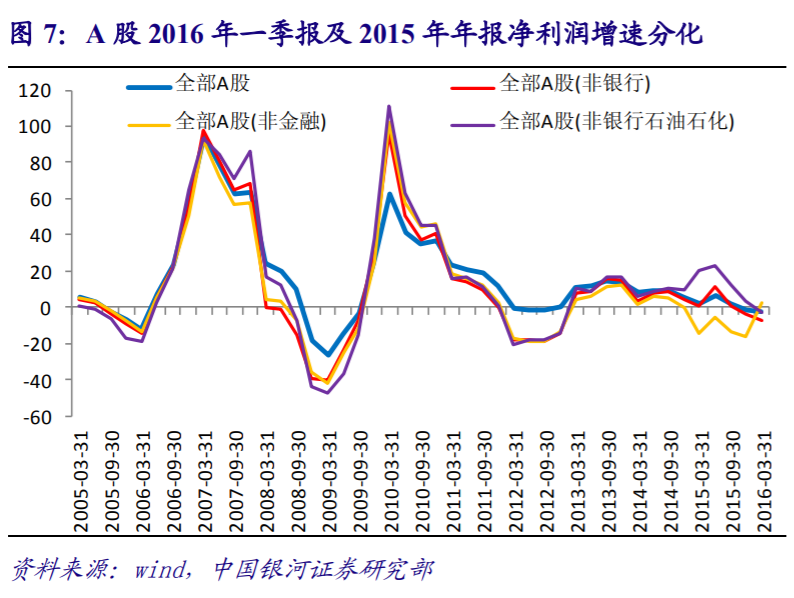

首先,2015年的经济是十几年以来最差的一年,规模以上工业企业净利润1999年以来首次负增长,A股上市公司净利润剔除金融股和“两桶油”后下降 -14%,这个数据有多糟糕呢?对比2020年,A股全部公司剔除金融股和“两桶油”的归母净利润上升了14.5%。

其次,虽然2015年是股灾年,但实际上,全A股指数全年涨幅17%,而且是在2014年全年大涨59%的基础上,指数在高位,且与经济状况并不相符。

最后,而2016年的年初,全球股市和油价同时暴跌,外围市场环境也不好。

经济差,指数高,外围又拖后腿,在这种环境下,出现股灾,也能说得过去。

但复盘除了整体视角外,还是要回到当时的决策点,看某一些关键点时的市场看法,因为后者才是真实的决策状态。

2. 微观视角:关键时点前后的市场变化

如果置身于2016年年初,股灾却并非必然的结果。

首先,企业的盈利状况从2015年四季度急转直下,如果不是企业调研跟着很紧,未必能想到经济会如此之差。

其次,当时的流动性状况,可谓极度宽松,当年五次降准五次降息,7天逆回购较年初下降160个BP,2016年上半年继续宽松,并不支持暴跌。

再次,股灾1.0和2.0刚刚过去4个多月,高层出台了很多稳定市场的政策,感觉很难出现大的回调,

最后,就算从技术形态上看,底部虽然时间上还不够,但从波浪理论上看下跌三浪已经完成,即使有下跌5浪,通常也是类似2011年~2012年那种时间换空间的延伸浪形态。

这就是上帝视角与微观视角的区别,上帝视角只是不支持继续上涨,但微观视角下,市场有无数种可能的走法,那为什么最后市场选择了股灾3.0这种最恶劣的走势呢?

对股灾3.0的复盘能否看到一些规律的现象,能否给我们一些启发呢?

二、偶然与必然

讨论股灾3.0,离不开从2016年1月1日开始实施的“熔断机制”,所以股灾3.0的最低点,后来也被称为“熔断底”,也正因为有了“熔断机制”,这次不同寻常的股灾才蒙上了一层神秘的色彩,它到底是一次偶然的事故,还是趋势的必然性呢?

所谓“熔断”是针对大盘而言的,当天股指上涨或下跌至5%,市场停止交易一段时间,如果继续上涨或下跌至7%,直接收盘。

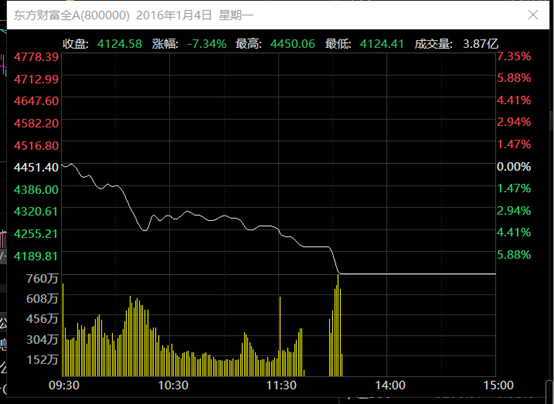

这个政策实际执行的第一天就直接“熔断”,我记得当天上午跌得莫名其妙,看了群才想起“熔断”,第一反应是赶快卖掉一些,以免后来卖不掉——实际上也是越跌越快,最后从5%到7%只用了三分钟。

“熔断”是为了让投资者冷静,但实际效果却是“吸引”,“千股跌停千股停牌”的记忆才过了两个月,投资者出于流动性的担心,反而会加大恐慌性操作。

这个政策的初衷是防止市场出现2015年那样的大起大落,所以在政策发布后的几个月,很少有投资者对它可能产生的相反“吸引”作用有警惕。

这种“信任”是投资者对政策的惯性理解,认为此类兹事体大的政策,一般出台都会非常谨慎,以至于忽略了一个不同寻常的现象——这项重大交易方式的改变,竟然没有任何试点就直接全面实施了。

事实上,深交所委托的某研究机构事先对此做出过质疑,认为5%和7%两档阈值和10%的个股涨跌停幅度过于接近,很可能引发对流动性的担心。

交易所的回复很有历史意义,我直接摘录:

“5%和7%两档阈值是三家交易所在对过去11年历史数据进行分析测算基础上提出的。其中,5%作为第一档阈值可以兼顾设置冷静期和保持正常交易的双重需要;触发7%的情况虽然较少,但属于需要防范的重大异常情况,应当一并考虑,以此阻断暴涨暴跌等极端异常行情的持续。”

事实上,历史上少数几次跌幅超过7%的交易日,就有两次出现在熔断政策期间,而熔断机制一共才执行了四天。这就像很多量化策略“回测数据好,实际数据差”的原因一样,是策略本身干扰了市场。

这段话和投资者此前的普遍反应,可以说直中“黑天鹅理论”中的两点:

过去的经验不可靠

不知道的事,往往才是最重要的事

所以,股灾3.0发生在流动性继续宽松的时期,是一次典型的“黑天鹅事件”,具有偶然性和不可预测性。

对于高水平的投资者而言,股灾1.0和2.0容易判断,就看你的投资体系是否支持回避这样的风险,但股灾3.0能否逃开,大部分靠运气。

无妄之灾随时可能降临,如果你的投资体系没有遍历性(比如高杠杆),你随时可能突然死亡,这正是我们需要敬畏市场的地方。

当然,从宏观和基本面看,即使没有“熔断机制”,2016年年初大概率也是向下的,原因在于,2016年是一个市场风格大切换的过程,这是由政策面和基本面决定的大方向。

这个市场风格切换能否通过更细致的微观视角去实时把握呢?

三、风格转换背后的逻辑

前面说过,2015年的企业利润出现了1999年以来的首次下降,这是上帝视角,但从微观视角看,当时的很多投资者恐怕不赞同。

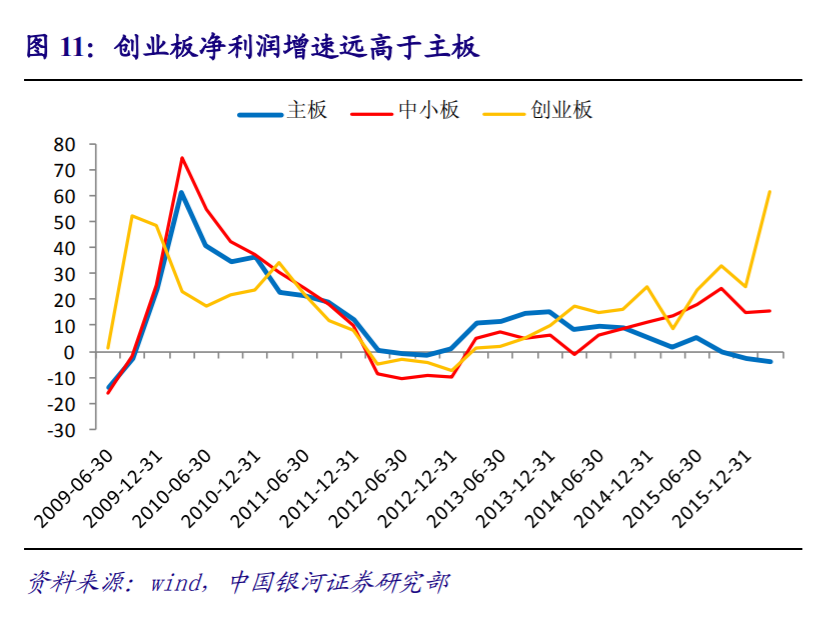

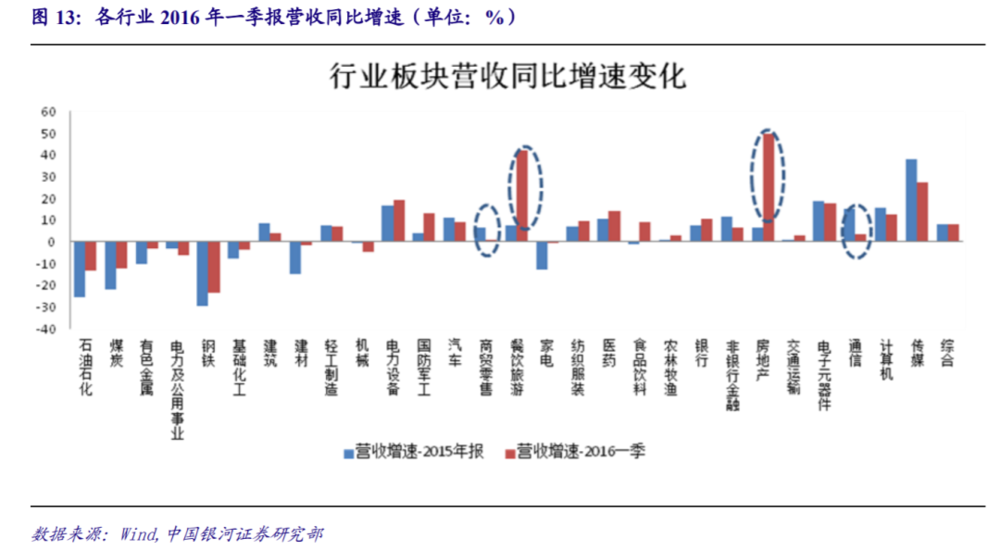

这种相反的印象也是正确的,虽然2015年全部A股剔除金融股利润降幅为-14%,但其中小板和创业板利润却是增长19%和21%。

这才是2014年~2015年的牛市中,中小盘指数涨跌幅超过大盘股的核心原因。

为什么是中小企业的盈利状况好于主板企业呢?它代表当时实体经济的状况吗?经济下降时,难道不是小企业受伤更严重吗?

原因有两个,最主要的是当时的并购重组,特别是非银金融、互联网、影视娱乐、消费电子这些行业并购重组无论是数量还是金额都达到了一个高峰,而重组后的第一年,通常都是利润大幅增长,拉高了中小板创业板的整体增速。

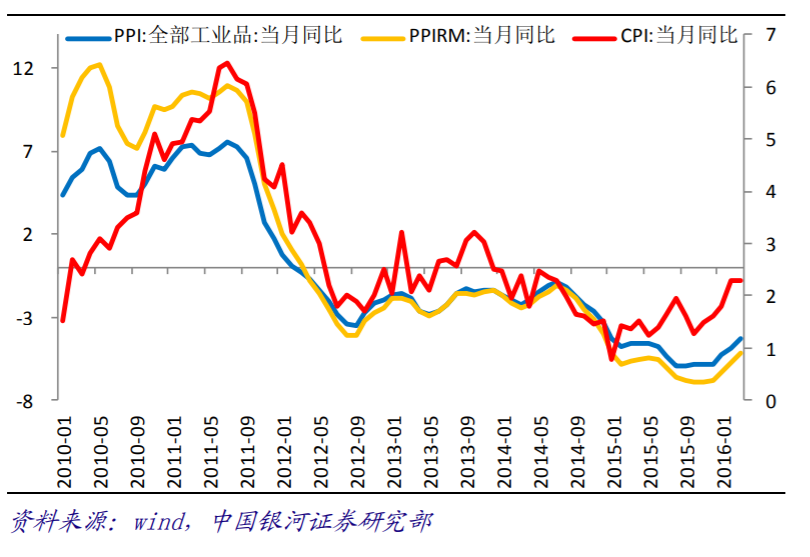

另一个原因,从2014年年中到2016年初,大宗商品价格持续下跌,PPI从-1%降到-7%,主板上市公司中,资源类企业比例较高,利润受冲击最大,却有利于中游民营制造业企业降成本。

2014年~2015年创业板大牛市不能只看到资金面的“杠杆牛”和政策面的“改革牛”,上述两大因素也创造了中小盘风格的基础。

但从上帝视角看,它们也埋下了日后风格转变的“种子”:

原因一的外生并购式的增长,无法延续,反而因为溢价收购,导致2018年开始的商誉爆雷潮;

原因二的大宗商品的熊市,引发“供给侧改革”的政策,从2018年开始,持续提高上游资源类国企央企的利润,也提高了中游中小企业的经营成本。

两大因素发力,市场转向大盘风格,中小板、创业板的低迷从2016年一直持续到2021年年初。

当我们说“反者道之动”一类空对空的规律时,一定要找到基本面的依据,小盘股之所以从2016年开始盛极而衰,并不是什么“物极必反”,而是渐渐被基本面与政策面抛弃。

市场每一次风格的变化,往往都需要通过一次大跌来转换,比如2011年~2012的熊市结束后,从大盘风格切换到小盘风格,2015年~2016年的三次股灾结束后,从小盘风格切换到大盘风格,2021年春节后的暴跌结束后,又从大盘风格切换回小盘风格。

从这个角度看,如果基本面和政策面决定了市场风格,那这一场下跌就是无法避免的,但它既可以是短期暴跌(2021年),也可以是长期阴跌(2011年~2012年);既可以是全面暴跌(2015-2016年),也可以是指数分化暴跌(2021年),它仍然无法预测。

即使逃过了这一轮暴跌,投资者还是要面对市场风格的问题:暴跌或阴跌都不一定会改变风格,比如2015年的前两次股灾、2020年年初的暴跌、今年和2018年的熊市,之后都是风格的延续。

所以回到当时的微观视角,股灾3.0的出现,仍然没有很大的概率。

四、站在风格大转换的前夜

2016年年初还有一件看似无关的事,监管层对大股东和董监高的减持限制进行细化,导致了开年一开盘的那一波下跌,推倒了多米诺骨牌的第一波。

过马路不危险,摔倒也不危险,但过马路时摔倒,那就危险了。

假设减持限制不是刚好那个时候推出,假设当时正好有一个利好,导致2016年新年开盘后大涨,当天出现的可能就会是“上涨熔断”呢?

当然,如果宏观面已经决定了风格会在2016年转变,那这一轮“上涨熔断”后还是逃不了一轮下跌,类似2018年开年的走势。

历史有无数种可能,尤其是站在2015年12月底,基本面、政策面的两个重大变化都没有出现的时候——传媒和互联网业绩在2016年仍然看好,商誉爆雷还要两年后。

更关键的“供给侧改革”的方案,虽然在2015年11月的中央财经工作小组中首次提出,但真正让市场看到方案还要到2016年2月,即便是看到了这份方案,大部分分析师都并不认为它将对未来的经济结构造成深远的影响。

更重要的是,“改革牛”“互联网+”“双创”这些激发2014年~2015年牛市的政策方向,并没有被否定,或者说没有新的方向出现。

所以股灾2.0后,从8月底到12月初的这一轮反弹,涨幅前三的行业非银金融、计算机和传媒,仍然是2014年~2015牛市风格的延续。

当然,如果对政策更敏感的投资者,可能已经从2015年年中“事实叫停”上述几大行业的“跨行业重组”中,从高层人事变动中,嗅到了一丝政策转向的氛围,但这个政治嗅觉,即使是对职业投资者,也是要求太高了。

还是那句话,站在2015年年末,站在风格大转换的前夜,市场有无数走法,偏偏历史选择了最不可思议的那一种。

五、尊重规律,敬畏偶然

股灾3.0的复盘,可以深刻地感觉到两件事:

在某些相似宏观、政策面下,大趋势会有规律性的重复

方向有趋势性,但形式有偶然性,充满偶然性的波动,同样是风险的来源。

很多事情,事后以“上帝视角”看起来脉络很清晰,但落到微观操作层面,则“差之毫厘,谬以千里”,“看对了做错了”的事可谓家常便饭。2015年,大家都知道股市过热,早晚要跌,但你在2月、6月还是8月降仓位,对财富的影响截然相反;大部分投资者2016年全年的收益,基本上取决于2015年12月31日这一天的仓位。

事后的印象并不靠谱,2015年是股灾,但全A指数涨幅17%,年底90%的股票都是涨的;2016年大家印象中还不错,全年大部分时候都在上涨,实际上,因为年初的股灾3.0跌得太狠,导致全年下跌10%。

但投资者的印象也没有错,2015年的成交量全部堆在高位,可说是赚了指数赔了钱;而2016年跌得太早太快,大部分成交量推在低位,可谓赔了指数赚了钱。

股灾1.0和2.0,只是消灭的了牛市的利润,直到股灾3.0才直接清理了一批净值跌破清仓线的产品。至于那些在连番下跌中心灰意冷的股民和基民,就是确定性的永久损失了。

所以,仍然用这个系列的主题收尾:投资者要尊重规律,更要敬畏偶然性。

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:人神共奋