扫码打开虎嗅APP

本文来自微信公众号:财富指北(ID:real-wealth),作者:财富指北(本文由财富指北社群十条高赞分享整理而成),头图来自:IC photo

1.在一次性降至零利率之后,美联储又破了一层壁,一次性推出无限QE。除了美股,各类资产第一时间基本是标准动作,A50涨,黄金涨,美元跌,美债涨。但这还不是趋势,短期关键的疫情问题依然不明确,而且QE买的是国债和MBS,对股市的效果还需观察,动荡还没结束。

长期看,水放出来容易收回来可就难了,一旦疫情危机过去,可能吹出一个新的泡沫。长短期的切换不在于美联储放多少水,在于明确疫情和经济冲击的底部,现在还处于寻底过程中,预期还在不断下调,华尔街各大投行预期从衰退50%到衰退10%不等。市场还处于黑暗的隧道中,深不见底,等能看到光了市场才会稳定(VIX指数回落至常态)。

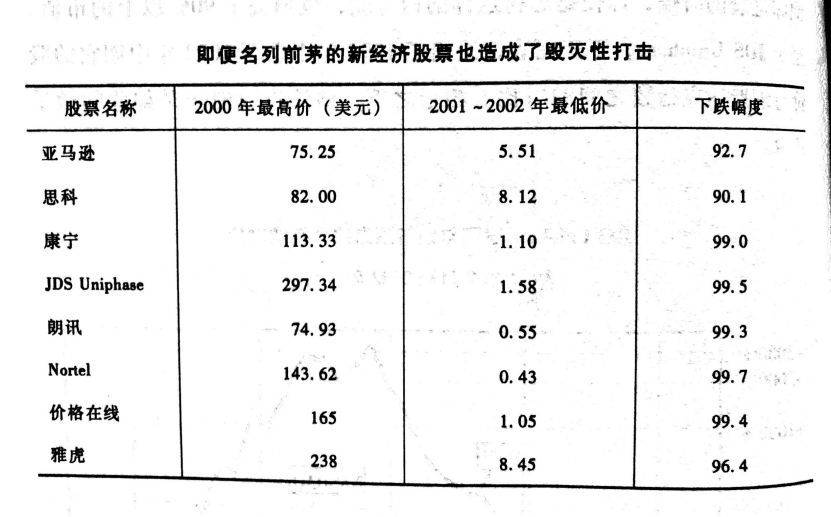

2.历史是面镜子,从眼前可能看不清自己,但从历史中能看到很多熟悉的影子。最近又看了一些2000年互联网泡沫和2008年金融危机的书,对思考当下的市场危机很有启发,尤其是下面这张图。第一,不管是不是泡沫,都一定会随趋势超调,甚至是崩溃,比如2000年互联网泡沫破裂后,不只是垃圾公司跌,连Amzon都跌了92%。这个时候任何资产的价格都已经不是由微观的个股基本面决定的,而是由全市场的宏观基本面决定。

第二,不管市场有多恐慌,不顾股价短期跌了多少,是好公司就一定能找回自己的价值,穿越周期。比如互联网泡沫之后的Amazon,从当时的几美金一路涨到2019年的2100美金。作为投资者,如果你参不透第一条,老是觉得一个好公司基本面没问题,就在下跌初期急于抄底,又没有相应的风险承受能力,那很可能掉进黄金坑。如果你参不透第二条,老是觉得危机一来就世界末日了,那你很可能会错过黄金底。

注:配图来自书《漫步华尔街》

3.美联储无底线QE,很多投资者把视线投向股市,其实对股市的影响不是最直接的,效果还需观察。第一,股市担心的核心问题不是流动性,而是疫情;第二,美联储买的是债,不是股。所以第一时间美股不涨反跌,真正直接受益的是美债和黄金。美债和大多数投资者没直接关系,但黄金却是很多人喜欢的一种资产。不只是实物黄金,还有黄金股,今天的A股市场黄金概念指数大涨5.77%,领跑全市场,7家公司涨停。

目前来看,黄金中长期的升值趋势依然稳定,但短期还不会一骑绝尘,还会随着疫情带来的流动性恐慌而变脸几次,毕竟全球疫情的底部还不明确,大家仍在恐慌之中。

历史告诉我们,一般市场巨震之后,恐慌情绪飙升,黄金会先跌,比如2008年四季度,黄金也是被流动性黑洞抽空,近期也是如此。但随着央行救市加码,市场的恶性恐慌稳定之后,黄金可能会受益于货币宽松贬值而上涨,比如2009年QE发力之后,黄金迎来一轮牛市。对国内个人投资者来说,黄金虽然不适合作为主要配置,但不失为一个不错的补充配置,以下是对对A股相关公司的梳理。

注:对A股相关公司的梳理

4. 80年代末的日本,90年代末的韩国,10年代末的中国,都是结构改革的关键时刻。80年代的日本彻底失败了,改革滞后,而是选择用放水不停刺激,最终导致泡沫崩溃,经济陷入失落的二十年。90年代的韩国相对成功,坚定改革,激烈出清,最终实现产业转型升级,经济增速也在5%左右继续维持了多年。中国面对的问题和日本韩国有相似之处,但明显更复杂,我们选择的路前几年有点偏日本,但这几年有点偏韩国,十年之后看疗效。

5.关于估值有没有用的问题,我觉得不能一概而论。很多人讲估值就是个心理的东西,泡沫的时候可以是市梦率,危机的时候就是噩梦率,没有什么基本面依据。这是不准确的,市场心理(也就是所谓的风险偏好)对估值的确有很大影响,但绝不是唯一因素,估值不是随着市场心理波动的“脱缰野马”,背后始终有一条绳拴着,就是“无风险利率”。

翻译成人话,无风险利率代表债权资产的估值(成反比),长期来看资金在股债两类资产上的估值有一个平衡状态。近年来国内无风险利率处于下行通道(债券估值提升),这个时候A股的估值中枢就是会提升,一切情绪面的波动都只是围绕这个长期趋势的短期波动。

6.关于危机的预测,涌现出很多事后诸葛。大家要保持清醒:第一,没有疫情根本不会有这么严重的危机,过去三年一直有人在喊危机,每次都被打脸,这次是疫情主导,虽然有基本面的因素,但如此严重很大程度上是个意外。第二,很多对危机的分析虽然猜对了结果,但逻辑完全是错的,有点像2008年那次金融危机,克鲁格曼看上去的确预测到了,但他的逻辑根本不是次贷,而是国际收支,而事实证明国际收支并没出问题。大家还是要保持独立冷静的思考。

7.危机是最好的投资者教育,危机教育的核心是忍受,既要忍受下跌的痛苦,也要忍受阶段反弹带来的诱惑。巴菲特说人一生做对12次交易就够了,而这12次交易机会大部分都出现在危机之后,所以不要太心急,更不要在乱市中频繁交易。

8.全球的疫情虽然总会过去,但有些趋势不只是因为疫情,而是有长期逻辑的。一个是医疗行业,我们给大家梳理过2008-2018年间的十倍股,医疗行业基本是最多的,核心是人口老龄化和行业管制导致的供需失衡;另一个趋势是国产替代,海外疫情让全球供应链受冲击,必将加速国产替代的趋势,这其中又有很多和新基建、国家大基金等政策方向吻合,有长期战略价值。

9.两条应对疫情冲击的具体建议:第一,践行领导人“人类命运共同体”的倡议,积极帮助世界各国应对新冠疫情超级冲击,扭转世界经济大停摆局面,成为人类战胜疫情的物资加工生产基地。紧急物资可以援助,一般物资鼓励出口,并能够长期稳定供应各国。鼓励使用人民币结算。第二,应对疫情超级冲击,应对经济下行,宏观政策可以有为,但要适度。

10.去年有个做房地产的老板问我建议,我当时提了几点,不知道现在如何了。建议如下:房地产企业应该丢掉幻想,尽可能降杠杆、去库存、降成本,保持充裕的现金流和自有资本金。与之前最大的不同在于,过去房地产企业实际上是个金融企业,背后是金融机构,玩的是资金和杠杆游戏。

而现在房地产企业必须学会成为一个制造企业,背后不可能有金融机构这样的钱袋子了,需要用自己的钱去开发、建设、运营,做自己相对比较熟悉的产业业态。需要学会挣慢钱了。那些把宝贵的现金流和资本金投入到自己并不熟悉的领域的房地产企业,除了消耗资金,做成的概率比较小。且以赚快钱的思路去做产业,初心就有问题。企业的扩张是有边界,也需要与时俱进,看天时地利人和。文武之道,一张一弛。

本文来自微信公众号:财富指北(ID:real-wealth),作者:财富指北(本文由财富指北社群十条高赞分享整理而成)