扫码打开虎嗅APP

本文于6月8日首发在微信公众号:起朱楼宴宾客(ID:the_great_time),作者:大卫翁 ,题图来自:视觉中国

特斯拉的股价离新高只有一步之遥了,尽管到现在它的工厂恢复满负荷生产的只有上海一个,而分析师对二季度销量的平均预测是——

下降20%

在大洋彼岸,茅台的股价早已突破历史新高,可雪球上很多球友还在为它打抱不平——

“凭什么那些竞争激烈的半导体企业能拥有上百倍的市盈率估值,而国酒茅台只有40倍?”

和它们一起创出新高的还有中国国旅、爱尔眼科、好未来,以及深圳的房价,和北京SKP商场的单月销售数据。

看起来,这些备受青睐的资产五花八门,分布在各个领域,然而如果说背后有什么共性的话,那就是它们的拥有者,或者说想要拥有它们的人,都不太会是这次疫情真正的受害者。

有人说疫情之后,资本市场对所谓的核心资产又进行了优中选优,只有真金不怕火炼的品种才能继续上涨,可我倒觉得不如说疫情让投资者将嫌贫爱富的情绪发挥到了极致——过去“消费升级”和“消费下沉”两个概念还可以比翼双飞,而此时此刻,“势利”的资本市场坚定地只选择了其中一种:

服务于那一小撮人的,才是赢家。

一

最近想要卖房子的和想要出租房子的房东,享受到的是“冰火两重天”。

小区外面的中介和我说,无论是一手房还是二手房,最近的市场都是火爆异常,来看房的人络绎不绝,他们已经无暇分辨这到底还算是报复性买房,抑或是新牛市的开始。

然而出租市场却依旧是一幅“千里冰封”的光景。

挂牌的租金降了又降,可看房的人依然寥寥无几,之前还可以找借口说是因为小区封闭,可如今几乎全都解封了,却依然难觅租客。

客观数据也正在映证这两种截然不同的感受。

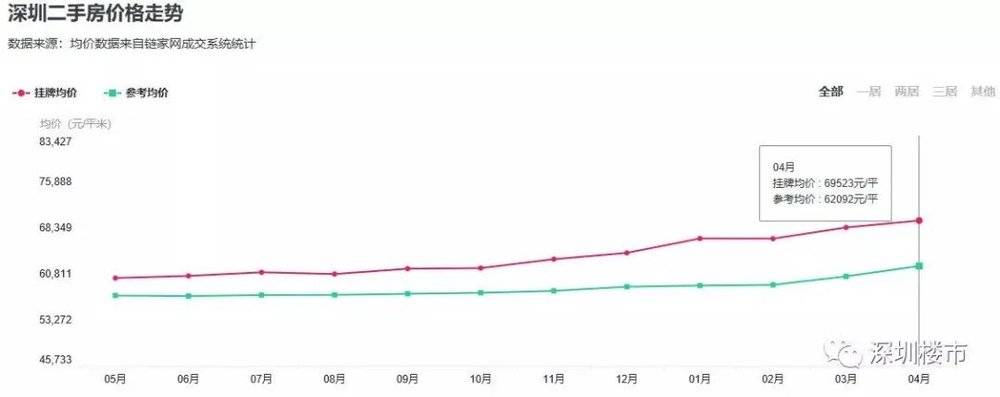

以房市火热的深圳为例。根据贝壳研究院的数据,深圳二手房的成交价格自二月份以来就一路上扬,可租金价格却从2019年4月份见顶以来一直震荡下行,最近两个月丝毫没有好转的迹象。

而这还是在劳动力流入最明显的深圳。

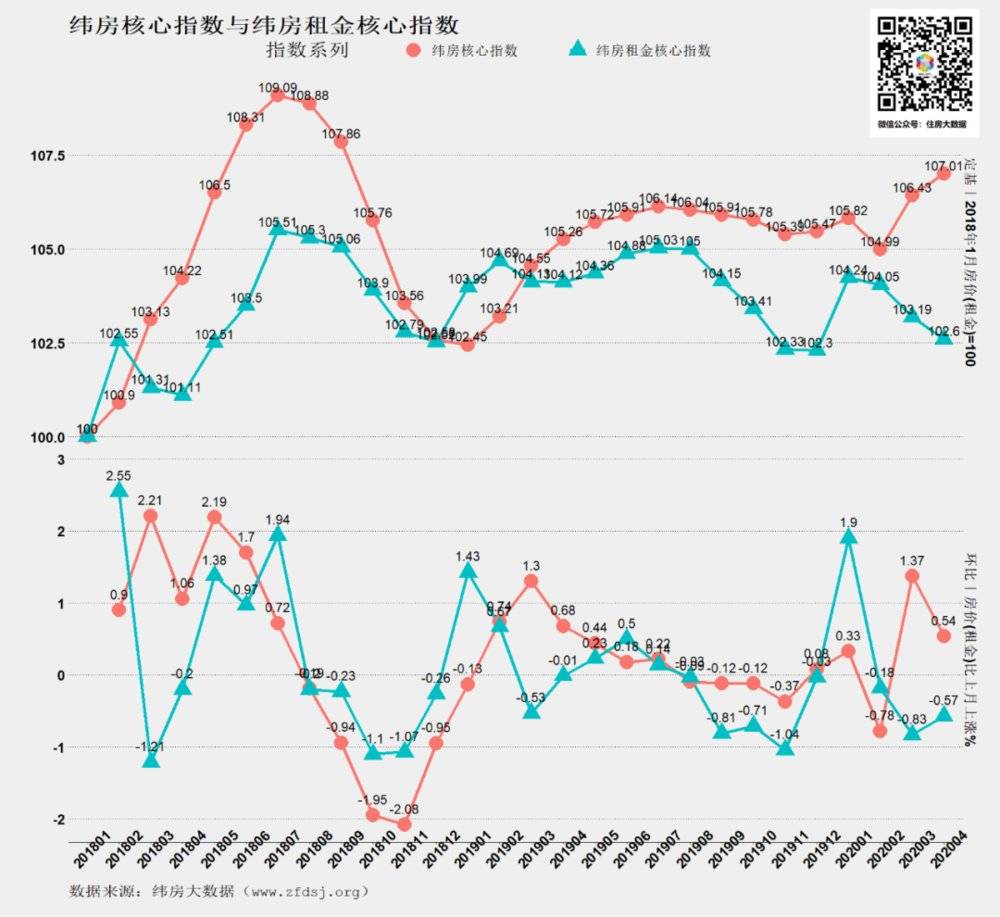

如果去看全国的情况,5月底中国社科院财经战略研究院发布的纬房指数报告显示,以一二线城市为主的核心城市房价正快速回升,但与此同时,住房租金却出现了较快下降。

24个核心城市综合房价如今已经高于2019年全年的最高房价,可这些城市的住房租金却已经连续三个月下降。

一升一降,在下面的图里反映的再清晰不过。

仔细想来,这背后的逻辑也不难理解。

现如今,买得起一二线城市二手房的,大多是置换需求,而不再是从租房人群转化而来。因此买房的和租房的,越来越成了泾渭分明的两拨不同的人。

在当下的环境里,置换的人手上的房没有受到疫情的影响,依然可以顺利变卖,同时换房的需求在放水的危机感下从未如此迫切。然而租房的人却正实实在在的感受着降薪和裁员的危机,能够安稳的留守在当下的出租房里已是不易,又谈何改善和搬家呢?

二

除了在房市中如人饮水冷暖自知外,最近的股票市场是反映阶层分化的更好案例。

尽管从全球每日新增病例来看,这一轮疫情还远远没有到尽头,甚至除了中国之外,其他国家最多才刚刚开始解除封锁。然而股票市场已经迫不及待的走在了前面,特别是美国市场,纳斯达克离历史新高只有一步之遥。

当然,高盛做过统计,除了一马当先的FAAMG之外,其他90%的股票都是跑输市场的,而这其中有几个特例,比如医疗股,再比如特斯拉和lululemon。

事实上,特斯拉自3月份的低点以来已经上涨了150%,而lululemon更在疫情前的历史高点基础上又涨了20%。

他们都有一个特点,那就是消费主力并不是那些需要拿失业救济金的人。因此特斯拉的销量在疫情期间也能逆势而上,而lululemon虽然关闭了线下门店,可线上销量却在猛增。

同样的,如果去看法拉利的股价,会发现今年以来几乎就是一条直线,完全没有受到疫情影响,原因不言自明。

在中国,类似的故事也在上演。

白酒中的一线品牌如贵州茅台和五粮液已经比疫情前的高点分别涨了23%和20%,可是以牛栏山二锅头闻名的顺鑫农业的股价却还比疫情前低13%。

坐拥海南离岛免税店的中国国旅,虽然机场免税店业务受到重挫,可市场还是愿意为消费者去免税店扫货的愿景买单,近三个月涨了50%。这一股价表现,比起同是线下店铺,却是面向大众消费者的那些百货商场和购物中心实在要好太多。

不过即便是在百货商场行业中,类似的差别也同样存在——同样是在港股上市,运营高端商场的恒隆地产和嘉里建设股价一个今年涨了3%,一个只跌了10%,可在年轻人里有着超高人气的大悦城地产,今年的跌幅却超过了30%。

从衣食住行到吃喝玩乐,大到汽车房屋,小到食品饮料,在这个后疫情时代,越是面向高端人群的品牌,资本市场越是青睐,而越是平民化的,投资者们却在用脚投票。

三

如果再细究这背后的原因,第一反应是不符合逻辑,因为无论是美国还是中国,疫情援助的重点都是面向失业者、面向小微企业、面向受疫情影响最深的人群。可到头来,“大水”的真正流向却是美国的股市、中国的房市,乃至整个资本市场。

这究竟是为什么?

最近看了很多关于全球央行天量放水究竟会如何影响通胀和购买力的文章,但都比不上资本市场用脚投票做出的选择更让人心领神会。

事实上,对于那些受疫情影响最严重的工薪阶层和低收入人群,看起来是救助法案或者定向援助最直接的受益者,然而援助能够解决的最多是他们一时的生存问题。对于这部分人来说,其长期购买力最重要的决定因素是他们自身的劳动力,可这部分购买力却因为失业和降薪大大受损,而且不是短期救助可以挽回的。

反观对于依靠劳动力较少,依靠资本生息更多的富裕阶层来讲,美联储对企业债的兜底计划和全球央行压低实际利率的努力,恰恰让资产和信用的长期价值得以进一步膨胀——因此,他们的购买力不但没有因为疫情而削弱,反而因为央行放水带来的实际利率下降而增强了。

一升一降,一高一低,于是原本就已经分化的阶层差距,因为这次全球央行为了救经济于水火之中的各种行动而被进一步扩大。体现在消费行动上,就是一部分人可以火速去买房,另一部分人却连租房都换不起;一部分人依然可以在网上订特斯拉、买lululemon,而另一部分人却将消费下沉又下沉,到了拼多多和地摊经济的水平线。

因此事实上,这一轮放水带来的通货膨胀,未必会体现为物价飞涨,而更可能是体现在普通人的购买力不断下降——

以前年轻人的劳动力还算值钱,奋斗几年可以背上贷款在一二线城市买个“上车盘”,然而现如今就算掏空六个钱包,如果没有房子可以变卖,想在大城市买房也是难上加难。

以前普通人用手上微薄的积蓄努力一把,就能拥有几万块钱一手的茅台,可现如今门槛抬高到了14万一手,这已经超过了全国50%的A股账户总资产。

对于资本而言,这是最好的时代,可对于劳动力而言,这却是最坏的时代。

所以不要再为疲软的经济就业和狂欢的资本市场之间的“违和感”而困惑,我们真正需要担心的,是当这一切被推到极致的时候,会出现什么样的结果。

希望不会是历史的车轮告诉我们的那样。

本文来自微信公众号:起朱楼宴宾客(ID:the_great_time),作者:大卫翁