扫码打开虎嗅APP

本文来自微信公众号:远川投资评论(ID:caituandzd),作者:胡一帆、王羿文,编辑:储松竹,原文标题:《基金四季报解读:规模猛增,明星基金经理调仓何去何从》,头图来自:视觉中国

前几天易方达冯波的新基金迎来了2370亿资金的火爆申购,基民的热情势不可挡,点燃了年初至今波澜壮阔的指数行情。当“买股票,不如买基金”开始成为市场的共识,把握最新的一手基金动向不失为一种投资的“开卷考”。

此刻,基金四季报的披露已落下帷幕,其中的信息量非常大。我们将围绕:规模、申赎、调仓、奇葩,四个“维度”为各位带来详细的解读。下面进入正文部分:

一、千亿规模

截止2020年12月31日,易方达张坤管理的最新规模为1255亿,成为国内第一位管理规模超过千亿的基金经理。

从他持仓的结构来看,持股依旧非常集中。以易方达优质企业三年持有期混合为例,前10大持仓占比接近90%,其中白酒、互联网公司的仓位占比分别达到近40%和20%。在港股方面,张坤加大了对优质互联网公司的配置。四季度疯狂加仓美团、腾讯,当前这两只的持仓金额都是75亿左右。

此外,张坤在港股还对消费股做了一定的“调仓”。比如易方达蓝筹建仓了颐海国际(海底捞的“上游”调味品公司,2020年有超过150%的涨幅),并对青岛啤酒做了20%的减仓。

从整体投资风格来看,张坤依旧保持着原有的集中持有好公司的投资策略,并没有追逐市场上火热的“新能源”概念。他认为:“投资是在纷繁的因素中找到少数重要且自己能把握的因素,利用大数定律,不断积累收益。”

对于未来,张坤表示市场风格的轮动不在他的能力圈范围内,股市的收益分布并不是均匀的。对于2021年,不论宏观环境如何变化,持有优质企业是最好的抵抗短期市场波动风险的手段。

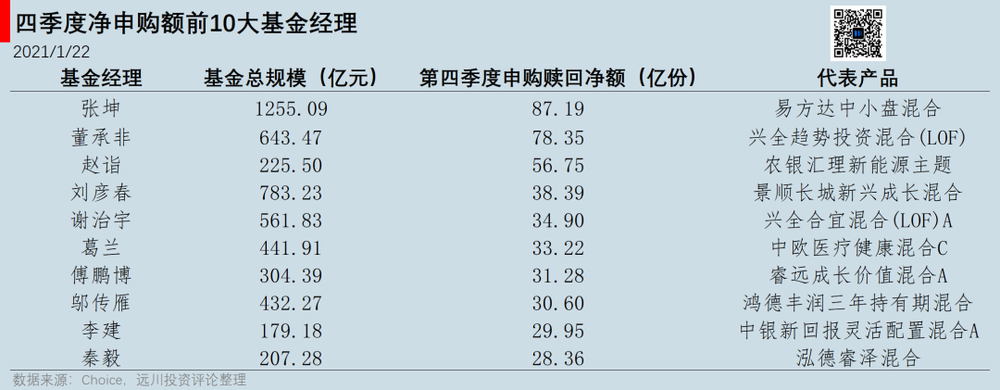

与此同时,已有不少基金经理管理规模突破500亿元,如广发基金刘格菘管理规模达到843亿元,景顺长城刘彦春管理规模也接近800亿元。

百亿基金经理层出不穷,管理五百亿以上的行业顶尖选手人数也在不断增加。这是天时、地利、人和共振产生的结果。

从“天时”角度而言,2020年火爆的市场行情,带来了强大的基金赚钱效应,从而吸引更多资金入场,这是500亿规模诞生的“主推手”。

从“地利”角度而言,优质的基金公司叠加明星基金经理效应,构成一种吸金“双击效应”。大规模管理的基金,不仅需要基金经理的个人强大能力,还需要依靠公司投研团队的系统支持。好的基金公司平台,有更好的组织架构、激励机制,从而能形成有效的规模“正循环”效应。

从“人和”角度而言,随着无风险利率不断下行,居民存款搬家的速度在加快。2020年公募权益规模一举跃升到6万亿量级(其中机构的资金约为2万亿,居民的资金约为4万亿)。截止2020年底,居民银行理财端依旧有超过90万亿的资金正在等候入场,老百姓的资金继续好的权益资产配置,是基金规模上升的“客观条件”。

二、“冰火两重天”的基金申赎

明星基金规模的暴增,离不开场外资金的火热申购。然而,在细细研究了四季度的申赎数据之后,发现可以用“冰火两重天”来形容。

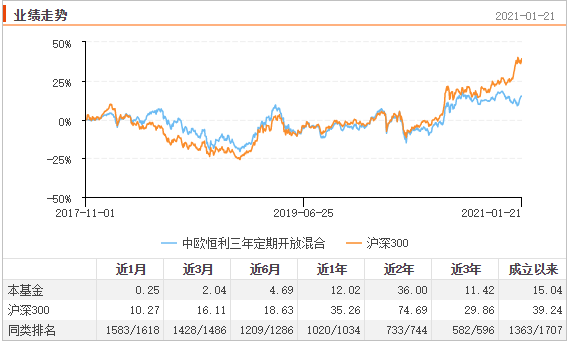

先来看一下,规模缩水至“冰点”的曹名长。他一向秉持深度价值投资理念、被誉为公募界“价值投资一哥”。他管理的中欧恒利三年定期开放混合型在第四季度的表现那是彻底翻了车,资金规模骤降,从70亿缩水到仅仅只有4个多亿。曹名长总计管理的11只基金申赎净额为-72.43亿份,位列所有基金经理申赎净额的倒数前三。

究其原因,业绩的严重低于预期是使投资者“众叛亲离”的元凶,在过去的2020年中,中欧恒利三年定期开放混合型仅仅获得了8.51%的收益,相比沪深300的27.21%差之甚远,在1005只同类基金中排行倒数第10名。其第四季度的收益只有-3.3%,也难怪落得这么个结局,被投资者笑侃为“真正的恒利”。

数据来源:choice终端

曹名长一贯信奉“低估值”策略,在基金报告里也多次提到同样的话:在合理估值范围内精选基本面个股及兼顾低估值高股息策略仍是较为理想的方向。

但是,在近几年的市场上,市场延续的是强者恒强的风格,贵州茅台、五粮液、迈瑞医疗等等,一个新高接着前一个新高。中美两国竞争关系的加剧更是使得国家出台各种文件誓要扶持发展科技,芯片、新能源大火,对应的不少股票市盈率都已经上百倍。

不得不说,如果接下来市场仍旧延续这种强者恒强的风格,曹名长的基金也很难再绽放光彩。不过,想必他也会有自己的想法,未来会如何应对,能否守得云开见月明,仍是我们值得关注的一点。

再来,与曹名长形成对比的,那必然是首位管理规模破千亿的主动权益类基金经理张坤,他管理的易方达蓝筹精选混合在2020年获得了95.09%的收益,大幅跑赢同类基金。另一只易方达中小盘混合,以386.40%的收益率,成为全市场近五年来收益率最高的主动权益类基金。

张坤凭借优异的业绩,吸引了市场资金的“火爆”关注。他管理的6只基金,去年四季度申赎净额达到了87.19亿份,位列申赎净额排行榜第一。

接着是(申赎净额)排名第三的赵诣,四季度他给农银汇理带来了56.75亿份申赎净额。作为2020年公募基金行业“最靓的仔”,赵诣包揽了权益类基金收益前四,他的持仓情况是市场关注的大热门。

在操作上,赵诣整个四季度组合持仓仍然主要集中在计算机、电子、机械、新能源等行业。相较2020年三季报,赵诣在四季度并未大幅更换前十大重仓股,反而是大幅加仓。其中,新能源汽车产业链个股——宁德时代、赣锋锂业、璞泰来,电子元器件股——振华科技、隆基股份、通威股份,以及化工股——天赐材料、新宙邦都获被增仓超过200%。

赵诣表示,将来会更加关注有“增量”的方向,一个是技术进步带来需求提升的方向,包括新能源和5G应用;另外一个是在“国内大循环为主体,国内国际双循环相互促进”定调下的国产替代、补短板的方向,尤其是以航空发动机、半导体为主的高端制造业。组合配置上仍然以5G产业链、新能源、高端制造为主。

最后,我们还是要谈一下前期的热点人物,诺安成长混合的蔡嵩松。

这位基金经理想必大家多少有点耳闻,由于他押注式投资的操作风格,在过去的大半年里饱受争议。四季报显示,蔡嵩松仍旧高度重仓了芯片、半导体,与三季报相比仅仅是调整了部分持仓结构,加仓了800万股兆易创新和中芯国际,减仓了150万股卓胜微。

数据来源:诺安成长混合四季报

在第四季度,蔡嵩松管理的诺安成长混合仅获得了0.02%的收益,表现不尽如人意。

蔡嵩松在四季度报告中指出,重点持仓的半导体板块,正是被美国制裁的重灾区,因此整个四季度表现平平,并未取得较好的相对收益。

总而言之,高度集中的持股通常伴随着极大的波动和风险,因此蔡嵩松管理的2只基金赎回额度四季度达到了129.71亿份,排名第二,在选择此类基金之前一定要慎重考虑。

三、调仓:白酒、新能源、医药

随着火热的申购,明星基金的规模迅速增长,当基金经理拿到新入场申购的资金,又会做哪些调仓呢?

我们从四季度表现最为亮眼的白酒、新能源、医药板块来一一细数。首先来看白酒行业:

在2020年四季度里,白酒股“一骑绝尘”。虽然白酒板块是这一轮行情中表现最为亮眼的,但从基金经理调仓动向来看,分歧较大。

管理规模接近800亿规模的刘彦春,旗下的景顺长城鼎益基金四季报显示,刘彦春喝酒口味悄悄发生了变化,在第四季度进一步加码一线白酒股,而减持了部分二、三线白酒股。具体来看,刘彦春加仓了15万股贵州茅台、58万股五粮液,减仓了15万股泸州老窖,而古井贡酒则不在前十大重仓股之列。

被称为“A股消费之王”的萧楠管理的易方达消费行业股票基金,仍重仓持有白酒股,在十大重仓股中白酒股占6只,合计占基金资产净值的近一半。

李化松管理的平安高端制造混合也在2020年四季度进一步增持了白酒股。具体来看,较前一季度而言,该基金继续看好贵州茅台、五粮液,分别增持了1.38万股和5.8万股,但少许减持了泸州老窖。

纵观四季报,大部分基金经理在四季度选择了加仓白酒,但也有部分基金经理选择了减仓白酒。

首位管理规模超千亿的新秀张坤,在四季度也加仓了贵州茅台,但对白酒的整体持仓进行了小幅减仓。比如,他在四季度对洋河股份、泸州老窖、山西汾酒均有小幅的减仓动作。原因可能是:持仓的白酒股在四季度大涨后,单只个股的仓位已经超过了最大10%的上限。

简单说就是:看似张坤的白酒仓位依旧在40%左右,实际上他已经在“高位”把上涨的那部分利润“落袋”了。

管理规模近400亿元的银华基金李晓星,其管理的银华中小盘四季报显示,前十大重仓股中无一只白酒股,较前一季度减持了泸州老窖等白酒股,加仓了电子、互联网等科技股。

再来看,行情火爆的光伏新能源行业:

2020年独揽年度权益基金前四甲,收益冠军农银汇理赵诣,大幅加仓新能源汽车产业链个股,锂电龙头股赣锋锂业上升为第二大重仓股,当升科技新进入前十大重仓股之列。

赵诣表示,随着技术进步,新能源和5G方面的需求会有所提升,未来会更加关注这些“有增量”的方向。

刘格菘管理的广发小盘成长依然坚守新能源板块,不过对持仓结构进行了调整,亿纬锂能持股保持不变,成为基金第一大重仓股,减仓隆基股份400多万股,减仓通威股份1700多万股。

刘格菘指出,其坚定看好光伏行业未来发展,龙头公司有望持续获得超额收益,同时,随着海外疫情缓解,全球陆续复工复产,顺周期行业值得重点关注。

在睿远基金经理傅鹏博、朱璘管理管理的睿远成长价值混合中,锂电和光伏设备公司的持仓占比提高较为明显。

最后,医药行业在过去的四季度中,延续着逐季恢复的态势,全年业绩加速趋势明显,明星基金经理对此也展开了“调仓”操作。

刘格菘的广发小盘成长混合在四季度的前十大重仓股,相比三季度而言,大幅加仓了医药股,泰格医药新晋前十大重仓股,加仓泰康生物。其管理的另一只广发科技先锋混合则大幅加仓了药明康德。

管理规模约300亿的黄兴亮,在其旗下的万家行业优选中,前十大重仓股和三季度末没变化,但是黄兴亮对持仓比例进行了部分调整,增持了医药行业,基金风格偏成长。

刘彦春管理的景顺长城新兴成长混合则继续加仓迈瑞医疗200万股,登上十大流通股股东第九位,同时加仓约340万股恒瑞医药。

四、奇葩

最后,本次四季报中也发现了不少“奇葩”的言论。

比如,天弘基金的于洋,作为今年第一只披露四季报的基金经理,被媒体戏称为“嗜酒如命”。其管理的天弘甄选食品饮料中的前十大重仓股均是白酒。

这位刚上任1年半时间的基金经理,认为食品饮料公司的品牌价值是随着时间可以积淀的,并且未来具有刚性需求,因此特别适合长期持有。更重要的是当这些公司遭遇短期利空时,长期的确定性使其敢于加仓。

他在季报中给出了一套投资方案:“下跌套牢很难受,上涨踏空也很难受,要在其中找到一个平衡点。我已经申购了一部分仓位,如果后续上涨,我会开心;同时留有加仓空间,持续定投,如果出现回调,可以手动加仓,也开心。”

结果,刚发完这份季报,就迎来了白酒板块连续三天的大幅调整,基金净值跌掉5.4%。不知道于洋有没有手动加仓自己管理的基金。

除了于洋的“嗜酒如命”,银华富裕的基金经理焦巍在3000多字的四季报中,也给出了一份充满亮点的基金季报,他先是汇报、总结自己过去一年内的主要失误,包括:

减仓一只白酒重仓股,是对“市场不够坚定”。

疫情后跟风炒作科技股,结果整体其实是负收益,是“格局不够高”。

对科技股的投资不算成功,是对“理工类知识把握欠缺”。

此外,文中也不乏语出惊人的言论引发了市场的热烈讨论。他将投资策略归纳为:“通过对上市公司地区风土人情的不断实地拜访,决定了投资不过山海关、基本仅限于南宋地盘的选股策略。”

有网友将焦巍的基金:“南宋主题基金”,并认为他的言论是出于博人眼球。

但从他四季度的持仓中,我们发现其重仓股集中在地域分布中西部地区的酒类、以及长三角地区的医药类公司。从这个角度看,焦巍倒也算“言行一致”。不过这种奇葩的选股策略,未来能否取得超额收益,还有待市场验证。

从本次基金的四季报中,我们发现“全民买基”的大时代正在到来,资金逐步涌向具有“超额认知”的优秀基金经理,未来他们是否能保持过去的盈利水平,打破“公募魔咒”(历史上公募收益中位数从未连续三年大幅盈利),为投资者持续创造好收益,值得我们关注。

本文来自微信公众号:远川投资评论(ID:caituandzd),作者:胡一帆、王羿文