扫码打开虎嗅APP

这一次收购可谓一波三折。本文来自微信公众号:投资界(ID:pedaily2012),作者:刘凯程,头图来自:视觉中国

尘埃落定,黑石终于拿下SOHO中国。6月16日晚,SOHO中国公告称,黑石同意以总价236.58亿港元(约合30.4亿美元),收购SOHO中国91%的股份,潘石屹夫妇选择保留剩余9%的股份,交易完成后,SOHO中国将继续在香港证券交易所上市。

此时,距离2020年3月10日,黑石被爆出首次与SOHO中国洽谈私有化事宜,已过去整整15个月。事实证明,耐心等待是极有效的投资策略。相较于去年传出的40亿美元,这次交易价格打了个七五折。

“我现在金盆洗手了,所有房地产的事情都不谈,只谈摄影和写作。”一次性卖出SOHO中国,潘石屹夫妇有望拿到约140亿港元,终于可以松了一口气。而黑石,打的又是什么算盘呢?

一度谈崩了,潘石屹降价把SOHO中国卖给黑石

这一次收购可谓一波三折。

2020年3月10日,路透社爆出黑石与SOHO中国展开排他性谈判,交易价值达40亿美元。当日SOHO中国股价直线拉升,涨幅达37.58%,最高价为4.17港元,创52周新高。

就在所有人都以为交易即将达成时,5月4日SOHO中国股价大跌25.68%,原因是有知情人士消息透露,由于新冠疫情影响,前景充满不确定性,5月起关于黑石集团将SOHO中国私有化的洽谈就已陷入停滞状态。

随后8月13日,SOHO中国发布公告,宣布相关交易的讨论已终止。该消息传出后,公司股价一度大跌近8%。黑石创始人苏世民后来在接受媒体采访时表示,交易失败主要是因为价格没谈拢。

SOHO中国成立于1995年,由潘石屹夫妇创建,是国内知名的办公楼运营商,现在持有并管理130万平方米商业物业。公司旗下拥有核心资产“八大金刚”——北京前门大街项目、望京SOHO、光华路SOHO、银河/朝阳门SOHO、丽泽SOHO,位于上海的SOHO复兴广场、外滩SOHO、SOHO天山广场和古北SOHO。由于设计高阶加上独特美学造型,成为北上两地写字楼的标志性建筑。

2007年,SOHO中国登陆香港联交所上市,以上个交易日收盘价计算,其现在市值约为198亿港元(25.5亿美元)。如果按这个价格计算,黑石似乎是溢价超20%买入SOHO中国,但这个价格相比以往已经便宜许多。

早在2019年,潘石屹就考虑以80亿美元出售SOHO中国上述八个核心资产,奈何一直没找到合适的买家。后来,潘石屹改变策略,从出售核心资产变为上市公司私有化。接着,黑石出手40亿美元,最终也没能和SOHO中国达成交易,而如今仅以约合30.4亿美元拿到后者 91%的股份。可以说,黑石捡了个大便宜。

现在看来,黑石从没放弃过这块“大肥肉”。2021年6月4日开始,SOHO中国股价骤然上扬,过去10个交易日从2.38港元涨至3.8港元,涨幅达60%,创下近一年来股价新高。

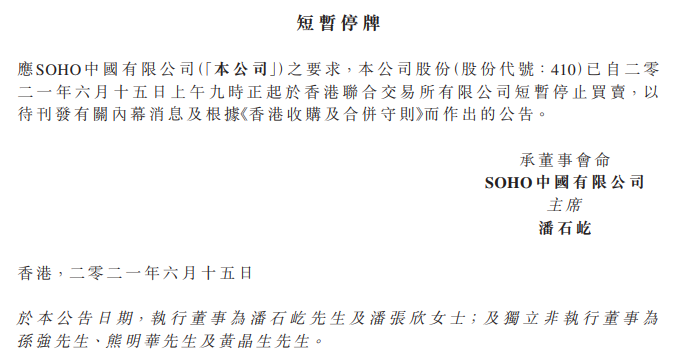

事出反常必有妖。果不其然,6月15日,SOHO中国发布公告,因涉“收购及合并”相关事宜,宣布公司股份自2021年6月15日上午九时正起于香港联合交易所有限公司短暂停止买卖。

现在,这一“收购及合并”事宜被证实正是与黑石集团二度联姻。有许多股民回想到前几日的股价异动,怀疑SOHO中国涉嫌内幕交易。但与此同时,回想到今年前五月SOHO中国徘徊在2.3港元左右的股价,黑石每股5港元的收购价也算是一个不错的结局了。

港股SOHO中国于今天上午九时正起恢复买卖,复牌高开25.26%,期间稍有回落,但目前涨幅仍达到21.32%,最新股价为4.61港元。

“包租公”生意越来越难做,潘石屹金盆洗手,“只谈摄影和写作”

一次性卖出SOHO中国,潘石屹终于可以松口气了。

大概从2014年起,潘石屹就开始频繁出售项目。2014年,他出售了SOHO海伦广场、SOHO静安广场以及凌空SOHO近一半的物业,总价82.8亿;2015年,将上海外滩国际金融中心8-1地块50%的股权卖给复星,总价84.93亿元;2016年,以32.2亿元的价格出售上海SOHO世纪广场;2017年,卖掉了虹口SOHO和凌空SOHO的剩余物业,总价85.8亿元;2019年,SOHO中国发布公告宣布以7.61亿元的价格,出售位于北京的9个商业项目、共计2583个地下停车位组成的资产包……

据不完全统计,截止目前,潘石屹陆续通过出售资产套现超过300亿元。对此,外界纷纷评价称,潘石屹正在彻底告别房地产,大额套现离场。遥望2012年,当时的潘石屹满怀信心,提出从“销售”向“自持”物业转型,他判断 “中国已经不缺房子了”,更看好当“包租公”的生意。潘石屹预测,5年后SOHO中国租金年收入将超过40亿元。

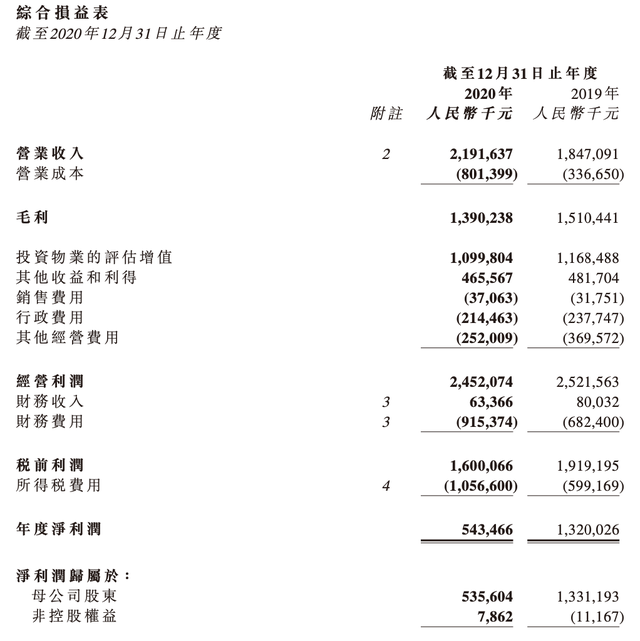

然而现实却给了他一击。5年来SOHO中国业绩滑坡严重,营收由2012年的161.43亿元缩水至2017年的19.63亿元。当下的状况越来越糟糕。财报数据显示,2018年~2019年,SOHO中国的营收分别为17.21亿元和18.47亿元。2020年,SOHO中国营收约21.92亿元,虽同比增长,但净利润却只有5.36亿元,与18年的19.25亿元、19年的13.31亿元相比,一路持续下跌。

业绩下降的背后是写字楼业务回报率不高。潘石屹曾诉苦,在北京这样的城市,SOHO中国的租金回报率才不到3%,而银行贷款的资金成本超过了4%,几乎是地产行业最低的资金成本,“这意味着全年的物业经营仍然会亏损2%,这个生意怎么做呢?”

而疫情之下,写字楼市场持续遇冷。来自高力国际的数据显示,2020年北京写字楼空置率高达19.4%,创近十年新高。而将办公楼租赁“主战场”放在北京的SOHO自然难以避免受到影响。潘石屹坦言,去年四月底, SOHO中国成熟项目的出租率下滑至低位。“我们退租的面积,欠费的金额是从公司成立以来最多的。”

生意越来越难做,潘石屹早已萌生退意。2019年6月28日,在SOHO中国物业销售推荐会上,潘石屹明确表示很看好北京、上海的资产,SOHO中国整体持有上述的8个物业没有出售计划。

然而不到一年时间,潘石屹就完成了从考虑分批打包的方式出售“八大金刚”,到寻求私有化退出的心态转变。等到与黑石这次的交易完成,潘石屹就等于把SOHO中国在中国境内的资产全部清仓。

曾经一个公开活动上,有人采访潘石屹关于房地产市场的看法,他回答表示:“我现在金盆洗手了,所有房地产的事情都不谈,只谈摄影和写作。”2020年底,潘石屹夫妇持有SOHO中国33.24亿股股份,占上市公司股权的63.93%,此次出售28.56亿股,或可套现约140亿港元。

黑石逆势大手笔,PE巨头为何扫货北上广深?

在写字楼普遍看空的背景下,黑石几番出手要买下SOHO中国,打的究竟是什么主意?

首先是标的价格便宜。黑石选择直接购买SOHO中国的股权而非购买SOHO中国的资产,是因为中国商用物业的估值普遍处于高位,而港股市场对其估值较低,导致买股票要比买资产划算得多。事实上,2019年10月,黑石被传与新加坡国有控股的GIC(Government Invested Company)组成买方团,意图收购SOHO中国在北京的光华路SOHO、望京SOHO塔三,以及在上海的SOHO复兴广场等,总价值人民币500亿~600亿元,与现在约合30.4亿美元收购SOHO 中国“八大金刚”的价格相去甚远。

其次,黑石在房地产业务上有一套成熟的管理经验,几乎没有失过手。黑石进军地产业务始于上世纪90年代,其投资理念可以归结为三点,“买入、修复、卖出”。首先,瞄准市场以低于重置成本的价格买入资产,然后通过管理和有针对性的增值计划来改善修复,最后将其出售,获得投资回报。

黑石一大经典案例是对希尔顿集团的私有化以及改造上市。2006年,希尔顿的股价一度低迷,时任希尔顿集团CEO的斯蒂芬·博伦巴赫(Stephen Bollenbach)认为如果能以一个合适的价格出售企业,对于股东来说再好不过。

与此同时,黑石集团全球地产投资部部掌门人乔纳森·格雷(Jonathan Gray)刚好也盯上了希尔顿。经过几轮谈判,2007年6月,黑石以260亿美元私有化希尔顿酒店集团,收购价为每股47.5美元。然而不幸的是,不久后刚好遇到席卷全球的2008年金融危机,希尔顿酒店市值一度蒸发60亿美元,黑石初始投入的全部资金打了水漂。

黑石立即开展了一系列经营管理改造和财务技术运作,力邀克里斯·纳塞塔(Chris Nassetta)担任希尔顿酒店集团CEO,实施一系列革新计划推进希尔顿集团的特许经营权策略和大幅削减运营成本,随着金融危机远去,终于将这桩“悬崖边”的交易拯救回来。

2013年12月12日,希尔顿正式在美国上市,上市首日便为黑石集团带来了超过85亿美元的账面利润。2018年5月,黑石彻底退出希尔顿,实现总计约140亿美元的利润,回报是黑石初始投资的三倍多。

如今,黑石又开始将这股“化腐朽为神奇”的力量带到中国。据不完全统计,自2008年完成第一笔投资起,黑石在中国房地产市场累计投资额接近300亿元,投资范围囊括了写字楼、购物中心以及综合体。

这两年,黑石加快了收购国内物业的步伐。2018年12月,黑石以12亿美元收购新加坡丰树集团在上海的商业项目上海怡丰城及其相邻办公大楼;2019年,黑石以4.8亿美元的价格收购了塔博曼旗下三家购物中心50%的股权,接着又连续将香港国际建投和上海长泰广场收入囊中;2020年10月,黑石以12亿人民币总价收购融创旗下上海香溢花园三期第四栋项目;2020年11月,黑石宣布以11亿美元从富力集团收购粤港澳大湾区内最大的城市物流园区70%的股权。

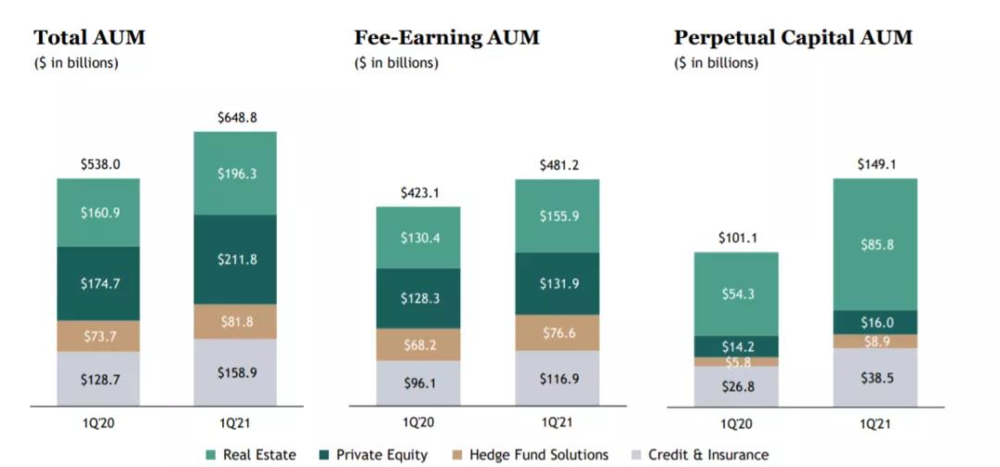

支撑着黑石四处“买房”的是其背后充足的“子弹”。黑石2021年第一季度财报显示,截止该季度,其管理资产总额增至6488亿美元(约合42142亿人民币),同比增长21%,再次创下新高。

而在黑石的房地产、私募股权、对冲基金以及信贷四大业务部门中,不动产业务总资产管理规模达1963亿美元,仅次于私募股权2118亿美元的总资产管理规模。此外,不动产业务可投资金余额为432亿美元,这意味着黑石还拥有足够多的资本用来收购房地产。

值得一提的是,另一大PE巨头KKR也备足了火药,准备“扫射”亚洲地产市场。2021年1月,KKR连续官宣两支大额亚洲基金:1月11日,KKR亚洲基础设施基金成功募集39亿美元(约合253亿元人民币),成为亚太地区体量最大的跨区域基础设施基金;1月14日, 首个KKR亚洲房地产基金(KKR Asia Real Estate Partners)完成募资17亿美元(约合人民币110亿元),旨在针对亚太地区房地产进行机会型投资。

这是一门好生意吗?黑石集团掌门人苏世民曾表示,房地产是中国经济中一块重要的组成部分。“如果说你对房地产不感兴趣,等于说你对呼吸不感兴趣。”

可以预见的是,国际PE巨头之间的中国“攻城战”还将继续上演。

本文来自微信公众号:投资界(ID:pedaily2012),作者:刘凯程