扫码打开虎嗅APP

特别策划

2022-05-10 17:45“明明都是熊市了,为什么还不减仓?”

“怎么消费都跌成这样了,还不换最近大火的新能源?”

有一句老话说的好,买基金就是买基金经理。但前提是,你要知道你买的究竟是基金经理的什么能力,然后才能“用好”这些基金经理,做好投资这件事。

在很多基民眼中,买的是基金经理的专业能力,他应该预测牛熊,在牛市加仓、熊市减仓完成抄底逃顶;他应该判断行业,捕捉最新行业机遇;他应该判断公司,选择更好的公司获取更高的收益。

但在现实里,基金经理主要提供的是判断公司的能力,小部分基金经理会提供判断行业的能力,绝大多数基金经理都不提供预测牛熊的能力。

这种现实的根源在于基金经理的投资逻辑。投资界的主流投资逻辑有2个。如果一个基金经理在投资时,思考的顺序是从宏观到行业再到公司,而且三个维度的重要性依次递减,这种投资逻辑就是 “自上而下”,其中从宏观维度判断股市的牛熊是非常重要的一个环节,这一流派的代表人物是索罗斯,他采用的“宏观对冲”策略在98年金融危机中一战成名。

如果一个基金经理在投资时,思考的顺序是从公司到行业再到宏观,而且三个维度的重要性依次递减,这种投资逻辑就是“自下而上”,这一流派的代表人物是巴菲特,他更看重公司和行业的基本面,甚至认为宏观不可预测,也不会去考虑宏观。

目前国内权益型基金的基金经理大多是“自下而上”型的选手,主要把握住行业的β和个股的α机会来赚取超额收益。基金经理是怎么赚取结构上的钱呢?一个就是聚焦能力圈,每个基金经理都有自己的能力圈,术业有专攻,基金经理的行业研究和投研背景,决定了他会在擅长的领域更好的发挥较好的投资能力;第二个就是把握住行业的β和个股的α机会,基金经理依托其对产业趋势和个股的深度研究,进行行业的超配、欠配和个股精选,构建投资组合,赚取产业发展和企业成长的钱。

在这个投资框架里,基金经理很少判断行业的原因在于“隔行如隔山”。目前A股有接近5000家上市公司、30个完全不同的中信行业、差异巨大的各类风格。庞大复杂的市场生态让基金经理不可能成为样样精通的全才。优秀基金经理只有专注在其深耕的行业领域里投资,才有可能长期保持优异的业绩表现。从这个角度来说,你反而需要小心那些来回轮动,不停追逐热点的基金经理。

除了理论框架的原因外,从A股牛短熊长的实际情况看,择时导致的踏空风险非常高。经研究发现,2005年以来的4000多个交易日,如果错失涨幅最大的40个交易日,投资回报仅仅是买入并持有(Buy & Hold)的十分之一,年化下来只有区区4%,这也印证了投资界那句著名的话:当闪电劈下来的时候,你最好保证自己在场。从这个角度来说,基金经理判断牛熊择时减仓的可行性和必要性都不高。

但在实际投资中,市场的变化往往会超出基金经理的能力圈,只盯着基金经理是不够的。你还需要有策略地将擅长不同行业和风格的基金经理结合起来形成组合,应对不停变化的市场。

打个形象的比喻,投资如战场,基金经理更像战场上坦克集团军和航母战队,他们能按照你的指令在各自的战场完成任务。但你不能指望坦克到了海里,航母到了陆地依然发挥作用。最典型的例子就是在2021年初,明星基金经理张坤既没有选择大幅度的减少股票持仓,也没有放弃消费医药去买新能源。当市场变化对基金经理不利,擅长的行业和风格都处在下行趋势的时候,基金经理在其能力圈领域的坚持往往会带来基民的损失。

要赢得这场战争,你需要像一个将军一样,决定这场战争想要达到的目标,根据战场的环境选择部队的配置和阵型,并根据战况进行调整和应对。

中信银行“十分精选”基金服务为这样的需求提供解决方案,它能够通过多维度的评估帮我们筛选稳定、可依赖、可预估的基金经理,并为其能力圈打上鲜明的风格标签,从而为专业的组合配置提供科学参考。

今天我们就借鉴中信银行的思路来看一下如何通过四个步骤赢得投资这场战争。

第一步,在扣动“买入”的扳机前,需要评估投资的收益目标和风险承受能力,并据此确定需要投向哪些资产。

很多人只能承受资产5%的波动,但追求年化20%的收益,而带来20%年化收益资产的波动其实远远超过10%,因此投资者对收益和风险设定不匹配,造成了市场波动下的不理性行为和追涨杀跌,难以做到长期持有。因此,设定合理的收益目标和风险阈值是资产配置的第一步。

正常来说,一般现金类资产货币基金收益区间为2.5%-3%,亏损的风险极小。债券类的资产长期年化收益率3%-4%,在最极端的债券熊市单年亏损也不会超过4%,持有超过两年基本不会亏钱。权益类资产长期年化收益为10%-15%,但波动较大,极端情况亏损可能超过50%。根据具体选择的资产收益和波动情况,可以倒推出一个适合自己的基金组合比例。

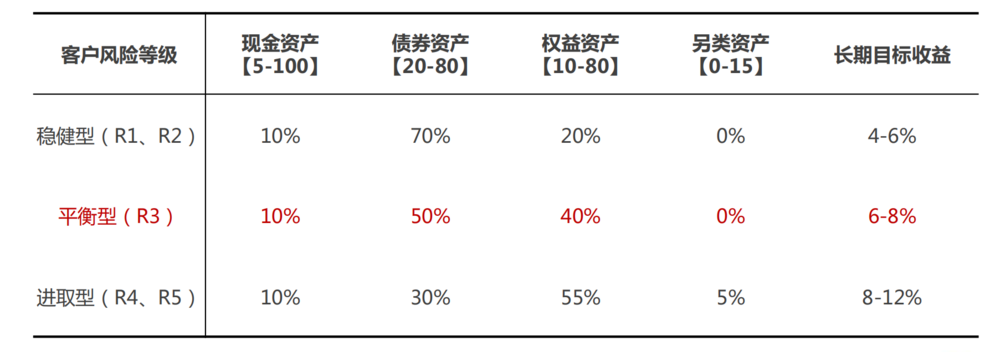

中信银行通过对底层资产历史收益和波动的回测,为“十分精选”的投资者提供了三组合理的配置,基本原则是长期目标收益越高,权益资产占比更高,长期目标收益越低,债券资产占比越高。

对于大多数平衡型投资者而言,长期持有10%的现金+50%的债券+40%的权益组合,能够实现6%-8%的长期收益目标,真正的保值增值是收益率不低于工资增速,6-8%的收益率与1978-2018年40年间工资实际增长率基本相当,能够满足绝大多数人的要求。

第二步是挑选最合适的战队。只有找到特定能力圈阿尔法最高的基金经理,才能在相应风格和行业表现优异的时候有选择的余地。

中信银行根据不同的市场风格给基金经理贴了各类标签,根据基金经理的选股逻辑、组合风格和投资行为,定义出9个维度的标签,并进行定量和定性的打分,这些标签描绘了基金经理的能力圈,并帮我们评定出特定能力圈阿尔法能力较高的基金经理,方便后续我们进行配置。

第三步是根据战场决定战队的阵型。这一步你需要决定派出的是纯陆军部队还是海陆空联合作战,但无论是哪种情况,都是以最大限度地适合战场为主要目标。

这就是把多个基金经理组成一个适应性最强的组合,用每个基金经理擅长的方向来应对市场的波动。除了极少数投资者可以考虑采取all in 某个风格或行业的策略去追求更高收益外,99%的投资者都应该思考如何通过基金配置组合,降低投资波动。

例如中信银行“十分精选”基金采用的是“主航道+环线基金”配置策略。

主航道基金就是长期以绝对收益作为投资目标,风格均衡、追求高胜率、控制回撤,长期业绩优异的产品,这类基金建议占比6-8成,在组合上建议根据基金经理的能力圈实现行业兼顾,这样不论市场行情如何,投资者长期都可以获得相对稳定的收益,少坐投资过山车。剩下的环线基金,可以根据市场的风格调整对应的基金经理,成长好的时候多用成长赛道中的王者,价值好的时候多用价值风格中的高手。

“主航道+环线基金”配置法,最大的优点是既能通过长期持有获取优质企业稳定、长期的收益,又能从市场风格变动中获取超额收益。

第四步是根据战争形势的变化对部队进行调整。不论是兵种的搭配还是位置的变动,不能一成不变。再好的计划不知变通,和著名的“马奇诺”防线也没有什么区别。

很多人最喜欢说的一句话是,赚了多少我该止盈?亏了多少我该止损?但其实以赚钱和亏钱的数量来做判断标准是错误的!战场上是否要更换武器取决于武器是否有损坏以及战场是否有改变,武器击杀数字的多少对这两者并没有影响。这里的武器是指基金经理,战场就是指市场风格。

要知道,基金经理的持仓披露间隔以季度为单位且无法预测。基金的风格漂移一直都是投资者不得不面临的一个问题,市场上存在很多前一个季度还满仓科技,下一个季度已经把持仓换成金融的基金经理。

因此,中信银行“十分精选”的判断逻辑很值得投资者借鉴。其判断标准更多聚焦在基金经理的稳定性上。如果基金经理没有一以贯之的投资逻辑和风格,比如为了追热点选择了超出能力圈的方向和行业,是绝对不能接受的情况。只有基金经理自己的投资风格稳定,我们才能依靠这种稳定性赚到钱。

同理,如果基金经理坚持住了自己的投资风格,仅仅是由于市场趋势不利的因素导致同一赛道上的基金经理业绩全部出现了下跌,基金投资者反而可以选择相信基金经理,继续持有。

变幻莫测的市场风格要求我们适时调整基金组合。

2013-2015年小盘成长占优,2016-2017年价值风格占优,2019-2020年大盘成长风格占优,大的风格的变化需要投资者适时做出应对。中信银行的“十分精选”通过对环线基金的调整来应对市场的变化,享受市场风口带来的超额回报。

基于专业研究,中信银行的“十分精选”曾在2021年末提出了价值股会迎来表现机会,在之前连续两年跑输的价值股果然在2022年一季度大幅跑赢成长股,创造了非常高的相对收益。

完成了这四步,投资者大概率能够获得长期、稳定的收益。巴菲特曾经说过,想要让记分牌上的得分增加,就必须盯着球场,而不是盯着记分牌。这句话放到基金投资里也是一样的道理。当你不再只盯着基金经理的“记分牌”,而是把目光放到整个战场上的时候,你已经赢了一半。