扫码打开虎嗅APP

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:于召本,编辑:郭楠,原文标题:《寻一条新路径重构国内投融资业态》,头图来自:视觉中国

中国券商的固定收益投行业务正呈现出“低收费”和“头部效应”的趋势,这背后的原因是券商竞争的加剧以及融资企业本身专业程度的提升。

上述趋势的背后是有一条明显的逻辑线去引领的。愈发理性的投资人和强烈想摆脱中间商束缚的融资企业均试图直接接触。目前传统投行业务中“揽、做、销”的顺序逐渐变成“销、揽、做”就是上述需求最明显的作证。即便这样,因为传统券商投行业务模式的限制等因素,融资企业和投资人的需求不可能得到根本满足。

我们大胆设想,一个更懂融资企业和投资人的智慧助手将具有从更高维度的层面解决这种矛盾的能力。这个智慧助手对企业拥有输出初步方案、价格判断、初步询价和对接潜在投资人等价值,对投资人具有精准输出项目、自动撰写报告、项目比较、融资企业对接等价值。这种价值会使得中国的固定收益投融资业态更透明、更迅速、更智能。这个助手可能不仅适用于改变固定收益投行业态,也可能适用于改变其他投融资业态。更高效率的投融资业态将使得中国实体经济更上层楼。

红海中百舟竞渡

众所周知,中国券商的固定收益投行业务目前是在红海中百舟竞渡,正呈现出两个主要特征:

首先,近些年的快速扩张以及宏观经济层面债务融资的收缩,造成券商固收投行业务的竞争激烈;整个业务从“知识密集型”变成了“劳动力密集型”,大量出现收费不及成本甚至基本零收费的现象。

其次,中金公司、中信证券等头部机构正通过“类互联网”的竞争策略来抢夺市场份额,并试图积压中小券商的生存空间。概括来说,这种策略就是通过“高底薪、低提成”的差异化薪资模式大量招聘更优秀的投行人员;进一步借助人员优势、品牌优势,以及价格战来抢夺市场份额。换言之,他们在努力寻求更快速的垄断。

“隔壁老王”不好忽悠了

在这个项目“宁滥勿缺”的年代,无论是大AAA,还是国企小AA,企业的融资部门每天总是被许多券商、银行或者中介所包围。这些中介比公司财务或融资部老总更关心公司的年度融资计划、新项目建设和债务到期情况,生怕企业需要钱的时候自己不能贡(qiang)献(duo)一(yi)份(kuai)力(dan)量(gao),哪怕这份力(shou)量(fei)微(di)不(de)足(ke)道(lian),毕竟有总比没有强。

这也导致了那些财务或融资部的老总们每天疲于跟各路券商等中介打交道。河南某城投的“王总”就处于这样的烦恼之中。通过财政局和董事长打招呼的券商,已经让融资部负责人“王总”不胜其扰;这时候又有隔壁市的券商托了张秘书长的关系找来,想跟王总“汇报”一下。王总自然也不能拂了面子,终归是要见一下的。

见面约在了当天下午,一见面,套了几句近乎后,券商VP Li就拿出来事先准备的PPT侃侃而谈,让王总拿保障房赶紧发个ABS(资产证券化)。

王总问:“我是代建的,还能发呢?”VP Li愣了一下,不自觉咽了口唾沫,然后迅速回归一个投行承揽的基本素质,不带丝毫畏惧地答了一声“能”。王总微微扬了下嘴角又迅速收了回来,接着问:“我们远东马上给AA+了,综合成本能到多少?”VP Li 秉承着价格“宁低勿高”的惯用原则,铿锵有力地答道“3.8%,保证给您不超过3.8%”。王总默了一声“哦”。

然后王总仍抱有一丝希望地问:“6%以内就行,你们有现成投资人么?”这个问题是资本市场部的事儿,VP Li没有充足的信息去回答,但他毕竟是一名有职业素养的券商承揽,语言上的太极已经十分熟稔:“这个您不用担心,我们资本市场部有一百多人的专业销售队伍,覆盖了全市场主流的投资人,而且我们还能余额包销……”

王总听着听着就感觉有点困,这套说辞昨天另外一家券商刚说过。他也也不想多做争辩或者纠正,扭头把部门的小宋喊了进来,自己借故离开了会客厅。在关上会客厅门的一刹那,王总叹了一口气——他既叹息承揽术业之不攻,也叹息行业人心之浮躁,当然也有可能叹息一些别的东西。

最近这十多年,企业越来越重视直接融资工作,企业融资部门的专业水平也有了长足的进步,甚至比券商的承揽们更加熟悉融资的流程和细节。他们中有越来越多的人已经不太需要券商的承做咨询,与此同时,企业的管理层对他们也有了更高的要求。企业希望他们越来越多地直接接触投资人,从而对于融资的效率和成本方面有更好的掌控力。(这也是为什么“以销促揽”在投行业务项目来源中的比例越来越高。)另一方面,企业也开始希望他们在接触投资人的时候能撮合一下二级市场的交易,从而让券的流动性更强,并在合适的时间引导估值走势。

上述这些,已经在少部分融资比较频繁的央国企中流行起来,也必将带动其他企业走向这条道路。但是这些需求,目前券商等中介等机构却远远没有满足。倒是银行有一些天然的资金等优势,所以企业跟银行投行部门走得越发密切。

“以销促揽”的新趋势说明了什么?

国内券商的固收投行业务分承揽、承做和承销三部分。伴随券商竞争的加剧、项目招投标的透明化以及企业融资部门的专业化,整个业态出现了一些新变化,包括:

1. 这已不是单纯靠人情关系就能独立揽下一个项目的时代。发行人往往都会选择几家券商一起承销项目,与此同时,发行人会将整个项目中券商中介成本的90%放在销售端。

2. 承做不如搬砖,写十个字不抵搬一块砖。承做可替代性最强的主要原因在于其过程“标准化”,也不需要啥创新。承做环节目前正呈现出按固定金额付费甚至不付费的趋势。一笔承做历时1-3个月,大概收费在几千元到十多万元不等。

3. 销售是重中之重。发行人越来越重视与投资人的互动,看重发行结果,尤其是发行价格。这也导致现在至少很大一部分投行业务的形成逻辑由原来的“承揽-承做-销售”变成了“以销促揽”,且这个趋势愈发加剧。

销售转变成为投融资业务的重中之重体现了销售力量的缺乏。目前国内券商的模式下,高素质的销售人员是不可能速成的,造成了销售人员数量的短缺。造成短缺的其他原因包括承销费很低(内部分成往往给予承揽和承做总收入的七成及以上)不能支撑人员大量扩招等。但上述并非根本原因,根本原因在于:

1. 市场信息不对称。一方面,市场无法及时地捕捉时常变动的投资偏好。目前情况下,各个券商的销售仍然是依靠人力各自为战,所能触达的项目和触达频率非常有限。另一方面,更重要的是,每个券商都只有市场的部分项目,市场比较完全的项目信息无法及时准确地呈现到投资人面前。

2. 投资人投资时的非理性。非理性主要表现在:(1)基于感情、对销售或企业有失偏颇的信任或谋求寻租来进行投资;(2)因自身时间有限、获取信息不够便利等,不能基于全市场信息做出科学投资决策。当然,我们不得不说,随着管理水平的上升、投融资的数字化与互联网化等,这种非理性在过去的一二十年间得到了较大的改善。但是仍然需要一种质的革新来改善这个境况。

眼下,有一些券商体会到了销售的重要性,从而试图做出一点先于市场的变革。比如中金公司就要求他们的销售人员承担一定的承揽KPI;比如天风证券会在原有资本市场部的基础上,在投行部门内嵌销售团队从而试图打破“揽、做”与“销”两个独立部门造成的销售“挑肥拣瘦”的局面;再比如平安证券等要求分公司和兄弟公司全员销售和承揽等。但是这些尝试仍然改变不了上述根本投融资业态面临的问题。

我们再从企业的角度来看。企业越来越认可销售价值的根本原因是:随着企业融资部门愈发专业,他们已经对市场上常见的融资工具和方式比较了解,接触到更多的投资人对他们来说远具价值,从而最终摆脱中间环节的束缚。

推而论之,当这些企业接触到市面上足够多的投资人的时候,销售的价值也没有那么大了;他们势必会持续降低销售费用,从而导致券商固收投行业务进一步沦落为“搬砖吃土”。

重构投融资业态

关于重构和变革,《宋史》云:天下之治,有因有革,期于趋时适治而已。

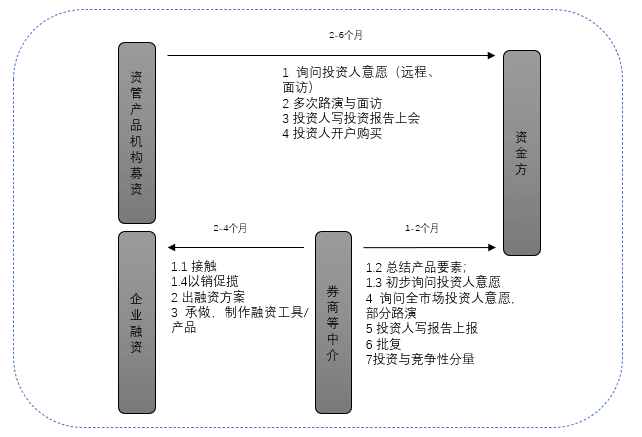

在论述重构投融资业态之前,让我们先来看以下一笔固收融资或者资管产品机构募资(同业间融资的一种,与业务融资逻辑类似)是如何发生的:

上述投融资过程,呈现出了 “时间长、流程多、竞争大、重人力、不确定性高”的缺点。同时,投融资人员也面临着“信息不对称、数据便利性差、客户/项目拓展难、重复性工作多”等痛点和难点。

如果我们把视线放在十年、二十年这样的时间维度来看,不难发现,上述痛、难点已经逐步减少了很多;但是仍有巨大改进空间。毕竟整个投融资行业的趋势就是市场化、便利化和透明化。

既如此,那不妨让我们利用第一性原理,结合实际,重新构建一下这个行业,看看它可以变成什么样子。

首先,我们来分析投资人的投资逻辑。很多年前,银行、公募基金、券商资管的投资经理和投资决策者们更倾向于基于人际关系、寻租和信任感去做投资。而现在,随着流程化、透明化以及处罚的严厉化,寻租空间迅速萎缩;他们更多基于比较判断、公司利益等角度去理性投资。但与此同时,中国持牌金融机构的投资经理们人均管理规模在百亿以上,每天有繁琐的工作;至于那些内部作为项目入口的项目经理们,也是异常忙碌。

所以,他们需要的并非是一个诸如Wind、QB这样的项目聚合与查询平台,而是更智能、更懂他们心之所需的助手来加速他们理性的投资判断。这个助手就如同贴心助理一般,可以帮他收集或者触达其想要的所有信息、服务和人物。

另外,投资人的心态和诉求还有一个不容忽视的方面,即期待与企业直接接触。具体原因如下:

方便投资人获得关于企业融资、企业变动等的第一手信息;

更容易获得一些债券等融资工具的分量,甚至企业可以为投资人单独定制产品;

容易跟企业直接就融资谈一个更好的价格。

然后,我们来分析企业融资部门的心态和诉求。企业要做一笔融资,他需要知道:

可能的融资方案以及优劣势比较;

融资成本;

融资方案执行。

第一、三个需求已经在某种程度超额供给了,不过这种供给往往是良莠不齐和在比较判断上耗费时间的。而第二个需求的满足是远远不够的。

造成这种短缺情况的主要原因是:

券商等中介的承销部门与承揽和承做非同一个部门,承销不直接对企业负责且容易在销售时候挑肥拣瘦;

承销不提供项目前咨询服务;

一家券商的承销人员数量因承销费低廉而相对不足。

分析完毕上述需求和现状,现在假使我们有这样的一个智能系统,可以主动给融资人提供方案设计、价格判断、同类融资比较、投资人链接和管理等服务,也可以主动给投资人输出符合他投资风险偏好的项目、方案、报告并帮助直接对接发行人。那我想,未来一笔融资业务的发生,一定是融资人通过这个系统得到了融资方案及简介,将融资方案简介发给投资人并商量好发行量与价格后,找中介写材料并发行。这将大大提升发行的确定性、简化发行的沟通流程以及降低成本。

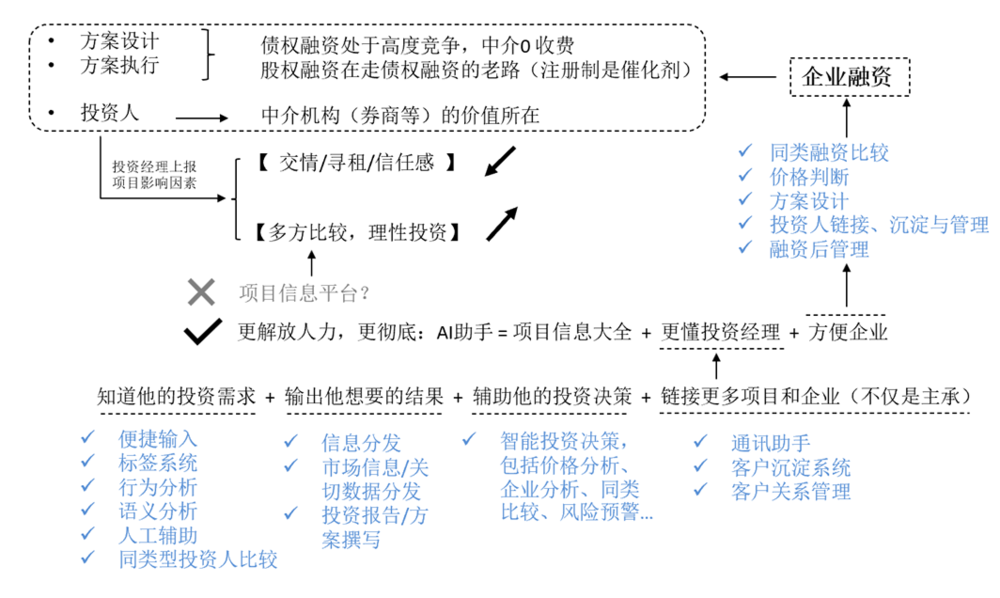

我们来把上述所描述的逻辑整理到一张图里,就形成了中国(债权)投融资业态被重塑的逻辑基础:

投融资业态重塑逻辑

是的,我们应该打造这样一个智能投融资助手,这个助手是如此懂得投资人和企业融资部门的想法,以至于可以主动满足客户的心之所需。这个系统使得凡是投融资过程中大部分所需要的信息或者服务都可以呈现给用户,包括但不限于方案设计、价格判断、信息分发、报告撰写等,还可以让他们通过这个系统逐步得到客户关系沉淀和进一步的对接。

这个智慧助手一方面要逐步打造自己标准化去输出方案、报告、价格等信息的能力;另一方面要配合人力,轻松触达市面上数千家投资人以及数万家融资企业的融资部门,然后“以投融资偏好”为抓手帮助他们做好衔接。这样一来,企业融资部门和潜在投资人直面;企业融资部门、投资人与各自所需要的方案、价格、信息等直面。投融资助手所承担的角色对上述两部分的用户而言是超级信息分发商和服务商;对券商、律所等而言则是超级项目分发商或者一级经销商。

大人虎变,其文炳也

纵观投融资业务的发展,尤其是券商固收投行业务的发展,相继出现了中信证券的“大平台”模式、平安证券的“工厂”模式,还有国信证券的“人海”模式等。这些模式改善了上述困局,也某种程度上造就了上述困局。 “革弊,须从源头理会”。我们从投融资的第一性原理出发,重新梳理需求和供给的特征以及可以满足的方式方法,提出了了上述构思。

按照这个构思,我想这个智能助手可以经历三个阶段。

智能助手发展三阶段

这三个阶段的发展,从最初的人力与机器智能的配合逐渐发展到机器智能,将极大解放人力并优化流程,从而解决目前投融资过程中的上述困境;最终志在将投融资行业迅速改变得更透明、更迅速、更智能。

这种变革也有残酷的一面,未来在这个行业中,可能容不下那么多的中介机构,至少会变成一两家独大,其他家喝汤的局面。如果真能发展到这个局面,其实很大程度上也是行业幸甚、中国的投融资事业幸甚了。

当然,“预支五百年新意,到了千年又觉陈”,投融资业态和模式亦是如此。况且,这也只是其中一条可能的路径而已。最终,唯一希望的就是,中国的投融资业态能够改善目前的低效率状态,更好地促进实体经济的蓬勃发展。

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:于召本,编辑:郭楠