扫码打开虎嗅APP

本文来自微信公众号:涌流商业(ID:Tide-Finance),作者:Ester,头图来自:视觉中国

80岁的亿万富翁尼尔森·佩尔茨(Nelson Peltz)在2022年上了两次头条,恰好都和英国相关。

一次是嫁女儿,小女儿Nicola嫁给了贝克汉姆长子布鲁克林。佩尔茨在投资界如雷贯耳的名字放到了娱乐版上,获得的关注可能还不如夫人佩戴的稀世珍宝多。另一次是5月31日联合利华宣布他将加入董事会,作为身经百战的激进投资者,这家英国消费品巨头是他最新的舞台。

为了欢迎他的加入,市场给出了最朴素的欢迎词——联合利华股价大涨7%。

最近20年,作为对冲基金Trian的创始人,佩尔茨与太多大企业过招,其中相当一部分是耳熟能详的消费品巨头,亨⽒、吉百利、卡夫、温迪、杜邦、亿滋、百事……他和团队有能力且老道,说让高管们胆战心惊有点过分,但绝对能人打起12分精神。

相比前些年的战斗,佩尔茨加入联合利华董事会的过程堪称平静,市场希望这位持股1.5%的行动派股东能有所作为,让联合利华从收购失败阴影中走出。联合利华董事长Nils Andersen赞扬了佩尔茨在消费品领域有珍贵经验。经验由数十年的买进卖出、计谋博弈、谈判叫嚣和流水般的金钱堆砌而来。

猎手佩尔茨

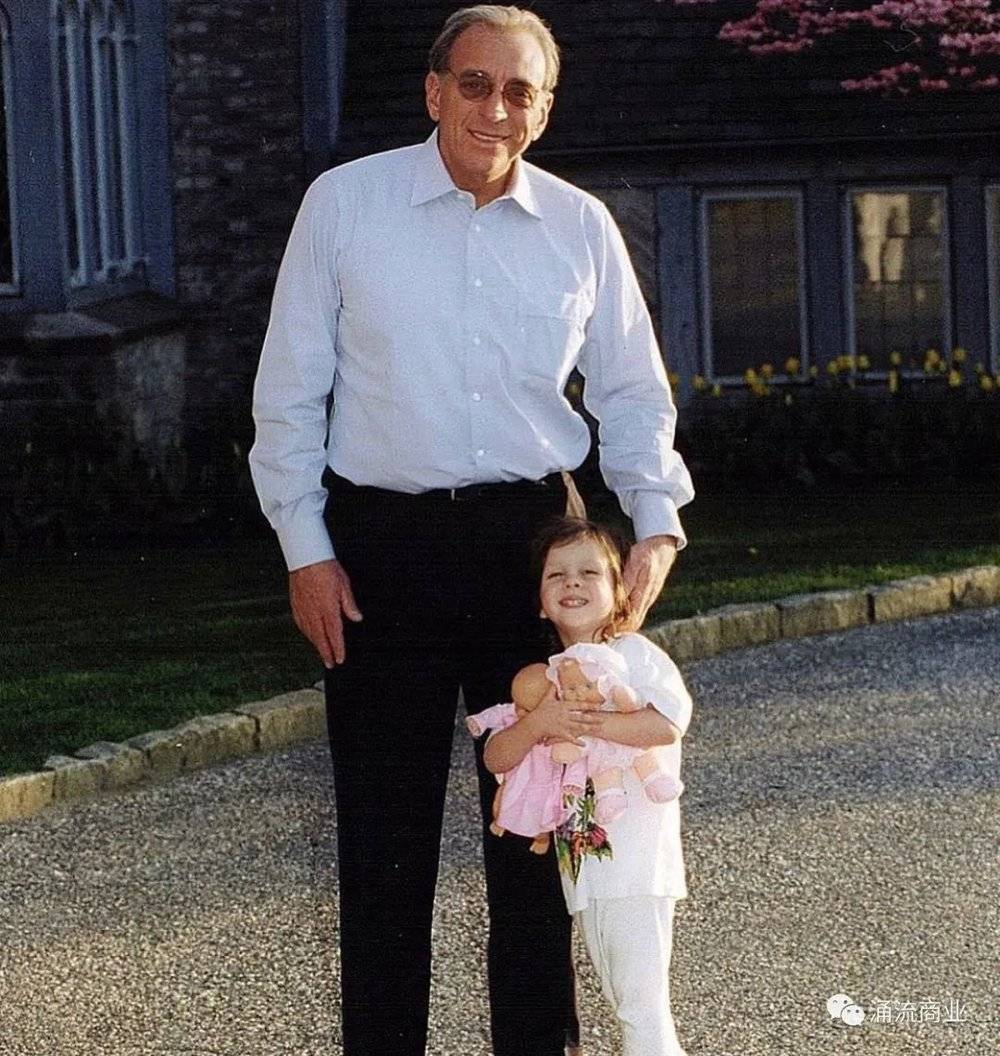

佩尔茨和女儿Nicola 图源:nicolaannepeltz的ins

佩尔茨1942年出生于纽约布鲁克林,曾短暂进入宾夕法尼亚大学沃顿商学院学习。1963年,佩尔茨进入祖父创立的食品批发企业,给各餐厅送货。

他和兄弟用15年时间让家族企业收⼊从200万美元增长到1.4亿美元,并在70年代末卖了它,开始了金融加实业的经营——找到业绩不佳公司,买下、改造、卖出。

80年代,佩尔茨就已经声名鹊起;2005年,他与合作伙伴Peter May和投资银行家、女婿Ed Garden一起创办了Trian。就是依靠这一平台,佩尔茨搅动了整个消费品世界。

Trian主要投资于优秀、但暂时表现不佳的公司,推动管理层做出改变,例如削减成本、剥离弱势业务、更新产品线,⽬标是通过这些变化改善股东收益。Trian的目标通常是没有控股股东的公司,特别钟爱消费品行业。

佩尔茨其实不喜欢“激进投资者”的称号,因为它通常具有负面含义,他更喜欢Constructivist这个叫法。这些年Trian以向目标公司提供修复方案而闻名,他们将自己定位为可提供“建设性建议”的合作伙伴、CEO的朋友,而不是让公司分崩离析的掠夺者。佩尔茨也确实与一些高管结成友谊,他们退休后成为Trian的顾问,在其他案子中代表Trian进入董事会。

和佩尔茨一样,大多数激进投资者都是聪明且积极的人,他们能观察到董事会和经理人忽视的事情,增加了管理层动力(压力);在不合理情况发生时(比如不合理的高薪酬)替股东发声。但也有问题,激进投资者特别关注短期收益和财务指标,可能不太在乎公司更长远的发展。

与百事女强人过招

2013-2015年,佩尔茨和两位女强人过招,其中之一是百事卢英德(Indra Nooyi)。

卢英德出生于印度,毕业于耶鲁大学,在2006-2018年担任百事CEO,是世界500强中为数不多的女性领导者之一。她职业生涯的亮点之一就是平安化解了佩尔茨的进攻:2013年7月,佩尔茨直接打电话给她,告知她Trian已经积累了超过13亿美元的股份;佩尔茨呼吁拆分百事的饮品和零食业务。

佩尔茨有饮品情结,多年前他经营过同业企业,还是全美第三大可乐品牌,听起来唬人、但其实很尴尬,在可口可乐和百事可乐两大巨头之下,其他可乐品牌都是陪衬。

佩尔茨自己打趣,“该怎么叫它呢?全世界最高的侏儒吧,总营收还不够人家的营销投入。”

佩尔茨看中百事时,正值消费者健康饮食意识觉醒,风口转向无糖可乐、果汁、瓶装水,行业纠结于含糖碳酸饮料销量下滑。2010年,可口可乐的健怡可乐超越百事可乐成为全球第二畅销软饮时,百事遭遇巨大压力。当时百事股价下跌4%,而可口可乐股价上涨40%,股东批评卢英德未能在饮品市场进行充分的投资。

佩尔茨拥有百事约1.3%股份,在给百事的一封37页的白皮书中倡议,将百事分拆成两家更精简、更具创业精神的公司。在他的规划里,零食部门将成为一家股价快速上升的新上市公司,饮品业务虽然销量在下降,但有稳定的现金流、可以向股东支付可观的股息。佩尔茨最初还要求百事收购原卡夫零食亿滋国际(佩尔茨拥有价值10亿美元的股份)。

Trian联合创始人Ed Garden对百事的评价很不客气,说它充满官僚主义和独裁,卢英德女士周围存在“阿谀奉承文化”。

卢英德简洁地回击:“说实话,我们不需要激进分子来告诉我们该怎么做。”2014年2月,百事驳回佩尔茨的提议,理由是分拆会损害公司与零售客户的谈判实力。

卢英德真正的功夫在口水战之外,百事延长了削减成本计划,承诺通过工厂自动化等措施,到2019年实现10亿美元的生产力提升;还将股息和股票回购总额提高了35%。削减成本的措施见成效后,百事的毛利率连续15个季度上升。

卢英德自己是素食主义者,她对健康需求的布局其实在2006年上任CEO时就在做了:针对三个增长领域制定了绩效战略:健康产品,比如桂格和佳得乐;产品创新;新兴市场,在巴西、印度、俄罗斯和乌克兰等新兴经济体投资多家公司。

百事削减成本、提高价格、改善利润的措施奏效了,一年时间里股价上涨了近17%,超过了标普500指数的表现,这让百事和佩尔茨之间缓和关系有了余地。

经过两年的谈判,一个中立的方案出炉:Trian一方放弃分拆提议,提出由亨氏退休董事长Johnson在2015年3月加入百事董事会;Johnson是早年佩尔茨征服亨氏后收获的朋友。百事认可了这位专业人士,Johnson上任独董。

敌对的言语攻击变成相互欣赏的语气,卢英德:“我们与Trian进行了近两年的建设性讨论,他们为我们业务的许多方面提供了宝贵意见。”佩尔茨:“我们支持Indra对卓越运营的承诺,这引领了公司业绩的改善……Trian祝百事管理层一切顺利。”

监管文件显示,Trian在2012年底开始购买百事股票,当时股价约70美元。2016年年中,Trian出售股份时,股价已经上了100美元。在这项投资中,Trian获利超过5亿美元。

佩尔茨与卢英德握手言和的同时,把火力转向了另一家超级大企业,以激烈的方式争夺后者董事会的四个席位。

争夺600亿美元杜邦

和百事温和的结局不同,另一位铁娘子用力抵御了佩尔茨的激烈进攻——杜邦CEO艾伦·库尔曼(Ellen Kullman)。

杜邦历史太悠久了,1802年作为军火商诞生,美国内战期间一半的火药产自杜邦。200多年里,杜邦完成了一次次突破,涉足领域包括⾷品营养、医疗保健、农业、时尚服装、家居建筑、电⼦、交通、能源……

库尔曼1988年进入杜邦,2009年金融危机后接任CEO职位。2013年7⽉,她在佩尔茨接受CNBC采访后才得知他投资了杜邦,其实那时后者已经悄然布局了三四个月。

随后双方⾼管进行了多次会议,Trian一方提出将杜邦拆分成四个部分。尽管库尔曼不认为这符合股东的最佳利益,但她还是反馈给了董事会,并聘请了第三方机构协助董事会评估,结果是董事会驳回了该提议。

Trian一方继续更新方案,除了拆分公司,还希望Garden和另⼀人选加⼊杜邦董事会,否则将发起代理⼈争夺战。杜邦董事会依旧拒绝,并在之后的半年里推进自己的改革计划,包括将高性能化学品业务剥离给私募,削减了10亿美元成本,并回购了约50亿美元的股票。

2014年9⽉,Trian向杜邦董事会发布公开信,提议将七大业务线分拆为三个公司:农业和营养、工业材料、高性能化学品。库尔曼与杜邦董事会致信股东反驳Trian:拆分将使公司⼀次性花费⾄少40亿美元,并导致协同效应的丧失,损害公司长期价值。

剑拔弩张的2014年秋天,佩尔茨和库尔曼曾共进午餐,结局并不愉快。根据库尔曼的说法,佩尔茨告诉她,他经历过董事会席位争夺战,整个过程会让库尔曼的生活变得很糟糕;如果她想避免这种情况,只需要⽀持他和Garden进入董事会。这是赤裸裸的威胁,后来佩尔茨否认了这些说法。

2015年1⽉,争论无果后,佩尔茨发起了董事会席位争夺战,12人的董事会他提名了4⼈。而库尔曼认为,每位董事都有独特的技能和专业知识,接纳佩尔茨等人意味着杜邦将失去真正有深厚专业知识的成员——简单说,就是说佩尔茨不配拥有一个席位。

态度强硬的杜邦管理层也曾经软化过,由库尔曼通知佩尔茨,如果他愿意取消席位争夺战,杜邦将接受佩尔茨的⼀位候选人,只要不是他本人。佩尔茨不接受。

从2015年2⽉开始,佩尔茨和库尔曼各自开始游说股东,了解他们对杜邦战略和业绩的看法。期间,杜邦董事会发信给股东、为公司业绩辩护,“杜邦在过去6年实现了266%的股东总回报率,超过了标普500指数和同行。”

那时Trian持有杜邦2.7%的股份,是第五大股东。佩尔茨发难,“作为在杜邦总投资约19亿美元的股东,我们比董事会现任成员的风险大得多。根据公开⽂件,他们共同拥有杜邦价值约2000万美元的股票。” Trian当时管理着约110亿美元资产,杜邦确实是他们一次惊险押注。同时,佩尔茨指责库尔曼出售所持部分杜邦股票,是对公司未来缺乏信心。

当年杜邦市值高达680亿美元,纷争成为最知名的激进投资者与公司斗争之一。在杜邦之前,激进投资者挑战公司董事会的斗争中,只有五家市值超过500亿美元的公司,而且只有一家进行到了股东投票阶段——主角是百货公司Target与对冲基金Pershing Square(2009年),Target赢了。

杜邦的争夺战获得了许多关注,包括来自学者的。耶鲁大学教授Jeffrey Sonnenfield在股东大会前发表文章,指出Trian对所投资公司影响平庸:Trian拥有董事会席位的11家公司中,有5家(从Trian获得席位到2014年底)表现落后于标普500指数。

2015年5月13日,杜邦股东大会,400名股东到了现场,会场座无虚席,佩尔茨在过道上对股东们表示,无论结果如何,Trian会继续对杜邦施加压力,“和你们⼀样,我们希望杜邦重回辉煌。”

最终,三大股东(先锋、贝莱德、道富)投票支持了管理层,12名由管理层提名的董事获得支持,佩尔茨挑战失败。

杜邦前前后后花费了1500万美元,与聘请第三方机构、投资者沟通、举行股东大会。佩尔茨为挑战也花费了数月、耗资数百万美元。佩尔茨落败后还不忘揶揄一下杜邦管理层,说他们在媒体和吓唬人方面做得更好。

库尔曼因为这次战役广受赞誉,当年10月退休。

史上最昂贵席位争夺战

杜邦与Trian之间的交手不便宜,宝洁的那一次则堪称昂贵。

2017年10月,佩尔茨做客CNBC,为自己想加入宝洁董事会辩护,不久之后将进行股东投票。佩尔茨:“这场争夺可能是我参与过的最愚蠢的事情,花一亿美元为了让我远离董事会?我早就说过,我加入董事会不会赶谁下车。”

当时宝洁市值达2300亿美元,佩尔茨的Trian管理着120多亿美元,手中有价值35亿美元的宝洁股票。佩尔茨说“不会赶谁下车”意思是他主张宝洁CEO戴怀德(David Taylor)留任,前提是“和我一起工作”,“Trian的策略是,当我们进入一家公司时,我们的目标是与CEO一起工作。”

但宝洁一方嫌弃佩尔茨,说他的加入将从根本上改变公司的“灵魂”;“佩尔茨先生不符合宝洁董事会的甄选标准。我们尊重佩尔茨先生作为投资者的身份,并将继续与他作为宝洁股东进行建设性沟通。”

佩尔茨回击:“宝洁已经失去灵魂了,过去十年宝洁失去了消费者。”

2017年的宝洁过得不太好,这也是为什么佩尔茨盯上它。

宝洁从1837年走来,经历过许多风雨,无比庞大,在122个国家和地区经营业务。到2015年戴怀德上任CEO时,公司在进行精简瘦身计划,在全球产品组合中出售或放弃100多个品牌,让宝洁成为简单但领先的公司,更易于管理和运营。

2016-2017年,宝洁将产品类别从16个减为10个,品牌数从170个减为65个;2017财年收入651亿美元,利润151亿美元。利润创新高,但宝洁的股价表现逊于标普500指数以及联合利华等对手。一些更小、更有个性的品牌出现,冲击传统巨头宝洁;快消品销售模式也在变化,早年宝洁擅长的是商超渠道,而那时亚马逊等电商渠道兴起,数字化全方位颠覆传统巨头地位。

2017年2月,佩尔茨入手宝洁股票后两周约见了戴怀德,阐述对公司战略、缺乏增长和创新的担忧。之后的5个月里,佩尔茨还与宝洁其他管理⼈员、董事会成员见面,但佩尔茨主张的孵化小品牌等策略,与宝洁管理层思路差异很大。没有结果的讨论之后,2017年7月,佩尔茨宣布将在10⽉的宝洁年度会议上通过股东投票寻求董事会席位,并有了前文所谓公司“灵魂”的争论。

这不是宝洁第一次应对激进投资者,戴怀德的前任之一是Bob McDonald,宝洁董事会在2013年5月更换了McDonald,就是因为另一位激进投资者Ackman来挑战。McDonald任上通过削减成本、不断改变战略来刺激收入增长,股东不太满意。

2017年9月,佩尔茨一方发布了94页的白皮书,评估宝洁业绩、批评宝洁顽疾,比如市场份额流失、有机增⻓乏力、组织结构复杂、官僚⽂化令⼈窒息、管理层获得的奖励超出他们的表现。佩尔茨也提供了拯救措施,包括进行重组、重启创新机器、开发小而美的品牌等。

随后,宝洁发布106页的文件,回应佩尔茨一方,解释了公司战略、绩效和治理等问题。

佩尔茨斗宝洁时启用了一位顾问,让双方辩论中有情绪的味道。这个人是克莱顿·戴利(ClaytonDaley),为宝洁工作了35年的财务主管,戴利2008年底退休,接班人是穆勒(Jon Moeller,他在2021年11月成为宝洁CEO)。

戴利和穆勒师徒有过一次见面,双方对于交流内容的陈述有出入。穆勒说戴利告诉他,他正在考虑“成为公司的敌人”。戴利否认了这一点,强调自己说的是“我不想成为公司的敌人。”

CEO戴怀德评价戴利的忠诚度,“唯一合适的词是令人失望(disappointing)。”而戴利强调自己的意图是崇高的:“我为这家公司奉献了35年,依然怀念它。但宝洁已经变得过于封闭、官僚主义、甘于平庸,佩尔茨先生可以帮助推动变革。”

甘于平庸指的是当时宝洁的经营目标,当时宝洁有一个三年计划:2.8%的有机销售增长、4.7%的营业利润增长率和6%的每股收益增长率,戴利认为这远低于公司应该实现的目标。宝洁则坚持,这才是现实的、长期的增长方式。其实宝洁也不算错,戴利退休早,2008年金融危机前后,宝洁面临的是截然不同的环境。2012年,宝洁启动了一项100亿美元的成本削减计划,出售数十个品牌来休养生息。

最终,佩尔茨以极其微弱的优势赢了,在2018年3月进入宝洁董事会,3年多之后(2021年8月)离任。期间他的一些要求没有成行,比如重组、孵化更多小品牌,宝洁依旧专注于大品牌,但也进行了一些小规模收购。更主要的,疫情前后这几年,宝洁的许多产品需求激增,有力的供应链、成本控制力、定价能力显现。

3年里,佩尔茨在宝洁薪酬改革方面发挥了作用,督促管理层积极实现目标。2008年之后的数年里,宝洁的有机销售增长徘徊在1%-3%之间;2019年之后,恢复到了5%-6%的水平。还有股价,2018年上半年宝洁股价只有70多美元,2021年年底到了160多美元。

在离开董事会之前,佩尔茨对曾经的对手默勒继任CEO职位表达了慷慨支持。

众人欢喜。

本文来自微信公众号:涌流商业(ID:Tide-Finance),作者:Ester