扫码打开虎嗅APP

作者|Eastland

头图|视觉中国,图注:2020年7月24日,第五届中国(广州)国际新能源、节能及智能汽车展览会暨华南车展在广州保利世贸博览馆开幕,广汽新能源埃安V展出

传统燃油车最终将被淘汰已成定局,传统燃油车生产企业要么成功转型、要么死亡。成功的关键在“一慢一快”:燃油车业务慢速“退坡”、不要“崩塌”;新能源车业务快速做大,抓住机遇。

2022年初,比亚迪新能源车蓄足了狂飙突进的“能量”,燃油车也就完成了历史使命。时至9月,彻底告别燃油车半年之后,新能源车单月销量突破20万台,标志着比亚迪率先成功转型。

但与德、美、日系巨头相比,比亚迪燃油车根基太浅,其转型路径的参考价值有限。相比之下,广汽集团(及此前分析过的上汽集团)更值得关注。

到目前为止,广汽集团较好地把握了“一慢一快”的节奏:

燃油车没有退坡,销量逆势增长;

埃安年销30万目标实现在望(前三季累计销售18万台,余下3个月单月4万问题不大)。

广汽集团最新市值1270亿,“蔚小理”市值之和520亿美元、折合人民币3600亿。全资子公司埃安销量超过“蔚小理”之和,如能登陆科创板,市值将轻松越广汽集团(601238.SH)。

三大支柱

广汽集团通过子公司广汽乘用车公司(含埃安)及合营公司广汽本田、广汽丰田、广汽三菱进行整车生产、销售业务。

“两田”及乘用车公司可谓广汽集团的“三大支柱”。

2022年H1,广汽汇总口径(包含联营/合营公司)总收入达2428亿;合并口径(仅包含子公司)营收487亿;上市公司(作为母公司)营收仅为2.1亿元。

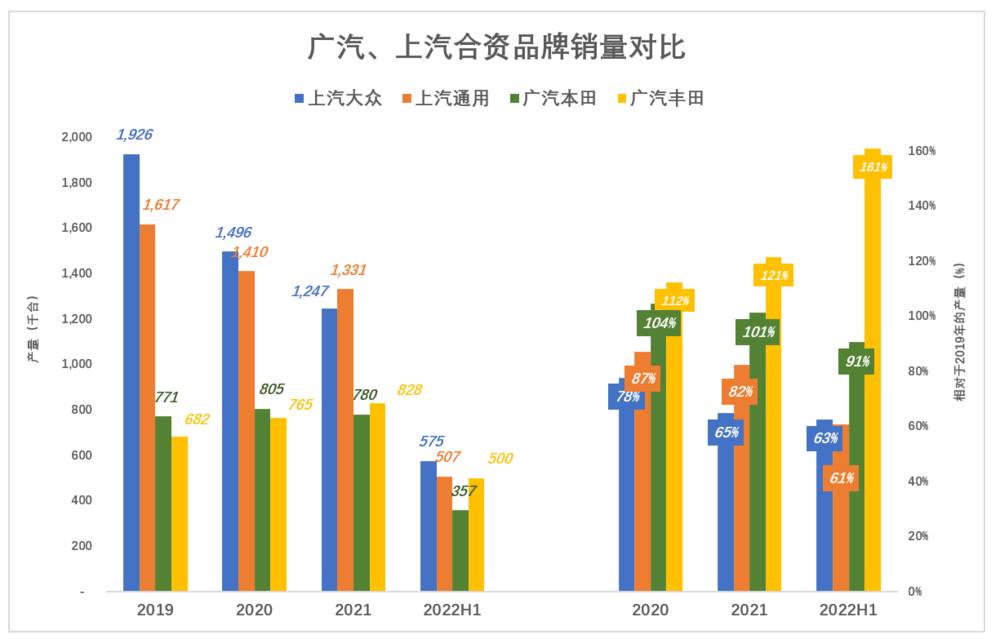

近年来,广汽“两田”销量走势与上汽大众、上汽通用有天壤之别:

2018年,上汽大众、上汽通用销量分别为206.5万台、197万台,合计403.5万台;

2019年,上汽大众降至192.6万台、上汽通用降至162万台;

2020年,上汽大众降至150万台、上汽通用降至141万台;

2021年,上汽大众降至125万台、上汽通用降至133万台,合计258万台,较2018年减少145.5万台!

反观广汽“两田”,销量不降反增:

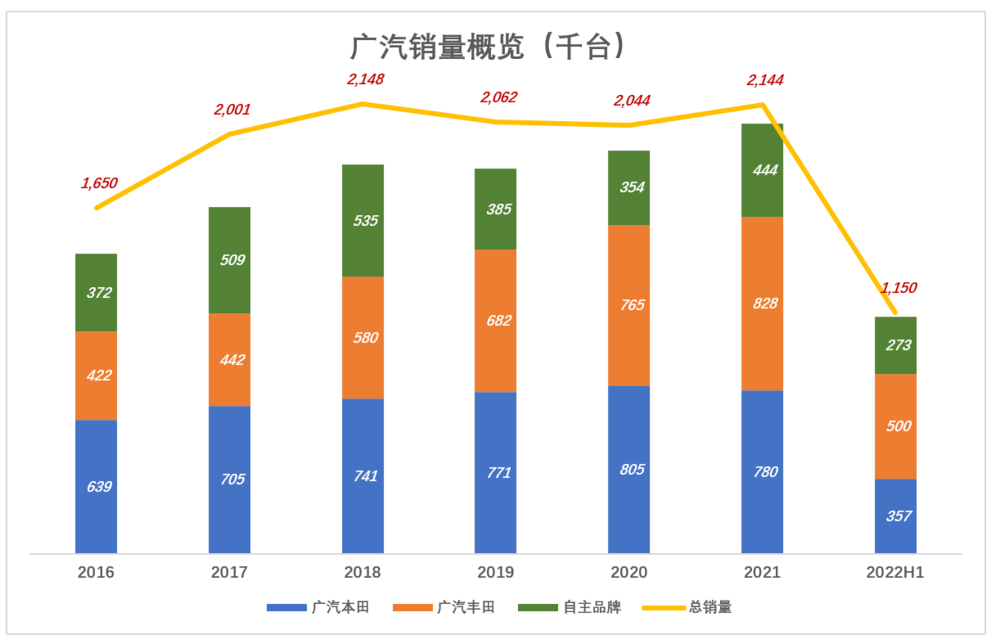

2016年,广汽总销量165万台,合资品牌广汽本田、广汽丰田分别贡献63.9万、42.2万;广汽乘用车销量37.2万台,占集团总销量的22.5%。

2018年,广汽总销量创纪录地达到214.8万台,两田分别贡献74.1万、58万;广汽乘用车销量53.5万,占比24.9%。

2021年,广汽将纪录刷新至214.4万台,本田贡献78万,丰田贡献82.8万,丰田首次超越本田。自主品牌销量44.4万台(广汽乘用车32.4万台、埃安12万台),低于2018年,占比降至20.7%。

2022年H1,广汽集团总销量115万台,广汽丰田再度超越广汽本田,广汽乘用车销量为27.3万台(其中广汽乘用车17.3万台、广汽埃安销量达10万台),占比提高到23.7%。

上汽合资品牌年销量成百万地跌,广汽“两田”却逆势增长(尽管幅度不大)。分析两家公司时,对此不可不察。

不过,广汽集团也有“不争气的孩儿”。

2022年9月23日,广汽集团向旗下存在“持续经营较大困难,现金流紧张”的合营/联营公司提借资金支持(通过委托贷款等方式)。其中:广汽菲克拿到2亿,用于员工安置及后续终止事宜;广汽三菱、广汽日野分别拿到10亿、3亿,用于“改善经营现金流”。

2021年,广汽菲克产能利用率不到5%,必须“收摊儿”了。另外两家也不乐观:2022年H1,广汽三菱(设计产能为20万台/年)销量仅1.37万台(2019年H1为12.1万台),营收18.2亿,净亏损5.15亿;广汽日野更惨,全年营收1.2亿、亏损7130万。

随着广汽三菱、广汽菲克、广汽日野等品牌的衰落,广汽本田、广汽丰田、广汽乘用车(含埃安)销量占比从2017年的82.8%一路提高到2022年H1的98.3%。

“三大支柱”之外,广汽集团“藤曼”枯萎殆尽。

广汽本田稳住阵脚,广汽丰田逆势增长

2021年,广汽本田、广汽丰田销量分别相当于2019年销量的101%、121%。

2021年,广汽丰田推出凯美瑞中改款、第四代汉兰达、赛那、凌尚等车型,年销82.8万台,产能利用率超过120%。2022年H1,新车型销量进一步放大,前六个月销售50万台,相当于2019年H1的161%。

2021年,广汽本田推出雅阁、凌派、奥德赛等车型的中改款。尽管效果略逊于广汽丰田,产能利用率仍高达102%。2022年H1销量35.7万,相当于2019年H1的91%。

2021年,上汽大众、上汽通用合计销量258万台。与2019年的354.3万台相比,少卖近百万台!

2021年,广汽本田、广汽丰田合计销量161万台。与2019年的145.3万台相比,多卖近15.5万台。

新能源车(特别是插电混动车)敲响了燃油车的丧钟,首当其冲是油耗相对比较高的中低档车型。日系车将省油“技能”及混动方面的技术积淀相结合,销量比德系、美系“抗跌”符合逻辑。

如果日系合资品牌能再“撑”一二十年,待氢燃料电池大行其道,他们深耕数十年的技术或有用武之地。

自主品牌盈利能力偏弱

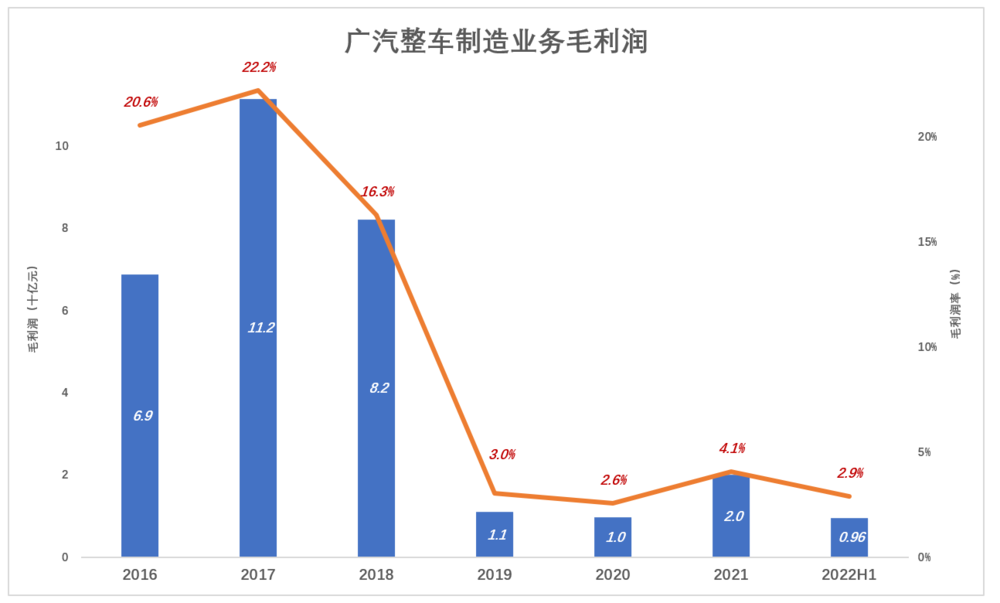

2022年H1,广汽合并口径营收487亿。其中,整车制造业务(即乘用车公司的自主品牌)营收331.5亿,成本321.9亿,毛利润9.6亿、毛利润率仅为2.9%。

2017年,广汽整车制造业务毛利润112亿、毛利润率高达22.2%;

2018年,毛利润降到82亿、毛利润率16.3%;

2019年,形势急转直下,11亿毛利润仅为2017年的十分之一。毛利润率3%(骤降13.3个百分点),并再也没有“回头”。

注:从2019年开始,上汽整车业务毛利润率也跌到“个位数”,但始终高于广汽,加之规模十倍于广汽,因此毛利润相当可观。2021年,上汽、广汽整车业务毛利润分别为274亿、20亿。

2021年,广汽自主品牌(传祺+埃安)销量44.4万台,单车毛利润约4500元,同期比亚迪单车毛利润达3.2万元,还被喷不会赚钱(2022年H1,比亚迪整车业务毛利润195亿,单车毛利润3万元)。

2022年H1,广汽自主品牌销量27.3万台,单车毛利润约3500元,较2021年直降1000元!

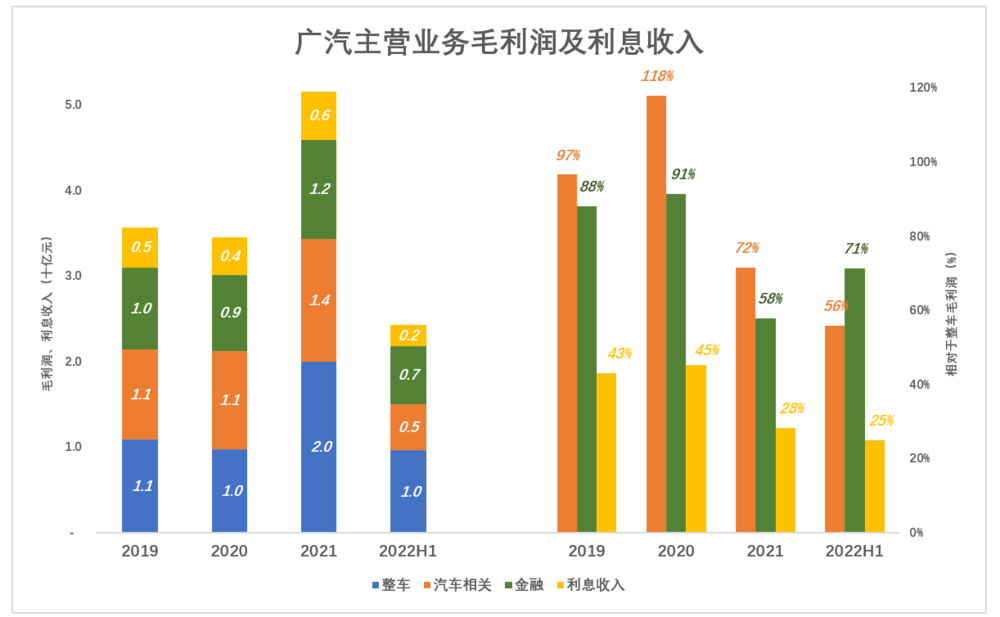

广汽整车制造(自主品牌)利润微薄,汽车相关业务(零部件制造、商贸服务)、“金融及其他”(毛利润率动辄40%、50%)成为重要的利润来源:

2019年,整车制造业务毛利润为10.9亿,与汽车相关业务(毛利润10.5亿)相差无几;

2020年,整车制造业务毛利润为9.7亿,汽车相关业务毛利润达11.5亿;

2022年H1,汽车相关业务(5.4亿)、金融(6.9亿)及利息收入(2.4亿)分别相当于整车毛利润(9.6亿)的56%、71%、25%,合计为整车业务的152%。

乘用车盈利能力偏弱,埃安索性“单飞”。埃安把自己“挤进”新势力阵营,不要说盈利,亏得少就可以鹤立鸡群了。

广汽的“里子”和“面子”

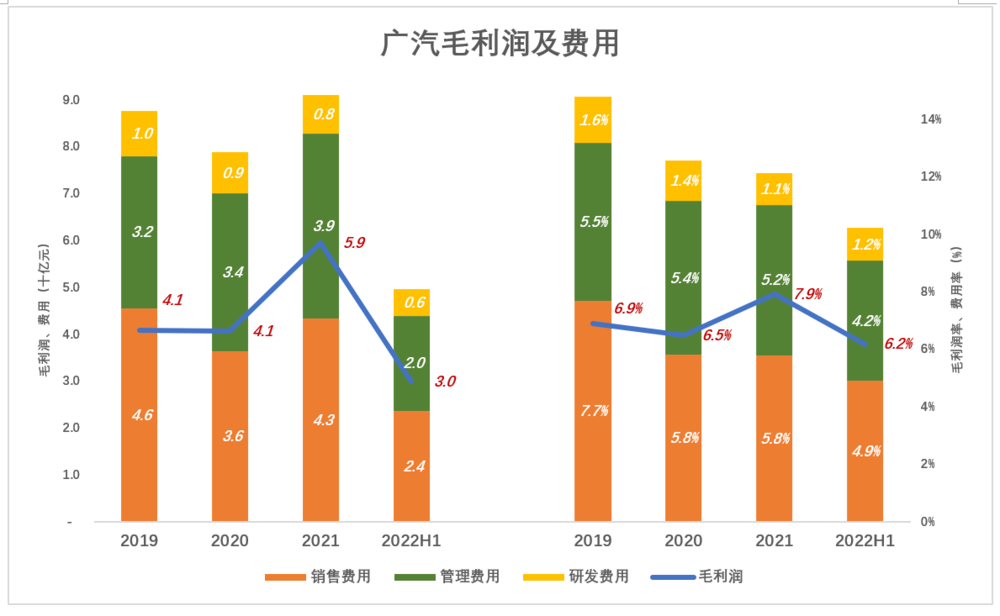

用蓝色折线代表毛利润(率),彩色堆叠柱代表费用(率),蓝色淹没彩色才会录得经营利润。

蓝筹公司毛利润远大于各项费用之和,广汽则截然相反:

2021年,毛利润冲高到59亿、毛利润率7.9%;销售费用、管理费用分别达到43亿、39亿,加上8.3亿研发费用,三项费用之和达91亿,比毛利润高53%。总费用率达12.1%,比毛利润率高4.2个百分点。

2022年H1,毛利润率降至6.2%,仍比总费用率低4个百分点;总费用达50亿,比毛利润高65.6%。

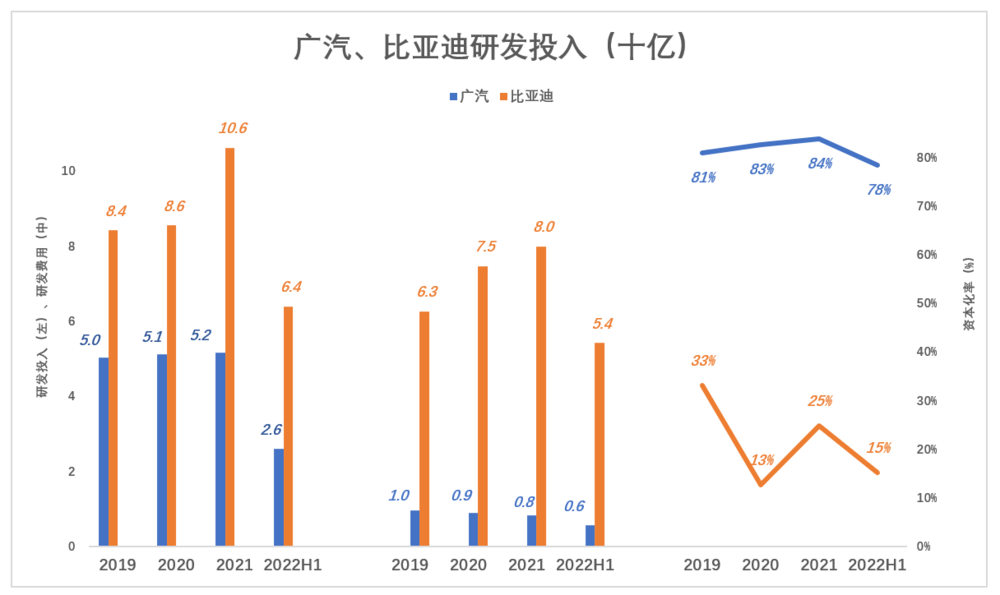

假如广汽没有把绝大部分研发投入资本化,总费用将更高。

2021年研发投入51.65亿,广汽将其中43.4亿资本化,仅确认研发费用8.27亿,资本化率高达84%。同期比亚迪研发投入达106亿,确认研发费用80亿,资本化率24.8%。

2022年H1,广汽研发投入26亿,确认研发费用5.6亿,资本化率78.5%。同期比亚迪研发投入64亿、确认研发费用54亿,资本化率15.2%。

2022年H1,比亚迪净利润36亿。假如把64亿研发投入中的65%资本化,净利润将增至48.6亿,增幅达35%。

研发投入是“里子”,净利润是“面子”,比亚迪要的是“里子”。

广汽研发投入只有比亚迪的一半,输了“里子”。通过高资本化率压低研发费用,顾全的是“面子”。

利润来自“投资收益”

广汽毛利润低于总费用,净利润从何而来?答案是来自广汽本田、广汽丰田的投资收益。

2015年以来,有三个财年净利润大于投资收益:

2016年,净利润、投资收益分别为63亿、58亿,投资收益为净利润的93%;

2017年,净利润、投资收益分别为108亿、83亿,投资收益为净利润的77%;

2018年,净利润、投资收益分别为109亿、90亿,投资收益为净利润的83%;

即使在这三个财年,投资收益仍然占到净利润的八成。其它四个财年及2022年H1,投资收益均远高于净利润:2020年,投资收益99亿、净利润仅60亿;2021年,投资收益达118亿、净利润73亿;2022年H1,投资收益85亿,相当于净利润的148%。

没有广汽本田、广汽丰田贡献的投资收益,广汽集团早因连续亏损退市了。

值得注意的是,广汽投资收益均以现金方式兑现。不像腾讯,投了那么多公司,只能通过在二级市场减持套现。

例如2022年H1,广汽集团投资收益为85亿。其中。“对联营/合营企业投资收益”84.2亿。而现金流量表中,“取得投资收益收到的现金”为86.6亿(未说明来自联营/合营企业的金额)。#家规甚好#

“双轮”驱动——节能车+新能源车

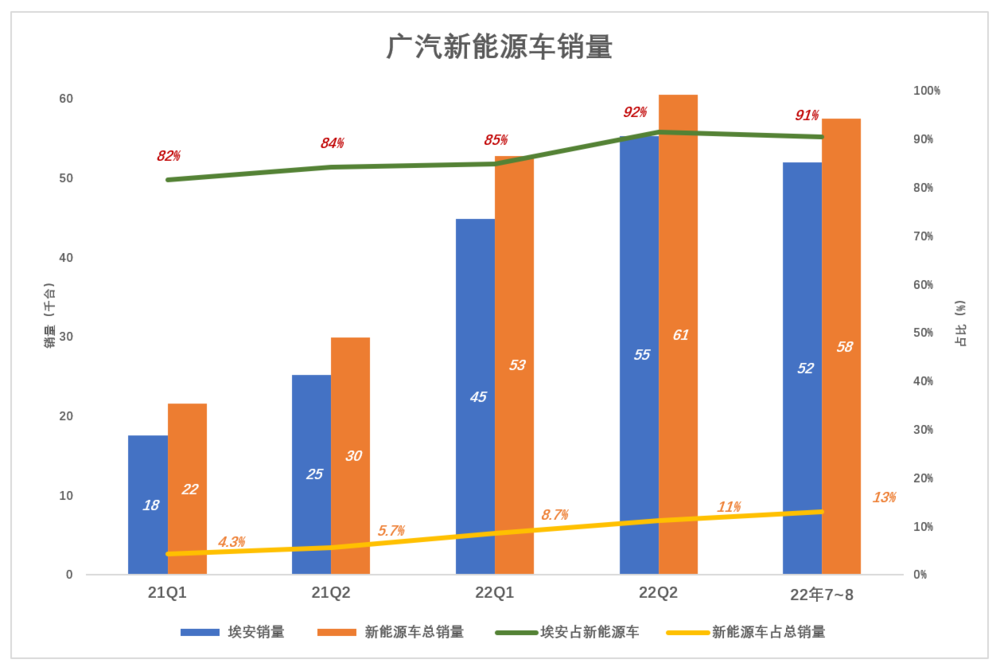

广汽新能源车的主力是埃安。

2021年Q1,埃安销量为1.8万台,占广汽新能源车总销量的82%;

2022年Q1,埃安销量增至4.5万台,占广汽新能源车总销量的85%;

2022年Q2,埃安销量达到5.5万台,占广汽新能源车总销量的92%。

2021年Q1,新能源车销量占广汽总销量的4.3%,2022年Q2这个比例提高到11%。毫不夸张地说,埃安以一己之力担当着广汽新能源车的“大业”。

2021年7月,广汽丰田新能源一期(20万台/年)建成投产,埃安独大的局面将得到改观。

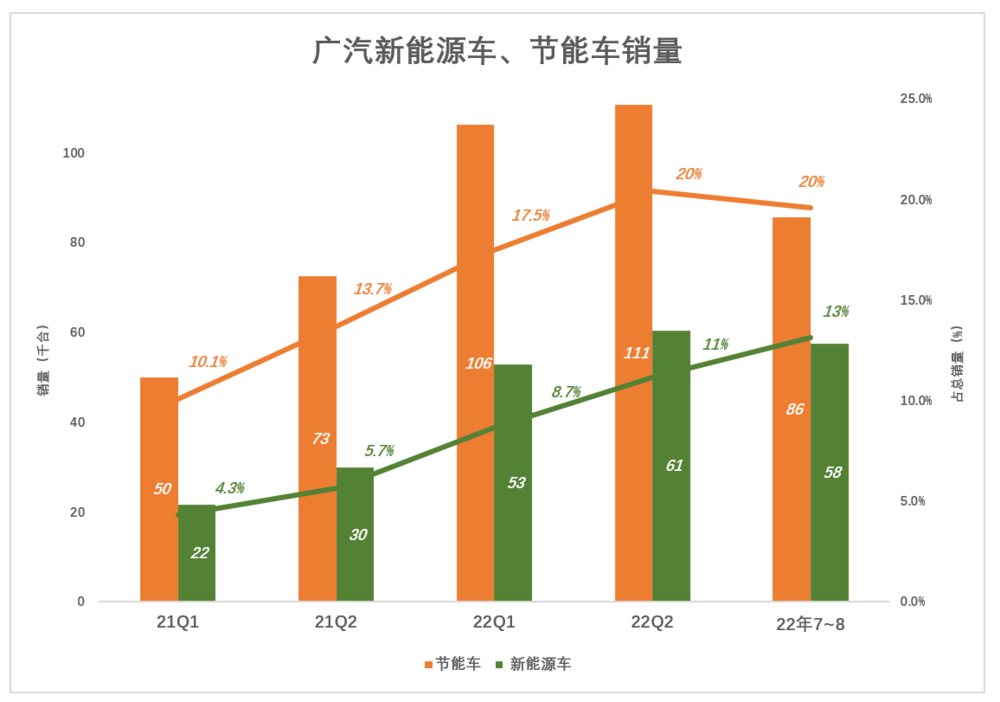

除了新能源车,广汽还搞了个有“广东特产”——节能车。

广州有个《节能车目录》,进入目录的车型虽不能像新能源车那样直接上牌,但摇号中签率大大提高。普通燃油车一号难摇,节能车中签率最高可达100%。

毫无悬念的是,广州《节能车目录》的主角是广汽,雅阁、凯美瑞、雷凌、威兰达、皓影、奥德赛等品牌的混动或“双擎”车型均被囊括其中。由于不是插电混动,相关车型只能被冠以“节能车”之名,在广州享受“东道主”待遇。#地方特色挺浓#

“两田”在燃油车领域取得极大成功,它们在品牌、技术方面的强大优势既是财富,也是包袱。与比亚迪激进的新能源路线相比,将燃油车“渐进改良”为节能车是广汽的优势策略。

2021年Q1,节能车、新能源车销量分别为5万台、2.2万台;2022年Q1,节能车销量10.6万台,仍是能源车销量的2倍;2022年7~8月,新能源车销量5.8万台,与节能车差距大幅收窄。新能源车、节能车合计占总销量的33%。

纯电动不是最终解决方案:一是化学电池能量密度比汽油、液氢差两个数量级;二是循环寿命偏低;三是锂、镍、钴等资源的可采储量,尤其是可以相对低成本开采的储量不足;四是难以大规模、低成本处理废旧电池,不能像处理废纸、废钢、废旧塑料一样,成吨地抛进某种装置。

同为过渡方案,纯电动车在节能环保方面与混动车(包括插电混动)各有优劣。鼓吹纯电是唯一、终极解决方案的,都是没有能力推出混动产品的主儿,比如特斯拉、小鹏。

广汽不可能像比亚迪那样断然停产燃油车,从混动(主要是非插电混动的所谓“节能车”)入手是非常务实的战略,预计“两田”及广汽乘用车将全面转向混动化。

“母以子贵”,“两田”攻守兼备,埃安崭露头角,广汽集团投资价值高于尚在转型中的其它燃油车制造企业。

*以上分析讨论仅供参考,不构成任何投资建议