扫码打开虎嗅APP

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:吴文涛,编辑:张婕妤,头图来自:视觉中国

2022年10月4日,一封名为“Bridgewater’s Completed Transition(桥水完成了交接)”的邮件出现在了BridgeWater的官网上,信中写道:

“Ray Dalio正式卸任联席首席投资官一职,并将所有投票权转让给了公司运营董事会。”

这意味着达里奥在创办并执掌桥水47年后,正式交出了控制权。

据达里奥本人称,为了能够在自己离开桥水之前解决接班人问题,他在2010年就开始启动“Transition plan(继任计划)”。一开始,达里奥想在两年内完成这一目标,但最终这项计划持续了十余年。

达里奥在接受Business Insider采访时曾公开表示:

“在我60至70岁的时候,我需要有一个过渡——培养一个能够脱离我进行独立决策的接班人。最初的我太天真了,以为两年就可以做成这件事,但后来我把寻找接班人的进度条拉长至十年,因为其中的不确定因素实在太多了。”

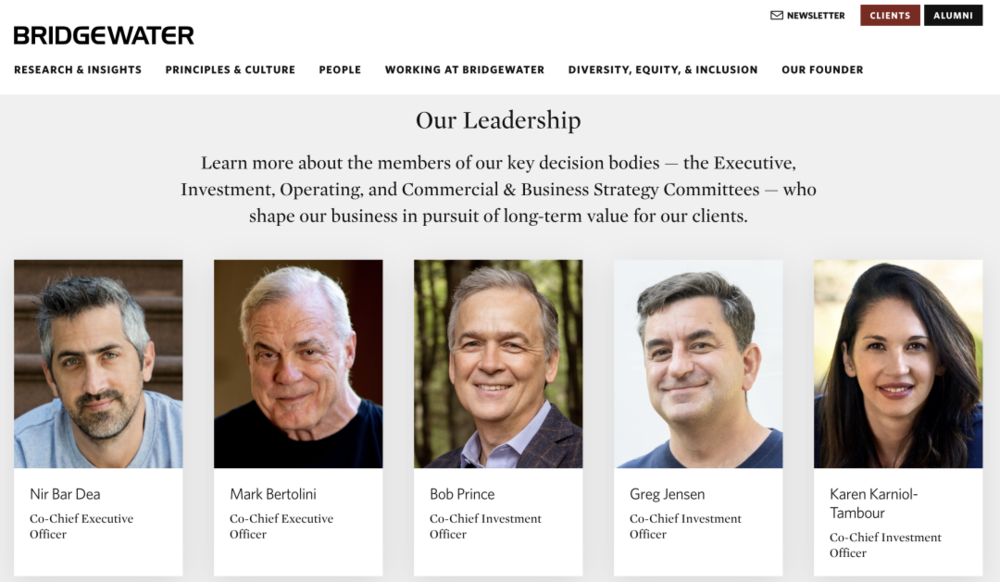

在卸任4个月之后,37岁的以色列女性Karen Karniol-Tambour被任命为三大联席首席投资官之一,成为了达里奥“继任计划”的最后一块拼图。

桥水开启2位联合CEO+3位联合CIO的治理模式

实际上,桥水在完成“2+3”(两位联合CEO,三位联合CIO)新一届领导班子的组建之前,刚刚经历了一个称不上愉快的年份。

做空欧债的收益没能撑过2022年最后一个季度的跌宕,涨幅从超过13%收窄至4%,雪上加霜的是,LCH Investments在1月发布的全球前20名对冲基金年度排名,城堡投资(Citadel)全方面力压桥水一头。

在对冲基金泥沙俱下的2022年,Citadel创造了历史:为持有人创造了160亿美元的净收益,一举刷新了2007年约翰·鲍尔森做空次级贷款一役中150亿美元的纪录,成为对冲基金史上单年最高收益。

不仅如此,伴随着2022年的高额收益,成立于1990年的Citadel累计净收益已经达到了659亿美元,终结了连续七年登顶的桥水,荣登对冲基金领域里的新王。

数据来源:Forbes

摆在继任者们面前的,是一个十步香车又群狼环伺的桥水。它能否在后达里奥时代继续铸造自己的辉煌?

而Citadel在2022年的傲人业绩究竟是昙花一现,还是意味着它所引领的时代正在到来?

一、新王

Citadel的成功很大程度上来源于其创始人肯·格里芬在危机之下的“战斗力”。

2008年,全球金融危机爆发,Citadel也没能幸免于难。根据《华尔街日报》当时的报道,Citadel当年损失了80亿美元,旗舰产品更是交出了-55%的答卷,Citadel遭遇了历史上最接近倒闭的时候。

在关键时刻,肯·格里芬这个以擅长量化投资而为人熟知的对冲基金掌门人,做出了一个主观多头们都未必能做出的大胆决定——在未来十个月内禁止大部分投资者赎回,一小部分能够赎回的金额也需要支付极高的费用。

这一决定的出现可以追溯到1994年Citdel第一次遭遇亏损。当时由于债券市场暴跌,投资者纷纷退出,迫使该公司亏本出售头寸以弥补赎回,也让其因为资本短缺而无法从可转换债券市场的恐慌中获利。

为了以后能够不再受到资本挤兑的影响,肯·格里芬从那时起就开始着手创建一个更稳定、自己拥有更高话语权的负债结构,以便Citadel能够在下一次恐慌袭击市场时生存并获利。

就像巴菲特在1997年说过的话,“当您阅读标题为‘投资者随着市场下跌而亏损’时,请微笑。在你的脑海中将其编辑为‘当市场下跌时,撤资者会亏损——但是投资者会获利。’”

肯·格里芬就是践行者之一。

当2008年金融危机席卷全球时,他当机立断通过禁止赎回防止了资金的踩踏。但这也意味着,如果不能在一年内大幅收回净值,那么等待他的不仅是投资人的怒火,还有可以预见的Citadel的关门。

肯·格里芬的果敢在次年得到了馈赠。相关数据显示,肯·格里芬在2009年获得了62%的收益,最大限度地修复了回撤,也避免了持有人把自己的资产割肉在最低点。

不同于众多机构沉迷于动嘴皮子写道歉信,或是认怂开放赎回并免除费用,还美其名曰让利投资者,实际上是把浮亏的苦果让忍受不了波动的投资者自己咽下,肯·格里芬超乎常人的抗压能力,也帮助城堡投资的持有人们被动地做出了正确的决定。

除此之外,肯·格里芬对“挖墙脚”有着很强的敏锐度。

譬如1998年现任摩根大通CEO Jamie Dimon决定关闭当时任职的所罗门兄弟的固定收益交易部门时,肯·格里芬立刻去挖人,找到了5~6个行业顶尖的固定收益人才。

在2001年安然宣布破产的当天立刻飞了16个人到休斯顿去打捞“失业人员”,带回了一个能源交易团队。

正是在无数个优秀团队的基础上,Citadel形成了更具优势的平台打法——一种融合了固定收益、股票多空、全球宏观、大宗商品以及统计套利等多重不同策略的组合。

这种多策略基金(multi-strategy)也正是Citadel旗舰产品威灵顿基金的核心优势。

一个多策略对冲基金的“工具箱”,FT

持续的挖掘为Citadel带来了大量的人才和团队的持续更迭,再加上肯·格里芬在重大事项上的果断,Citadel能够在2008年之后再未取得单年亏损的业绩,并在2022年继续高歌猛进也就不足为奇了。

对Citadel来说,2022年是新王加冕的一年;但在桥水身上,却又是另一番景象。

在产品业绩上,得益于大幅做空欧美公司债,旗舰产品Pure Alpha前三个季度获得了20%以上的涨幅。但到了四季度,欧股开始触底反弹,欧洲斯托克50指数自9月29日最低点至今,涨幅为13.74%。

这导致Pure Alpha在四季度跌幅达到了13%,致使年内收益下降至6%,几乎抹平了前三季度的盈利。而另一旗舰产品All Weather在三季度末就已经亏损了27.2%。

产品业绩的大幅回撤又巧合地发生在交接班之际,创始人达里奥正式退居二线,或多或少还会对桥水的经营带来一定的变数。

眼下的对冲基金江湖,一边是Citadel在多策略领域的稳步推进,一边是桥水的全球宏观策略大幅回撤;一边是肯·格里芬的正值壮年,另一边是达里奥的年事已高,排名座次的更迭,似乎也是一种必然。

而当我们把目光转向东半球,率先募集超过百亿人民币的桥水中国,或许也将迎来Citadel的挑战。

二、角逐

一个现在有些泛黄的小插曲是,Citadel中国业务的起步,其实要比桥水更早。

根据上海政府新闻办公室发布的一份声明,Citadel(上海)对外投资公司早在2014年3月26日就获得了货币兑换的许可,成为了第一家合格境内有限合伙人(QDLP)。

但好景不长,2015年的股灾却让监管机构记住了它的名字。

当时的上证指数在短短18个交易日就下跌了近1/3,损失市值高达3万亿美元。为了阻止股市的进一步下滑,证监会开始严查市场上的“恶意”卖空者以及加强对程序化交易的监督。

而在7月31日发布的限制交易措施的24个账户中,Citadel在境内的全资子公司:司度(上海)贸易有限公司,赫然在列。

由于监管认定高频量化交易助长了指数下跌的趋势,司度账户被认定涉嫌影响证券交易价格而被沪深交易所限制交易。也就是说,当时的司度被认定为是做空中国的神秘西方力量。

虽然Citadel称在中国股市震荡期间,自始至终与中国相关监管部门保持积极和有益的沟通,但对于司度的监管依然持续了近5年。

直至2020年司度及其相关工作人员向证监会交纳行政和解金人民币6.7亿元,这场风波才落下帷幕。

如果Citadel是中国规则的曲折拓荒者,那么桥水在中国的布局则显得更加水到渠成。

达里奥最早开始耕耘中国的方式,不是发行基金,而是建设关系。

早在1984年,达里奥就访问了百废待兴的中国,在北京畅饮茅台酒[26]。到了1995年,他更是将自己11岁的儿子Matt Dalio送往北京,就读于高层子弟云集的史家胡同小学,受中信的一位领导监护。

5年以后,16岁的Matt成立了一家慈善机构——中国关爱基金会,对中国的孤儿们施以援手。直到12年后,Matt逐渐从慈善基金会中抽身时,桥水在中国还没有任何产品。

命运的交汇在2015年的时候,埋下了真正意义上的伏笔。

这一年的Citadel还在和监管拉扯“恶意做空”的帽子,桥水还没有正式在中国展业。

但规模全部属于“离岸状态”的达里奥公开坚定看多中国,认为即便中国在2015年面临着债务和经济重组的挑战,但凭借着中国的资源和优秀能干的领导人也一定能够解决这些挑战。

随后桥水就在2016年初于上海注册了投资公司,并在2018年正式发行了第一只人民币产品。

伴随着2021年底新一轮的产品发行,桥水在中国的基金规模正式突破了百亿,成为首家管理规模突破百亿元的外资私募,可以说是目前当之无愧的“外资之王”。

可规模上去了,业绩却没能跟上。根据私募排排网数据显示,桥水中国自成立起(2018年10月31日)累计收益0.59%,动态回撤5.18%,只能说是“颇为稳健”。

而现在,Citadel旗下的城堡亚洲投资有限公司在2月3日向证监会提交的合格境外投资者资格(QFII)申请,已于2月9日正式获得批复。

面对刚刚摘下全球对冲基金桂冠的Citadel在华卷土重来,桥水能否延续过去在中国积累的优势我们不得而知,但可以预见的是,一场全球宏观基金与多策略基金的时代较量,也会在中国的市场上留下各自的痕迹。

三、尾声

2022年10月27日,《金融时报》的编辑Robin Wigglesworth在一篇署名文章中称,把多策略基金看作是日渐衰落的对冲基金行业里为数不多的“靓仔”,把未来称为是Izzy、Ken和Steve的世界(三者分别是多策略对冲基金Millennium、Citadel和Point72的掌门人)。

在多策略对冲基金三足鼎立的格局里,Citadel 无疑成为了最出色的那一个

这篇文章在当时并没有引发国内同行的太多讨论,毕竟还处于发展中阶段的人民币私募们大多还在玩死多头的游戏。

直到桥水多年积累的收益被Citadel超越,一个属于全球宏观策略的时代或许还没有真正衰落,但是当2022年投资者们一共从对冲基金中撤出了111亿美元,多策略基金是唯二还能保持增长的品类之一时,桥水的王者地位被替代,就是这个行业残酷竞争的结果。

Citadel的官网上已经开始展示“史上最赚钱的对冲基金”,Citadel

1950年,49岁的琼斯拿着妻子的10万美元,和其他3个合伙人创立了A.W.琼斯公司——世界上第一家对冲基金公司。

自此以后,乔治·索罗斯、朱里安·罗伯逊、瑞·达里奥等诸多人物在其中大放异彩,创造了一个又一个属于他们的时代,从另一个角度看,也是一个又一个颠覆自己或是被人颠覆的故事。

之于国内的私募管理人来说,又何尝不是呢?一切眼下的胜利,不过是时间还太短而已。

参考资料:

[1] 2022年TOP20海外私募,仅5家亏损!,红星菜馆

[2] 美国城堡基金A股账户被限制交易,纽约时报中文网

[3] 起底对冲基金之王Citadel:华尔街“不能说的秘密”,知乎

[4] 全球顶尖量化巨头出手了!来中国注册新公司,证券时报

[5] 恶意做空A股的境外势力:起底对冲基金巨头Citadel,新浪财经

[6] 去年狂赚160亿美元!Citadel成“全球对冲基金新王”,超越鲍尔森2007年历史记录,华尔街见闻

[7] Citadel的历史业绩研究, 海外对冲EquityLS

[8] 做空基金亏麻了!桥水巨亏13%,黑石紧急宣布:限制赎回!发生什么了?, 21金融圈

[9] 全球最大对冲基金桥水,CEO换了!,金融界

[10] 走近桥水基金掌门人达里奥:诡异的文化、常青的业绩 | 完美人物志,第一财经

[11] 消息称桥水中国管理资产突破200亿元,去年增长一倍,新浪财经

[12] 73岁达利欧辞职!一代传奇,“退休”!,中国基金报

[13] These Are the World’s Top-Performing Hedge Funds of 2020,bloomberg

[14] Economy’s Loss Was One Man’s Gain,The New York Times

[15] Ray Dalio: How Bridgewater Will Succeed Without Me,Chief Investment Officer

[16] A Hedge-Fund King Comes Under Siege,The Wall Street Journal

[17] Boy Wonder,Institutional Investor

[18] Hedge fund titan Ken Griffin describes the 'incredibly humiliating' moment his firm nearly went under,Insider

[19] Citadel’s Ken Griffin Leaves 2008 Tumble Far Behind,The Wall Street Journal

[20] Citadel under siege,CNN Money

[21] How Ken Griffin rebuilt Citadel’s ramparts,Financial Times

[22] Citadel turns chaos into cash,Chicago Tribune

[23] Bridgewater doubles China assets, ‘strongly bullish’ on bonds,The Edge Markets

[24] Dalio's Bridgewater cements rank in 2022 as top foreign hedge fund in China,Reuters

[25] Two-month rout wipes out most of Bridgewater's 2022 gains,Hedge Week

[26] Principles: Life and Work,Ray Dalio

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:吴文涛,编辑:张婕妤