扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,原文标题:《激荡的十年 :2020年代》,头图来自:视觉中国

今天本来是想写一下关于行业配置的看法,因为一般三四月份就要定全年的主线逻辑,但写着写着,我感觉很多东西,其实还是和大的宏观背景有关,所以先聊聊四个比较务虚但关键的问题吧:

中美关系:斗争有烈度高低,但不太可能重归于好;

货币政策:我们很有可能已经度过了这辈子利率最低的时候;

经济:2020年代中美补短板,科技与制造;

通胀:人的价格和钱的价格都会变贵。

一、中美关系

今天看到消息说特朗普在共和党保守派聚会上把得桑蒂斯说得非常狼狈,不意外,但也有期待。我自己觉得共和党在中美问题上是吵得凶但有底线,民主党真的是没有底线的。

之前也看到有朋友讨论说,中美会不会重归于好。这个问题从长远来看我觉得是有可能的,但可能远到我们没法去预测。短期来看这个问题是无解的。

我觉得它无解的地方在于,这是个包裹在政治问题下的经济问题。

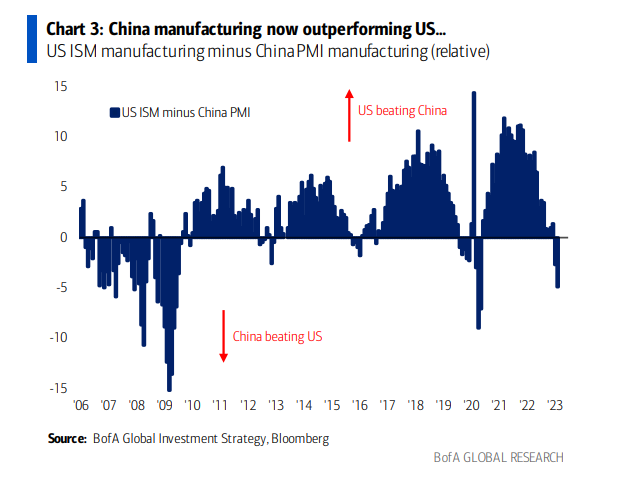

有很多种方法可以说明这个问题,但我们就从这个图开始。这是中美的PMI对比,越高说明美国的制造业PMI比中国更好,越低说明中国的制造业相对跑赢。

那么明眼人一看就知道这里面有个矛盾,美国的制造业20年没有产能增长了,怎么可能PMI在2008年之后大部分时候一直比中国高?

首先PMI本质上是个环比指标,其次这张图说明了一个很朴素的道理:从2008年开始,中国每一次复苏和上杠杆,一方面产生了足够的外溢效应,对全球经济有所拉动,另一方面和美国的配合是非常默契的。

这点是人民银行主动向联储靠拢的结果,实际上,除了2015年,中国其他任何时候货币政策都没有和美国对着来。

换句话说,从2008年开始,中国是全身心融入到全球经济共同体里面,即便在美国开始贸易战之后,到最近之前,我们都是说要做全球贸易的维护者,要维护全球多边体系,贸易秩序。

这种选择一方面是正确的,因为中国和美国在2008~2020年里面配合非常默契,中国是新兴市场里面上杠杆最多的国家,美国是发达国家里面上杠杆最多的国家。

但另一方面是错误的,因为中美的经济发展周期,人口结构都不一致,盲目追求货币政策的一致,其实还是有副作用。

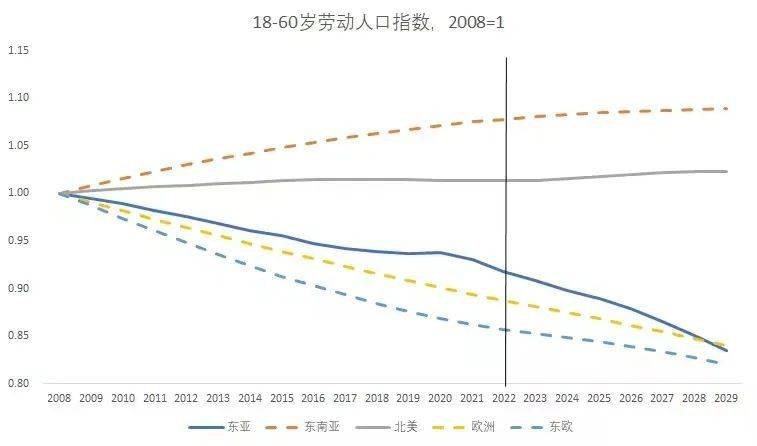

中国的人口趋势和美国不一样,我们的经济周期3~4年一次,美国10年一次(当然最近好像短了点)。

所以综上所述:在2008~2020年里面,美国降息上杠杆,中国作为代工厂接订单,必要的时候逆周期刺激补充一下,配合默契。但在这种配合的背后,是双方人口结构、经济发展阶段的不同。换句话说,美国能做的很多事情,中国没法匹配。

在2016~2020年,我相信很多人和我一样,觉得特朗普就是个异类,他的所作所为不能代表美国Deep State的态度,太平洋足够宽广足够中美合作。但我觉得从2020~2022年开始,这个幻想已经破灭了。

我们只能一边备战,一边建设。当然,危机小一点的时候多建设一点,危机多一点的时候少建设一点。

但双方会不会擦枪走火,这个我倒是觉得不会,1914年上一次全球化见顶的时候,英国和德国不死不休的争斗,结果是美国有了1920年代的柯立芝繁荣。这个教训其实美国人学习得最深厚,所以在二战后才有冷战。

这也是我有时候更担心民主党的原因,民主党对于擦枪走火的定义有点奇葩。

二、货币政策

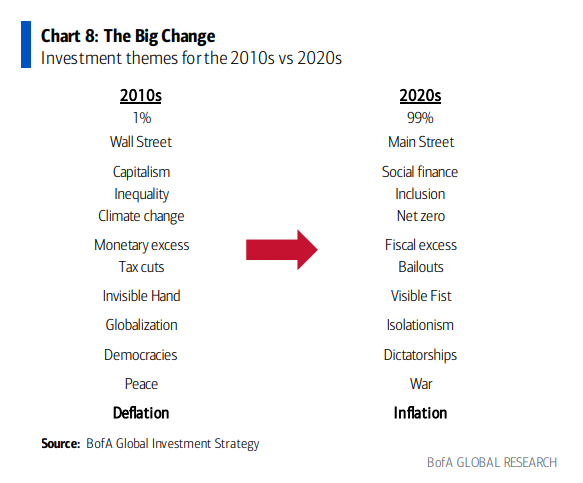

我觉得很多人都没有意识到,在人类五千年历史上,只有不到20年实行过零利率或者低利率,而上一个十年正好是其中之一,还有次是1929年之后。所以不要把过去10年当作历史的常态。

如果说在2016~2018年,大家还可以说以后可能长期都是低利率,实际利率很低,通胀无法回升。那么现在我们基本上可以确定说,在未来很长一段时间里,通胀的威胁都会伴随我们。

国内因为通胀全球最低,核心CPI1%,我们对于海外的通胀其实根本没感觉,比方说欧洲的电价两年上涨60%,这几乎可以摧毁所有高耗能企业,这就是最彻底的供给侧改革。政府可以补贴,但电站的修建依然需要时间。

有时候有其他行业的朋友问我为什么有色行业的供给这么差,我一般就是两句话解释:

1. 有色行业EV/EBITDA大概8左右,全市场排名倒数第二,比我们的难兄难弟石油开采行业好一点;

2. 有色行业的ESG得分全行业排名倒数第二,比我们的难兄难弟石油开采行业好一点。

而有色行业的投资周期,用2~3年勘探+2~3年建设,一点都不比科技行业短。

那我问你如果你是个老板,你拿着100亿美元,你是投8倍市净率的科技行业,还是投2倍市净率的有色行业?

你只要投了有色行业,你就要被一群ESG爱好者喷。我其实真的不理解,凭什么,给大部分新兴市场的国家一个非常低的ESG得分?凭什么,给人类历史最悠久的采矿行业一个非常低的ESG得分?这本质上是一代西方人的自负——就觉得自己可以发展,别人不行,46亿年地球,就一定要在我们这10年拯救。

结果就是现在又没有矿端的供应,美国和欧洲的制造业产能也很少,前两年中国疫情所以总需求比较低,我很好奇,如果2024年全球慢慢开始说复苏逻辑,新一轮朱格拉周期开始,到底是ESG的概念重要,还是通胀走低重要?

所以过去10年低利率+ESG的概念,导致没人投制造业,结果就是制造业涨价非常简单。面包房涨价100%你可以不吃电烤炉的面包改吃拉面,铜和铝都涨价100%,你要造电线还是要用。

所以我很认同BOA的那个图,过去10年最爽的资产,可能就是未来10年最不爽的资产。

三、经济:中美补短板

过去的全球供应链是:美国降息上杠杆出钱下订单——中国上杠杆配套产能+采购——资源国卖资源。

所以美国一堆服务业,没有制造业,中国一堆制造业,服务业只有房地产和金融比较好(2016年之后加上了互联网),资源国的经济和中国息息相关。澳元经常要看中国PMI。

以后对于美国来说,无论需求怎么变化,他需要有更多的制造业在自己的长臂管辖范围内,无论是台积电还是墨西哥都一样,当然这个的问题就是通胀,中国依然是最便宜的工业国。

而对于中国来说,我们有两件事情要做,第一是需求端必须用杠杆来填补美国订单的缺失,第二是供给端必须保证技术稳定,不因为美国的问题导致我们的供应链不完备。

对于资源国来说,以后的经济可能又要看美国又要看中国,而且会有一个站队的问题。澳洲向墨西哥的航线,印尼向中国的航线可能都会慢慢繁荣起来。

双方这个短板的补充,也是扩充自己势力范围的一个过程。

如果中国可以在全球上杠杆,我觉得可能性不太大,那么我们是可以取代美国的。但这个太难了。

如果中国可以打造一个区域的势力范围,那么我们是可以当一当东南亚的美国,前提是我们在核心技术领域不能比美国差太多。这也是产业竞争的问题所在,第一阶段大家是自主可控,第二阶段一定是尝试推广标准。

对中美来说这个都不容易,美国的低利率+ESG不利于他们搞工业,我们的体系也不适合搞科技和服务业,但如果将来中国和美国要想竞争赢对方,我觉得就必须在对方厉害的领域,具备不输给对方的能力。

因此中国的科技,美国长臂管辖内的制造业都是可以指望的。

四、通胀

通胀已经说了很多了,我觉得战后婴儿潮的离世会带来很多文化和经济变革,其中看得见的就是人力成本的上升,薪资的增加。

我们知道经济发展三个要素,人力,资本,科技。目前来看,人力和资本的成本都在上升,未来的关键点就是科技了。很多人说高利率没法搞科技,那显然不是实话,这个世界上科技发展最快的时候都是战争时期,战争时期通胀和利率水平可不低。尤其是打输的国家。

中国目前的方法看起来是双轨制,搞科技的利率和搞消费的利率差别很大,这也被诟病是补贴,但本质上,是人力成本提高,高通胀下发展科技的一个思路。

美国的发展思路目前还看不清,但有可能是回到1980年以前,高通胀时期,快速周期变革,凯恩斯主义+产业政策+市场化经济下的政府支持,快速行业变革和出清。还是那句话,人类历史5000年,低利率到0的时候不到20年,不是高利率就没法搞经济。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望