扫码打开虎嗅APP

本文来自微信公众号:财经十一人(ID:caijingEleven),作者:郑慧,编辑:刘建中,头图来自:视觉中国

永远有人正在年轻,但没有人会永远年轻。

与已经步入老年的上一辈人不同,还未老去的这届打工人,在年轻时就已经清晰地感受到了养老危机。2035年左右,中国将进入重度老龄化,2050前后,65岁以上的老龄人口将占全部人口的30%,且一直持续到本世纪末。中国养老金融50人论坛秘书长、清华大学访问教授董克用将其称为“老龄化高原”,不是熬几年就能过去的“高峰”。

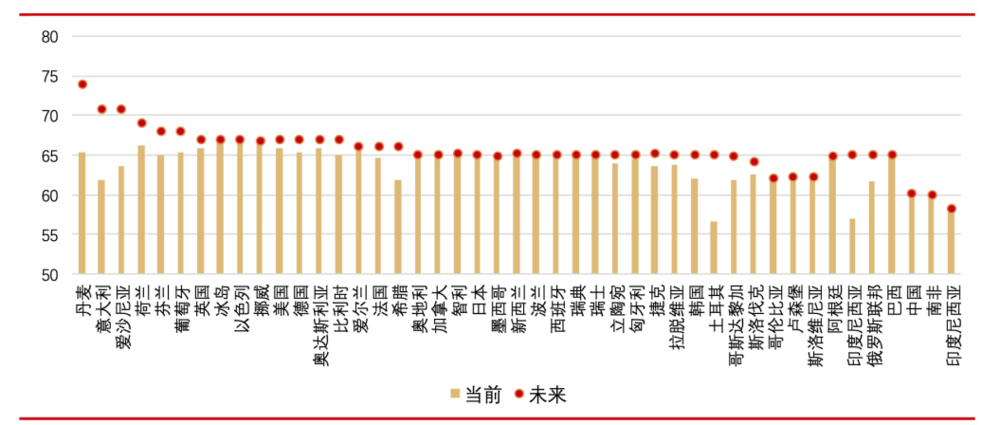

从国家层面来看,面对老龄化前景,中国的总体养老金储备水平还有待提高。(见下图)如果参考2021年人社部公布的数据,将基本养老保险结余、社保基金权益总额、企业及职业年金投资运营规模加总,中国总体养老金储备约13.5万亿元,这已经不是个小数目,但占当年GDP仅约11.8%。

而对于个人而言,如何在这个“高原”上生存下去,也充满了各种未知和挑战。延迟退休、养老金入不敷出、邻国日本老年人的生存现状……各种养老相关的消息总能挑动人们敏感的神经。其中,退休后能拿多少钱,可谓是最基础的保障,也是最基本的问题。

参考世界银行1994年提出的养老金三支柱理论,中国养老金体系可以分为:

法定基本养老保险;

企业年金和职业年金;

个人养老储备。

过度依赖第一支柱,二三支柱支撑不足,是中国养老金发展的现状。

中国社会保障学会会长、中国人民大学教授郑功成在2020年发表的一篇文章中指出,由于我国的多层次养老金体系缺乏统筹规划,导致体系结构与功能定位紊乱。在预期方面,既有完全指望法定养老金解决老年生活全部经济来源的现象,也有担心未来领不到养老金的现象,更多的人因缺乏清晰预期而陷入迷茫之中,拒保、漏保、断保等现象在各地都存在,不利于养老金制度理性发展。

消灭恐惧的最好办法就是直面恐惧。基本养老金究竟能承担多少养老生活,想要过上相对舒适的老年生活,还需要做哪些准备?我们尝试结合现行制度,对上述问题做一个简单的探讨,以期给读者一些参考。

一、规范缴纳,只能保障基本生活

法定基本养老保险分为城镇职工养老保险和城乡居民养老保险。前者隶属于“五险一金”,是面向劳动者强制实施的保险制度,后者则主要保障农民和无业的城市居民。人社部公报显示,2021年末,全国基本养老保险参保人数约10.3亿人,其中城镇职工参保约4.8亿人,城乡居民参保约5.5亿人。这两种社保的缴纳、计发方式有很大区别,我们这里主要讨论跟约5亿城市打工人关系密切的城镇职工养老保险。

在计算养老金能拿多少之前,需要明确的是,由于个体差异、时间复利等因素的存在,养老金绝对数值的参考作用是有限的。同样2000元的养老金,对月收入3000元的人来说并不亏待,对于月收入3万元的人则如杯水车薪。而当前的5000元与30年后的5000元,也不可同日而语。因此,我们更关心替代率,即退休后收入与退休前收入水平的比值。

据世界银行,养老金替代率为70%左右时,可以基本维持退休前的生活水平。国际劳工组织102号公约则指出,一个有配偶的男性,至少缴费30年后,应获得的养老金替代率不低于40%,在131号建议中,这一标准提高至55%。

我们来粗略估算一下个人养老金的替代率。据当前制度,城镇职工退休后的养老金由三个部分组成:基础养老金+个人账户养老金+过渡性养老金。

1. 基础养老金

计算公式:养老金计发基数×(1+个人历年平均缴费指数)÷2×缴费年限×1%。

其中,计发基数通常为退休上一年度当地在岗职工月平均工资,随着我国养老保险逐渐实现省级统筹,这里采用各省公布的计发基数(见附录)。个人历年平均缴费指数计算原理是:将职工每一年的社保缴费工资与上一年度当地社会平均工资算出一个比值,再求出历年比值的平均数。注意,社保缴费工资是缴纳社保的工资基数,并不一定等于实际工资。

综合来看,这个公式可以简单理解为,以退休前当地社会平均工资为基准,参考个人缴费水平及缴费年限,进行打折。比如,单看缴费年限,交20年打2折,交30年打3折;单看个人缴费水平,如果综合起来是社会平均工资的3倍,就可以翻倍,如果是0.6倍,就打8折。这体现了基本养老金“多缴多得、长缴多得”的设计思路。

2. 个人账户养老金

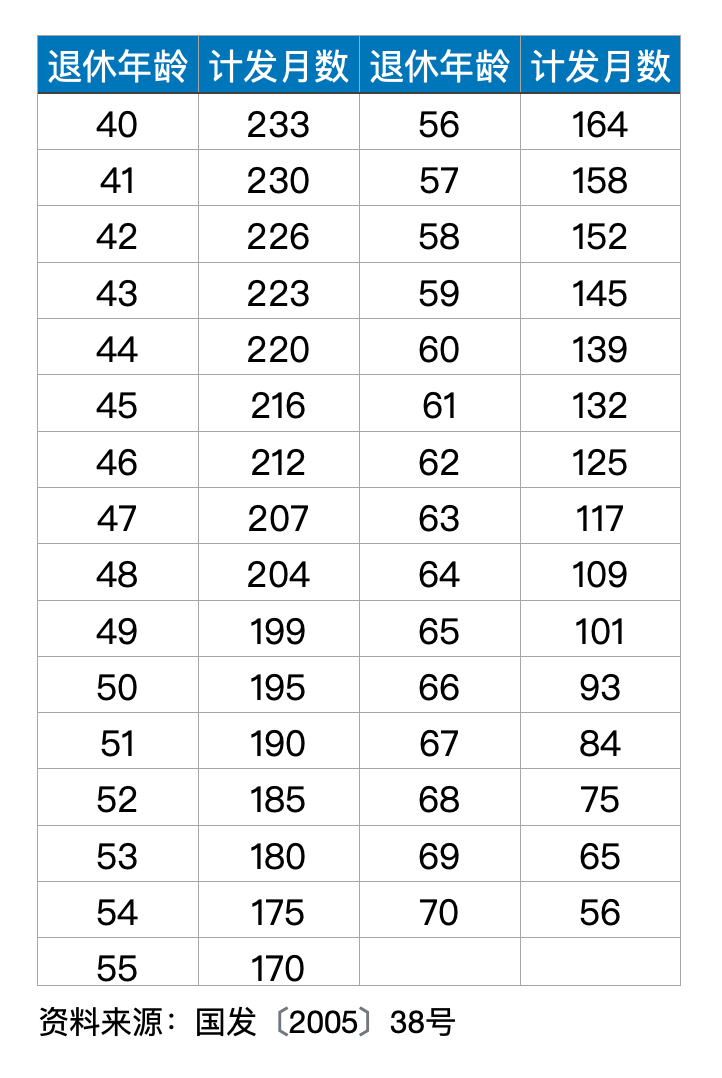

计算公式:个人账户余额(含利息)÷ 计发月数。

1995年前后,国务院推行并确立了社会统筹与个人账户相结合的职工养老保险(即“统账结合”)。自此,企业缴纳的部分归社会统筹,个人缴纳的8%则归个人享有,进入个人账户。2016年起,国家开始统一个人账户的记账利率,过去几年都在6%以上。

表:个人账户记账利率

计发月数则参考2005年国发38号文统一规定(见附录)。需要注意的是,在当前制度下,即使个人账户耗尽,个人也可以终身领取这部分养老金。比如,某职工60岁退休,个人账户为14万元,计发月数为139,每月可领约1000元,该职工72岁之后,仍然可以每月领取这1000元,直至亡故。

3. 过渡性养老金

在上述个人账户建立之前,很多已就业但未退休的职工没有缴纳个人部分,为了给这些人适当的补偿,各地在认定“视同缴费年限”后,会补发一些养老金。对此,不同人群的政策不一,需要当地人社部门根据档案进行认定。我们在计算时暂不考虑过渡性养老金。

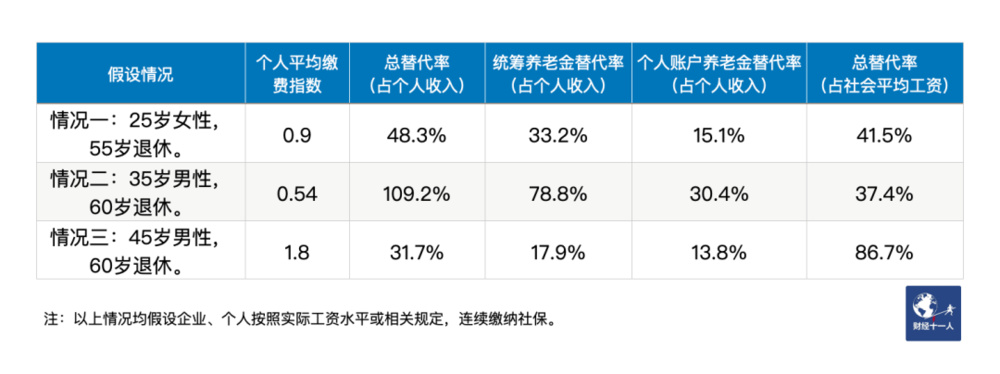

根据上述制度,参考人社部官方的养老金测算工具,我们假设三种不同的情况,看看养老金替代率有多少:

情况一:25岁初入职场的女性,月薪1万元,在北京工作至55岁退休。假设个人缴费工资与社会平均涨幅均为5%,个人账户记账利率为4%。其退休时可领养老金19890元(其中基础养老金13667元、个人账户养老金6223元),参考其退休上一年度的收入水平41161元,替代率约为48.3%,参考社会平均工资47896元,替代率约为41.5%。(2022年北京市计发基数为11082元)

情况二:35岁,工作10年的男性,月薪6000元,以前年度平均缴费指数0.6,个人账户积累4万元,在南京工作至60岁退休。假设个人缴费工资涨幅2%,社会平均工资涨幅5%,个人账户记账利率4%。其退休时可领养老金10539元(其中基础养老金7601元、个人账户养老金2937元),参考其退休上一年度的收入水平9651元,替代率高达109.2%,但参考社会平均工资28137元,替代率仅为37.4%。(2022年江苏省计发基数为8309元/月)

注:此处并未考虑社保缴纳基数下限理论上应为社会平均工资的60%,若个人缴费指数下限为0.6,那么领取养老金约为11430元,相较于个人和社会平均的替代率分别为118%、41%。

情况三:45岁,工作20年的男性,月薪4万元,以前年度平均缴费指数为1,个人账户积累15万元,在广州市工作至60岁退休。由于工资超过社保缴纳上限,假设缴费工资为上限24930元,涨幅与社会平均工资涨幅均为5%,个人账户记账利率4%。其退休时可领养老金15684元(其中基础养老金8851元、个人账户养老金6833元),参考其退休上一年度的收入水平49360元,替代率仅为31.7%,但参考社会平均工资18049元,替代率为86.7%。(2022年广东省除深圳外计发基数为8682元/月,社保缴纳上限为24930元)

表:三类情况汇总

由上表可看出,倘若连续、规范地缴纳社保,对于情况一的中等收入的打工人来说,虽然统筹部分仅能替代33.2%,但叠加个人账户后,总养老金占自身收入水平的替代率并不低。对于情况二的低收入打工人来说,其养老金收入与社会平均工资相比较低,但就自身收入水平来说,替代率反而是很高的,情况三的高收入打工者则刚好相反。

总体来看,如果综合统筹及个人账户的养老金,我国基本养老金的保障水平并不低,且对低收入人群更加友好。(想要自行测算的读者可参考:养老金测算网址http://si.12333.gov.cn/157569.jhtml或通过国务院小程序检索;个人账户积累可通过12333app查询;其他参数可参考上述介绍及案例,根据个人预期设置)

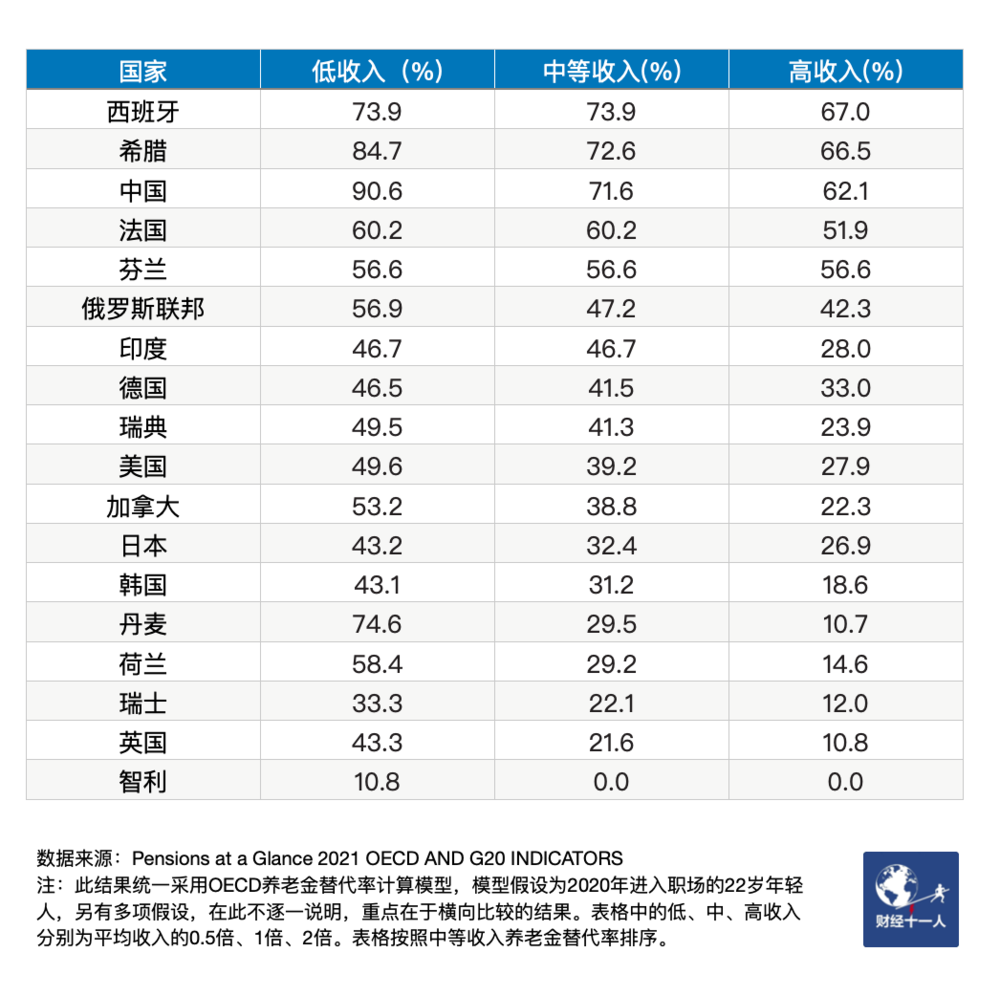

如果做一个横向比较,中国的强制性公共养老金能够提供的替代率水平也是比较高的。(见下图)其实,大多国家对于公共养老金的定位普遍只是保障基本生活,有面包吃,至于更舒适的老年生活,则需要通过其他养老支柱进行补充。

二、没规范缴纳怎么办?缴几年比缴多少更重要

当然,在现实情况中,很多企业并不会按照实际工资来缴纳,而是采用相关部门规定的下限,或者自行设定数值。另外,由于各种原因,企业职工很可能无法连续缴纳社保。以上两种情况都会影响养老金收入,我们对各个变量设置不同的情况,进而看其对替代率的影响:

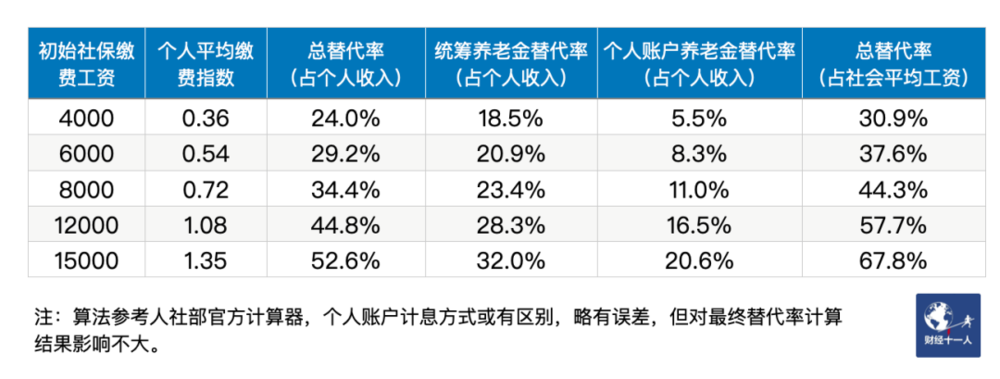

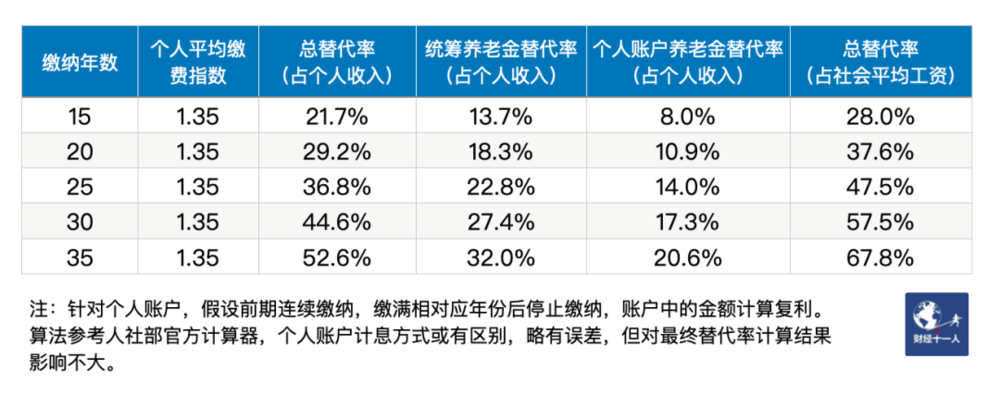

假设一个25岁刚步入职场的年轻人,实际初始工资为15000元,在北京工作至60岁退休。社会工资、缴费工资平均增长率均为5%,个人账户记账利率4%。

1. 缴纳35年,缴费基础不同

2022年,北京市公布的月缴费基数下限为5869元,如果按照低于下限的4000元为基础缴纳,那么退休时相对于个人收入的替代率仅为24%,而如果按照实额缴纳,替代率可以达到52.6%。随着缴费基数的上升,与统筹账户相比,个人账户养老金替代率的提升更为明显。

2. 缴费基础为实际工资,缴纳基础不同

如果仅在工作前15年缴纳社保,那么退休时相对于个人收入的替代率仅为21.7%,而如果缴纳至退休,替代率可以提升至52.6%。随着缴纳年限的提高,统筹账户与个人账户的提升幅度相似。

对比以上两种情况,在其他条件不变的情况下,对于提升替代率而言,增加缴费年数比增加缴费基数更有用。当缴费基础提升为3.75倍(15000/4000),替代率提升为2.84倍(52.6%/18.5%);而当缴费年限仅需提升为2.3倍(35/15),替代率就能提升为2.42倍(52.6%/21.7%)。

无法规范缴纳,导致很多人拿到手的养老金不高,另一方面,老龄化结构导致的养老金结余加速消耗,入不敷出的情况,也让很多人担心自己辛苦缴纳养老保险,未来却领不到养老金。

《中国养老金精算报告2019-2050》预测,在企业缴费率为16%的基准情境下,全国城镇企业职工基本养老金结余将于2027年达到峰值,然后开始迅速下降,并于2035年耗尽结余。

出于对社会养老金前景的悲观预期,很多人产生了停保的想法。如果缴满15年,是否就可以停止缴纳养老保险呢?根据社会保险法相关规定,缴纳社保是用人单位和职工的法定义务。除非灵活就业,只要受雇于正规单位,就必须缴纳养老保险。参加社保就像买票上大船,常常身不由己,但比起自己一个人开小船直面风浪,翻船的风险相对更小。

针对领不到养老金的担忧,中国养老金融50人论坛核心成员、武汉科技大学金融证券研究所所长董登新曾在2019年接受采访时表示,基本养老保险以国家信用担保,中央财政兜底,是信用最高的,不会违约,也不会有风险,而且对老百姓而言,基本养老保险是稳赚不赔的。

对于个人而言,基础养老金能提供的替代率越高越好,对于一个国家而言却并非如此。随着一国老龄化程度不断加深,养老金支出将带来巨大的负担,进而影响社会整体发展。重压之下,为了保证大船不翻,养老金相关制度也必将适当调整,并最终影响每一个人的待遇。

综合各路专家的建议,缓解养老金缺口,提高制度持续性的解决方法包括但不限于:

延迟退休,从而让水池的出水更慢,进水更多。与其他国家相比,中国的退休年龄不高(见下图)。

划转国有资产充实养老基金。

在坐实费基、扩大覆盖面的基础上,降低养老保险企业及个人缴费率,并缩小统筹账户,扩大个人账户。

图:部分国家退休年龄变化

三、羸弱的二、三支柱

如果说一支柱公共养老金像大锅饭,二、三支柱养老金就像是私人小金库。

据上述OECD报告,美国公共养老金给中等收入水平劳动者的替代率仅为39.2%,但如果结合以401(k)为代表的雇主养老计划(类似中国的企业年金)以及个人退休账户(IRA),最终替代率可以达到81.3%。美国人虽然储蓄率低,但二、三养老支柱为他们强制“储蓄”了一大笔钱。

而在中国,二支柱企业年金发展缓慢,是少数人的盛宴。其提供者大多为能源、电信、金融等行业的央国企,以及少数实力强劲的外资和国内大企业。自2014年机关事业单位养老金并轨改革后,也为机关事业单位职工确立了职业年金。企业/职业年金,简单来说就是个人与雇主每月分别缴纳一定数量的钱,账户资金归属个人,但统一交给专业的机构投资增值,退休后可按一定规则领取。

据2021年人社部公报,全国约2875万职工参与企业年金,结余约2.61万亿元;职业年金结余约1.79万亿元,参与人数未披露(2019年5月末,职业年金共2970万人参加,结余6100亿元)。粗略估算,约有6000万人享有企业/职业年金,占2021年全国7.47亿就业者的8%。而与此相对应,一支柱城镇职工养老约4.8亿人参与,结余约5.26万亿,城乡居民养老约5.48亿人参与,结余约1.14万亿。

另外,很多人会感受到,机关事业单位工作人员的退休工资比普通人高不少。在2014年“双轨制”并轨前,机关事业单位一直沿袭财政供养的传统退休制度,不需要缴纳费用,且制度保障退休后收入的替代率在75%~90%不等。

但在2014年实施并轨后,机关事业单位在一支柱缴纳、发放规则上与职工养老保险一致,并增加二支柱职业年金,实现了相对公平。不过,由于体制内可以实现实额、连续缴纳,且有职业年金补充,机关职业单位人员的退休金水平还是会略高于普通人。

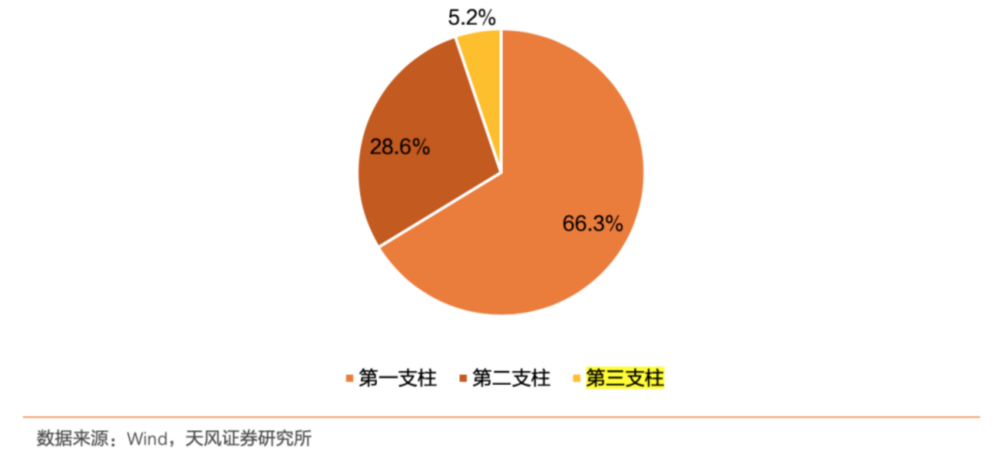

普通人能够靠自己补足的,主要是第三支柱,即个人养老储备。而据天风证券统计,第三支柱在中国养老体系规模中仅占比约5%。可见,第三支柱在国内还处于萌芽阶段。

图:2020年末中国养老金体系三大支柱比例,图片来源:天风证券

2022年末,个人养老金账户开闸,启动3个多月后,约2817万人参与。目前,个人养老金账户上限为12000元每年,可选择的理财产品还比较少。与普通投资相比,国内个人养老金账户的主要特点在于:

账户封闭,除非法定情况,否则退休前不可取出。这种设计可以防止各种因素导致的提前支取养老金行为,约束人性。

采取EET模式,即收取、投资获益时不收税,领取时收3%的税。在当前这种规定下,年度综合应纳税所得高于3.6万元的打工人可以享受到节税优惠。(见下表)

由于不管月薪多少个人养老金都只能存12000元/年,因此最终的纳税额也都是13243元。但个人所得税有7个税档,综合所得越高的人,每年节税金额越多。如10%税档每年可节约1200元,45%税档每年可节约5400元,累积到最后,节税总金额会有高额差别。

到底要存多少钱才能支持养老?

这是一个需要因人而异,且充满各种变数的复杂问题。富达国际曾提出过一个“退休储蓄黄金法则”,认为退休时需要存够当时年薪的9倍。(详见附录)我们再提供一种类似于“拼图”的思路,即通过三支柱,凑满70%的替代率,保证老年后,各分散的途径有源源不断的现金流入。

考虑到大多数普通人都没有第二支柱,那么需要靠自己补充第三支柱。由自己补充的部分,其实与一支柱中的个人账户类似,都是属于自己的小金库。不同的是,后者是强制性的,利率及计发方式遵从政策统一安排,但可以领取终身,而自己补充的个人养老金,缴纳灵活、自行投资,但账户耗尽就不可继续领取。

同样假设一个25岁刚步入职场的年轻人,实际初始工资为10000元,在北京工作至60岁退休。社会工资、缴费工资平均增长率均为5%,基础养老金个人账户记账利率4%。在规范缴纳的条件下,一支柱可以提供59.8%的替代率,需要补充10%。假设自行配置的三支柱能够提供7%的年化收益,每年定期缴存至退休,那么每年缴存的金额分别为:

有些人悲观地认为,假设延迟退休,而自己可能压根活不到65岁,不必白白交养老金,也无需为养老筹划。这确实是一种可能,但硬币的另一面是,如果活过了65岁,甚至到90岁,那么剩下的20余年该怎么办?

年轻时若能够早做一分筹划,老年时或许就能为自己多挣一分选择的自由。

(注:由于个体差异较大,且长期预测含有多种假设因素,本文计算难免有所疏漏,仅供参考)

文章附录:

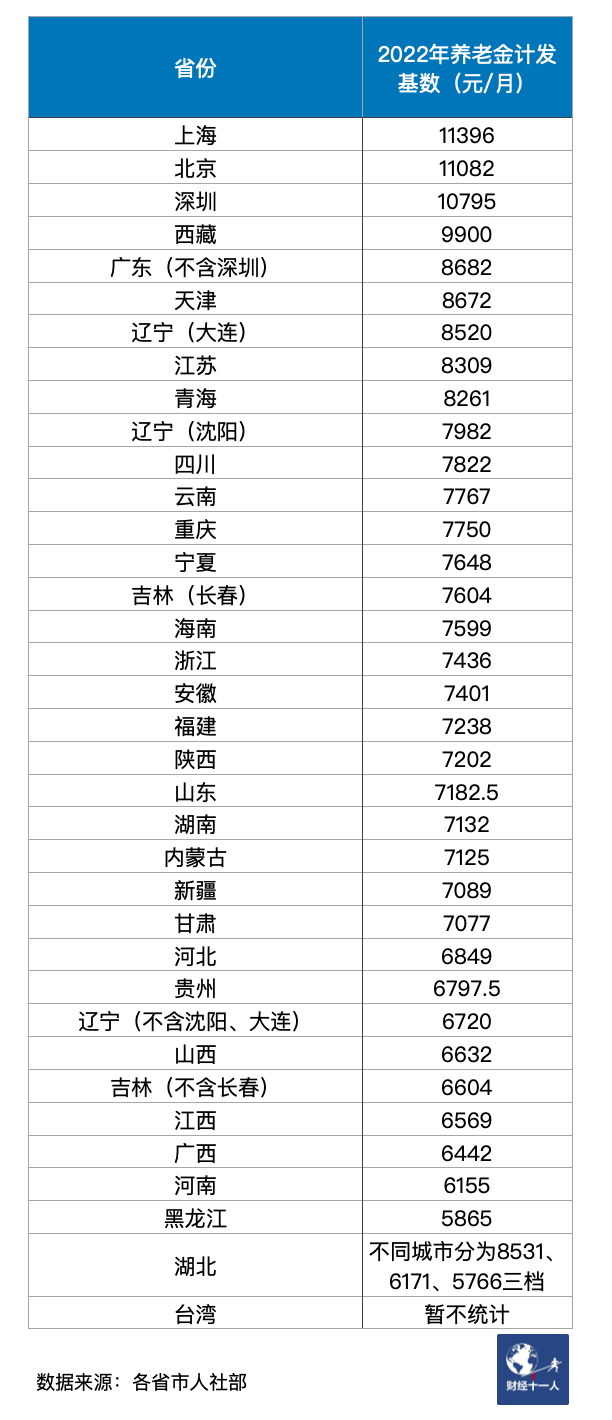

(1)各省2022年养老金计发基数:

(2)个人账户计发月数与退休年龄对应表:

(3)富达国际“退休储蓄黄金法则”:

在30岁的时候建议存够相当于当时年薪1倍的储蓄用于养老;到40岁,存够4倍;50岁时,存够6倍,退休时,则要存够当年年薪的9倍。要实现这一目标,如果从25岁开始储蓄,则要拨出年收入的19%用于养老,一直存到62岁的理想退休年龄,而如果越晚开始,每年需要存的越多。

图片来源:富达国际

本文来自微信公众号:财经十一人(ID:caijingEleven),作者:郑慧,编辑:刘建中