扫码打开虎嗅APP

任何行业发展都有周期,白酒亦不例外。此轮白酒复苏以来,从开始的普涨,到目前的结构式增长,白酒行业红利已进入下半场。本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:张建锋,编辑:郭楠,题图来自:视觉中国

自2016年起的此轮白酒复苏中,从初期的业绩普涨,到目前的挤压式增长,白酒行业“量减价升”“结构化升级”特征逐渐突出,高端、次高端及区域强势品牌发展优势愈发明显。

与上轮白酒黄金八年中只有头部几家酒企全国化不同,此轮白酒复苏中,多家地方白酒公司纷纷发力省外市场的同时,纷纷推出中高端产品,白酒公司激战正酣。

抓住此轮白酒复苏机遇、产品结构及时升级的酒企,业绩纷纷大涨。同时,亦有部分公司错失了此轮红利。

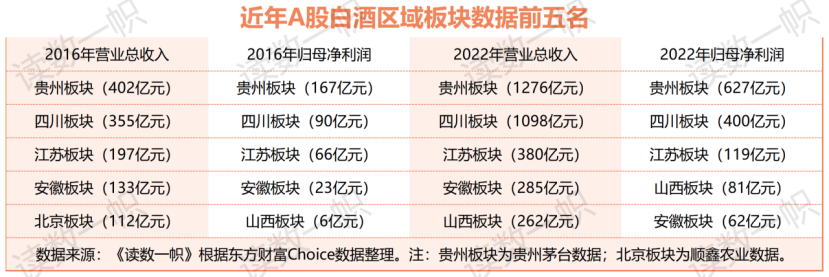

按照区域来看,贵州、四川、江苏、安徽、北京、山西不仅是白酒产销大省,也是A股白酒行业板块中,备受市场关注的热点。

七年弹指一挥间。哪些省份(含直辖市)白酒板块抓住了机遇?A股前五大白酒板块财务数据排名又发生了什么变化?

从营业总收入来看,2016年,贵州板块凭借贵州茅台(600519.SH)的402亿元,高居榜首。四川、江苏、安徽、北京分居第二位至第五位。2022年该数据排名中,贵州、四川、江苏、安徽仍分居前四,山西板块凭借山西汾酒(600809.SH)的高歌猛进,取代北京进入前五。

白酒总收入前四名板块中,除川酒板块跟上黔酒板块的步伐,苏酒板块、皖酒板块与行业老大的差距在拉大。2016年和2022年,黔酒板块营收与苏酒板块、皖酒板块之间数据相比,优势由2.04倍、3.02倍,分别扩大至3.36倍、4.48倍。

归母净利润方面,黔酒板块凭借茅台的167亿元,高居2016年首位。同期,川酒、苏酒、皖酒、晋酒各板块该数据位居第二位至第五位。

到了2022年,归母净利润排名中,黔酒、川酒、苏酒板块的前三位置未变,而晋酒板块凭借山西汾酒的81亿元净利润,力压皖酒四朵金花排名第四,皖酒板块则落至第五位。

黔酒:茅台成为股王,众小弟吃肉喝汤

中国白酒看贵州,贵州白酒看茅台。虽然目前A股白酒贵州板块中只有贵州茅台一家上市公司,但该区域白酒龙头地位仍无可撼动。

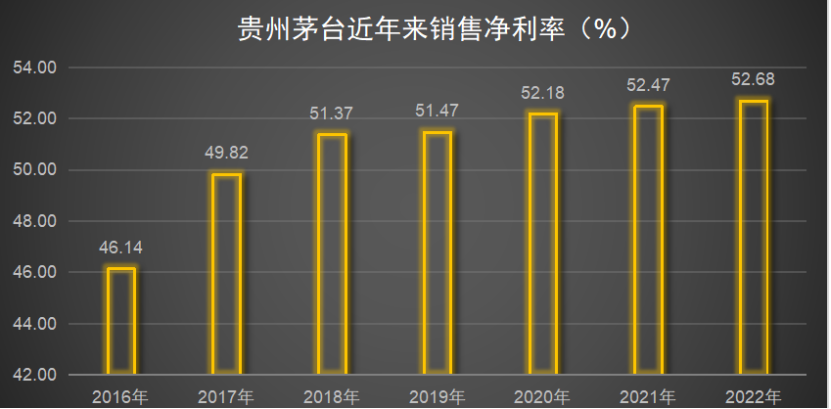

2022年,贵州茅台营业总收入、归母净利润分别为1276亿元、627亿元,占白酒上市公司该数据总额比例分别约为35.8%、48.05%,相对于2016年的30.45%、46.13%,均有所提升。

数据来源:东方财富Choice数据

此轮白酒复苏中,贵州茅台不仅业绩实现稳步增长,在A股二级市场中,更是风光无限。

东方财富Choice数据显示,2016年1月1日,公司以2741亿元总市值在A股公司中排名沪深两市第17位。随后公司市值持续提升,于2021年2月18日升至3.1万亿元高点,高居沪深两市首位。2023年5月18日,公司市值虽然降至2.12万亿元,但仍位居两市首位。

贵州茅台的强势崛起,不仅带火了白酒板块,也让酱酒迎来了历史性发展机遇。弗若斯特沙利文报告显示,2017年至2021年,中国白酒市场收入规模占比中,酱香型白酒占比从18.7%升至31.5%。

借势茅台东风,贵州其他酒业也在快速发展。2023年4月在港上市的珍酒李渡(06979.HK),其核心产品酱酒珍酒收入从2020年的13.46亿元,增至2022年的38.23亿元。

此前披露招股书的贵州国台酒业股份有限公司,其营业收入从2017年的5.73亿元增至2019年的18.88亿元。

贵州习酒投资控股集团有限责任公司资料显示,2022年度,习酒销售额突破200亿元。

此轮酱酒热潮,让贵州将白酒发展升至省级战略地位。2021年3月,贵州省工业和信息化厅发布《关于实施工业倍增行动奋力实现工业大突破的意见(征求意见稿)》指出,到2025年,贵州将形成世界酱香型白酒产业基地核心区。

同年,贵州省工业和信息化厅相关领导指出,到2025年,贵州将形成“龙头领军企业+优势骨干企业+快速成长企业”的雁阵企业群:力争2025年将茅台集团打造成为世界500强企业;将习酒培育打造为200亿元级企业,将国台、金沙、珍酒培育打造为100亿元级企业,将董酒、钓鱼台培育打造为50亿元级企业。

2022年1月,国务院发布《国务院关于支持贵州在新时代西部大开发上闯新路的意见》(国发〔2022〕2号)指出,发挥赤水河流域酱香型白酒原产地和主产区优势,建设全国重要的白酒生产基地。

随着白酒竞争日趋激烈,贵州酒企开始抱团发展。同年11月,贵州省白酒产业发展促进会成立,包括茅台集团、贵州习酒投资控股集团有限责任公司、国台酒业集团、贵州珍酒酿酒有限公司、贵州董酒股份有限公司、金沙窖酒酒业集团、贵州钓鱼台国宾酒业有限公司、贵州醇酒业有限公司(青酒、匀酒)等多家酒企领导在其中任职。

酱香白酒的崛起,改变了贵州省的相关数据统计口径。贵州省统计局发布的《2022年度十大工业产业发展统计监测报告》中,酱香白酒单独成为一个产业进行统计,此前两年白酒与香烟划分在一个口径进行统计。

贵州省统计局数据显示,2022年度贵州十大工业产业中,酱香白酒总产值、营业收入均位居第六位;974.8亿元的利润总额位居榜首,占十大工业产业利润总额的65.3%;完成税金354.56亿元,占十大工业产业税金总额的48.4%。

同期,贵州酱香白酒工业总产值同比增长34.1%,同比增速位居十大工业产业中第三位,并解决了10.05万人的就业问题。

川酒:五粮液稳步增长,老窖圆梦三甲

作为传统酿酒大省,四川省在中国白酒行业中具有重要地位。A股市场中,五粮液(000858.SZ)、泸州老窖(000568.SZ)、舍得酒业(600702.SH)、水井坊(600702.SH)均位居四川。

此轮白酒复苏以来,川酒板块整体营业总收入和净利润均保持快速增长,两项数据总额稳居白酒板块第二位。虽然兄弟企业数据占优,但川酒板块与黔酒板块差距仍在扩大。

2016年至2022年,两大白酒区域收入总额差距由47亿元增至178亿元,归母净利润差距由77亿元增至227亿元。

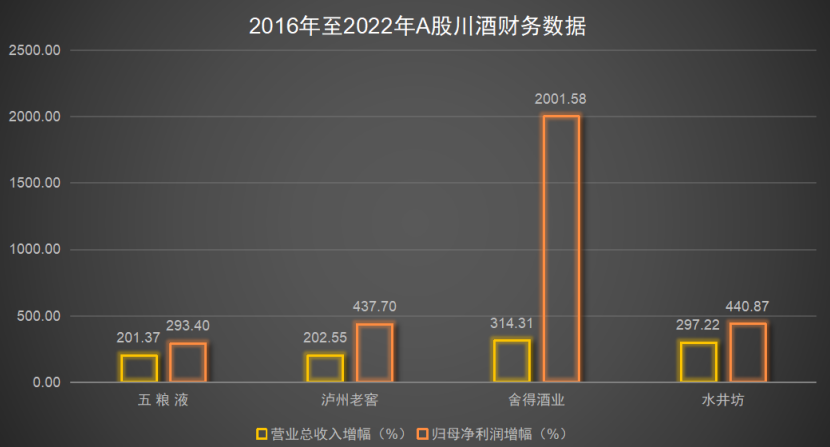

同期,川酒板块中成员五粮液等四家酒企营收、归母净利润增长均超两倍,

从收入和净利润金额来看,五粮液无疑是川酒中的“大哥”。作为浓香龙头,五粮液业绩持续稳健增长。2016年至2022年,公司营业总收入、净利润增幅分别为2.01倍、2.93倍。

为顺应消费趋势变化,五粮液在产品瘦身的同时,对产品进行升级。其中,五粮液产品推出个性化、高价值文化酒产品,公司旗下的五粮浓香公司持续提升产品品质,向中高价位段集中。期间,公司酒类平均售价由15.27万元/吨(1吨约等于1千升,下同)升至48.55万元/吨,涨幅约为218%。

产品结构的调整,助力五粮液近年来营收近四年跨越三个百亿台阶,2022年公司营收突破700亿元。

上轮白酒调整中受伤颇深的泸州老窖,一直将重回行业三甲作为目标。从营业总收入来看,公司这一目标尚未实现,2022年公司被山西汾酒反超,降至第五位。

但从归母净利润金额来看,泸州老窖2021和2022年已连续超越洋河股份,位居白酒上市公司第三名。2016年至2022年,公司销售毛利率增长约27个百分点至87%,位居川酒板块首位,仅次于贵州茅台。

数据来源:《读数一帜》根据东方财富Choice数据整理

过去几年,对于舍得酒业来说,可谓风云变幻。公司实控人由天洋控股的周政变更为复星的郭广昌,管理层亦全面换血。

2016年至2022年,虽然公司遭遇较大动荡,但因基数较低,叠加公司白酒销量和白酒平均售价分别出现54%、197%的涨幅,助力舍得酒业营业总收入、净利润两项数据的增幅在四家川酒公司中均位居首位。其中,公司净利润涨幅高居白酒上市公司首位。

提出老酒概念的舍得酒业,在此轮白酒复苏中快速实施全国化战略。2022年,公司白酒收入中,省外收入是省内的2.51倍,相对于2016年超九成收入来自省内,已发生重大变化。

作为A股白酒公司中唯一一家外资控股的公司,水井坊近年来的业绩并未掉队。将产品定位为中高端的水井坊,近年来不断对产品进行升级。2016年至2022年,公司白酒销量由0.37万吨升至1.08万吨,白酒平均售价由32万元/吨升至43万元/吨。

与贵州省相同,四川省也将白酒发展的重要性升至省级战略。2021年6月,四川省人民政府办公厅发布《关于印发推动四川白酒产业高质量发展的若干措施的通知》(川办发〔2021〕33号)(以下简称《通知》)指出,做强做大白酒产业,打造全国白酒全产业链示范区,构筑世界级优质白酒产业集群新优势。

“支持泸州、宜宾加快建设世界级优质白酒产业集群;支持成都(邛崃)、德阳(绵竹)、遂宁(射洪)、自贡(富顺)加快建成全国优势白酒产区。”《通知》表示,支持“六朵金花”等名优白酒企业做大做强,支持“十朵小金花”及品牌企业做强品牌,帮助企业加快成长。

五粮液、剑南春、泸州老窖、沱牌酒、全兴大曲、郎酒,被称为川酒六朵金花。作为中国老八大名酒之一的剑南春,因股改等历史遗留问题,其上市一直未有实质性进展。

位于赤水河畔、与茅台镇隔岸相望的四川郎酒股份有限公司,于2020年和2021年披露招股书,在市场对白酒公司A股上市持有谨慎态度的背景下,其上市进程尚无进一步进展。受益于酱香酒的热潮,2017年至2020年,郎酒营业收入由51亿元增至93亿元,归母净利润由3亿元增至25亿元。

苏酒:洋河掉队,今世缘吃红利

此轮白酒复苏以来,由洋河股份(002304.SZ)、今世缘(603369.SH)撑起的苏酒板块,相对于川酒板块,增长相对较慢。2016年至2022年,苏酒板块营业总收入、归母净利润分别增长0.93倍、0.8倍,相对于川酒板块的2.09倍、3.44倍,有较大差距。

同期,作为苏酒板块的绝对主力,洋河股份75%的营业总收入增速、61%的归母净利润增速,相对于同期贵州茅台、五粮液,显得较为缓慢。

洋河股份是白酒行业唯一拥有洋河、双沟两大中国名酒的企业。公司主导产品,包括梦之蓝、天之蓝、海之蓝、苏酒等系列白酒。公司中高档白酒主要代表有梦之蓝手工班、梦之蓝M9、梦之蓝M6+等产品,普通产品主要代表有洋河大曲、双沟大曲等。

2016年,洋河股份营业总收入、归母净利润均位居A股白酒行业第三位。当期,公司172亿元的营业总收入,是泸州老窖2.07倍,比五粮液该数据少73亿元;公司归母净利润是前者的3.05倍,与后者相差10亿元。

时过境迁。2022年,洋河股份营业总收入、归母净利润分别是泸州老窖的1.2倍、0.9倍,与五粮液上述数据的差距分别扩大至约439亿元、173亿元。

纵观历年数据,2019年至2020年,洋河股份业绩明显滞后。上述两个年度,在五粮液、贵州茅台营业总收入均保持两位数增长之际,洋河股份该数据却连续出现下滑。同期,公司归母净利润同比增速分别为-9.02%、1.35%,而五粮液、茅台增速均超10%,泸州老窖该数据保持在29%以上。

2021年张联东掌舵后,洋河开始围绕“营销总部管总、事业部管战”,推动营销组织架构调整,实现机构下沉、职能下沉、责任下沉。同时,公司聚焦经销商结构优化,围绕“招大商、扶优商、强好商”,完善经销体系。

2022年,公司营业收入、归母净利润同比增速恢复至双位数。

数据来源:东方财富Choice数据

作为苏酒板块另一成员,在采取股权激励计划、升级产品等措施下,今世缘(603369.SH)近年来业绩保持持续增长。公司现有“国缘”“今世缘”和“高沟”三大白酒品牌。

2016年和2022年,在A股白酒行业中,今世缘营业总收入排名由第十位升至第八位,净利润保持第七位,享受到了白酒增长的红利。

皖酒:三位大哥前行,小弟不争气

白酒行业中曾有句话,西不入川、东不入皖。与四川一样,A股白酒板块也有四家安徽上市公司:古井贡酒(000596.SZ)、迎驾贡酒(603198.SH)、口子窖(603589.SH)、金种子酒(600199.SH)。

与贵州、四川白酒企业抱团发展、两省统筹发展白酒产业有所不同,安徽白酒企业更多的是“各自为战”。

2016年至2022年,皖酒板块营业总收入、归母净利润分别增长1.14倍、1.7倍,该数据优于苏酒板块,但与川酒板块相比,仍有较大差距。

过去七年,古井贡酒、迎驾贡酒、口子窖业绩都取得大幅增长,而作为皖酒四朵金花中的小弟,金种子酒却在倒退,“肉”没吃上,“汤”也没喝到。

作为皖酒届的老大、中国老八大名酒企业,古井贡酒无论在收入、净利润体量,还是两项指标的增幅,都位居皖酒板块首位。公司是中国第一家同时发行A、B股的白酒类上市公司。

2016年至2021年,公司先后收购黄鹤楼酒业、明光酒业。年份原浆、古井贡酒、黄鹤楼,是公司主要产品。

近年来,古井贡酒坚持全国化、次高端、古20+的发展战略,通过“插旗、打井、育户”实施路径,加速推进全国化进程,提速省外市场,提升产品结构。

2016年和2022年,A股白酒上市公司中,古井贡酒营业收入均位居第六位,归母净利润分居第五位、第六位,在此轮白酒复苏中,与头部酒企步伐保持一致。

同期,古井贡酒白酒销量涨幅和白酒平均售价涨幅分别为40.5%、95.83%,均位居皖酒板块首位。其中,2022年,公司白酒销量11.47万吨,超过其他三家皖酒公司总和。当期,公司白酒平均售价为14.1万元/吨,位居上市皖酒公司第二位。

作为皖酒第二大公司,迎驾贡酒在2016年和2022年酒类收入都高于口子窖,但领先优势都在2亿元以内。期间,前者白酒销量增速仅为12%,但凭借平均售价超六成的涨幅,公司仍保持收入持续高速增长。

位于淮北市的口子窖,虽然白酒销量与迎驾贡酒有较大差距,凭借较高的产品价格,收入紧随后者。2022年,口子窖白酒销量是迎驾贡酒的65%,但其14.78万元/吨的白酒平均售价,比后者高出五成,位居皖酒公司首位。同期,公司高档白酒收入占比,远高于迎驾贡酒。

口子窖生产的口子窖系列产品香气独特,是我国兼香型白酒的代表,公司确立了“中国兼香高端白酒第一品牌”的发展定位。虽然公司在白酒产品均价有一定优势,但其全国化进程尚不及迎驾贡酒和古井贡酒。

2022年,口子窖在安徽省内的收入金额高于迎驾贡酒,但省外8.89亿元的销售金额为后者近五成。当期,公司省内收入占比超八成的数据,意味着公司对安徽市场存在较大依赖。

相对于上述三家皖酒公司业绩大涨,2016年至2022年,同样位于安徽的金种子酒却出现业绩下滑。期间,公司白酒销量和白酒平均售价分别出现38%、6.61%的下滑,可谓逆势“跳水”。

东方财富Choice数据显示,2022年,金种子酒归母净利润亏损1.87亿元,位居20家白酒上市公司倒数第二位,仅优于顺鑫农业。

引入华润后,金种子酒在管理层、组织架构及产品方面,都进行了调整。但从业绩层面来看,调整的效果尚未显现。2023年一季度,公司是唯一一家亏损的白酒上市公司。

京酒低迷,晋酒起飞

A股白酒上市公司中,北京板块和山西板块均有一家公司,分别为顺鑫农业(000860.SH)、山西汾酒。

顺鑫农业白酒产业的主要产品以牛栏山和宁诚为代表,牛栏山拥有经典二锅头、传统二锅头、百年牛栏山、珍品牛栏山、陈酿牛栏山五大系列产品;宁诚现主要为绵香型宁城老窖白酒。

2016年,即便不含其他业务板块收入,顺鑫农业凭借白酒业务52.04亿元的营收,亦能让京酒板块位居A股白酒区域第五位,高于晋酒板块。

作为二锅头的代表,顺鑫农业一直在走民酒路线。公司一位人士曾透露,公司是北京顺义国资旗下公司,主要是保障国民能喝到不贵的白酒。

上述定位下,此轮白酒复苏中,白酒销量位居行业上市公司首位的顺鑫农业,虽然对旗下白酒产品有所提价,但幅度都不大,且公司均价较低。

2016年至2022年,公司白酒销量增长49%,但产品平均售价仅5%的涨幅,让公司白酒收入仅增长56%。这一数据看似不少,但相对于多家酒企该数据翻倍甚至三倍、四倍的增幅,明显较少。

顺鑫农业保守的战略,让京酒板块2022年收入降至上市白酒行业第六位。

作为二锅头的另一家北京国资旗下酒企,打造了“红星二锅头”清香系列、“红星百年”兼香系列两大主力产品线的红星股份,曾在2021年拟通过与其他资产打包的方式借助大豪科技(603025.SH)登陆A股,但因种种原因未能成行。

数据显示,2020年,红星股份白酒销量约10万吨,营业收入、净利润分别为23.39亿元、4.3亿元。如红星股份2022年白酒销量保持上述数据,则其该数据排名仅位居当年度上市白酒公司第五位古井贡酒之后。

与顺鑫农业保守的战略不同,位于山西省汾阳市的山西汾酒,过去几年快速扩张,在此轮白酒复苏中收获满满。

2016年,公司省内、省外经销商分别为207家、780家,2022年分别增至768家、2869家,增速分别为271%、268%。期间,省内、外的跑马圈地策略,带动山西汾酒白酒销售量增长近3.2倍。

销量大幅增长,叠加白酒平均售价41%的涨幅,带动山西汾酒营业总收入从2016年的44亿元增至262亿元,归母净利润从由6亿元增至81亿元,增速近13倍,高居白酒上市公司第二位。

凭借业绩的策马狂奔,山西汾酒以一己之力带动晋酒板块,在2022年上市白酒区域排名中,净利润力压皖酒四朵金花,跻身第四位。

随着全国化策略的快速推进,2022年山西汾酒省外收入已远超省内收入。

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:张建锋,编辑:郭楠