扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,原文标题:《There are no friend at dusk - 怎么看最新的就业数据》,头图来自:视觉中国

一

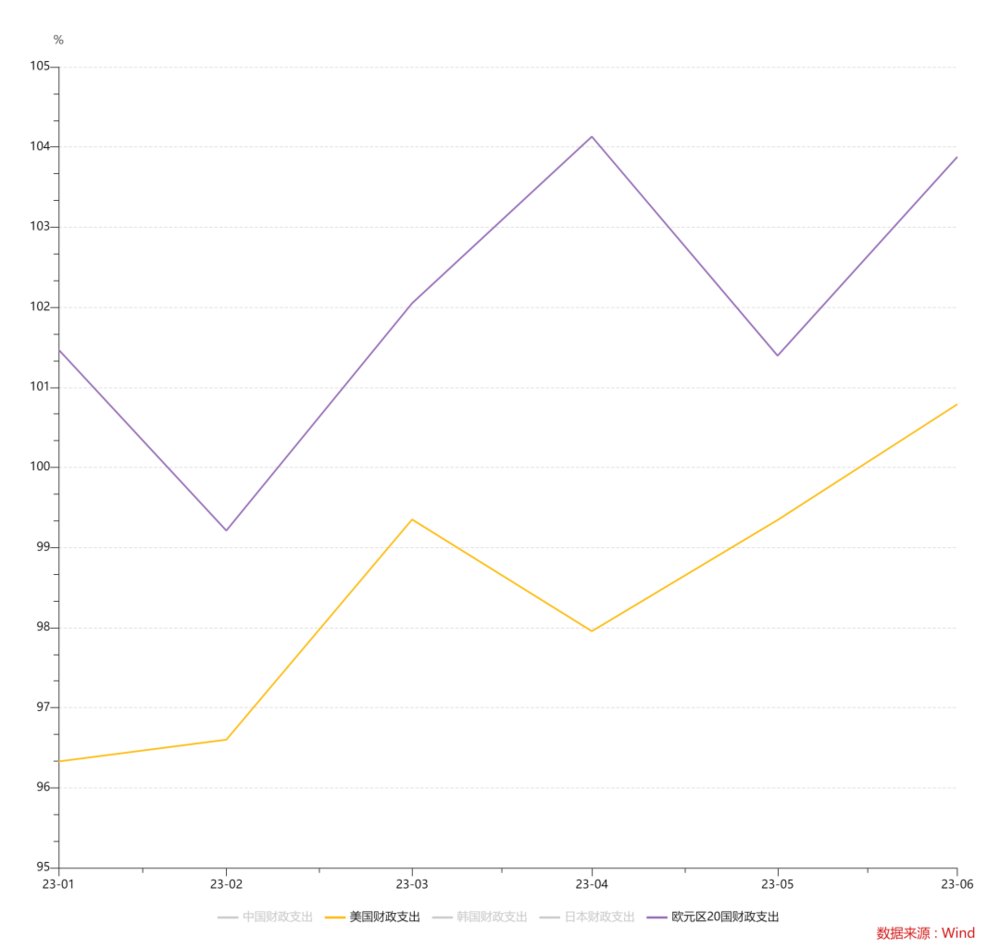

我们今天看看美国财政数据,然后重新整理一下经济的思路。对于萧条和软着陆的争论已经持续了很久。之前也分享过,美国和欧洲今年的财政其实都是宽松的。

所以他们更多像是一个宽财政紧货币的组合。

而中国和日本则是相反的——我们更多是一个宽货币,紧财政的组合。

所以其实抛开那些经济学数据,一个最朴素的逻辑是,美国现在是宽财政紧货币,经济现状不错,那么未来如果有一天变成宽货币紧财政,逻辑上来说,实现一个浅萧条甚至软着陆,并不是天方夜谭。

当然这里会有很多思考要做,会不会有风险,切换的时间可能是什么时候,降息25bp相当于多少财政支出的强度等等。

但最大的疑问肯定来自于,美国过去在加息末期也经常维持增长的财政支出,为什么这次可以不一样?

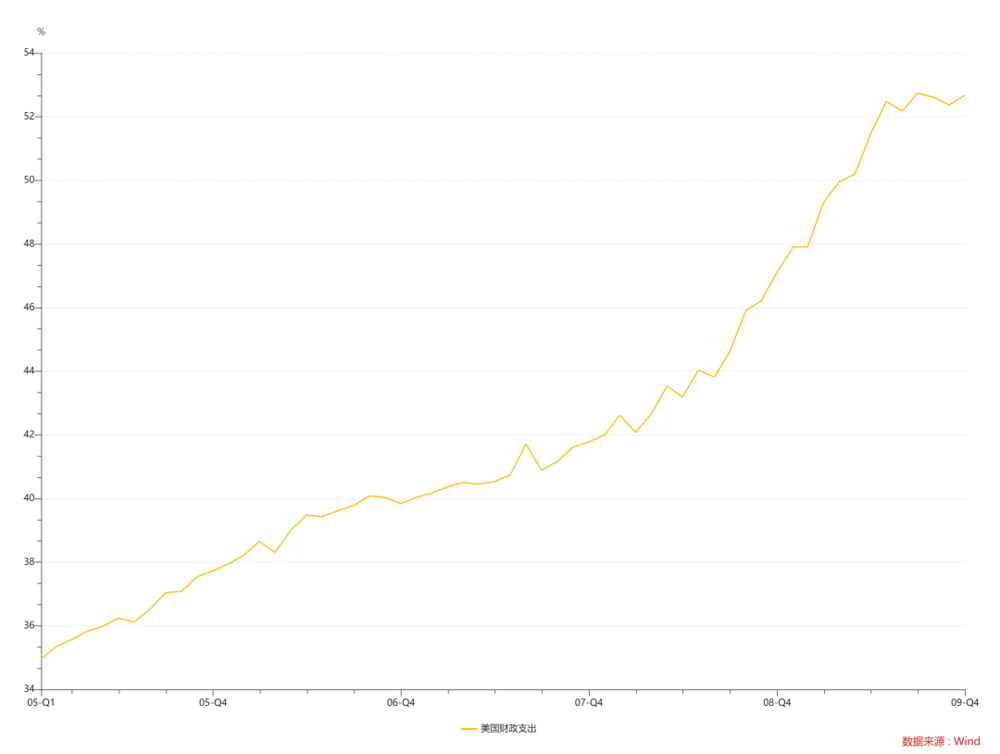

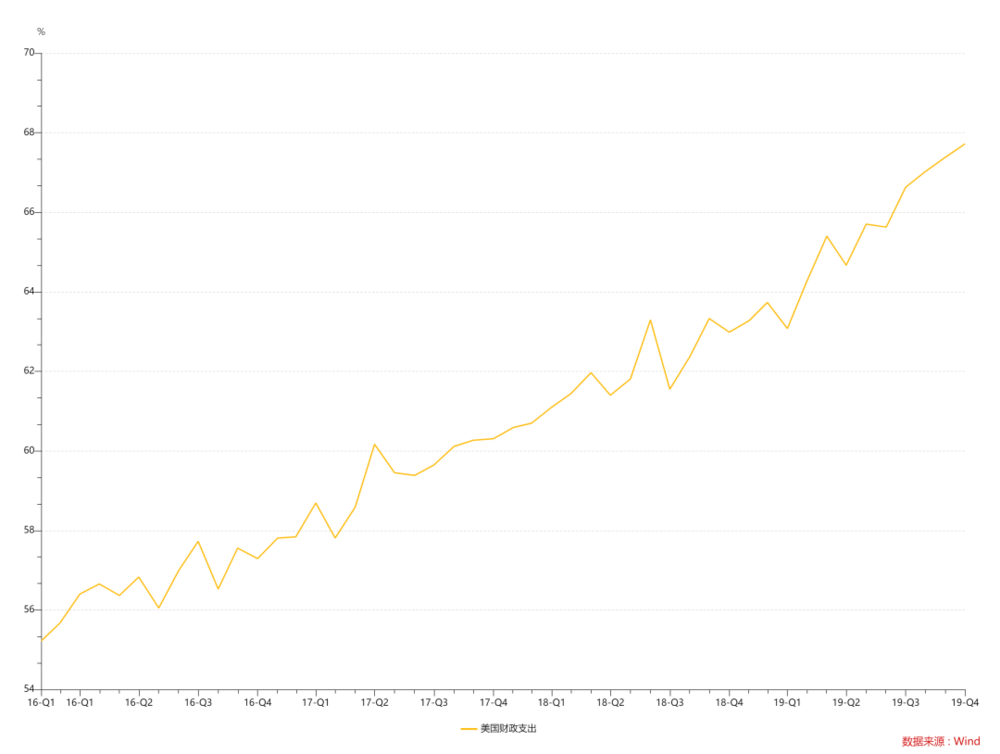

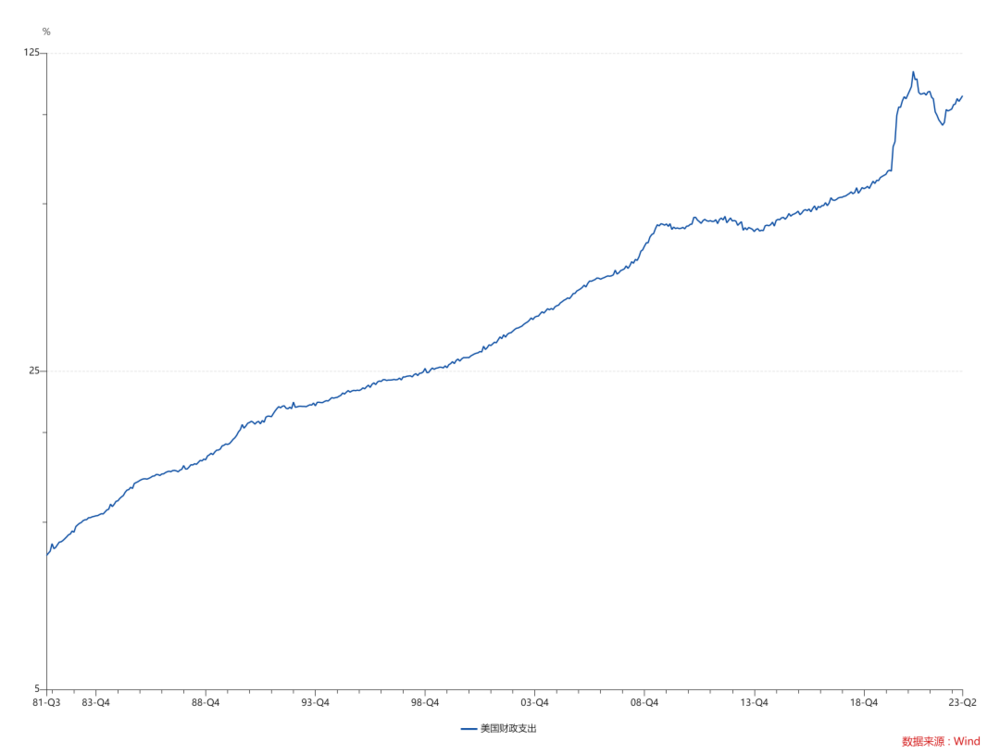

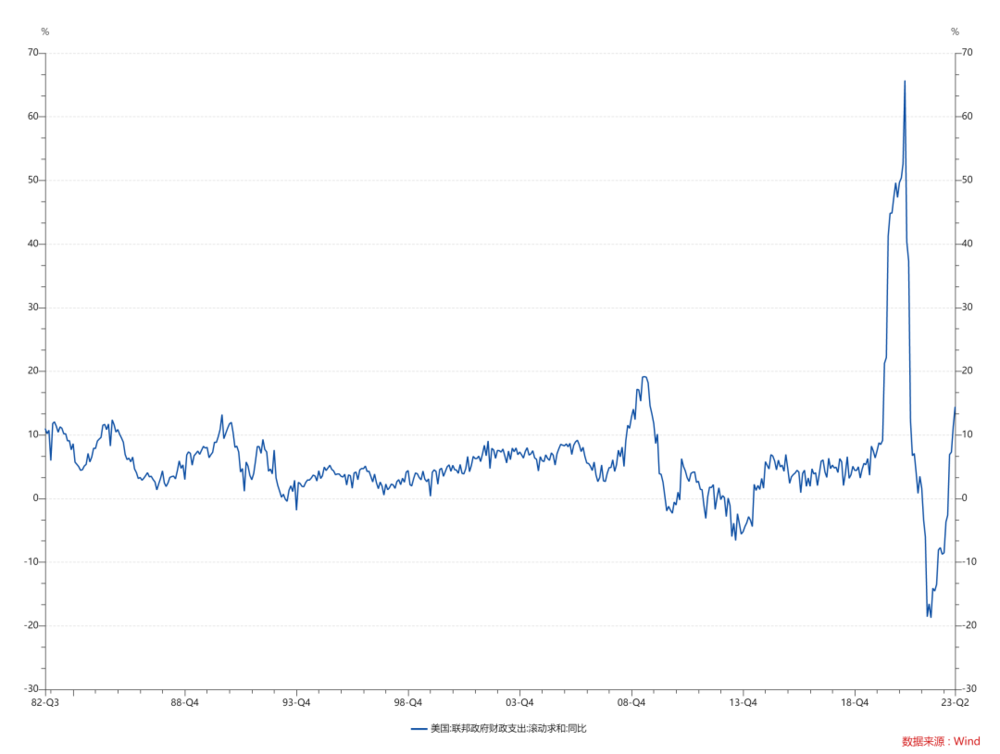

如上图所示,在美国2008年金融危机之前,以及2018年~2019年转向之前,美国也是持续扩张债务的,所以这次有什么不一样呢?

我觉得总量上和结构上都是不一样的。

在总量上,可以看到本次美国财政支出的斜率是很高的。

具体一点来看,2023年6月为止的美国财政支出同比增速,放在历史上,是危机应对时刻的水平,而且要注意到上图,滚动求和的支出在去年并没有回落到趋势线上,所以基数效应的影响有,但不那么大,这个同比高增速是比较拿得出手的。

在结构上之前解释过了,给居民发钱真的是对消费有帮助的,所以如果我们再思考多一点,本轮美国经济,其实是: 超过10%的财政同比支出,与历史上最快的加息周期一起做,带来了目前的样子。

这点我觉得对于很多研究者来说都是一个wake up call,年初的时候多少人和我一样,用M2、M1或者信贷脉冲来表征中国的流动性,用联储的利率来表征美国的流动性。从而忽视了美国可能的财政刺激,这个财政支出一年可能在六万亿美元左右,对于20万亿左右的GDP来说不是一个可有可无的数字。

当然,这对我来说也是一种放松,之前我觉得用了很久的先行指标-同步指标-滞后指标体系可能没用了,还是有点不爽的,现在感觉就是,以后要关注一下财政的情况,把它纳入先行指标的系统里,美国人可以在没有萧条的时候干出一个同比超过10%的财政增速,打个补丁就好了。

二

如果理解了这一点,对于过去一周市场的变化就可以有一个更好的理解,经济目前不错,未来无非四种可能:

货币宽松 + 财政宽松 = 经济起飞,通胀继续走高;

货币收紧 + 财政宽松 = 维持现状,继续目前的Goldilock叙事逻辑;

货币宽松 + 财政收紧 = 转向逻辑,可能带来一个软着陆,也可能不是;

货币收紧 + 财政收紧 = 硬着陆。

很明显,在财政扩张的时候,联储很难鸽派,所以之前联储一直很鹰派,而且市场不是很理解,但我觉得这么去理解联储会好很多,要在一个财政扩张的时候鸽派,然后通胀还高于2%,那等于是彻底放弃通胀目标。

现在的关键可能在于,目前的这个财政支出是不是可持续的——今年到六月份为止,联邦财政的赤字大概是9700亿美元,那么下半年如果还要这么多赤字,那至少相应的发债也要能对得上,所以之前说的美国滞后一万亿的发债计划,也是符合逻辑的。

换句话说,如果美国要维持财政刺激的强度,它的国债发行下半年也必须跟得上。这就牵扯到一个谁来买的问题了。

耶伦来访华我觉得肯定也会谈到国债购买的问题,因为从美国政府的角度,4%的十年期国债确实具有吸引力,但事实并非如此,至少在目前的美国债券市场,美国投资者自己也不是很愿意去买长端国债。换句话说,我觉得只要联储继续说Higher for Longer,投资者就不一定会买长债。

这个逻辑其实也很简单——我买了长端国债,美国继续财政支出,经济继续好,通胀预期继续高,联储继续Higher for Longer,国债收益率继续涨,那我买的国债亏了怎么办?

然后再一想,三月份SVB怎么死的?好像就是买了太多长端国债然后价格下跌被打爆了不是么?联储不还加强金融监管么?那我买长端国债是不是傻?

财政部也没办法,那就发短期的国债吧,导致的结果就是利差继续倒挂,然后这种情况如果一直持续下去,在最极端的假设下,最后整个联邦政府自己就在做期限错配了,发一年期的国债,投资到10年的风电项目上......

所以我还是之前那个看法,Fitch downgrade US是一点问题都没有的。说了这么多,我的看法就是:会有一个时候,美国的财政支出开始放缓,然后联储开始考虑货币宽松。这个时候应该不会晚于明年二季度——这还是我比较保守的假设了。

那么会不会等到财政发不动的时候,联储不降息,那这种情况美国大概率要硬着陆了,共和党人鲍威尔一曲忠诚的赞歌,但这个概率非常小。

所以把所有情况合在一起,我们看到的是:

加息很快,所以很多企业的再融资需求在2023年并不大,可能要到2025年才会有非常明显的再融资需求;

财政支出今年很多,所以经济或多或少有支撑;

居民的钱看起来没有花完,而且美国居民也预判明年美国要降息,所以保持了比较乐观地接待信念,加上认为一旦有风险政府会继续发钱,所以更加大胆。

那么再去理解鲍威尔说的那些话,就比较有逻辑了。他确实应该担心二次通胀,因为谁都知道财政对通胀的影响有多大。我要是财政全拿去买二手车,那通胀肯定飞了,要是财政全用来借新偿旧,那自然没啥通胀压力。

三

那么接下来的问题就很简单,但也很难,就是美国这样的政策组合,可能的结果是什么?

这个就更有意思了,历史上美国在加息时期的财政扩张并不太多,也符合逻辑,一般都是出事情了再搞财政,实际上,目前这个财政支出的强度,用同比去看的话,是过去40年除了2008年和2020年的第三高,但并不是完全先例.

1987~1990年,美国也有过加息和财政支出一起做的时候,这个时间比较令人在意在于,如果大家有印象,我曾经提到过,在这么多次联储利率倒挂中,过去40年只有一次美国实现了软着陆,就是这一次。

所以确实是Pathway for softlanding still existed,but too early to tell。

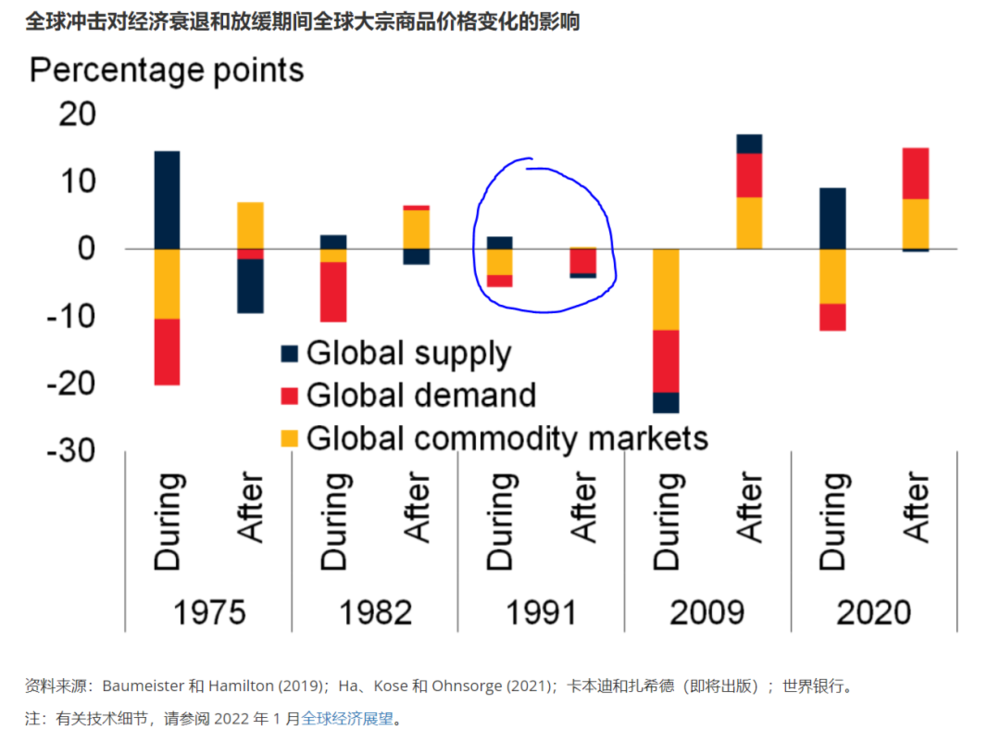

这一次时间同样令人非常在意还有一点在于,1990年前几年,虽然美国软着陆了,但大宗商品是个大熊市。

1990年是很少有的,经历完全球冲击之后,大宗商品没有牛市的时间,原因是全球经济在1990年代前几年表现太差了,苏联解体的地缘政治冲击和日本资产负债表萧条的影响依然很大。

但这不是我的基本假设,对比1990年,美国在2020年代的剧本明显更糟糕,他们需要大量的基建和制造业投资,而中国并不是苏联和日本,至少目前不是,不过任何时候,当你非常笃定一个大机会的时候,多看看它的反面可能性总是不错的。我对大宗商品有信心,所以我会特别关注1990年代美国软着陆之后商品熊市三年的故事。

四

站在当下,美国的这个故事对我来说,我觉得最完美的剧情如下所示:

美国财政支出的强度逐渐走弱,再融资压力逐渐升高,居民的超额储蓄继续消耗,经济开始继续走弱。

联储开始考虑停止加息,以及在2024年降息。进入一个财政支出放缓,经济走弱,联储降息支持货币扩张的剧本。

在这个过程中,只要联储不考虑继续higher for Longer,那么市场会开始买美国的长债,这时候财政部会加大长债的发行,降低短债的发行,结合降息的故事,美债收益率倒挂开始缓解,长债收益率不会走低太多,短债收益率会走低。这个过程中,财政支出强度走低但不会失速。

这个过程中,如果GDP不变价一直在增速0以上,叫做软着陆,如果有一点时间降低到了0以下,叫做浅萧条。联储可以通过降息的速度来控制这一点。

但这个完美的剧情面临以下几个不确定性的压力:

美国财政支出走弱,不一定代表通胀就会走低,比方说如果OPEC一直搞事情,然后Non-OPEC的供给稍微出点问题,那么商品通胀可能就会走高,导致联储在财政降速的时候不敢快速降息。输入性通胀风险。

美债供需风险,美国金融市场也有可能和2019年秋天一样,对于缩表发债这个事情就是不买账,尤其是外国投资者可以不买美债,金融市场风险。

黑天鹅风险,财政支出和货币宽松,在良好的市场下都可以支撑GDP,但对应的风险是不一样的,高利率下的金融风险始终存在。企业再融资压力很大的时候,你不知道什么时候信用利差会走窄,风险永远是个概率问题,但利率很高的时候概率自然大一点。

以及一个绕不开的问题,2024~2025年当美国企业和国家需要更多再融资的时候,如果到那一天,十年期的无风险利率是3%,而通胀只有2%,那么和2021年夏天,通胀是4%,无风险利率是1.5%比起来,有多少企业愿意足额再融资呢?

五

所以总结一下,确实存在软着陆的可能性和方法,而且短期在财政支出的支持下,在超额储蓄的支持下,在下半年可能美国开始补库存的情况下(我一直觉得补库存是一个有了钱才会做的事情,没需求库存再低也不会补),你要说美国经济短期一定萧条,这很武断。

但通向软着陆的道路拥有很多不确定,通胀的不确定性,高利率下金融市场的不确定性,利率倒挂+低波动率蕴藏的黑天鹅。

以及如果没有实质性的技术进步,我们看不到2025年美国企业和国家能够以更高的实际利率承受贷款的能力。

所以对我来说,我觉得可以按照这个思路去想美国的货币政策:

债券发不动 - 联储不加息 - 即便通胀二次走高,联储也就是longer而不是Higher——经济走弱,失业率走高,联储考虑降息。

债券发得动 - 联储不降息 - 如果通胀二次走高,联储可能就要继续higher了——经济有支撑,失业率不走高,美国进入了财政扩张货币紧缩的奇特节奏。

我知道大家会说现在联储就看通胀和失业率,但研究经济周期的人,都会把通胀和失业率当作是经济的滞后指标,是经济活动的结果而不是原因,经济活动的原因,我自己感觉现在除了利率,还有一个财政。

最后解释一下,there are no friend at dusk,对于一个自上而下的选手来说,在利率倒挂的时候继续Long Carry short Volatility是不可能的,一定是看风险多过机会。有没有可能错,当然有可能,90年,甚至95年都是例子,但每种方法都不可能100%对,不过你还是要坚持自己的信条。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望