扫码打开虎嗅APP

虎嗅注:接近2017年末,不少大行都在展望2018年的经济和资本市场投资风向。有趣的是,中资的华泰、东吴、国泰君安,外资的高盛、美银美林、摩根大通,似乎都想到一块去了,纷纷表示看好2018年的保险股。主要原因在于,核心资产加上市场周期的利好。但要读懂2018年保险行业的投资机会和风险,需要先了解保险的盈利模式、市场空间、加息等几个方面。

本文来自云锋金融公众号(id:majikwealth),原标题《今年平安翻一倍,大行喊你明年继续买保险股?》,经授权发布,不构成具体投资建议。

保险公司哪家强?

哪家保险公司的产品最好?不同角度有不同的解释,正如问哪家研究员分析得最准,估计华山论剑十年也拿不到权威答案。

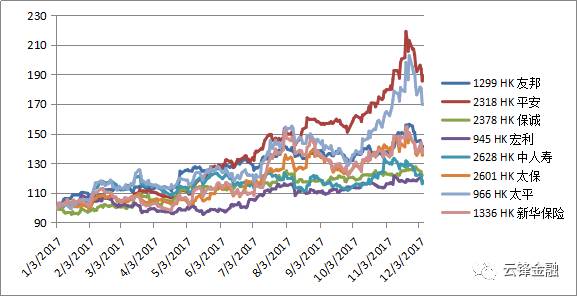

但哪家保险公司今年股票市场表现最好?数据是公正的,今年香港上市超过500亿市值的保险股中,除去不做人身保险业务的中国财险,涨幅最大的分别是中国平安和中国太平,不仅有远超恒生指数的表现,还大幅甩开其他保险公司的涨幅。

2017年香港上市保险股截至12月7日回报 来源:彭博,云锋金融整理

平均水平呢?如果剔除刚上市的众安和市值小于100亿的亚洲金融以及泰加保险,香港保险板块今年平均涨幅为43%,同样高于恒生指数基准,可以用四个字来形容——扬眉吐气。

然而保险股是否一直都这么强势?时间周期拉长到三年,除平安外,大部分保险公司股价回报差不多就是年化10%,处于高不成低不就的尴尬位置。英国保诚(2378.HK)股价三年以来几乎没有涨幅,中国人寿(2628.HK)甚至还亏了10%。

幸好,大部分保险公司都有派息政策。如果考虑上股息回报,数字或许能好看一些(需要注意H股派息需要扣除10%的股息税)。

从下图还可以观察到,如果不考虑今年涨幅,大部分保险股的回报都差强人意,所以众多分析员看好保险板块,是因为保险的春天来了?

近三年香港上市保险股回报(截至2017年12月7日) 来源:彭博,云锋金融整理

保险公司的盈利模式

要想弄懂保险公司的春天是否到来,了解保险公司的盈利模式非常重要。

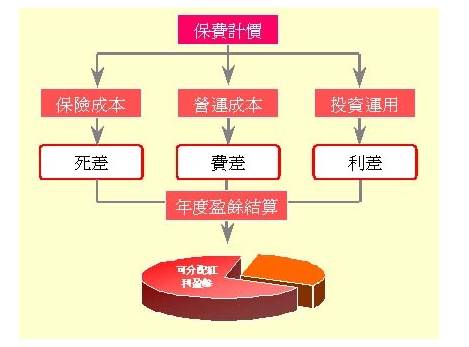

传统说法的“三差”指利差(投资收益和定价利率之差)、费差(实际的费率和定价利率之差)和死差(死亡发病或出事故率和定价是假设的发生概率之差)。

再说白一点,保险公司的盈利就是卖保单的利润和拿保单去投资后留存的收益。前者包括了死差、费差、退保金和准备金释放等公司经营时候所带来的收益;后者主要是利差。

来源:Dr.Finance

所以对于保险公司而言,赚钱要靠两个轮子一起滚动:既要业务不断扩张,也要投资收益跟上。其中利润最丰厚但风险也最高的,往往出现在投资身上。

2008年美国雷曼迷你债危机时,全球最大的保险商AIG集团就因为其中的子公司AIG FP(AIG Financial Products Corp)大额亏损而差点倒闭。当时AIG FP为了赚取更高收益,设计了超高级信用违约掉期CDS的产品为较高级的债务做担保,包括了公司贷款和面临泡沫爆破的个人住房抵押贷款。雷曼危机爆发后,AIG FP在2008年给母公司造成了280亿美元的损失,集团最终依靠美国政府的救助才存活下来。

相对而言,运营产生的风险会小很多。一般保险产品尤其是寿险和重疾险都是分期缴款,在某一段时间完全没有收入,又或者某一段时间有大量理赔需求是非常罕见的(如战争或核弹爆炸等不可抗拒环境因素一般是不保条例)。

即使发生如当年天津爆炸的事故,理赔金额估算约30亿元~100亿元,相对2014年财产险赔付金额3800亿人民币不过1%至2.6%。而且其中部分财险的理赔时间需要一年甚至数年的核算,分摊下来对于保险公司的业务影响微乎其微。

但风险与收益是相对的,保险公司依靠运营也很难获得快速的业务增长。譬如大量客户退保带来大量一次性收益,又或者大家都长命百岁永远不会得病索赔,想想都知道这可能是白日梦。投保的人数增长以及单客户购买保险产品数目增多才是业务增长的核心来源。

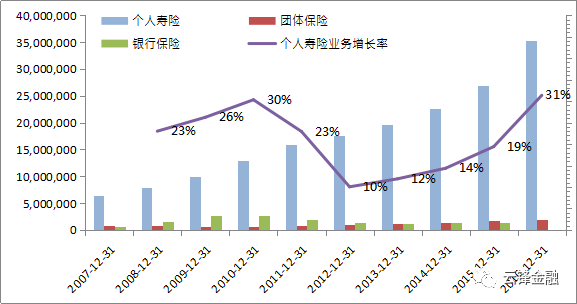

不同公司的优势产品也会有一些差异,以中国平安为例,个人寿险业务近十年的增长速度远远高于团体保险和银行保险业务,占整体收入的绝对大头。个人寿险业务的增长率在2016年呈现加速上升的趋势,达到了历史的高位。

根据公司年报显示,2016年新增客户数达到3842万人,较2015年同期的3073万人增加25%。但到了2017年的中期报,个人客户数同比增速已经大幅下滑至9.3%。

中国平安2318.HK收入构成(单位万元人民币),来源:wind,云锋金融整理

但值得注意的是,和一般的消费行业可以提高售价来增加毛利不同,保险公司的产品几乎很难大幅度提升价格。对于保险公司而言,行业壁垒并没有想象中强,如果某公司的产品保费增加,对保险公司而言往往意味着市场份额的下降。

市场发展空间大,却是一个强者恒强的趋势

2003年至2016年,中国内地保费收入年均增速为17.32%,远高于城镇居民人均家庭可支配支出11.05%的复合增速。主要原因在于中等收入群体崛起与人口老龄化对保险需求持续爆发。而最新的趋势是,作为兼具消费保障与金融属性功能的保险产品将会逐渐成为消费性替代品。

人口老龄化趋势加剧为行业发展提供了内生环境。 据相关数据显示,2003年~2016年,65岁及以上人口占比从7.30%提升到 10.80%。参考海外发展经验,人口老龄化将提升保险需求,是保险行业发展的重要基石。

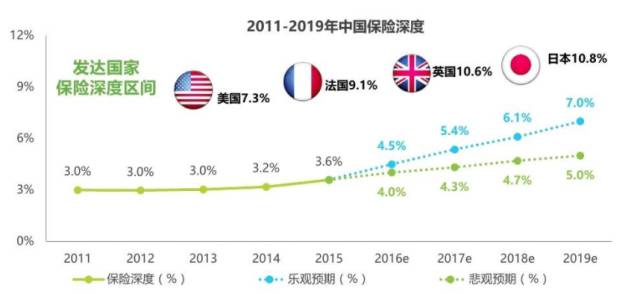

来源:保险应用研究院

我国保险的深度较国际水平还是有一定的差距,根据2016年中国产业信息网数据显示保费占GDP达4.16%,但和发达国家相比依然存在相当大的距离。

随着互联网保险逐渐兴起以及中产和年长客户增多的带动下,保险深度有望在未来数年加速提升,对应的是保险业市场足够大的发展空间。与此同时,大型保险公司拥有渠道优势(主要是形成了中小保险公司难以建立的个险渠道优势)和品牌优势,能够以较低的负债成本销售保单获取保费。

来源:艾瑞资讯

小型保险公司突围而出的优势在于设计出更多特色产品,并且在投资选择中采取更加灵活的策略。但风险和收益并存,无论炒股散户还是保险公司都是公平的。

近几年某些中小型保险公司频频举牌,利用以万能险为代表的保险渠道融资,在金融市场上大手笔运作,引发了市场热议,同时也引来了更严厉的监管。

随着保监会下发《关于规范中短存续期人身保险产品有关事项的通知》,部分激进的民营保险公司面临着业务结构和投资风格整顿,间接削减了和大型保险企业的竞争优势。因此从投资角度来看,大型内险公司具备更优的经营环境。

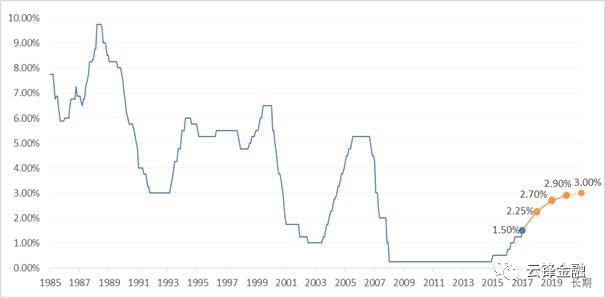

加息利好保险股

如果说业务上的增长基本保证了保险股的一只轮子滚起来,全球的加息周期对于另一只轮子的帮助就更大了。对于保险资金尤其是大型保险公司的资金而言,投资风格追求的是安全级别较高的资产,大量保费收入的投资标的主要是债券以及货币产品。如果市场进入加息周期,国债和企业债被迫需要提高利率以保持足够的吸引力,保险企业的新增投资的投资收益也会水涨船高。

如果允许再深入一点解释,保险产品在设计时一般都会有一个保底的回报,另外才是浮动的非保证红利。在低息周期,许多高评级的债券收益率只有3%左右,中国10年国债收益率曾经跌破了3%水平,而保险产品的保底回报如果只有3%。对客户而言回报变成了鸡肋,如果分红被迫提升得更高,就会蚕食保险企业的投资收益。

中国10年期债券收益率 来源:彭博

相反当市场进入加息周期,利率随时可以上到6%甚至8%,留给保险公司的利差空间就更加大。同时加息是股市和楼市的大杀器,如果保险产品的分红能够做到更好,一定程度上也能增加产品吸引力,从而吸引到更多的客户投保。

加息周期是否明确?美国和美联储路径已经十分清晰,考虑到特朗普的税改政策一定程度上也会吸引资金回流,市场对于中国“被动加息”的预期增加,中国央行金融研究所所长孙国峰在12月5日表态:“央行不能给予市场长期低利率预期,防止市场过度冒险倒逼央行”。他还指出,货币政策的国际协调有利于防范跨境资金流动的风险。

美国基准利率变化(黄线为美联储预测) 来源:彭博,云锋金融整理

在较为明确的宏观背景下,大家都纷纷呐喊买点保险股,相信这也就不难理解了(当然,喊错的机会也相对较小)。

投资者或许要更多考虑的是,如果加息对于银行股同样都是利好,而中国平安近日举牌汇丰控股持股达770亿港币成为其第二大股东,股民们应该是买平安还是买汇丰,还是两者都买?