扫码打开虎嗅APP

Photo by Arvin Chingcuangco on Unsplash,本文首发自汇众医疗www.investank.com,作者:汇众研究院

近日,全球领先的战略咨询公司贝恩资本(Bain & Company)发布了《2018年医疗行业私募股权投资报告》,汇众研究院整理了其中信息,为国内的医疗行业参与者及投资者提供参考:

1. 投融事件创纪录,医疗服务仍为最活跃赛道

2. 北美迎来多起大规模投资事件,亚太地区增长新动能显现

3. 大规模并购不断,行业巨头整合加剧

4. 资本退出趋势放缓,退出时间缩短

5. 市场竞争加剧,多方探索全新交易方式

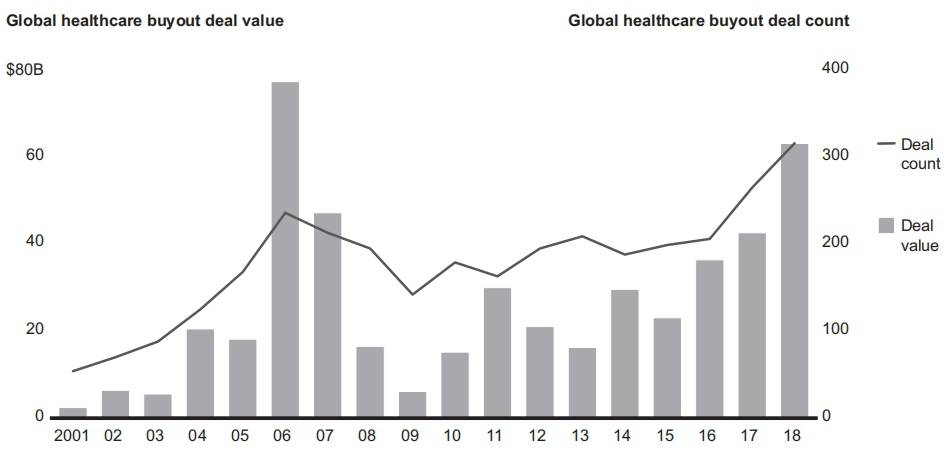

2018年,全球私募股权交易继续保持常态化增长。公开披露的交易价值达4470亿美元,较去年上升了11%,交易次数为1705起,较去年基本持平。其中,医疗保健领域完成316笔交易,同比增长近20%,披露的总交易额为631亿美元,较2017年的4216亿美元增长了50%。2018年有四笔交易规模超过40亿美元,其中一笔交易为近十年最大的收购:KKR 10月份以99亿美元完成对Envision Healthcare的收购。

近年来,医疗保健领域的交易数量和金额表现不佳,但2018年仍旧创造了一个高潮。北美仍然是交易最多、金额最高的地区,但值得注意的是,欧洲和亚太地区的交易额达到了历史最高水平。欧洲完成了几起大型收购交易拉动了整体交易额的提升。亚太地区则是对于医疗保健领域的刚性需求带动整体交易上涨。

图1.医疗产业投融事件数量及金额

图1.医疗产业投融事件数量及金额

图2.2018年全球医疗产业并购交易TOP10

图2.2018年全球医疗产业并购交易TOP10

一、地区分析

北美迎来多起大规模投资事件,亚太地区增长新动能显现

根据公开披露交易显示,2018全年交易总额达631亿美元,交易数量从2017年的265笔增至316笔。这一趋势在亚太地区尤为明显,该地区公开披露的交易额增长了44%。

交易总额大幅上升的主要原因是大型收购增多。2018年有8笔交易价值超过20亿美元,而2017年只有4笔。全球各个地区,医疗服务领域表现仍最为活跃,占交易数量和总额的一半以上。其次是生物制药领域,交易数量和金额均占到全球的1/4。美国仍是全球最大的医疗投资市场,各细分赛道投资依旧活跃。2018年,北美共完成149笔交易,公开披露的交易金额总计296亿美元,远高于2017年的水平。

图3.全球各地区医疗产业投融事件数量

图3.全球各地区医疗产业投融事件数量

图4.2018年全球医疗产业投资分布

图4.2018年全球医疗产业投资分布

北美地区:资本抢占健康管理市场

2018年,北美的交易飙升至149笔,总披露金额为296亿美元,医疗服务领域完成84笔交易,总额232亿美元。占全球医疗总额的37%。伴随远程医疗、交付模式更为便捷后,整体医疗保健市场从急症护理环境转向了以来服务与日常健康管理,行为健康,零售健康,精准医疗(PPM)和家庭护理领域备受关注。

人口老龄化、慢性病患病率上升、对生活质量和医疗保健效率的需求推动北美医疗投资不断加速。医疗资产作为防御性较强的板块,受全球经济下行影响较小,此外,美国《平价医疗法案》的颁布使得美国得医疗行业监管改革方向更加清晰,医疗企业更具活力,因此,北美地区的医疗资产更受投资者青睐。

家庭护理和临终关怀这些大而分散的细分市场受益于强劲的宏观经济趋势,医疗保险和医疗补助服务中心( Centers for Medicare and Medicaid Services )在2017年年中取消了报销变更计划之后,现在美国整体的监管环境更加稳定。例如,2018年4月,美国医疗保险集团Humana宣布,携手私募基金公司TPG资本和Welsh, Carson, Anderson &Stowe以14亿美元收购临终安养院运营集团Curo Health Services。加上2017年12月收购的Kindred Healthcare,Humana将成为美国最大的临终安养院运营集团。

此外,Medtech 领域的活跃主要是由于资本从单一用途的患者产品到耐用医疗设备等领域的转变产生了兴趣。由于一些医疗科技公司一直在出售非核心资产,投资者可能会以具有吸引力的估值买入一些以前上市的资产。例如, Platinum Equity 耗资21亿美元收购了 Johnson强生公司开发血糖监测系统的 LifeScan 。投资者对以消费者为中心的医疗科技也越来越感兴趣,齿形矫正创企SmileDirectClub宣布获得领投方为私募股权投资公司Clayton, Dubilier & Rice 领投的3.8亿美元融资证明了这一点。

欧洲地区:监管变中求稳,行业积极转型

2018年,欧洲地区交易数量未见明显提升,仅从2017年的70笔增至73笔,但披露的总交易金额达到创纪录的178亿美元,比2017年多38亿美元。这一增值主要来源于两笔大型生物制药交易——原料供应商Recordati公司收购案和赛诺菲旗下仿制药部门Zentiva 收购案,这两笔交易累计金额达98亿美元。

监管和政治趋势的变革在短期能为行业带来机遇,但长期则伴随较大不确定性和风险。欧洲地区的最大医疗市场——德国,目前正在经历一系列的医疗体制改革,包括医院融资征税、医疗类零售连锁店的监管需求等为市场带来规范化的同时,增加了更多活力。

英国则没有那么幸运。随着退欧谈判持续发酵,欧盟医疗保健市场格局发生转变。英国正在间接失去改善医疗质量和创新的能力。例如,为新药开展临床实验的公司,如果需要在欧盟多个国家进行研究,只需要在欧盟临床实验数据库注册一次就行。而在后脱欧时代,需要在多个国家进行临床实验的英国公司则必须向每个国家单独提出申请,这不仅加重了行政负担,还提高了成本。

此外,数据显示到2020年,NHS中家庭医生的缺口将达到 1.6万;到 2022年,护士的缺口将达到 10万左右。但随着英国宣布脱离欧盟,并表明移民问题是脱欧的重要原因之一后,这将使得 NHS在英国以外的国家招募人力遇阻。

尽管欧洲区域经济不明朗因素可能继续增加,但整体而言,欧洲的 PE 投资基金处于整体平稳之中的个体积极转型。由于老龄化人口的庞大基数以及人口的进一步老龄化使得欧洲的医疗需求不断攀升。因此,我们仍然看好欧洲医疗行业的长期发展。

亚太地区:医疗保健潜藏需求释放

在亚太地区,交易额从2017年的61笔飙升至2018年的88笔,同时披露的交易额从72亿美元增加了一倍多,达到158亿美元。由于投资者预期中国和印度市场中医疗保健的需求将增加,导致医疗服务领域的交易大幅上升,总数占该地区交易总量的45%左右,交易金额占55%左右。

中国、澳大利亚和印度占亚洲交易总量的83%,分别为44笔、15笔和14笔。医疗服务领域最为活跃,有39笔交易,其中约75%来自中国、澳大利亚和印度。

亚洲最大市场——中国和印度——日益增长的收入和人口老龄化趋势以及可能即将到来的慢性疾病激增,显著增强了对医疗服务的需求。中国是一个充满活力的市场,当前医疗保健市场需求正日趋多样化,市场大有可为。目前,中国将越来越多地寻求用全球专业知识补充本土创新引擎,本土投资者已将目光放到全球医疗服务和医疗科技产业投资。

亚太地区作为新兴市场以两位数的增长率(10-15%)占领制药行业价值的20-30%,一系列全球药品和设备OEM正试图通过为亚洲医疗机构和亚洲人量身定制的新产品来颠覆这一趋势。我们预计,到2019年,高达10%的医疗保健研发将用于亚洲新兴市场的创新。例如,就增长而言,亚太地区是最强劲的市场,30%以上的全球晚期细胞疗法试验将在此进行。

在宏观层面上,许多全球性的趋势也在亚太地区得以更好的体现,但是由于该地区的人口统计、监管环境和疾病概况等极具丰富性和差异性,而这种差异恰恰有可能是亟待解决的问题或是潜在待释放的市场需求。我们还预计未来的药品和设备研发投资将更有针对性地满足亚洲新兴市场的独特需求。

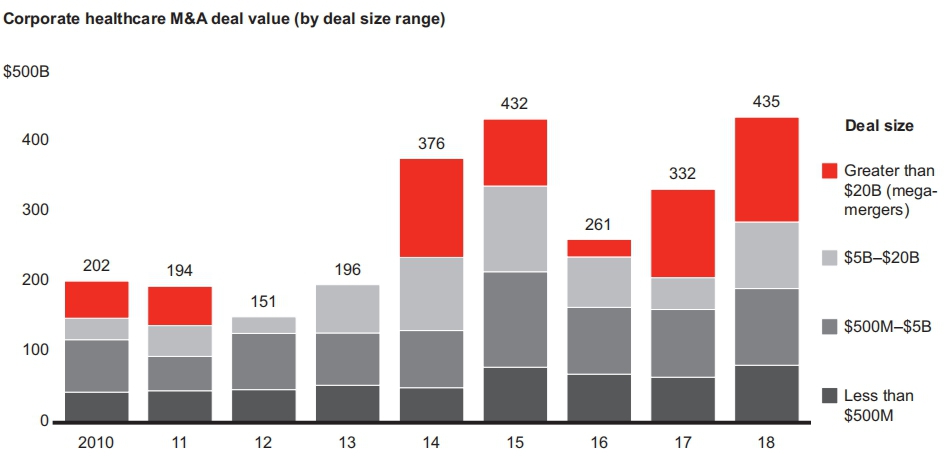

二、并购分析:行业巨头入局整合加剧

2018年医疗保健行业并购活动发生交易额较2017年增长31%,达到4350亿美元。巨型交易约占总交易额的三分之一。公开披露数据显示,近两年,并购活动的平均交易规模逐渐增加,2016年为1.5亿美元,2017年为1.9亿美元,2018年则达到2.4亿美元。

图5.全球医疗产业并购数量及规模

图5.全球医疗产业并购数量及规模

图6.全球医疗产业并购规模分布

图6.全球医疗产业并购规模分布

2018年总交易金额上升源于两起超大型并购,这两起并购案也是医疗史上交易规模的最大的案例。

武田制药(Takeda)600亿美元(包括净债务)收购夏尔(Shire), 信诺保险(Cigna) 以约670亿美元(包括净债务)收购 Express Scripts。

我们猜测,随着市盈率( P / E )倍数扩张放缓、物价上涨压力加大,收购推动的收入增长可能成为股东总回报( TSR )的最重要驱动因素。

2019年开年,医药行业也频频发布重磅并购消息。1月3日,百时美施贵宝宣布斥资740亿美元收购新基制药,7日礼来宣布斥资60亿美元收购抗癌药明星、纳斯达克上市公司Loxo;8日,日本武田制药也宣布完成对爱尔兰夏尔制药价值近600亿美元的收购。有分析称,新药发现难度的加速和新药研发竞争的日益激烈,让并购成为不少医药巨头发展的首选,通过垂直整合获得更多的产品线和更大的竞争力。

不仅是药企,整个医疗保健板块都将在2019年见证融资并购的反弹,美国和亚洲地区增长势头尤为强劲。同时,美国食品及药物管理局(FDA)审批的提速,以及香港等区域交易中心对生物科技公司更为宽松的上市新政,将促进医疗保健行业的发展。

三、退出分析:退出趋势放缓,退出时间缩短

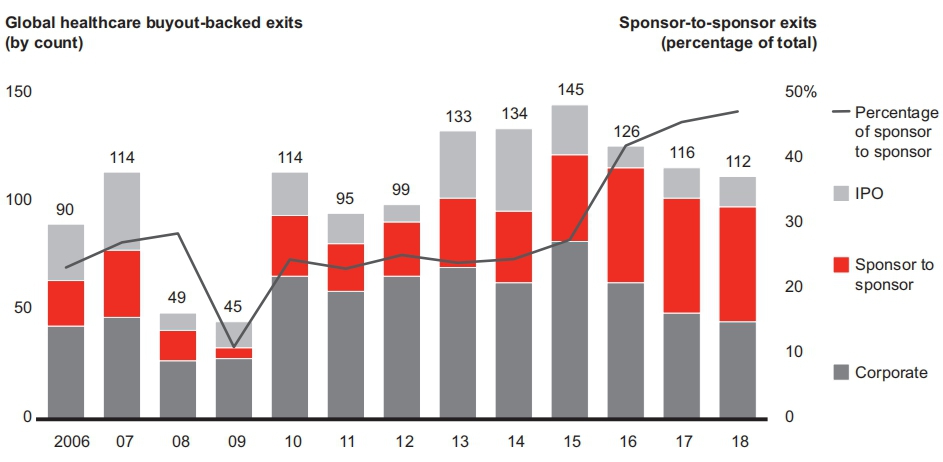

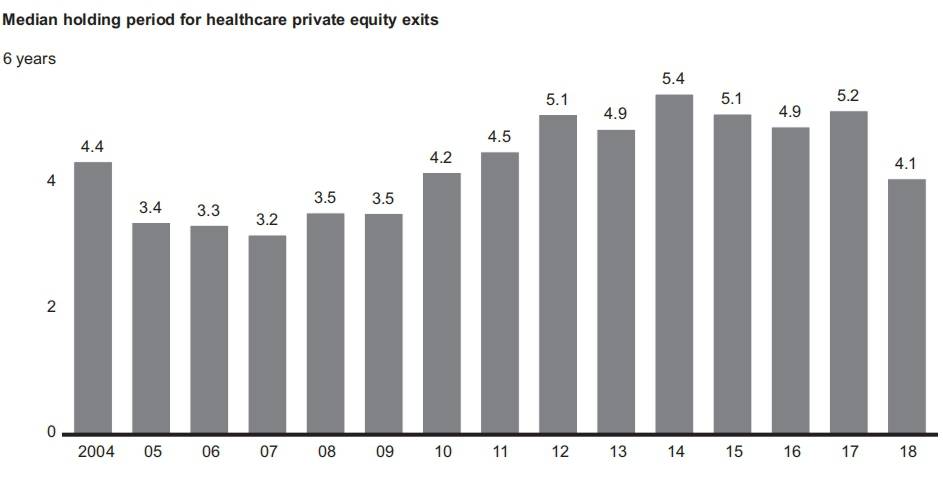

为回归历史常态,2018年退出规模和价值均较上年同期有所下降。退出数量从2017年的116起降至2018年的112起,为2012年以来的最低水平。披露的退出金额从2017年的444亿美元降至2018年的316亿美元。

从地区角度来看,北美仍是最活跃的地区,占交易量的一半多,但退出数量下降了13%,披露的价值较2017年下降了46%,主要原因是大型交易减少。

亚太地区2017年和2018年,退出数量和金额保持稳定,仅占全球总量的10%左右,披露价值略低于40亿美元。随着市场的成熟和亚太地区第一大医疗保健投资周期告一段落,该地区开始频繁出现退出活动,例如 EQT Partners 10亿美元出售其在澳大利亚最大的诊断影像服务提供商 I-Med Radiology Network 的股份。

2018年是生物制药IPO和并购退出标志性的一年,创下了490亿美元的交易总额记录。生物制药IPO的上市投前估值和融资额达到五年来的最高水平,私人并购的首笔付款倍数中位数为5倍,退出时间中位数仅略超过三年。2018年完成了18个有风投支持的生物制药10亿美元以上IPO和并购交易,创下纪录。

考虑到争夺顶级资产和大量小型分散资金的竞争,小型基金(过去10年筹集的资金不到10亿美元)越来越难购买,而大型基金(过去10年筹集的资金超过50亿美元)则在寻找规模较小的资方进行交易哦。贝恩的一项分析发现,从保荐人到小盘股基金的退出比例从2017年的约20%降至2018年的约10%。在66%的资方中,大型基金通常作为收购方。资本在2018年退出,较2017年的40%有所上升。

与此同时,中型基金(过去10年间募集的10亿至50亿美元资金)越来越多地寻求通过运营改进构建新的平台以提高回报。2017年,大约三分之二的保荐人的推出源于大型资方的收购;2018年,这一比例升至四分之三以上。例如, WaterStreet Healthcare Partners 将其在美国领先的工作场所护理提供商 Premise Health 股权出售给 OMERS Private Equity 。

图7.资本成功退出渠道及占比

图8.资本退出时间

图8.资本退出时间

四、市场竞争加剧,多方探索全新交易方式

近年来,金融赞助商和企业收购方对医疗资产的竞争加剧,推动平均交易价值上升。尽管2018年的资产交易数量达到创纪录水平,但基金仍无法随心所欲地配置资金,竞争可能会持续加剧,这促使投资者探索更具创意的交易方式,例如:合伙企业、关注公开市场、超越传统杠杆收购和扩大价值创造理论。

寻求合伙企业

以往,越是大型的PE基金越是愿意选择独投,其退出时的回报也比较丰厚;但是随着PE投资基金的增加,竞争也越来越大。然而,我们也看到了一些联合投资(“合投”)方式的转变,目前对于中后成熟期的交易标的而言,至少有约10%左右的PE基金愿意考虑和其他基金合投,50%左右的PE基金考虑和其他类型的投资者合投。在合投的情况下,他们对合作伙伴的合作意愿会更加开放,通过控制少数股份,PE公司能接触到以前反而没有的机会,并能够在后期继续参与增持。

例如,CVC Capital 与 PSP Investments 和 StepStone Group 合作,以20%的折扣收购意大利制药公司 Recordati ,收购额为74亿美元。其中包括该公司约52%的股权,以及对剩余48%股权提出强制性收购要约。这一收购要约将于2019年2月完成。

鉴于诸多优势体现,基金也逐渐与企业成为合作伙伴。加入企业可以加强基金与目标公司的可信度,并产生协同效应。2018年公开披露的18宗企业合伙交易总额为79亿美元,占披露价值的12.5%。

例如,Summit Partners 与 OptumHealth 合作,宣布以22亿美元收购 Sound Inpatient Physics 的控股权。与 Optum 合作可以获得为住院医师提升服务水准以及地理区域扩展的机会。如果该交易由 Summit 自行投资,而不是采取合作的方式便享受不到这些增值的服务。

展望公众市场

私人医疗资产竞争加剧促使投资者在公共市场上寻求更多机会。2018年第四季度之前,公共资产估值良好,但公共资产仍是私人市场的一个有吸引力的选择。2018年规模最大的四笔交易,交易价值总计271亿美元。KKR 斥资99亿美元收购了医疗实践管理集团 Envision Healthcare ,交易价值比最初的谈判报告之前的 Fivision 的成交量加权平均股价溢价约30%。就Envision Healthcare而言,在激进对冲基金埃利奥特管理公司向公众董事会施压后, Veritas Capital 和埃利奥特旗下的 Evergreen Coast Capital 以57亿美元收购了Envision Healthcare。

其他机会出现在剥离被公共市场低估的大型医疗保健公司的非核心业务上。例如,一些大型生物制药和医药科技公司为加强对核心业务,剥离非核心资产。在最大的18笔交易中,有3笔是从规模较大的母公司那里剥离出来的,其中包括今年规模最大的一笔医疗科技收购,铂金收购强生公司LifeScan部门,交易额为21亿美元。

超越传统杠杆收购

随着竞争加剧,基金越来越多地寻求扩大资产类别和投资组合的范围,既要投入更多资金在医疗领域工作,也要分散潜在的资产组合。企业正在探索从低风险核心资产到早期增长资产的广泛资产。

投资者执行长期持有的投资,着眼于在经济低迷时期保持对优质核心资产的所有权。例如, KKR 通过其核心投资基金以未披露的价值收购了 Heartland Dental 的多数股权。 Heartland Dental 是一家领先的牙科支持机构,为美国840家牙科诊所提供服务,预计持股期限至少为15年。历史上采用长期战略的收购公司在医疗保健领域也很活跃。Cranememe 是一家长期投资的私人控股公司,收购了美国外包麻醉服务供应商 NorthStar 麻醉公司的多数股权。

投资者还加大了对早期投资和对私营企业的少数股权投资,包括直接收购早期资产和投资种子资金。例如, KKR 通过其数据分析公司 Claiffy Health Solutions 的医疗保健战略增长基金进行了5700万美元的 B 系列投资,阿布扎比投资局在 Moderna Therapeutics 进行了5亿美元的 G 系列投资。KKR 于2014年建立了增长股权平台,目前拥有12项医疗增长投资。

拓展价值创造理论

随着投资者意识到,他们将无法依靠同样规模的多重扩张来获得回报,创新的交易策略已经激增。更多的投资者是从一篇以取得地区或类别领导地位为前提的论文开始的,或者以明确的价值创造计划改善运营,并在尽职调查期间验证该论文。等待在购置后价值创造规划中对其进行量化。

在全球零售健康领域采用的购买和构建战略。北欧资本在德国、瑞士和荷兰收购了三个牙科小组和一个大型牙科实验室。此外,投资者已开始在行为健康等其他提供商领域推出这一战略。例如, KKR 开发了针对自闭症儿童行为治疗服务的 BlueSprigg 儿科平台。

基金还执行多资产收购和合并战略,以迅速扩大规模,提高成本效益。GI Partners 同时以5.3亿美元收购 Cord Blood Registry 和 California Crypobank ,收购金额未披露,两家公司合并为干细胞和生殖组织存储的领先供应商。

这些资产组合策略,例如购买和构建或多资产购买和合并,有可能带来令人印象深刻的回报,但它们也带来了比其他收购策略更多的执行风险。基金可以通过确保初始平台有一个稳定的核心来构建,建立一个有能力的管理团队来推动收购的增长,以及购买能够带来类别或区域规模的附加产品,而不会忽略基于收入和成本的协同效应,从而提高成功的机会。