扫码打开虎嗅APP

来源|资本侦探

作者|鸿键

疫情之下,线下零售企业都很难过:耐克营收大跌38%宣布裁员、ZARA关闭全球范围1200家门店、维秘英国公司宣布破产……类似的消息比比皆是。

但GNC破产的消息还是让人吃了一惊。

6月24日,美国老牌保健品公司GNC表示已申请破产保护,并计划关闭7300家门店中的1200家。消息传出后,GNC与其最大股东哈药,连带着整个保健品行业,瞬间成了讨论焦点。

GNC成立于1935年,是全球最大的保健品专业零售商,不仅在美国拥有国民级认知,许多中国消费者也曾有代购或海淘过GNC旗下保健品的经历。在外界的印象中,保健品行业毛利高,龙头企业更是应该过得不错,不至于轰然倒塌。

事实上,保健品行业存在经营模式和产品思路的差异,曾经助力企业走向巅峰的经营模式和产品,也许在某一天就会成为企业的负担。想靠“一招鲜吃遍天”,基本不可能。

企业因为无法契合时代潮流而落伍的故事,在商业史上俯拾皆是。墨守成规者只能黯淡退下舞台,但也有像微软一样的强者实现“刷新”,再创辉煌。

GNC就是这样一个鲜活案例,这次的跌落也只是其85年来的数次起落之一。

逐浪者GNC

GNC今年85岁,其发家史本身就是一部行业史,也充分折射着美国的时代潮流。

1935年,大卫·沙卡利恩(David Shakarian)在匹兹堡开了第一家名为“General Nutrition”(为方便理解,以下统称“GNC”)的健康食品连锁店,并顺利经营了下去。

50年代,膳食补充的概念在匹兹堡盛行,抓住机遇的沙卡利恩开始在产品线中加入维生素和其它膳食补充剂,其在匹兹堡连开30家店的同时,还把业务拓展到纽约等其他城市。

David Shakarian

到了70年代,凭借着维生素和迎合“嬉皮士”文化的时髦产品,沙卡利恩的保健品生意冲上顶峰,专卖店在美国遍地开花。到70年代末,专卖店的数量已经达到1300家。

由于当时的保健品行业玩家不多,GNC的扩张几乎没有遇到什么阻力,维生素和其他补充剂产品出货量激增,加上开发专有产品带来的高利润,GNC顺利成了当时的世界500强公司。

事情很快就迎来转变。

GNC的起家秘诀是抓住了时代风潮,但风潮来得快去得也快。80年代,上进乐观、注重健康的“雅皮士”文化取代了沉浸在迷幻世界里的“嬉皮士”,GNC的猎奇产品变得格格不入,不实宣传引来FDA注意和诉讼的同时,此前的激进扩张也让GNC压力重重,许多门店陷入亏损。

嬉皮士装扮

与此同时,超市和药店也大量切入了健康食品和维生素市场,分食着原属于GNC的市场份额。更糟糕的是,1984年,创始人沙卡利恩去世,内部权力更迭导致GNC陷入动荡中。

1985年,GNC请来杰里·霍恩(Jerry Horn)担任公司总裁,霍恩上任后提出了从商品驱动转向顾客驱动的经营策略。在他看来,GNC总是试图抓住潮流,用时髦的商品冲开市场,这种策略奏效的时候也会埋下祸患,如同“阿克琉斯之踵”。

转变公司策略的同时,霍恩进行了大刀阔斧的改革:如关闭300多家亏损店、削减产品线、建立商品淘汰机制、加强对运动品类和相应细分市场的投入等。最关键的是,GNC此后开始了加盟业务,销售额在80年代末90年代初显著上升。

GNC官网的加盟指引

随着此后新高管的加入,GNC的销售情况全面好转。1992年,GNC的1125家门店带来了3.8亿美元的年收入,重振旗鼓的GNC决定登陆资本市场(2011年在纽交所再度上市),而募集来的资金则被用于又一次激进扩张中。

通过收购、加盟、开设店中店等手段,GNC在美国国内迅速扩张,同时推进国际化战略,进军墨西哥、英国等国外市场。1998年,GNC在全美50个州和19个国家开设了2566家直营店和1332家加盟店,成为上世纪90年代美国增长最快的零售连锁品牌之一。

90年代堪称GNC发展的黄金十年,其崛起的关键是开辟了独特的保健品零售连锁模式:门店不仅是为了销售GNC自家产品,也是第三方品牌的渠道。GNC相当于通过不断扩张,实现了“产品+渠道”的两手抓模式,进一步巩固在行业的话语权。

据长江证券统计,GNC近年的产品线分为自有品牌和第三方产品,其零售渠道中约有50%为自有品牌产品,其余为第三方代理品牌,而代理品牌中约有占总收入10%的产品具有排他性,仅在GNC零售渠道销售。也就是说,GNC的定位更接近保健品零售运营商,而非单纯的品牌。

90年代开始,尽管来自外部的竞争压力越来越大, 但GNC凭借可观的门店数量和渠道优势,成功坐稳了行业龙头的宝座。

不过,命运不会一直眷顾同一家公司,转变再次悄然而至。

疫情只是最后那根稻草

GNC发家于上世纪七八十年代,当时正是美国线下零售连锁模式兴起的时候,沃尔玛、家得宝等各领域的专业零售连锁品牌同样成长于这段时间。

换句话讲,GNC搭上了时代的“东风”,但进入21世纪后,风又变了。

千禧年后,互联网浪潮汹涌,电商对零售业的冲击无需赘述。虽然GNC也顺应潮流拓展了独立线上销售渠道、开发iOS应用程序等等,但线下依然是GNC的基本盘,专营店零售占总业务比例达九成,且布局越来越大。

2003年,GNC的全球门店增至近5000家;2015年,GNC门店数量达到了9000家,是名副其实的保健品零售巨头。

不过,当GNC在全世界开疆拓土的时候,保健品行业的渠道模式越来越趋向多样化。一方面,沃尔玛、CVS和Costco等零售连锁店抢走了GNC的市场份额;另一方面,电商的兴起的也削弱了GNC的地位,消费者转向亚马逊或其他折扣网站买保健品,不再只是去GNC的直营店或加盟店。

据Euromonitor的数据,电商在美国保健品市场的渠道份额从2004年的2%显著提升至12%,而GNC依仗的专营店模式则从37%降32%,由于GNC的主要业务集中在北美市场(中国区的业务由GNC和哈药成立的合资公司负责),渠道的变化对其影响巨大。

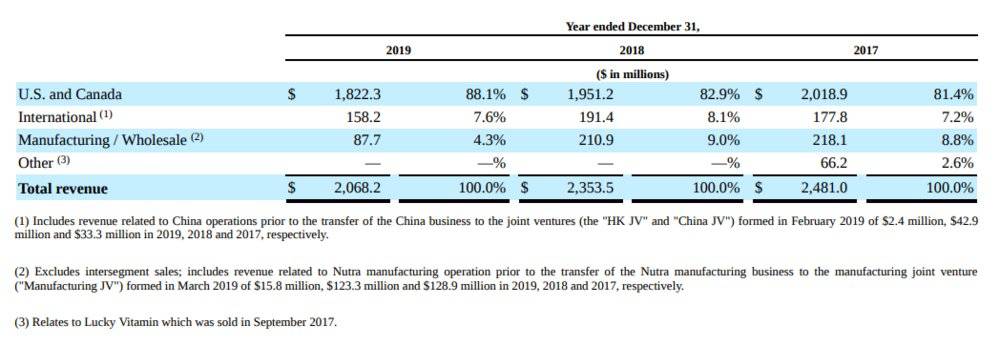

北美市场是GNC的主要收入来源,图源:GNC年报

由于经营模式上的不同,GNC的毛利率不如康宝莱、汤臣倍健等同行。零售连锁模式虽然帮助GNC强化了品牌价值,但在渠道日趋多样化的新环境下,该模式成本高昂的问题也愈发凸显,这对陷入竞争的GNC来说无异于雪上加霜。

除了渠道上的变化, GNC这些年在产品迭代上也有误判。

在产品方面,惠誉评级高级总监戴维·西尔弗曼(David Silverman)曾评价,“GNC以强健肌肉的配方闻名,但对于后来在婴儿潮一代中流行的保健产品却行动迟缓”。保健品本就同质化严重,能否在竞争中冲出来很大程度依赖对消费者喜好的捕捉。某种程度上,GNC把起家时的本事“弄丢了”。

总而言之,环境变了,对手多了,但GNC那么多门店带来的成本一点也没变,加上在产品迭代上动作迟缓,过去助力GNC走向巅峰的“产品+渠道”零售连锁模式开始失效。

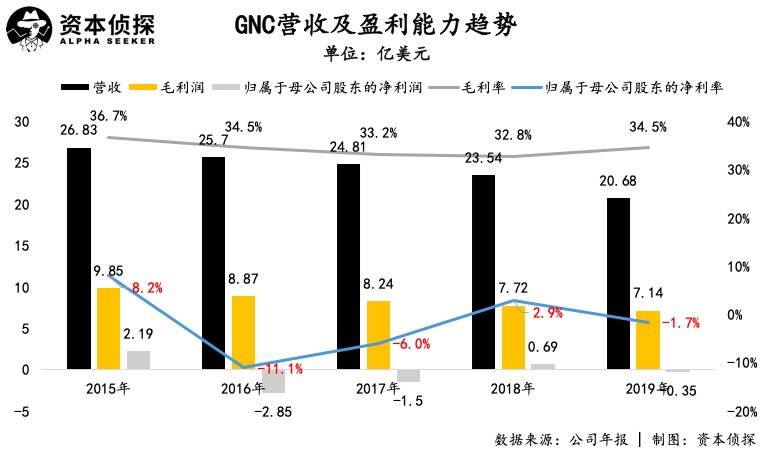

2013年,GNC的营收和利润达到高峰(26.3亿美元、2.65亿美元),但此后开始显现出颓势,营收增速放缓,利润下跌。2015年之后,GNC的颓势暴露得更加充分,营收不增反降,加上商誉减值的影响,利润方面更是出现了几年亏损的情况。

资本市场一向看的是未来,GNC的增长乏力和利润下滑直接反映到了股价上。2013年之后,GNC的股价一路下泄,从曾经50美元跌到只剩个位数,疫情发生后,GNC的股价更是连1美元都达不到。

图源:雪球

在新的时代背景下,线下门店成了GNC的负担,单店效益持续走低。为了挽回损失, GNC不得不关闭部门亏损门店,但这也只是被动的应对之举。

屋漏偏逢连夜雨,疫情发生后,GNC陷入了更大的麻烦中。

近年来,GNC借了大量资金用于股票回购,早已陷入资不抵债的境况,资产负债率曾高达110%。今年一季度,由于疫情的冲击,GNC的净亏损高达2亿美元,几乎是往年全年的利润/亏损水平,财务状况本就岌岌可危的GNC显然顶不住这种压力。

对于以线下零售业务为主的企业来说,疫情是不折不扣的灾难,但如果平日财务状况稳健,顶过至暗时刻并非不可能。而对于GNC来说,疫情更像是压倒骆驼的最后一根稻草。

回顾GNC的起落,其起点是创始人抓住了健康意识在城市的盛行,但由于过分迎合时代文化而遭遇打击。重整旗鼓后,GNC凭借迅猛的线下扩张和“产品+渠道”两手抓的经营思路,成为了后来的保健品巨头。

但进入新世纪后,GNC对线上渠道投入不足,固守原来的零售连锁模式,渠道优势逐渐被分食,加上产品迭代的落后和公司财务上的种种问题,反应迟缓的GNC一步步走向下坡路,在面对疫情时变得束手无策。

85岁的GNC是极好的时代注脚,随风而起,也随风飘摇,只是这次再想“东山再起”,难度已经高了许多。