扫码打开虎嗅APP

奢侈品行业史上最大的收购案正在崩溃,这也可能是有史以来规模最大的奢侈品并购战。本文来自微信公众号:BoF时装商业评论(ID:Business_of_Fashion),作者:Lauren Sherman & Robert Williams,头图来自:视觉中国

美国纽约&法国巴黎——9月21日星期一,美国特拉华州的一家法院开庭审理蒂芙尼(Tiffany & Co.)提起的诉讼案。

这间历史悠久的美国珠宝商希望迫使法国奢侈品集团LVMH及其董事长兼首席执行官Bernard Arnault继续推进双方在2019年11月达成的、以162亿美元收购其品牌的交易。

几个月后,疫情让奢侈品和时尚集团纷纷关闭门店,将其盈利能力推下悬崖。

数月来,LVMH曾一直坚称自己会遵守协议进行交易。但如今,它已经转身离开,转而在法庭上与蒂芙尼对峙。

双方还都公开相互抨击,指责对方在疫情时期管理不善。这家法国集团声称,在法国与美国的贸易纠纷中,出于法国政府的要求,它无法将这笔交易继续下去,而蒂芙尼则声称,LVMH尝试退出协议,则是一种压价的手段。

在并购过程中,当买方看到有机会能达成更好的条件时,往往会在最后一个小时进行重新谈判。

哥伦比亚商学院教授Kathryn Rudie Harrigan表示: “这并不是一个孤例。”但LVMH同意以高价收购蒂芙尼,以及Arnault过去为了得到自己真正想要的东西而走上法庭的历史,意味着这场在奢侈品巨头间的联姻结果远非板上钉钉。

根据上周提交的一份诉讼文件显示,蒂芙尼将在法庭上辩称,LVMH有意拖延监管部门的批准,并在寻找管理不善的证据,从而使交易无效。

(自蒂芙尼提起诉讼以来,LVMH已向欧盟申请监管批准,并在台湾地区加快了反垄断审批程序。在此期间,墨西哥和日本已经批准了这笔交易。)

虽然蒂芙尼希望加快诉讼进程,但LVMH却要求推迟六个月。

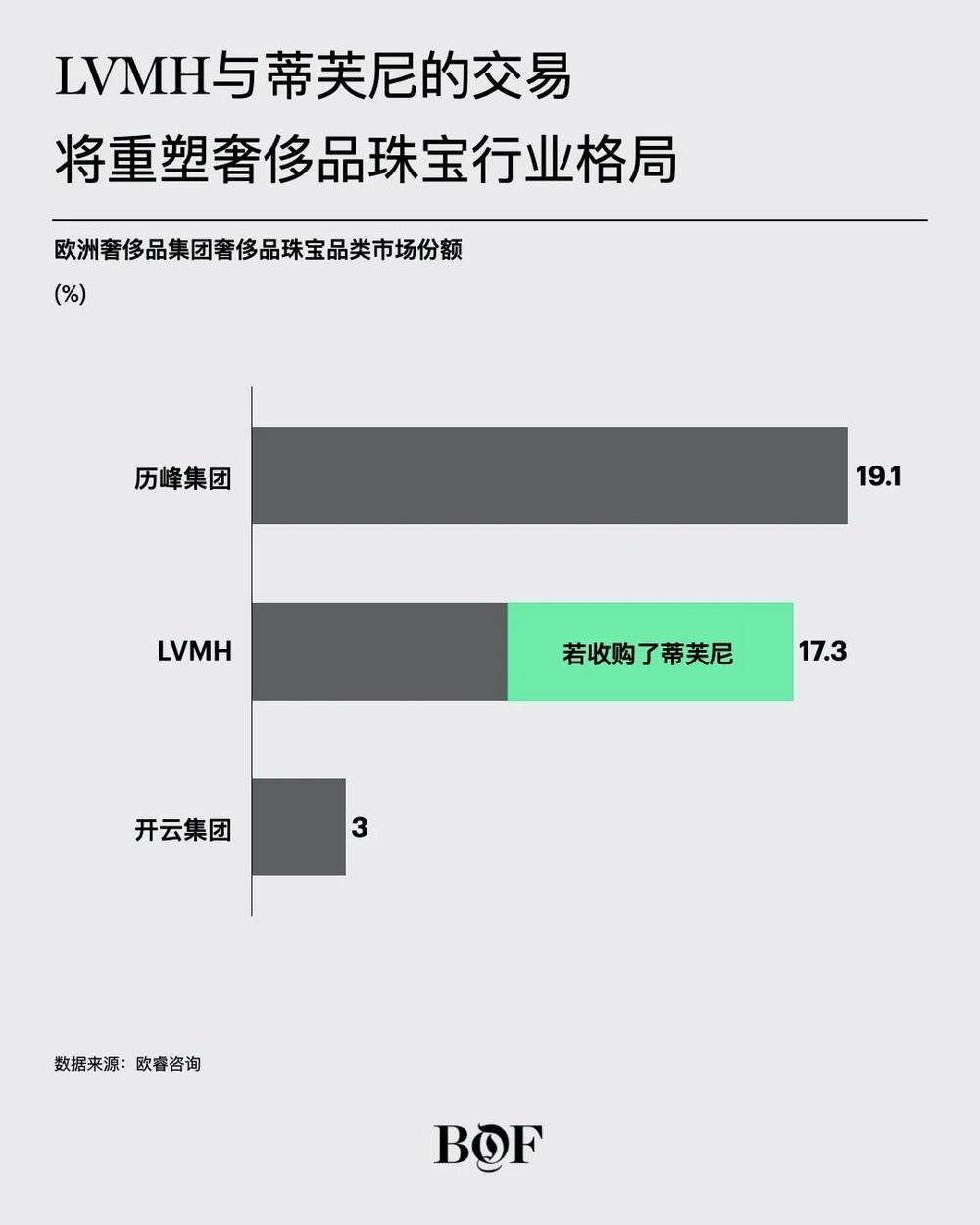

对LVMH来说,完成这笔交易的战略理由依然非常充分。在长期主宰皮革手袋和鞋履等“软”奢侈品市场之后,收购蒂芙尼将改变这家法国集团的游戏格局,使其在包括高级珠宝和腕表在内的所谓“硬”奢侈品市场的份额增长一倍以上。

长期以来,其一直落后于卡地亚(Cartier)和梵克雅宝(Van Cleef & Arpels)的母公司历峰集团(Richemont) ,不过在2011年收购意大利珠宝商宝格丽(Bulgari)后,LVMH有所进展。

对于在零售门店现代化和营销活动方面落后的蒂芙尼来说,被LVMH收购,也将给其带来品牌推广和客户体验方面的专业知识,以应对艰难的北美市场环境,并加快在中国的发展。

但是随着新冠疫情的出现,两家公司被迫关闭门店,消费者需求锐减,销售额和利润率下降。根据瑞银(UBS)的数据显示,今年第二季度奢侈品销售额平均下降了41% ,因此LVMH不再希望以原价收盘,也就不足为奇了。

蒂芙尼的立场很明确,这家珠宝商正敦促该交易以全价进行下去——但LVMH的目标并不那么容易预测。

几十年来,Arnault一直对蒂芙尼很感兴趣。在市场最火爆的时候,他曾十分顽强而积极地追求着这笔交易。(在诉讼中,蒂芙尼表示,LVMH 将出价提高了5次,其中包括在达成协议前一天内,提高3次报价。)

Arnault是否仍然认为LVMH能够负担得起并整合这样规模的收购,这还很难说。不管怎样,如果他相信自己得到更好的条件,就不太可能愿意支付全价。

奢侈品咨询师Mario Ortelli说:“这笔交易在战略上仍然有意义,但对Arnault先生来说,采取行动并被视为一个聪明的买方也很重要。当你采取强硬手段时,就像Arnault过去表现出的那样,有时候你必须得让人相信,你真的要撒手不买了。”

这笔交易是否能在原价基础上完成,是否能重新谈判或者最终破裂,将取决于好几个因素。在一场前所未有的疫情期间,“按照正常程序”管理一家公司的标准是什么?蒂芙尼准备好和LVMH打法律战了吗?最重要的是,Arnault到底有多想得到这笔资产?

BoF在此列出五种可能产生的结果。

结局一:蒂芙尼让LVMH以原价完成交易

蒂芙尼起诉LVMH的案件将在美国特拉华州审理。

特拉华州是许多跨国公司的法律基地,在金融纠纷诉讼中的专业知识和效率方面,得到了众多推崇。那里的法官对数十亿美元的并购合同很熟悉,他们可以迅速审查案件,要求LVMH继续前进。

蒂芙尼的股价目前仍高达每股116美元,而分析师估计,如果交易失败,蒂芙尼的股价或将跌至75美元,这意味着许多投资者仍寄希望于Arnault以最初每股135美元或更接近这一价格的条件进行交易。

目前,LVMH撤销合并合同的主要理由是,由于法国政府要求推迟,该公司无法完成交易。LVMH表示,在一封信中,其外交部长要求其在与美国谈判贸易协定期间推迟达成协议。(作为对美国互联网公司征税的回应,美国威胁提高对法国商品的关税。)

然而,LVMH至今仍未公布这封信的原件,只有英文译本。

如果法院不认为这一要求具有法律约束力,LVMH将不得不找到另一种方式解除合同,否则就得付钱。据路透社报道,法国官员已经表示,这一请求只是对该公司的“建议” ,而非命令。

法国企业法律专家Sophie Vermeille表示: “这种情况表明,法国当权派与政府之间的关系非常密切。”但是Vermeille并不认为政府会支持LVMH,即这封信应该被视为具有约束力的说法。

“法国政府不会采取一种会受到广泛批评、甚至可能是非法的方式,来维护私人方的利益,即便是像LVMH这样重要的私人方的利益。”

LVMH可能会面临一项对其不利的裁决,并在法庭上进一步阻止这笔交易。但其它因素可能会促使该公司让这笔交易重回正轨。

奢侈品销售或整体经济可能会比预期更快地危机中反弹,使得最初的价格再次变得可行。病毒疫苗、与美国的贸易协定、经济刺激计划,或者竞购蒂芙尼的威胁,都可能导致这一结果。

一位熟悉蒂芙尼董事会想法的人士表示,如果蒂芙尼得偿所愿,它将达成全价交易,甚至可能因交易延期而寻求赔偿。

结局二:交易价格低于之前商定的价格

很难想象Arnault会真正失去收购蒂芙尼的欲望,他曾准备以160亿美元收购这间公司。

蒂芙尼的诉状称,在取消交易之前,LVMH已经采取了多种策略,来获得更低的价格。一位熟悉LVMH董事会想法的人士表示,这家珠宝商目前无意接受这一价格。

但迄今为止,LVMH没有透露多少关于撤销合并的细节,其论据的力度将是一个关键的变量。

波士顿学院法学教授Brian Quinn说:“在整个诉讼过程中,蒂芙尼董事会将不断进行内部计算,以判断他们是否会胜诉。”

蒂芙尼最终能否以更低的价格达成和解,可能取决于该品牌的经理们有多大把握赢得官司,以及他们有多大把握相信这笔交易能够迅速得到执行(或者诉讼是否会拖延)。他们也会把自己可能一无所获的可能性考虑在内。

投资银行Cowen & Co.的分析师估计,如果交易失败,蒂芙尼的股价可能会跌至75美元,略高于Arnault同意的价格的一半。如果Arnault重新谈判的价格高达每股120美元,他仍然可以节省大约20亿美元。

LVMH可能会试图证明,自疫情以来,“不可抗力”(或“天灾”)条款已被触发。他们还可以辩称,自交易达成以来,蒂芙尼的高管未能按照“正常业务流程”管理品牌。

在9月初的一次电话采访中,LMVH首席财务官Jean-Jacques Guiony指责蒂芙尼向股东支付现金股息,尽管该公司在停业期间业绩亏损。

蒂芙尼则将辩称,在合并期间,该公司有权派发股息。(最初的协议表明,蒂芙尼应该在签字后和结束前支付股息。)归根结底,批评管理层的选择,要打这一立论可能是一条艰难的道路。

“LVMH可以辩称,蒂芙尼没有按照正常程序运营,违反了自己的契约,”Quinn表示。“但是,在全球疫情中,你怎么说什么才是正常程序呢? ”

对蒂芙尼而言,问题将是:什么对股东更好?是以较低的价格套现,还是保持独立?这取决于蒂芙尼的长期前景。

“你必须现实一点,”哥伦比亚大学的Harrigan说:“如果这是它们得到的最高报价,有可能就是它们最后拿到的报价......这世界正在发生变化。”

结局三:Arnault在公开市场收购蒂芙尼

今年夏天早些时候,有报道称LVMH想利用蒂芙尼市值低于交易价格,将在公开市场上购买蒂芙尼的股票,但LVMH否认了这一说法。

即便如此,市场报告也提醒人们注意这样一件实情,即蒂芙尼的股权是分散的,许多小份额股权和股票在市场上公开交易,使其成为敌意收购的可行目标。

如果LVMH能够摆脱目前的合并合同,它真的能够通过在公开市场上购买蒂芙尼的股份,而不是通过谈判达成新的交易,来控制蒂芙尼的股权吗?

Bernard Arnault曾经购买了Hermès多达23% 的股份,在被发现之前通过各种投资工具秘密增加股份(最后被要求出售)。但在美国,这种做法不太可能发生。在美国,企业可以通过采用“毒丸”条款来保护自己免受敌意收购的影响,这些条款会稀释不受欢迎的投资者的股权。

波士顿学院的Quinn说: “敌意收购很快就变成了徒劳无功的西西佛斯。”他指的是希腊神话中那个被判处永世不得翻山越岭的人物。

就蒂芙尼而言,董事会将提醒股东,Arnault和LVMH此前一直愿意支付高额溢价,并采取措施防止他未来绕过董事会的批准,进行敌意收购。

结局四:交易终止,但程咬金突然出现

如果LVMH和蒂芙尼之间的关系进一步瓦解,第三方可能会趁虚而入,发出竞争性报价。

两个最明显的竞购者将是硬奢侈品领军企业历峰集团和开云集团(Kering) ,后者是LVMH在时尚和配饰领域最大的竞争对手。

对历峰而言,获得蒂芙尼的支持,将有助于抵御LVMH在珠宝腕表领域日益增长的影响力。

但在过去几年里,历峰集团在经营Yoox Net-a-Porter Group时损失了数亿美元,而且在腕表市场也遇到了困难。随着中国政府对反腐的打击,腕表市场受到了冲击,还受到了苹果手表的兴起和全球年轻奢侈品消费者转变的影响。

对开云而言,收购蒂芙尼将使其在硬奢领域拥有更强大的基础。本月早些时候,该集团旗下的腕表品牌表示,由于销售额下降,其将裁员25% 。

尽管法国珠宝商宝诗龙(Boucheron)在开云集团的保护下提升了自己的知名度,但与市场领导者相比,它的规模仍然很小。

收购蒂芙尼将推动Pinault自2006年收购该公司以来的第二笔重大收购——第一笔是收购彪马(Puma)的麻烦交易,2018年从开云出来。此外,Pinault的父亲在2001年,以白骑士之姿收购了Gucci集团,将其从Arnault手中“解救”出来。

但目前尚不清楚,历峰集团和开云集团是否迫切希望达成这样一笔交易。

现金充裕的历峰集团警告称,鉴于自己在疫情中损失惨重,它需要“宁可谨慎行事”。此外,历峰集团虽然是硬奢方面的专家,但在营销、品牌和店铺体验方面落后于竞争对手,而这些正是蒂芙尼需要支持的领域。

开云集团在“三大”主要集团中最缺乏硬奢方面的专业知识,对它来说,进行如此大规模的收购可能比两家竞争对手的风险更大。

最重要的是,这两家公司都不太可能进行全现金交易。相反,它们可能提出股票和现金的混合交易模式,对蒂芙尼的股东来说条件没有那么好。

这些高管坚称,在LVMH表现出兴趣之前,该公司并没有在寻找买家,这意味着,要让董事会相信另一笔交易值得追求,将需要付出很大努力。

“这取决于股东在价格上的认可,” Cowen分析师Oliver Chen表示:“收购方愿意支付多少,而股东愿意接受多少? ”

结局五:蒂芙尼保持独立

在特拉华州的法庭上,LVMH将竭力证明,由于全球疫情和社会经济前景严重影响了蒂芙尼的形象,这笔交易不应得到兑现。

实质性的不利索赔很难在法庭上得到证明,尤其是当两家公司都拥有健康的资产负债表时。截至2020年第二季度末,蒂芙尼拥有超过10亿美元的现金和现金等价物。

LVMH虽然被封锁打击很大,但在2月份破纪录的债券发行中,公司已经筹集了超过100亿美元的现金,为这笔交易提供资金(其中大部分为负利率)。

弗吉尼亚大学专门研究并购的法学教授Cathy Hwang说: “这些条款含糊不清,这意味着它们很难得到证明,因诉讼费用非常昂贵,当事人通常不想花钱对它们提起诉讼。另一件事是,特拉华州总是发现,建立实质性不利变化或事件,门槛很高。”

直到2018年,特拉华州才援引重大不利索赔,首次作出有利于一方的裁决。

当然,Arnault并不是普通的对手。私募股权公司 Sycamore 收购维多利亚的秘密(Victoria’s Secret)的交易在疫情爆发初期被取消,这可能会激发出一种新的思维方式,即让这个特定的案子在法庭外得到解决。

如果特拉华州的法院做出有利于LVMH的裁决,蒂芙尼很有可能独自进行裁决,并继续安抚已连续131个季度获得分红的股东。

“LVMH喜欢这项业务的地方并没有真正发生改变,”Cowen 的分析师Oliver Chen说。他提到了蒂芙尼在婚庆珠宝方面的优势、其现代的时装珠宝系列——几年前刚刚推出的T系列——的成功,以及在中国的年销售额增长(在隔离取消后,其在中国的销售额飙升了90%)。

“就并购、协议和诉讼而言,目前正在发生的事情——不一定会影响5年后的情况。而LVMH往往喜欢拥有那些历史悠久的品牌。”

哥伦比亚大学的Harrigan补充说: “如果他们是一个好的董事会,蒂芙尼会告诉Arnault去散散步,再看看他的报价数字。”

不过话又说回来,蒂芙尼在北美遇到的麻烦比这场疫情还要严重。

随着社会风气的转变,随着人们结婚越来越晚,传统的婚礼仪式越来越不受欢迎,该公司需要更新其形象——而且要快。

随着第五大道旗舰店的翻新和新产品系列的发布,品牌已经开始了这一进程,但在零售、营销和设计等所有领域,蒂芙尼还有更多的工作要做——而这些都是LVMH的长处。

在一个日益整合的行业中,一个品牌成为一个更大集团的一部分,无疑是有益的。

尽管其他潜在收购对象可能会比过去几个月事件发生之前变得更加警惕,但Arnault和LVMH为代表的大型集团仍是唯一可行的战略选择。Arnault的集团在疫情期间遭受了打击,但没有大多数集团那么严重。向前看,单打独斗只会越来越难。

利益披露:LVMH集团是The Business of Fashion众多投资方之一,并持有BoF少数股份。所有投资方已签署相关股东文件,保证BoF的编辑独立性。

本文来自微信公众号:BoF时装商业评论(ID:Business_of_Fashion),作者:Lauren Sherman & Robert Williams