扫码打开虎嗅APP

本文来自微信公众号:东四十条资本(ID:DsstCapital),作者:郑玄,原文标题:《张坤,亏了57亿》,头图来自:视觉中国

4月19日,易方达基金公司公布旗下多只基金产品一季报,“千亿基金经理”张坤管理的4只公募基金,合计亏损56.6亿元。

尽管张坤管理的易方达蓝筹精选混合、易方达中小盘混合、易方达优质企业三年持有期混合和易方达亚洲精选股票4只基金一季度都以亏损告终,但追捧者依然很多。截至2020年3月31日,张坤管理基金总规模已经增长至1331亿元,其中易方达蓝筹精选的规模接近890亿元,基金份额在Q1净增长31%。

过去一个季度,张坤略微减少了股票组合中白酒的比例,增加了银行、医疗、调味品等行业的配置,并继续重仓腾讯、美团和港交所这三只白马港股。

在报告中,张坤再次强调投资企业的“内在价值”。表示判断周期性的顶部和底部几乎是不可能的,但只要公司内在价值稳步提升,股价运行中枢提升就是迟早的事情。

一季度,张坤买了哪些股票?

先来梳理一下2021年Q1张坤的持仓都有哪些变化。

首先是规模890亿元的易方达蓝筹精选。

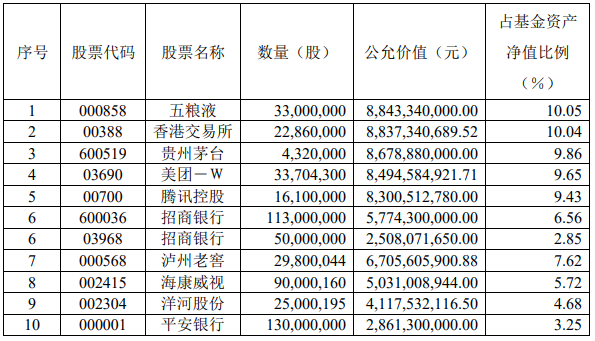

2021年Q1易方达蓝筹精选持仓前十

先看前十位的持仓,与2020年四季度一样,蓝筹精选的前十名持仓股票中依然有4只白酒股,但是仓位却有一定减少。一季度五粮液和茅台的仓位依然维持在10%左右,而泸州老窖和洋河股份在股票组合中的占比却从2020年Q4的9.48%和9.25%,降至7.62%和4.68%。

同时张坤大举买入银行股。招商银行(A+H)成为新晋重仓股(占比接近10%上限),平安银行也挤进股票组合前十。根据季报,扣除港交所,去年四季度金融类股票占比约为1.75%,一季度已经增长至12.66%,也就说蓝筹精选在一季度买入了将近100亿元银行股。

三只白马港股美团、腾讯、港交所的仓位没有太大变化,安防第一股海康微视的持仓比例从去年Q4的5.02%增长至5.72%。此外,去年Q4持仓占比达到3.54%和3.07%的医疗股爱尔眼科和海底捞兄弟公司颐海国际,则跌出了易方达蓝筹精选的持仓前十。

接下来再看316亿的易方达中小盘混合。

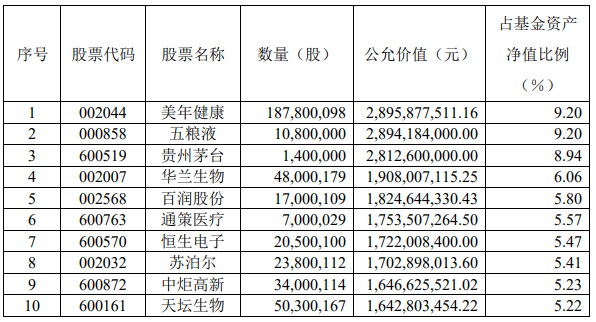

2021年Q1易方达中小盘持仓前十

今年Q1易方达中小盘混合大量“卖酒”。去年Q4中小盘混合持仓前四位都是四只白酒股,持股比例均接近10%。今年Q1五粮液、茅台持仓占比依然维持在9.2%和8.94%,但洋河股份、泸州老窖的仓位均已跌出组合前十。

同时医疗健康类仓位进一步增加。去年Q4中小盘混合中有美年健康、通策医疗、天坛生物三只医疗股,仓位加起来约占基金资产的15.6%;今年Q1增加了一只华兰生物,医疗健康类的股票持仓超过25%。

此外,今年Q1中小盘混合还增加了调味品类股票的持仓。主营食用香精和鸡尾酒品牌RIO的百润股份,以及厨邦系列调味品的制造商中炬高新,首次进入中小盘持仓前十,持仓占比分别为5.8%和5.23%。

最后说一下规模相对较小的易方达优质企业三年持有期混合和易方达亚洲精选。

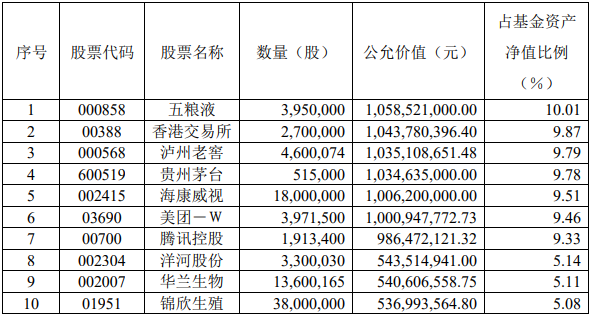

2021年Q1易方达优质企业三年持有期混合持仓前十

易方达优质企业三年持有期混合的仓位与蓝筹精选大同小异,唯一的区别就是持仓更加集中在四只白酒(五粮液、茅台、泸州老酒、洋河股份)、三只港股(腾讯、美团、港交所)和海康威视,8只股票的总持仓超过基金资产的70%,相比去年Q4最大的变化就是洋河股份的持仓占比从10%下降至5%。

2021年Q1易方达亚洲精选持仓前十

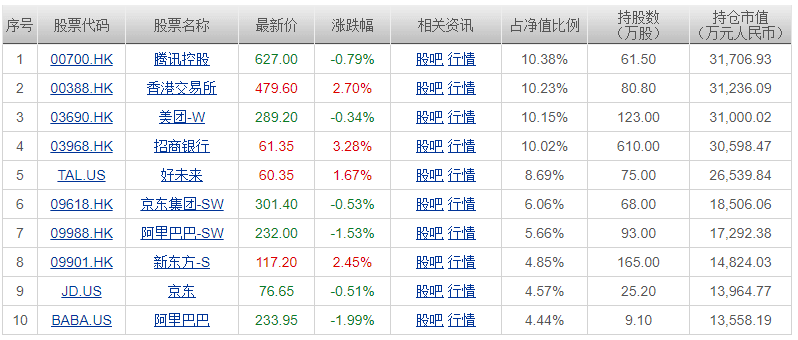

易方达亚洲精选主要投资港/美上市的红筹和中概股,与去年Q4相比,京东、美团、腾讯、港交所、好未来的持仓比例基本没有变化,阿里和新东方的持仓比例则下降了一半。此外与蓝筹精选的方向相同,Q1亚洲精选大量买入招商银行港股,持仓比例升至10%。

总体来看张坤Q1的主要变化有3个:第一是通过减持洋河和泸州老窖,降低股票组合中白酒股的仓位;第二是增持银行股,重仓招商银行;第三是调整不能做港股的易方达中小盘的赛道布局,包括加仓医疗股,布局调味品赛道。

张坤在季报中说了啥

按照惯例,张坤在报告中分析了过去一个季度对于基金投资和运作的逻辑。

张坤认为,一季度股票市场分化较为明显,钢铁、公用事业、银行、休闲服务等行业表现较好,而国防军工、非银金融、通信等行业表现相对落后。

在投资策略上,张坤再一次强调自己认为判断股价周期性波动进行投资的方式并不可取,其核心策略依然坚持研究企业长期创造自有现金流能力,判断企业的内在价值,通过长期持有优质企业而获得长期回报。

去年四季度业绩高歌猛进时,张坤也在季报中讲过相似的内容。但在那时张坤阻止不了基民们追涨的热情,当下也很难平息他们亏钱的怒火。

本文来自微信公众号:东四十条资本(ID:DsstCapital),作者:郑玄